每個國家有其影響經濟的重點,各國外匯也有不同的特性,透過園遊會經濟學了解外匯所需觀察的基本常識後,接下來我們必須搞懂觀察各國外匯所需了解的指標與因素。

在外匯的市場中,我們先簡單的將外匯分成三種,再一一向大家說明每種貨幣之間應該要抓住怎麼樣的趨勢和基本面。

貨幣走勢與報價請參考:財經M平方-外匯觀測站

「政策型貨幣」

這裡定義的政策型貨幣,它可能不是受到管制,而是因為身為世界主導性的國家,使得國家政策也經常被市場關注,因此,該國貨幣受國家政策影響很深。

美國和英鎊就是十分好的政策型貨幣例子

以美國為例,美國在經濟上,GDP成長主要來自於消費,是一個內需很大的國家。和「原物料型貨幣」、「貿易型貨幣」都不是那麼的相同。基本上,美國的基準利率調升降會和美元的強弱有相關性,當然這還必須看當時全球的利率情況,舉個例子來說明:

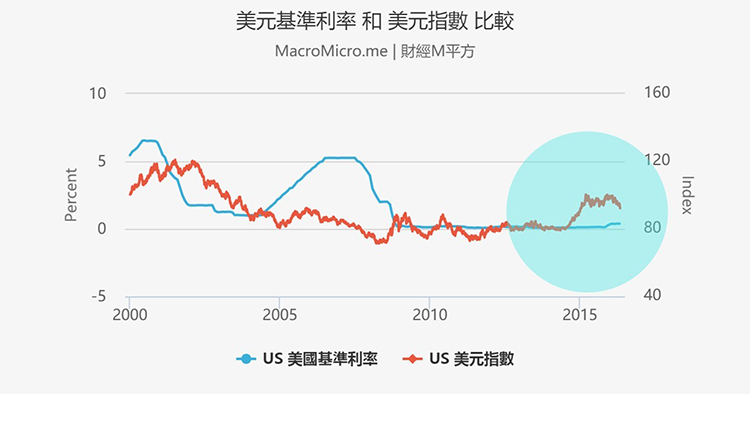

當美國相對外國預期升息時 (如美國預期升息,其他國家利率不動),這代表著,在兩國之間的換匯成本 (包括匯率買賣的差、手續等等,甚至是為了降低外匯流動的托賓稅) 低於套利可獲得的利潤,就很有可能發生市場資金流動到利差變高的地方,因此會提升貨幣需求,進而提升美元價值。我們簡單將美國的基準利率和美元指數拿來比較,可以看出以下重點:

當美國基準利率下調 (而其他國尚未下調) 時,代表國內外的利差變低,美元會流出,成為國際市場上的熱錢,進行境外投資,這時美元的需求會降低,美元指數下跌;而當基準利率上升 (如近期關心的升息決策),熱錢會流回美國,因此美元的需求上升,相對價格上升,美元指數也就上升了。

這樣的情況在 2014 年 QE3 退場後尤其明顯,因為當時各國之間都還是採取低利的政策,而這使得在 2015 年下半年升息的美國,加大的利差預期,也讓此利率政策對於外匯之間的效果被加大,因此我們可以由上圖看到一段非常明顯的漲勢。而近期美國因為受到基本面不甚明朗的影響,鴿派仍然在聯準會中有一定的勢力。因此美元升息步調不如預期,市場又認為美元無法加大與各國之間的利率差距了,因此雖然美國並沒有降息,但這也算是變相的縮小利率差距 (原本預期升息加大差距但最後沒有,換句話說就是和預期比是縮小),因此美元指數又在近期回落。

又如同英鎊,在去年英國原先也被認為是僅次於美國主要將升息的國家,因此去年英鎊相對強勁,但在去年年底,英國央行表態調降通膨預期,再加上英國脫歐影響,導致今年以來英鎊變成相對弱勢的貨幣,這一切皆受國家政策導向影響。

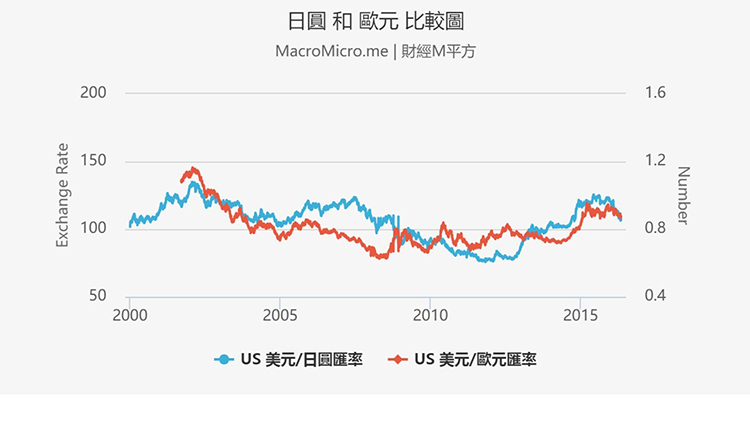

日圓和歐元也是很重要的政策型貨幣

值得注意的是,日圓長期以來,被視為市場上重要的避險貨幣之一,而歐元的波動在 2014 年左右,開始和日圓有同向的變動,也成為了避險貨幣。一般來說,市場上會將日圓、歐元視為外匯市場很重要的避險外匯,而這樣的外匯市場情形我們可以由以下幾點切入:

為什麼選到日圓和歐元作為避險貨幣

這裡我們先把避險中貨幣中,想要避掉的「險」,分做兩塊:

- 國際貿易上的風險

- 金融商品市場上的各式風險

先來談談什麼是國際貿易上的風險

由於國際貿易很重要的就是匯率,兩國間的貿易除了商品和勞務的交換之外,匯率也是很重要的一環,甚至會影響到許多國際貿易公司當期的收益,或是一國的 GDP 水準等等。但就像我們上述所提過的,各國央行不管是進行嚴格的固定匯率 (如香港) 或是較為寬鬆的浮動匯率 (如美國),央行還是都會負起穩定匯率的角色,一般來說,在這樣的波動區間,對於民生物品的需求、或是一般消費者在商品市場上所面臨的外匯,不會有十分顯著的差異。但在錙銖必較的國際貿易公司中,一點點匯率的波動都會讓公司的收益出現很大的變化。因此國際貿易公司一般會利用遠期匯率和外匯期貨規避平衡外匯風險。我們來看看主要和美國貿易的國家有哪些,就可以看出一些端倪。

由上述美國主要貿易夥伴的排比中,可以看出來,除了管理匯率較為嚴格的中國,外匯風險相對較低之外。值得美國在貿易上避險的貨幣之一就是歐元和日圓了。也因此,美國對於日圓和歐元的需求 (在這裡尤其是遠期外匯),都會有一定的價格,主要的原因是防止外匯匯率的波動價格太大,影響到國際貿易收支的平衡。

再來我們談談什麼是金融商品市場上的避險

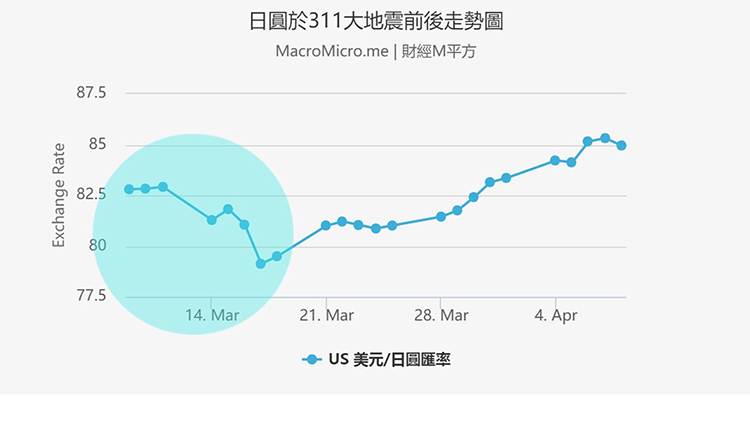

我們都知道,在一些時間點上,日圓、歐元可能會有突然強勁的走勢。舉個例子來說好了,2011 年 3 月 11 日發生了東京日本大地震,確實影響了日圓的走勢:

3 月 11 日發生了大地震後,按照我們在之前的外匯分析所說,一國的經濟前景會影響到一國的匯率波動。當然,大地震對於日本的經濟影響是負面的,換句話說,應該會讓日圓貶值。但我們從上圖的前半可以看出,日圓在 3 月 11 日發生地震後至 3 月 19 日間,日圓卻是不斷升值 (線段向下代表美元貶值,日圓升值的走勢),這和我們討論的結論分析有誤差。究竟是哪個環節被忽略了,導至日圓沒有如預期的貶值呢?

首先要討論的就是關於 carry trade (利差交易)

自從日本 1990 年代左右的房市泡沫後,日本央行就持續的將日本維持在低利率的環境。而這樣的情況也使得日本很容易成為 carry trade 的目標之一,也就是「利差交易」。要了解 carry trade,我們要先了解 carry 在字面上的意義。carry 一項資產,代表持有這項資產,在 carry trade 中,carry 是需要付出成本的,因此當今天金融市場上有兩項資產存在著不同的報酬率時,carry 成本較低的資產,就會成為融通資金的一方,也就是現在日圓的角色。因為日圓的低利環境,造成投資者願意到日本借錢,再轉到其他地方投資,因為日本借錢的成本相較其他國家可能低上許多。而當然,當今天日本外的市場發生波動或突發事件時,也就是我們上述提到的「風險」產生時,投資者就會將自己手中握有的資產換成日圓,以防最後無法還出融通的資金。那麼兌換的日圓多了,也就是相對日圓的需求上升,所以日圓就會有升值的空間。因此我們所看到的結果就會是,當今天有外在市場的動盪時 (如 2016 年 3 月比利時恐怖攻擊),日圓就會上漲,好像是大家把日圓當作避險的市場一般,市場資金流入日本。

而歐洲也因為近年利率持續降低的情況,變成市場 carry trade 的目標,因此當市場往往避險需求增加時,歐元便和日圓一樣容易呈現上漲趨勢了。

「貿易型貨幣」

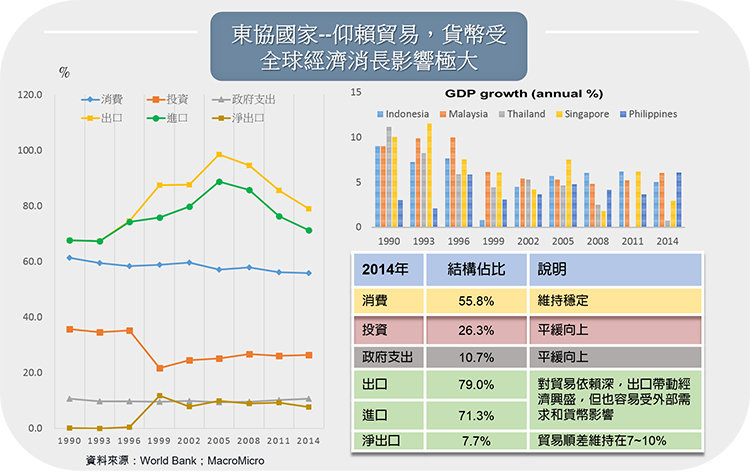

貿易型的貨幣定義十分明確,就是出口佔 GDP 的比重要有一定水準,這樣出口額的變化就會影響到一國經濟 GDP 的表現。GDP 的內容包含,消費、政府支出、投資、淨出口。因此淨出口對 GDP 的比重增加,代表一個國家的 GDP 表現會被淨出口表現所影響。

這樣的情況在東協國家十分明顯。東協國家貿易相當興盛,貿易量佔 GDP 比重維持在很高的比例 (出口占比將近 8 成)。東協五國貿易順差盈餘近年維持在 GDP 7~10%,出口貿易帶動東協經濟成長。見下圖:

另外以下的幾個國家出口佔 GDP 比也很高:南韓 (50%)、台灣 (70%)、新加坡 (188%),這些也都是在我們定義下的「貿易型貨幣」。

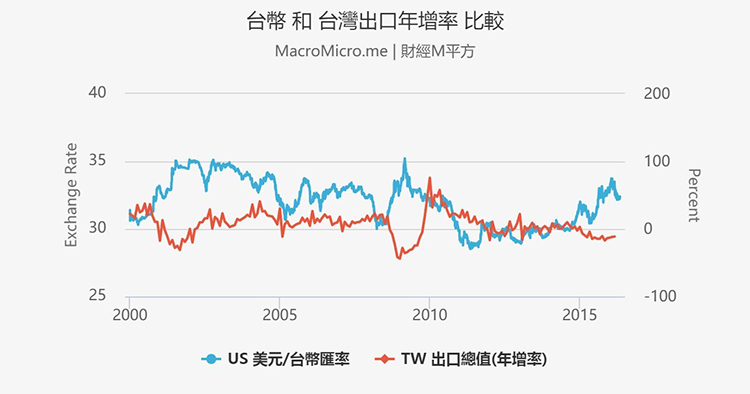

我們以台灣作為例子:

在上圖中我們可以發現,當紅線向上,即為出口年增率增加時,表示台灣的出口貿易比重增加,應該是出口累積外匯存底的時候。這時因為累積出超會造成升值壓力,所以可以看到台幣升值的結果 (藍線向下),反之亦然。

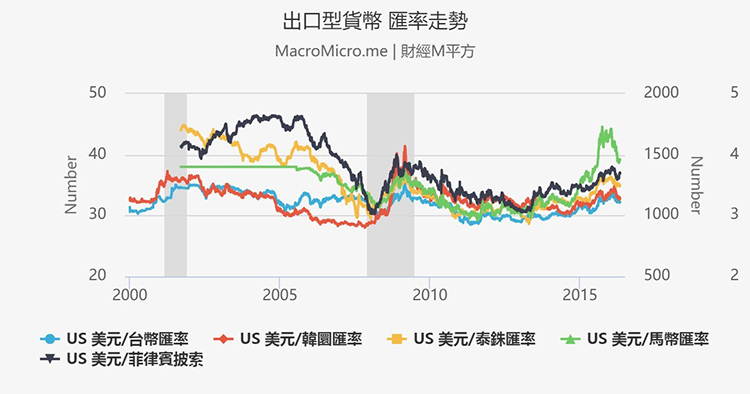

這樣的情況在上述的貿易型貨幣都十分常見,而其中這類型貨幣值得注意的是,因為出口額佔 GDP 有一定的比例,讓各國在匯率上必須保護出口的匯率優勢,才不會讓經濟衰退。因此貿易型貨幣常常出現同貶或同升的情形。如下圖我們整理出來的貿易型貨幣匯率走勢:

在 2008 年前金融海嘯初期,當時所有的貨幣齊貶,而之後在美國 QE 實施,美元持續長期性的走弱,使得各國貨幣緩步升值,一直到近年,又有各國貨幣一同貶值的趨勢。原因是因為先前美元升息消息持續,美元相對於其他貨幣強勢,加上該些國家出口在 2015 年後便出現明顯衰退,影響到了經常帳,因此許多亞洲貿易型貨幣的匯率便呈現明顯的貶值。而美元的升息步調放緩,也暫時讓一直處於貶值的亞洲貨幣,有調整的空間。

「原物料型貨幣」

這類的貨幣基本上在該國的出口中,都可以找到一個主要的出口商品,也就是說該商品原物料的需求 (報價) 會直接影響到該國貨幣:

備註:以下的匯率,統一用一單位美元兌換多少外國貨幣,當作比較基準。因此,當走勢圖有向下的趨勢時,表示一美元所能換到的該國貨幣變少了,也就是「美元貶值」、「本國貨幣升值」的情況;反之,如果走勢圖向上,那就是「美元升值」、「本國貨幣貶值」。

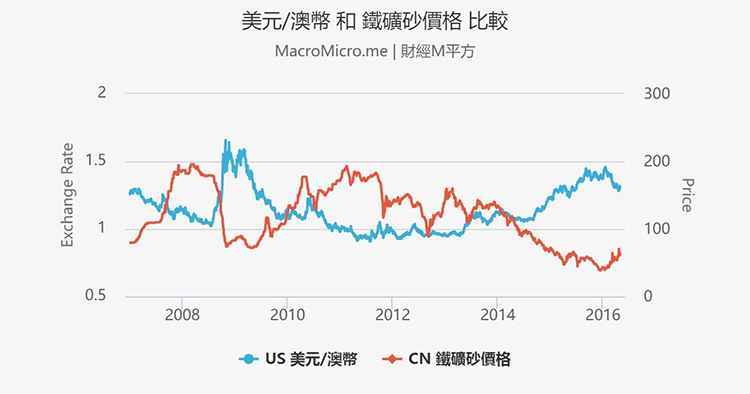

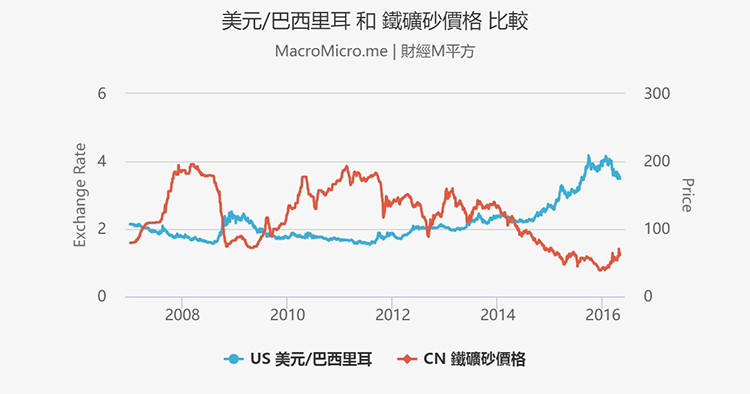

「鐵礦砂」& 澳幣、巴西里耳

澳洲的出口總值中,鐵礦砂占了 26%,而這樣的數量也是全世界鐵礦砂出口量的 48%,是全世界第一。因此鐵礦砂的價格會嚴重影響到澳洲在經濟面上的表現,尤其是出口方面。美元/澳幣和鐵礦砂價格兩者之間的相關係數來到 -0.72,是非常高的相關性,當鐵礦砂的價格上升時 (紅線上升),澳洲會希望多供給鐵礦砂,因此出口增加,造成累積出超後的升值壓力,造成澳幣升值 (藍線向下)。若是將澳幣直接對到人民幣 (因為中國是最大的鐵礦砂進口國),則相關係數會提升至更高相關 0.79。

巴西的鐵礦砂出口,佔巴西整體出口額的 13%,在全世界鐵礦砂出口國排名第二,僅次於澳洲,比重大約佔了 23%。因此鐵礦砂的價格和巴西里耳幣值的波動基本上也是呈現息息相關的。

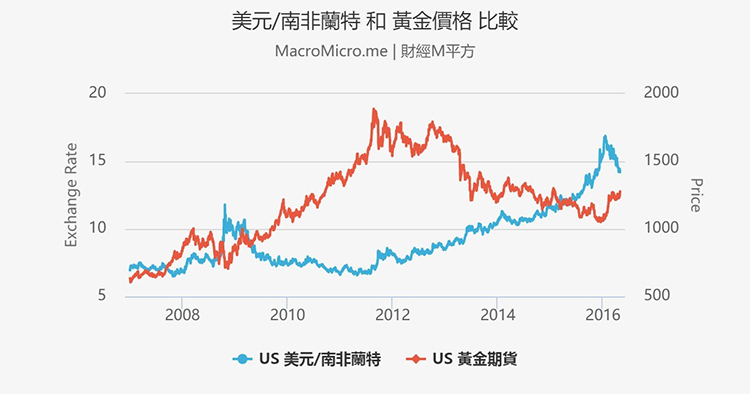

「黃金」& 南非蘭特

大家都知道,黃金在市場上主要以美元計價,因此美元指數的波動會影響到黃金價格得變動。南非的黃金出口佔該國總出口值 18%,為全球最大黃金出口國,因此南非蘭特的幣值,也會受到黃金出口多寡的影響,當黃金 (紅) 上漲時,美元/南非蘭特通常升值 (2009 – 2012年間),而當黃金價格開始走弱,南非蘭特則呈現明顯貶值 (2012 – 2015年間)。

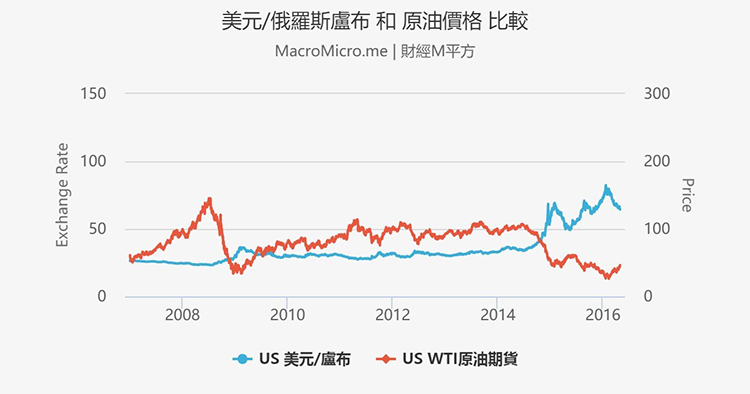

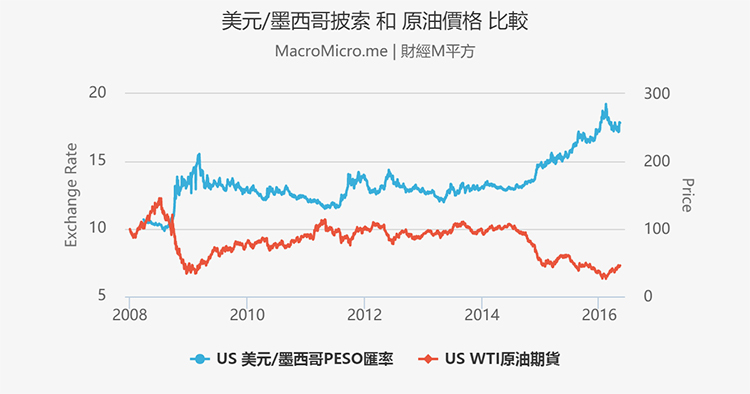

「原油」& 俄羅斯盧布、墨西哥披索

主要受到原油價格波動的貨幣包括「俄羅斯盧布」、「墨西哥披索」。俄羅斯的原油相關產品出口佔俄羅斯總出口額 60%,而其出口量也佔了全世界原油出口的 10%,算是排名前三的出口國。其外匯的走勢就和原油的價格有相關性,一樣如之前的前幾項原物料型貨幣,是負相關係數 (盧布向下為升值)。當原油價格上升的時候,盧布就會升值;反之,若原油價格下跌,盧布就容易貶值。

原油期貨價格的變動和墨西哥披索的匯率走勢也是呈現相關情形。墨西哥雖然總出口的原油數量在全世界的佔比僅有 2.3% 左右,但由於這樣的出口額已經佔了墨西哥出口額的 11% 左右,應此還是有一定的影響關係。

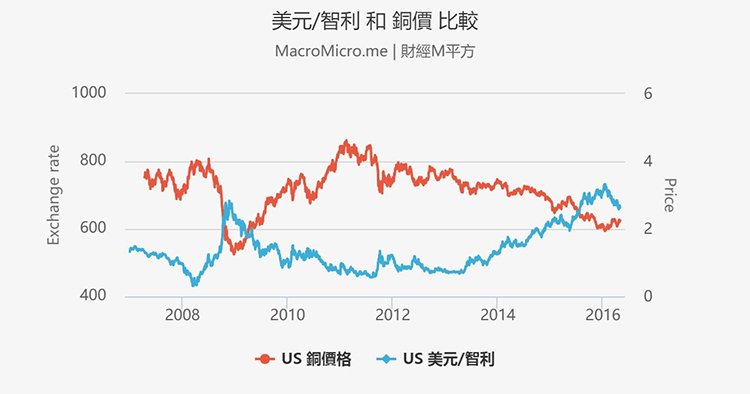

「銅」& 智利披索

銅的主要出口國為智利。在智利的出口額中,和銅這項原物料相關的出口項目就佔了總出口額的 46%。智利的銅出口量也佔了全世界大約三成左右的比例。因此,當銅價自 2014 年開始下跌時,美元 / 智利披索便呈現明顯貶值。

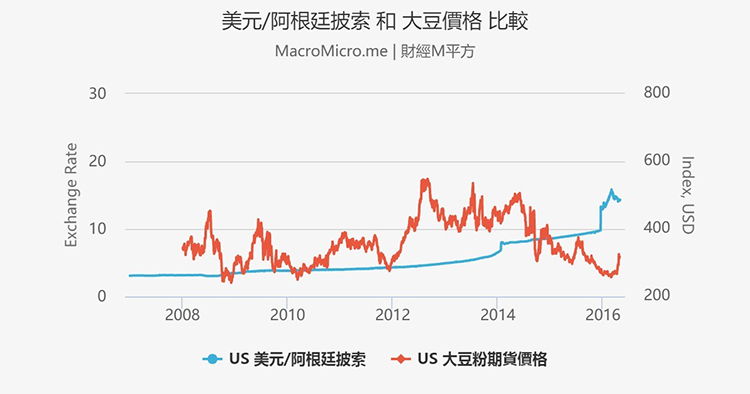

「大豆」& 阿根廷披索

大豆的主要出口國是阿根廷,佔全球出口交易量的 34%,而大豆的出口也佔了阿根廷出口額的 14%。因此阿根廷披索的價格和大豆價格也有一定的相關性。

在整體上來看,阿根廷披索遠期是處於貶值的趨勢,尤其大豆的期貨價格在 2015 年後大幅下跌,也加重了阿根廷披索 (藍) 的跌勢 (向上為貶值)。 至於 2015 年前,阿根廷的匯率一直是以固定匯率的管控,因此阿根廷的披索的匯率始終維持在一定的比率。

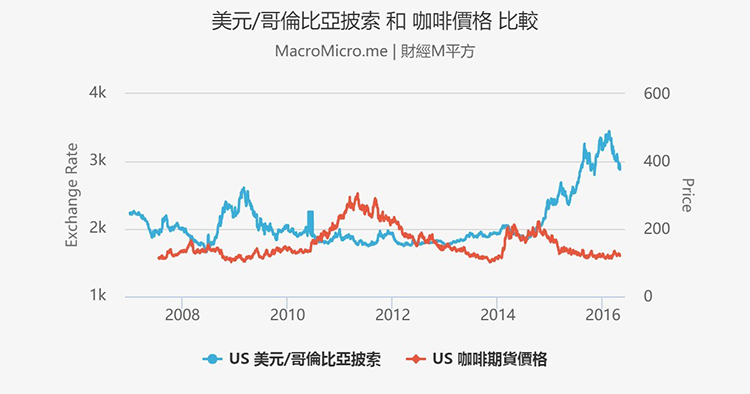

「咖啡豆」& 哥倫比亞披索

咖啡豆的主要出口國是哥倫比亞。雖然哥倫比亞的出口總額中,佔大多數的是原油,咖啡豆的出口額僅佔 3.3%。但在全球的咖啡豆出口額中,哥倫比亞的出口額已經排名世界第三,僅次於巴西和越南。因此咖啡豆的出口變化和哥倫比亞披索的匯率變化仍然有一定的相關性。

簡單整理原物料型貨幣與其相對應的原物料

結論

- 一國的貨幣和該國的經濟可說是息息相關,因此研究外匯的同時最好也可以同時關心該國的經濟,加以分析。先搞懂該國是屬於出口貿易型還是消費型,而出口的物品又可細分出有沒有相對應的主要原物料。如果能掌握這些原則,那麼就可以看到此外匯幣值的特性。

- 外匯的投資在短期來說波動性中等,相較於股市期貨,風險較低。但值得注意的是,由於 2008 年金融海嘯後,全球經濟仍未走出陰影,各國仍在使用貨幣政策、利率政策企圖影響一國的資金流向,也會讓外匯更難以預測。例如:去年年底的美國升息,美元指數飆漲帶動亞洲貨幣齊貶,卻在今年的年初因為聯準會升息放緩而情勢有所改變。又如今年初的日圓因為 carry trade 的緣故使得日圓升值,讓日圓外匯有所起伏。這些風險可以囊括成經濟外的市場風險,來源可能是政策決定、突發事件等,這會造就外匯投資上的很多不確定因素。

- 未來值得持續關注的動向包括:各國貨幣政策的觸底線在哪?(貨幣寬鬆的底線?) 聯準會的利率決策 (包括關心美國通膨、GDP 成長、海外市場反應等)、新興國家的出口和經濟成長是否有起色?以及各項原物料的報價,都是外匯波動上值得關心的目標。

《財經M平方》授權轉載

【延伸閱讀】