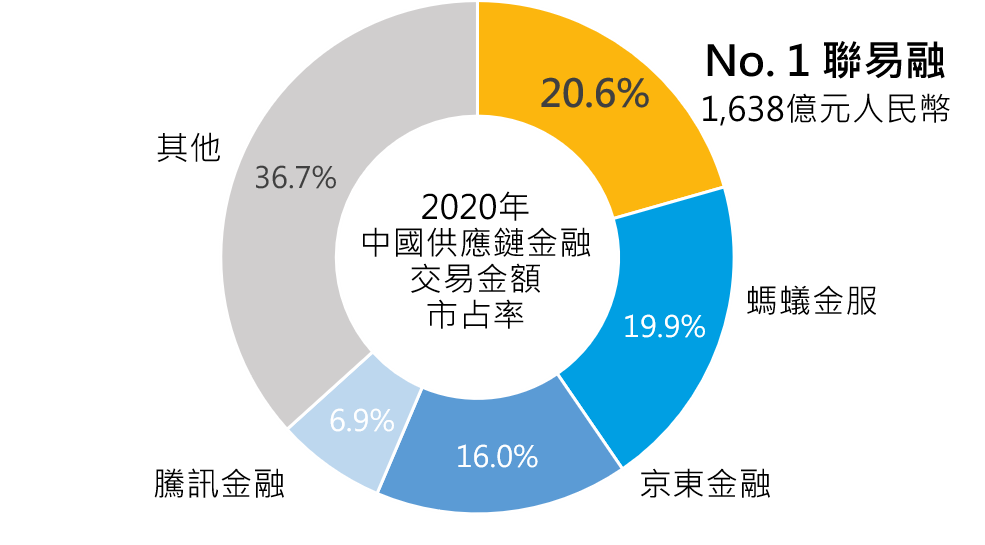

2021 年 4 月 9 日,聯易融這間專注於「供應鏈金融」的金融科技公司,成功在香港掛牌上市。2016 年成立於深圳,在三年後估值便超過十億美元,成為獨角獸企業,處理的供應鏈資產占中國市場交易總金額 20.6%,成為中國供應鏈金融的龍頭廠商,近三年營收成長近 3 倍,從 2018 年的 3.83 億人民幣,增加到 2020 年的 10.29 億。究竟聯易融提供的是什麼樣的服務?有什麼與眾不同之處?

一、聯易融的主要業務

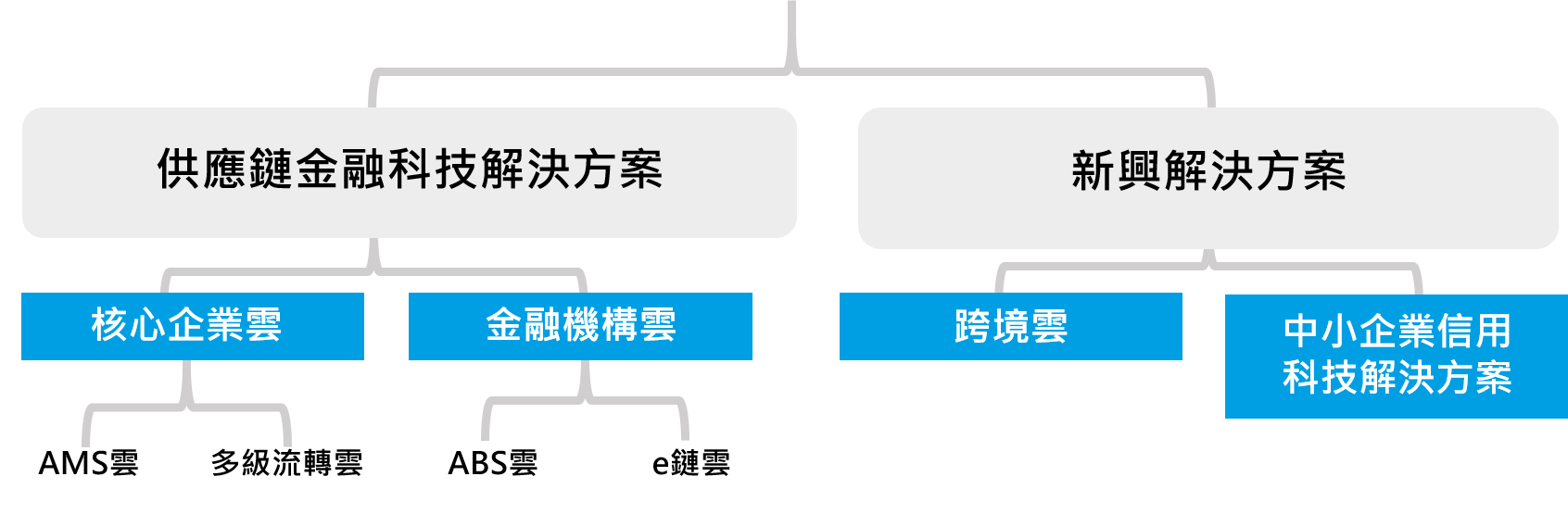

聯易融專注在「供應鏈金融」領域,針對供應鏈中的核心企業、中小企業以及金融機構提供金融科技的解決方案。聯易融提供的科技解決方案中,主要可以分為發展成熟的「供應鏈金融科技解決方案」,以及較為新穎的「新興解決方案」,兩者分別貢獻了 2020 年聯易融營收的 90% 與 10%。

▲聯易融產品服務架構

資料來源:聯易融財報,資料整理:BZNK

(一)供應鏈金融科技解決方案

主要功能包括協助核心企業管理應收帳款等供應鏈資產,以及滿足核心企業上游供應商的融資需求。

在核心企業的供應鏈中,許多供應商與原料商為該企業上游的上游,與核心企業沒有直接的交易紀錄,且通常為中小企業,因此融資時金融機構很難確認他們有還款能力。在無法相信他們的信用狀況下,金融機構便不願意提供融資,或是只願意用較高的利率借錢給他們。

聯易融利用人工智慧、區塊鏈、雲端以及數據分析的技術,讓供應鏈中的交易紀錄得以被快速驗證,確定供應商和核心企業之間存在貨品、服務的交易,並證實核心企業有付款給供應商的義務,也就是應收帳款。透過區塊鏈「不可竄改」的特性,讓這些交易記錄安全可靠。如此,金融機構知道這些供應商的應收帳款是核心企業欠他們的錢,自然會相信該筆應收帳款能獲得還款,便願意用較低的利率提供融資。

除了驗證交易以確定中小企業和核心企業的關係之外,聯易融還提供了「Digipo數位憑證」,是「握有應收帳款權利的紀錄」。而 Digipo 可再拆成更小單位,供應商可以持 Digipo 來「還款」給更上游的廠商,或是將 Digipo 持有至到期日,再拿著這個紀錄和結算機構換取現金。

此外,聯易融在供應鏈資產證券化數位科技解決方案具龍頭地位,2017 年推「ABS雲」,成為中國市場上第一個完全線上、專門為供應鏈資產證券化而設的一體化解決方案,優化金融機構發行資產抵押擔保證券(ABS)的流程與管理。

透過聯易融的「供應鏈金融科技解決方案」,中小企業可以用3.8~6.2%的利率借款,低於一般融資所需的 10~20%。

(二)新興解決方案

主要是針對金融機構提供的服務,包含支持跨境融資、支付業務的「跨境雲」,以及讓中小企業可以更快速、方便申請融資的「中小信用科技解決方案」。

跨境雲於 2019 年新推出,目前服務的客戶已遍及 14 國與地區。聯易融的目標是在國際貿易早期階段即向供應商提供融資,例如核心企業開具購買訂單時,或是供應商將貨物派發給進口商時,供應商就能獲得融資,即早滿足其資金流動的需求。

中小信用科技解決方案提供中小企業簡便的融資申請方式,僅需要透過個人手機或電腦上傳發票便能驗證身分,並透過大數據分析,蒐集多樣的資訊來評斷中小企業的信用狀況,幫助金融機構簡化及數位化風險評估流程。

由於新興解決方案業務相對新穎,為了取得更多交易數據來訓練它的演算法和模型,也為了獲取客戶的信任,聯易融用「自有資本」提供資金給透過該科技解方促成的融資交易,也提供保障融資交易,承諾貸款給中小企業的金融機構不會因中小企業無法還款而承擔損失。這兩種業務中,聯易融從中賺取利差,毛利率較高,但也必須承擔中小企業的倒帳風險。目前利差收入仍是主要收入來源,但也策略性地逐漸減少自有資本融資的比重。

目前新興解決方案還處於發展之初,且 2020 年受到 COVID-19 影響,國際貿易與中小企業融資都較不興盛,暫時對於營收的貢獻僅占約10%。

二、聯易融特別之處在哪裡?

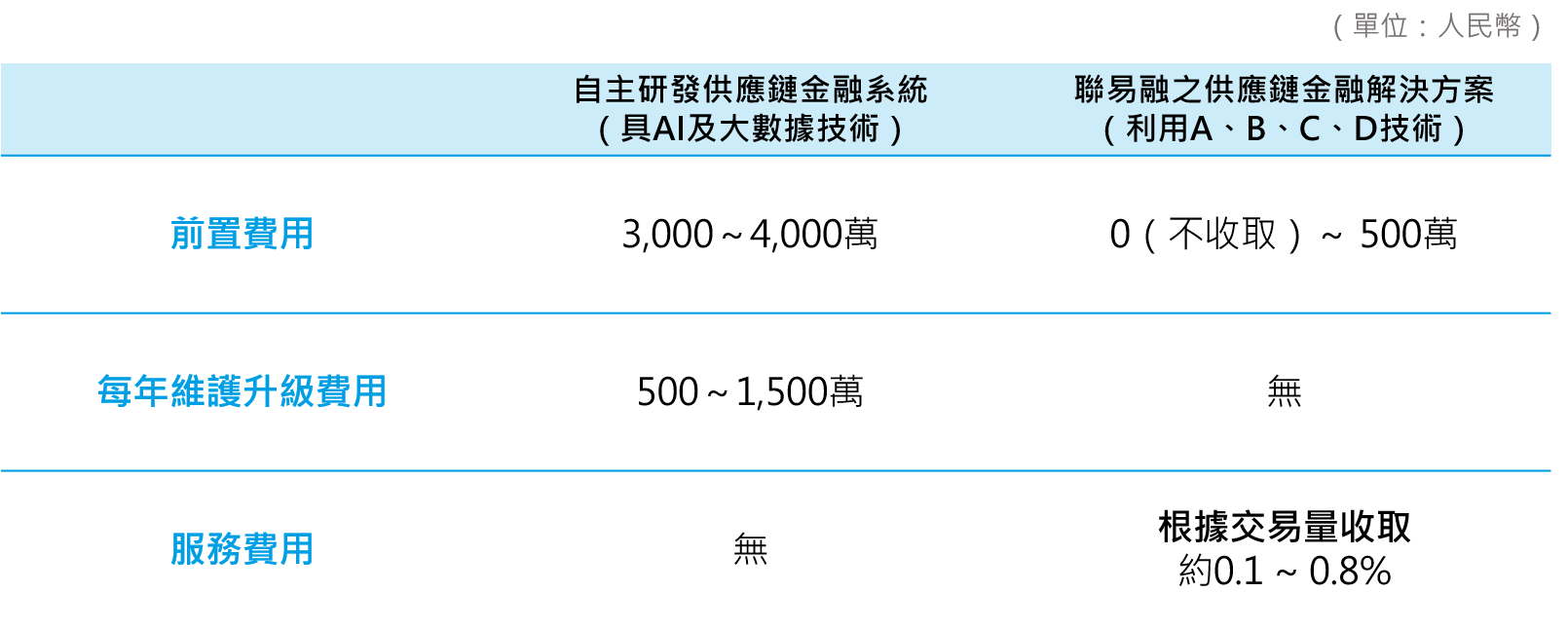

(一)特殊的 SaaS 模式

聯易融主打軟體即服務(Software as a Service, SaaS)商業模式,客戶不需花費大把成本建置系統,即能享用供應鏈金融服務,不受限於企業原有系統與裝置,在使用上更為彈性;且相較於傳統SaaS預收費用的模式,聯易融採取的是「根據交易量」收取服務費,使客戶接受度佳,不僅客戶留存率高,同一群客戶的收入貢獻度也成長,代表客戶黏著度大幅提升。

▲聯易融 SaaS 收費與自主研發系統費用比較

資料來源:聯易融財報 資料整理:BZNK

(二)面對核心企業

在業務拓展上,採取的策略為主攻核心企業,再利用核心企業與自身供應鏈中其他廠商的關係,來獲取廣大客戶。聯易融擁有104人組成的直銷團隊,直接面對核心企業,進而拉攏整個供應鏈。目前聯易融服務及建立合作夥伴關係的企業已超過340家,其中涵蓋25%以上的中國百大企業。而囊括信用評級良好的核心企業為客戶,也能使聯易融促成的融資更為可靠,進一步建立口碑,吸引更多客戶。

(三)創辦人與股東

宋群、周家瓊以及冀坤為聯易融的創辦人,三人曾任職於 J.P. Morgan、匯豐銀行、華潤銀行等大型傳統金融機構,具有資深的金融背景。此外,宋群更曾任職於騰訊,騰訊在聯易融 A 輪投資時即成為股東,目前更是持股 18.89% 成為最大股東。而聯易融的股東還包含中信資本、正心谷資本、新加坡政府招商局(GIC)、渣打銀行等大型投資機構,陣容強大。

三、至今仍虧損,為何依舊深獲投資人青睞?

攤開聯易融的財報一看,會發現連年呈現虧損,然而為什麼投資人似乎不擔心,它還能獲得那麼多強大股東的青睞?細究其財報數字,便發現虧損主要來自於「按公允價值計量且其變動計入損益的金融負債的公允價值變動」這個冗長的會計科目,金額甚至是全年營收的好幾倍。

這裡指的「金融負債」是聯易融先前發行的可轉債以及可贖回可轉換優先股。當公司前景被看好時,這些可轉債或可轉換優先股的市值上升,而因會計準則規定要「按公允價值計量」,所以會導致負債增加,就好像是有「虧損」發生了;但實際上,若公司表現好,投資人會將這些債轉換為股份,使公司負債消失,當然也就不會再因為市值的變動而產生會計上的虧損。因此,這個損益表上「金融負債的公允價值變動」造成的虧損,並非真正的虧損,也與聯易融本身的業務無關。故要看它營運的財務狀況,可以排除「金融負債的公允價值變動」後的「經調整後利潤」,便可以發現在 2019 年,聯易融的業務已讓它獲利。

另一方面,聯易融不僅近三年營收大幅成長,隨著業務擴大帶來規模經濟,使得毛利率、扣除營業費用後的經營利潤也連年提升,可謂其業務發展的成果已逐漸反應在財務數字上。

四、未來展望

聯易融在業務發展上面臨的不確定性,主要來自新興解決方案拓展的進度。雖然新興解決方案毛利較高,但高毛利主要依賴具風險的自有資本融資利差,在聯易融策略性減低自有資本融資後,要怎麼持續維持新興解方的高毛利,同時提升供應鏈金融科技解方的成本效益,便考驗其技術研發與客戶拓展能力。另一方面,新興解決方案中的「跨境雲」與「中小企業信用科技解決方案」主打國際貿易與中小企業,深受大環境影響,尤其跨境雲在 2019 年推出之後隨即隔年遇上 COVID-19 疫情,在經濟復甦之後發展如何,還有待觀察。

同時,雖然聯易融目前處理的供應鏈金融交易金額為中國第一,排名在後的螞蟻金服與京東金融,也以 19.9% 和 16% 的市占率緊追在後,擁有強大集團支撐的競爭對手,也為其帶來後有追兵的壓力。

目前聯易融發展目標著重在加深既有客戶的滲透度、擴大客戶基礎、優化現有解方以及拓展跨境業務,讓已建立關係的企業能將更多應收帳款交易放在其平台上進行,並持續以直銷方式打入更多目標企業,再擴及至整個供應鏈的客戶。此外,聯易融也希望將目前發展成熟的應收帳款融資應用在更廣泛的領域,包括商業匯票融資,以及應用至物流管理。

聯易融可說是匯聚了人脈、技術、金融專業等各個要素,專注在深化與核心企業的關係,專注在供應鏈金融領域,或許就是它用五年時間,便成為中國供應鏈金融科技第一股的原因。

《本文為BZNK必可企業募資授權轉載,想知道更多P2P借貸知識快來P2P借貸知識專欄》

【延伸閱讀】

電競硬體後進者_-.png)