威廉·伯恩斯坦 (William Bernstein) 是美國著名的金融經濟歷史傳記和金融科普作家。他擁有哲學與醫學的雙料博士學位,是一名神經科學專家和知名的公司財務理論家,因其對現代金融投資組合與公司財務報表的研究而享有盛名。他是資產配置領域的雜誌《有效邊界》的編輯,也是美國普通投資者心目中的草根英雄。

伯恩斯坦著有《投資者宣言 》、《繁榮的背後》、《偉大的交易》、《投資金律 》等經典經濟投資著作。

這次的訪談,有一些特別。筆者向伯恩斯坦提出了一系列刁鑽的問題,同他進行了一場別開生面的 “主動和被動” 投資大辯論。在這場辯論中,筆者收集了一些主動型投資陣營最慣用的理由、藉口和論據,把它們放在檯面上和伯恩斯坦逐個進行仔細的討論。

如果您對投資理財、私募基金、資產配置等問題感興趣,那麼您將會從我們的辯論中學到很多非常有用的知識。

有效市場理論

伍治堅:主動投資陣營最常用的說法是:只有那些大學裡的 “書呆子”,才會相信市場有效理論。

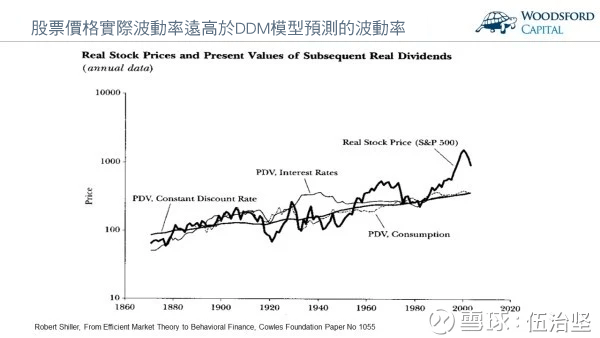

羅伯特·席勒教授的研究指出,股票市場的波動性遠遠超出股票分紅率 (Dividend Yield) 和折現率 (Discount Rate) 所體現出來的股價變化。在股市中,有很多脫離基本面的“噪音”。如果購買並持有一個被動性的指數基金,就相當於接受這些價格噪音,因此不如主動投資更加有效。

(補充知識:在羅伯特·席勒教授發表的一篇論文中,他通過實際利率將公司實際的分紅折現,算出股票市場的“公允價格”,發現事實上的股市價格波動要遠遠超過該“公允價格”的波動率。

也就是說,公司的股息變動,僅能解釋股票市場大約 20% 的上下波動,而其他 80% 的波動,則受其他因素影響。這些因素包括股民的情緒、對於國家和股市的信心等。席勒的這篇論文對 DDM 模型提出了挑戰。

當然,你也可以反過來想。假設 DDM 對於股票的估值是合理的,那麼公司的估值變動應該是比較穩定的,不會忽上忽下。所以很多時候,公司股票的上下波動都是“傻瓜”在那裡胡亂買賣,他們根本就不知道公司股票的真實價值。)

伯恩斯坦:這個問題,可以從兩方面來回答:理論上的,和實證上的。

理論上來說,股票市場的估值是否會回歸均值 (Mean Reverting) ,在何種情況下花多少時間回歸均值,都是高度不確定的。

凱恩斯曾經說過一句非常著名的話:The market can stay irrational for longer than you can remain solvent。翻譯過來就是:市場非理性的時間可能長於你還有資本繼續玩下去的時間。就是說,即使你能找到股票的“真實”價值,你有沒有能力堅持到股價回歸價值的那一天,也需要被打上一個大大的問號。

從實證角度來講,大量的研究顯示,平均來講,基金經理在扣除其費用後的投資回報不如市場指數回報。

我知道有一些人可能會說,但是我可以去選擇那些高出平均的基金經理呀。問題在於,基金經理過去的投資業績,對他未來的投資業績沒有預測作用。大量的研究顯示,投資者沒有能力提前找出能夠戰勝市場的優秀基金經理。也就是說,即使市場有時候有噪音,你也很難戰勝它。

主動投資擊敗市場的特例

伍治堅:每次我和一些投資者朋友討論主動投資和被動投資這個話題時,總有人會冒出來說:你沒看到巴菲特嗎?橋水的雷·達里歐 (Ray Dalio) 知道嗎?文藝復興的詹姆斯·西蒙斯 (Jim Simons) 曉得嗎?量子基金 (Quantum Fund) 的喬治·索羅斯 (George Soros) 呢?你沒看到這些出色的基金經理?他們可是連續好多年都取得了非常不錯的投資回報呢。這些不都是活生生的戰勝市場的例子麼?

伯恩斯坦:沒有人否認這個世界上有出色的基金經理。他們往往非常聰明,或者在正確的時候處於正確的位置。難點在於,投資者如何事先確定某基金經理是真的有水平,還是只是運氣好。有大量的研究表明,如果只是順著基金經理過去幾年的歷史業績去挑選基金,投資者不太可能獲得好的回報。

很多基金經理,在他們成名之後,要麼把基金關閉不讓別人投資 (比如文藝復興的西蒙斯) ,或者就是收取一個非常高的費用。在扣除了這些費用以後,投資者可以拿到手的淨投資回報並不見得比市場平均回報更好。所以對那些熱衷於投資明星基金經理的投資者,我在這裡祝他們好運。

巴菲特 (Warren Buffett) 是一個非常有趣的例子。巴菲特的波克夏(Berkshire Hathaway, BRK.A-US)·海瑟威 (Berkshire Hathaway) 股價中,有一個非常重要的 “巴菲特溢價”。如果你去把波克夏·海瑟威的市值,和該公司持有的子公司的市值總和相對比,就不難發現母公司的市值有一個明顯的溢價。這就是巴菲特的 “品牌價值”。

巴菲特已經接近 90 歲了。有朝一日當巴菲特百歲之後,波克夏·海瑟威的股價還是否能夠持續,是一個大問號。

主動投資在數學上的弱勢

伍治堅:所以這裡就有一個 “理想很美好,現實很殘酷” 的問題。主動投資看起來非常吸引人,市場上也確實經常出現一夜成名的 “投資傳奇”。但是投資者如果想要通過主動投資賺錢,或者挑選優秀的基金經理幫助自己提高投資回報,其難度要遠遠高於他們的想像。

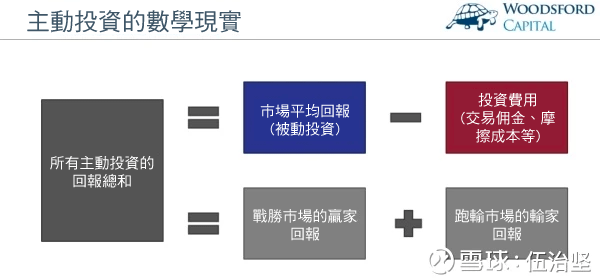

伯恩斯坦:對。在金融投資裡有一個術語叫做 “主動投資的數學現實”。這個術語的意思是:所有主動投資的回報總和,等於市場平均回報 (可以通過被動投資獲得) 減去相關的投資費用 (包括交易佣金、摩擦成本、市場影響成本等) 。

如果有好的基金經理能夠戰勝市場,其戰勝市場的超額收益,一定來自於那些跑輸市場的 “笨蛋”。這是任何一個想從事主動投資的投資者,在下注前需要搞明白的最重要概念之一。

伍治堅:對,該概念的核心在於,主動投資是一場零和博弈。贏的另一面,是一定會有人輸。因此如果你想在這個市場中成為贏家,需要先捫心自問一下自己是不是比別人更強。

伯恩斯坦:是的,我喜歡用這個比喻來教育那些散戶投資者。如果你去股市中炒股,就好像你去打網球比賽。在很多時候,你的對手可能是費德勒(20座大滿貫冠軍)或者納達爾(世界排名第二)。如果你還覺得自己有勝率,那麼我只能祝你好運了。

伍治堅:嗯。這讓我想起行為經濟學中一個非常常見的心理偏見,過度自信。絶大部分人都會受過度自信的影響,覺得自己是 “索羅斯第二”,炒股金手指。殊不知他們只是自我感覺良好而已。

以因子獲取超額回報的問題

接下來,讓我們再來分析下一個主動基金經理比較常用的論據。

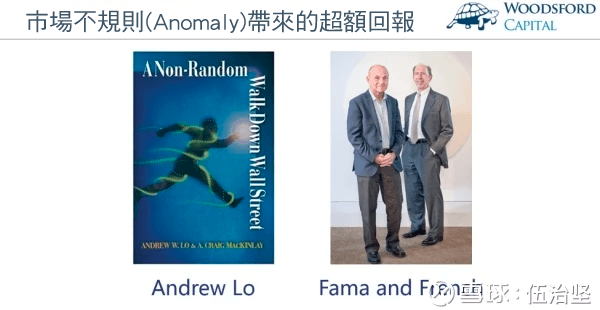

美國麻省理工大學教授 Andrew Lo 曾經寫過一本書,叫做《A non-random walk down Wall street》,作為對墨基爾(Burton Malkiel) 寫的漫步華爾街(A random walk down Wall street)的回應。在書中,作者指出在資本市場中有不少不規則 (Anomaly) 現象。順著這些不規則現象進行投資,投資者可能可以持續獲得比市場平均回報更好的超額回報。

美國著名的金融教授尤金・法瑪(Eugene Fama)和法蘭奇(Kenneth French),也通過很多研究指出,有各種因子 (Factor) 能夠為投資者帶來更好的投資回報。這些因子包括:小市值 (Small Cap) 、價值 (Value) 、低波動 (Low Vol) 等。

這些市場不規則現象的存在,是否意味著,投資者如果順著這些因子進行主動投資,就能夠獲得比被動指數投資更好的投資回報?

伯恩斯坦:有幾個問題需要注意。

首先,法瑪和法蘭奇的研究在金融界是劃時代的。這些研究也導致了後來很多的金融創新。法瑪和法蘭奇的研究顯示,投資價值型股票 (Value Stock) 的回報要好於成長型股票 (Growth Stock) 、投資小市值 (Small Cap) 的股票的回報可能會好於大市值 (Large Cap) 股票。

但是這些超額回報的另一面,是投資者承擔了更大的投資風險。比如在 1929~1932 年的熊市,以及 2007~2009 年的金融危機中,價值型股票慘跌,其投資回報比整體市場的平均回報要差很多。在一個有效的市場中,為了追求更高的回報,承擔更大的風險,作為投資者你並沒有獲得任何 “免費的午餐”。

其次,法瑪和法蘭奇的研究論文在 1992 年發表。該論文發表後,陸續有越來越多的研究者發現能夠帶來超額回報的各種因子,比如動能、紅利、質量等。但是很多這些所謂的超額回報,只是 “數據挖掘” (Data mining) 的結果。如果你反覆做數量足夠多的測試,你遲早會發現一些看上去能夠產生超額回報的因子。但這並不表明這些因子真的有投資價值。

再次,根據法瑪和法蘭奇做的歷史回測顯示,價值因子大約可以為投資者帶來每年 1%~1.5% 的超額回報。在這個 “超額回報” 被大家發現之後,有越來越多的錢被投入價值因子的投資策略中。投資的道理,就是“水漲船高”。當大家都去追逐某一個共同的“超額回報”以後,該回報的超額部分就會很快消失。

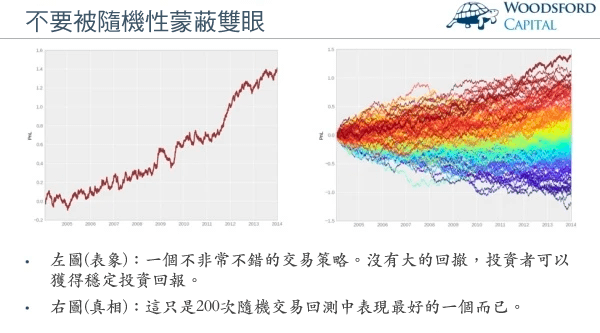

伍治堅:您剛剛提到了好幾個非常重要的知識點。在我和杜克大學教授 Campbell Harvey 的一次專訪中,我們專門提到了 Harvey 教授寫的一篇關於 “數據挖掘” 的學術論文。在該論文中,Harvey 教授得出結論:至少有一半的量化投資策略都是騙人的。

比如上圖所示,基金經理在其數據庫中做了 200 次隨機回測,選出一個最好的。看上去該交易策略能夠帶來非常好的投資回報,其實只不過是 200 次隨機測試中的一個而已。

投資者在評判這些能夠帶來超額收益的 “投資因子” 時,需要做多方面的詳盡調查。紙面上的回報,和投資者可以拿到手的真實回報,往往會有很大的差距。投資者需要考慮到策略附帶的交易費用,以及第三方理財機構和基金經理從中收取的各種費用。

同時,這些超額回報因子並不總能給投資者帶來超額收益。它們的回報要視選取的時段而定。如果投資者以為投資了某個“超額因子”,就能坐享其成,妥妥的收穫更好的投資回報,這種想法未免過於單純幼稚。

我們再來討論另一個經常被主動基金經理援引的論據。

指數被迫持有昂貴股票

如果投資者購買一個被動的指數基金,那他就“被迫”持有那些價值被高估的股票。以納斯達克指數為例。目前 (2017 年 9 月) ,納斯達克指數中權重最大的五支股票:蘋果(Apple, AAPL-US) (Apple) 、Google、微軟(Microsoft, MSFT-US) (Microsoft) 、亞馬遜(Amazon, AMZN-US) (Amazon) 和臉書(Facebook, FB-US) ,其市值總和占到了納斯達克指數總市值的 40% 左右。這樣的集中比例 (Concentration Ratio) 是非常高的。被動投資者以為自己買了個被動指數,其實承擔了很大風險還不自知。

伯恩斯坦:我從來都不覺得被動投資者應該只購買納斯達克指數。納斯達克指數中包含的公司,只是市場的一部分,主要為科技類股票。我們提倡的被動投資,投資者應該持有市場上所有的股票。以這個標準來衡量,即使是標普 500 指數也不合格。主要原因是標普 500 指數是由委員會成員來負責選股的,並不是一個嚴格意義上的被動指數 (這一點筆者在其他文章中也有提及過) 。

因此我建議投資者購買的,是基於全市場指數 (Total Market Index) 設計的指數基金。

(註:涵蓋美國市場範圍最廣的指數,是 Wilshire 5000 Total Market Index。顧名思義,該指數包括 5000 支美國股票,比標普 500 指數涵蓋的市場範圍更廣。追蹤 Wilshire 5000 Total Market Index 的指數基金,有 VTI、ITOT 等。)

伍治堅:我可以理解您的意思。納斯達克指數算不上整個市場,投資者購買該指數承擔的風險特別偏向科技類股票。基於標普 500 指數,或者全市場指數的 ETF 更加適合投資者長期持有。

但是回到剛剛那個問題,即使是全市場指數,也有股票價格嚴重背離基本面的時候 (比如 1999 年) 。這可能是所有市值型指數 (Market Cap Index) 的通病,也被不少業內人士詬病。比如 RAFI 的羅伯特·阿諾 (Robert Arnott) ,就寫過不少文章向大家解釋市值型指數的弊端。這也是為什麼他力推其“基本面指數” (Fundamental Index) 的主要原因之一。

伯恩斯坦:我跟羅伯特·阿諾 (Robert Arnott) 是老朋友,對他的研究非常熟悉。我覺得他的研究有很多高質量的地方,但在我看來,基本面指數 (Fundamental Index) 其實就是個價值指數 (Value Index) 。

我們之前已經說過,價值因子由於風險更大,因此長期下來,可以為投資者帶來更大的投資回報。這並沒有什麼新奇的地方,法瑪和法蘭奇的研究早已證明了這一點。

債券指數ETF也同樣有效

伍治堅:對於市值型指數,很多主動投資基金經理會說:市值型股票指數 (Market Cap Stock Index) 確實很難戰勝,值得投資者購買並持有。但是到了債券,就不是這麼一回事了。

在基於市值的債券指數中,發債越多的公司和政府,其債務在指數中的比重越高,這就導致一個有違常理的現象,即投資者持有最多的債券,是來自那些負債最高的公司或者政府。

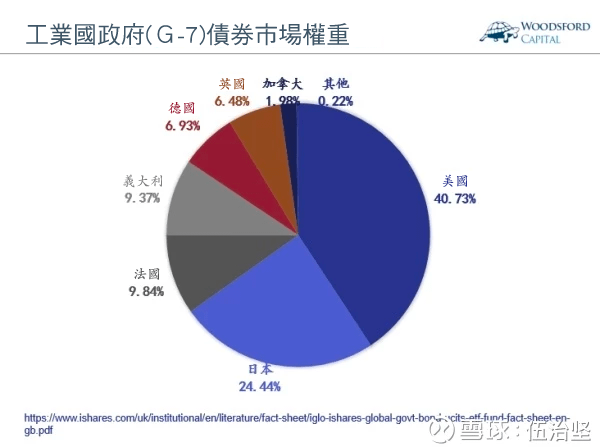

舉例來說,上圖顯示的是西方工業 7 國政府債券指數 (Citigroup G7 Index) 中各國政府債券的權重。

我們可以看到,其中權重最大的國家是:美國 (40.7%) 、日本 (24.4%) 、法國 (9.8%) 和義大利 (9.37%) 。這些國家權重大的原因很簡單:他們政府發的債最多。

從財務角度來看,如果一個國家或者公司發行太多的債務,那麼就可能會引發更高的投資風險 (負債纍纍,利息費用就很高,以後有能力償還嗎?) 。

基於這個原因,很多主動型基金經理會告訴廣大投資者,以指數基金的形式投資債券市場,會導致風險越高的債券,投資者購買的越多。因此,在債券市場主動型基金比被動型指數基金更好。

伯恩斯坦:從理論上來說,上面這個說法聽起來確實很吸引人。但是這種理論到底在實際中是否管用,我們需要用證據說話。有很多研究表明,絶大多數債券基金的回報,不如被動性指數基金 (ETF) 。我認為事實證據的說服力更強。

在和伯恩斯坦結束對話後,我特意去查了一下相關的數據。

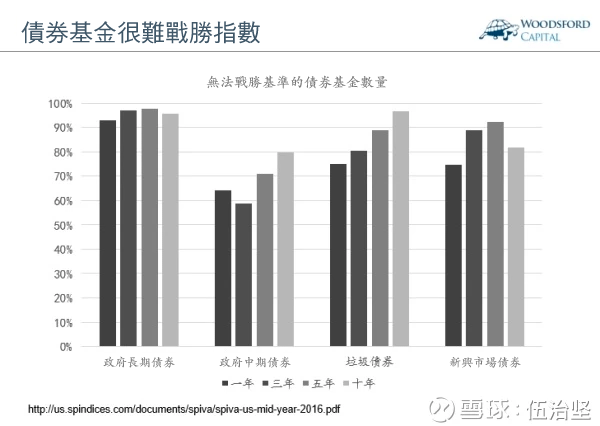

舉例來說,上圖顯示,不管是政府長期債券、中期債券、垃圾債券還是新興市場債券市場,不管我們回顧過去的 1 年、3 年、5 年、或是 10 年,我們不難發現,絶大部分公募基金的業績回報,都不如其基準 (指數) 。

故事與證據

這也是伯恩斯坦反覆強調 “證據” 的關鍵原因之一。我向伯恩斯坦提出,很多時候,各種基金機構,或者第三方理財機構甩出的 “花言巧語” 聽上去十分有理,讓很多朋友 “為之傾倒” 也情有可原。但是作為一個聰明理性的投資者,我們更應該注意培養自己以證據為基礎的思維習慣,儘量減小自己的判斷被感情和個人喜好左右的可能性。

伯恩斯坦表示同意。在他看來,我們人類天生就喜歡 “聽故事”。這也是為什麼許多成功的 CEO 和創業者,同時也是高明的 “講故事” 專家的原因所在。但是一個理性人和非理性人的主要區分就在於,我們能否分辨出 “故事” 和 “證據” 的區別?當 “故事” 和 “證據“ 發生衝突時,我們應該始終相信證據,並以之做出更為理性的決策。

來自主動投資方的抨擊

伍治堅:美國一家投資研究公司 Stanford C.Bernstein & Co 曾經出過一份題為 The Silent Road to Serfdom:Why Passive Investing is Worse Than Marxism 的研究報告。在該報告中,作者指出:被動投資比馬克思主義計劃經濟造成更大的危害。另一家基金公司,太平洋投資管理公司 (PIMCO) 也曾經發佈研究報告指出,被動投資是搭便車 (Free riding) ,會造成道德風險 (Moral Hazard) 。您對這些報告是怎麼看的?

伯恩斯坦:首先我想聲明,Stanford C.Bernstein & Co 這家公司和我個人沒有任何關係 (該公司名字的拼寫恰好和伯恩斯坦的名字相同) 。

其次,這些宣傳主動投資的基金或者研究公司,正在面臨前所未有的生存壓力。他們的市場份額正在被被動投資快速的搶佔。當某家公司把它想要攻擊的對象稱作 “馬克思主義” 時,你可以感覺到他們有多麼絶望。

我不認為被動投資會造成任何道德風險,但是說被動投資是搭便車,這是絶對有的。正是因為有數以萬計的主動投資者通過不斷的交易,發現並糾正價格,讓市場變得更加有效,因此被動投資才會為廣大投資者帶來價值。

你甚至可以要求,所有的指數基金向那些從事主動投資的投資者們支付一個 “勞苦” 費,比如 0.01%。正是他們的辛勤勞動,使得我們的市場變得更加有效,所以作為被動指數的投資者,肯定有搭主動投資者們的便車。

伍治堅:諾貝爾經濟學獎得主威廉·夏普 (William Sharpe) 也說過,被動投資搭了主動投資者們的便車。投資一個被動型指數,就好比市場裡所有的那些優秀基金經理一起為你打工。但是在這個問題上,我們需要明確兩點:

首先,雖然過去十年被動投資的資金規模上漲了很多,但是就今天而言,主動投資管理的資金量還是要遠遠大於被動投資 (大約是 70% 對 30%) 。所以,所謂的每個人都去從事被動投資,沒有人去做主動投資的警告,有一些誇大其詞,杞人憂天。

其次,這個市場上永遠不會缺那些想去通過主動投資賺取超額回報的投資家和投機家。但是作為投資者,我們應該保持清醒,不要被表象所迷惑。我們需要捫心自問:我需要用自己的真金白銀去為提高市場有效性做貢獻麼?如果有人願意去尋找市場的無效性,沒有人阻止他們去這麼做。但是涉及到我自己和家人的辛苦積蓄,有沒有必要陪那些市場冒險家去 “過把癮就死”?

伯恩斯坦:確實如此。事實上即使有 99.9% 的資金都被投入到被動型指數基金中,剩下的 0.1% 從事主動投資的投資者,他們加起來的投資回報也一定是市場平均回報 (扣除投資費用) 。也就是說即使在這剩下的極少數主動型投資者中,還是有贏家和輸家。

ETF 可能造成泡沫嗎

伍治堅:對,這就又回到了我們剛剛討論過的 “主動投資的數學現實” 這個問題。接下來我們再來看下一個主動投資陣營經常援引的理由。在過去幾年中,指數基金 (ETF) 得到了飛速成長。低成本指數投資的市場領導者,先鋒投資 (Vanguard) ,在過去幾年吸引的資金管理數量,比其他好多基金公司加起來的資金管理增量都要多。

如果有太多的投資者追逐同一個標的,那麼就有可能會產生泡沫。我們目前正處於一個 ETF 泡沫的形成過程之中。

伯恩斯坦:ETF 只是一種投資的形式,其投資標的和傳統上的指數基金 (Index Fund) 是一樣的。事實上,像先鋒投資這樣的公司,同時向投資者提供 ETF 和指數基金 (Index Fund) 的選項。任何一個人如果想購買並持有指數,可以選擇 ETF 或者指數基金。這根本不存在所謂的 “ETF 泡沫” 這一說。

指數投資也是主動投資的誤解

伍治堅:確實如此。下面我們再來分析一個主動投資陣營常用的藉口。這個世上沒有絶對的被動,所有的投資都是主動。以 SPY (SPDR S&P 500 Index ETF) 為例,該指數基金號稱跟蹤標準普爾 500 指數,但是其每日的交易量甚至比蘋果股票(AAPL-US)和臉書股票(FB-US)都高。如此高的交易量,怎麼能把這樣的指數基金稱為被動投資呢?

伯恩斯坦:這裡就涉及到一個大眾對於 “被動投資” 概念的理解錯誤。

我們說的 “被動投資”,是指指數中不存在 “選股” 行為。同時,投資者放棄 “擇時”,選擇購買整個市場並長期持有。以 SPY 為例,該 ETF 追蹤的是一個指數 (標準普爾 500 指數) 。但是那些頻繁買賣該 ETF 的投資者,從事的則是主動投資活動。

伍治堅:是的,廣大投資者需要真正理解 “被動投資” 的含義。約翰·柏格 (John Bogle) 也曾經撰文指出,很多被動型指數基金被投資者濫用,被他們用作主動投資和投機的工具。這違背了 “被動投資” 一開始的初衷,以及其依賴的理論基礎。

伯恩斯坦:我同意。同時在這裡需要指出的是:被動投資並不是教條的讓大家不要去交易。被動投資哲學,更強調的是控制投資成本,遠離投機行為。如果一個主動型基金收費合理,交易頻率合理,那麼相信它也有可能為投資者帶來價值。

伍治堅:是的。可能很多朋友沒有意識到,先鋒投資管理的資產中,有大約 1/3 是屬於主動型基金。但是總體而言,先鋒投資的主動基金費率非常低 (被動指數基金更是如此) 。如果我們的主動型基金經理收取合理的費用,給投資者們合理的分成,那麼他們是可以為投資者帶來很多價值,達到雙贏的目標的。

《雪球》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)