我過去的文章提過大量的現金盈餘會如何影響企業的本益比。因此,我的讀者提出了一個觀點和一個問題。那個觀點是,現金會使本益比(PE)上升,反而是負債竟然能夠降低本益比,我們若想關注公司現金的變化,那同時也應該注重公司每年債務的變化。問題則是,到底什麼樣的因素會使得債務降低本益比。本文我會先講到債務,接著再說明債務跟現金對本益比的影響。

簡單說明債務和本益比的關係

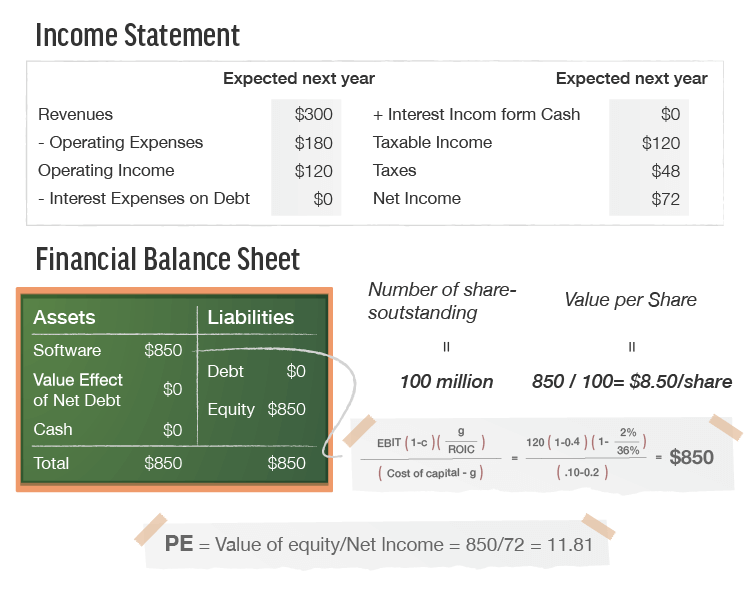

要檢視本益比跟債務,我會先想像有一間軟體公司,假設這間公司沒有現金也沒有負債,而且預期明年能產生 1.2 億美元的稅前營業淨利,然後營業淨利每年以 2% 的速度增加。再假設公司股權的成本是 10%,稅率是 40%,新投資的股東權益報酬率是 36%,那麼公司的營收報表跟內在價值的資產負債表就會如下圖所示:

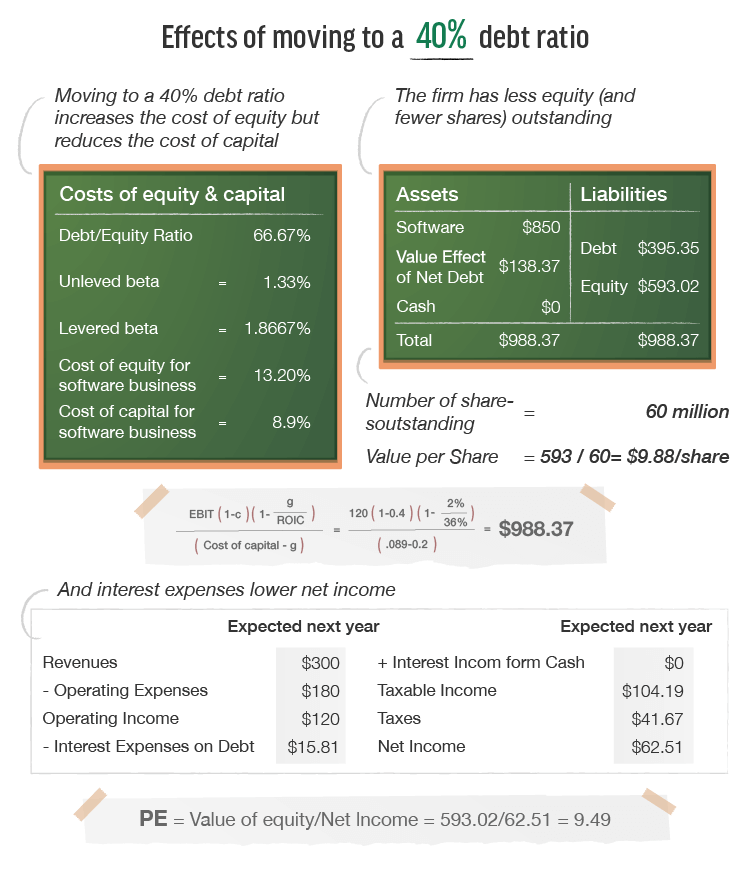

現在,假設公司要把債務比率增加到 40%,稅前負債成本就會佔到 4%,債務的影響將如同下圖所示:

注意,公司的價值從 8.5 億美元增加到了 9 億 8837 萬美元,很大一部分的價值成長是靠著債務所產生的稅率補貼而來。

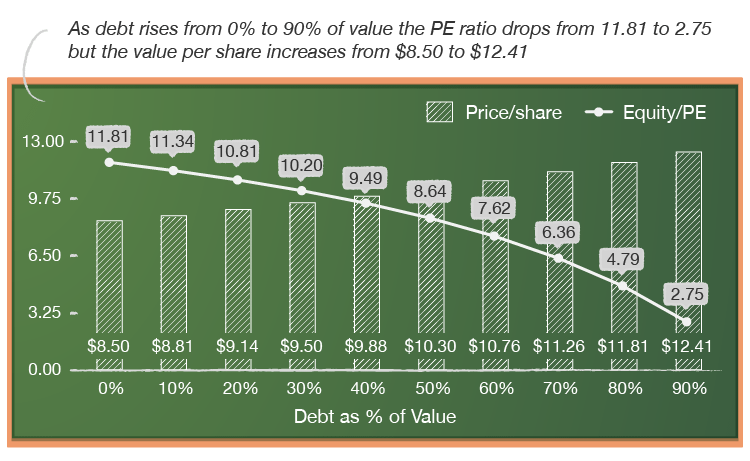

負債所帶來的效果幾乎在每一個地方都會看到,改變了幾乎所有的財務數字,造成的影響當你第一眼看到時可能會覺得相當矛盾。更高的負債會提高股權的成本,但降低資本的支出,同時會降低淨收入,卻又提升每股盈餘(EPS),進而降低企業的本益比(PE)。企業透過貸款,能夠增加投資人的預期報酬率(因為 EPS 增加),但同時也增加了這些投資報酬的風險。當負債比率為 40% 時,債務的效益會高於成本。若公司能夠以 4% 的利息持續貸款增加負債比率,那麼公司的本益比便會持續降低,每股價值則會隨著負債比率增加。

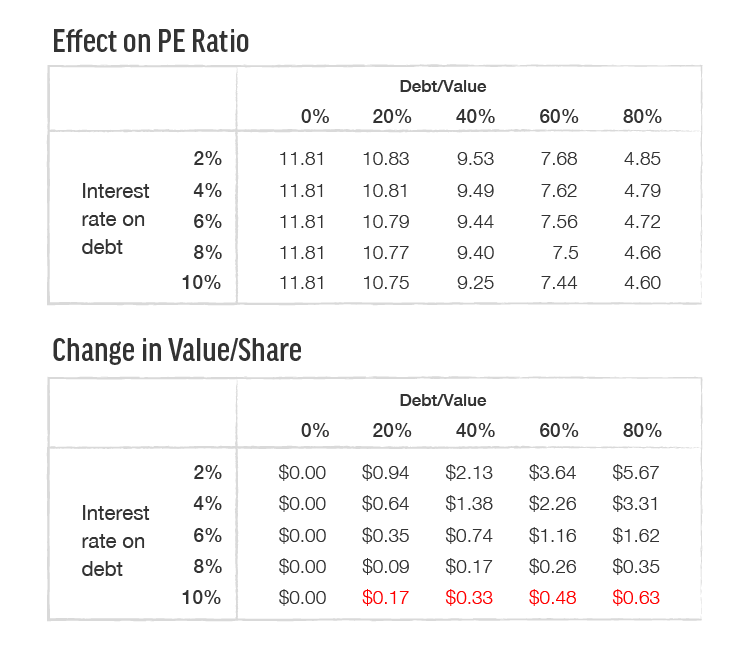

當你的負債比率達到 90% 時,本益比會降到 2.75 倍,但每股價值卻提升到了 11.41 美元。這聽起來很美好但不切實際嗎?確實,因為當負債比率上升時,會有兩股力量開始傷及負債的效益。首先,就是公司的借貸利息會隨著借貸金額增加而上升,反映出公司違約風險增加的事實。第二股力量,則是當你的負債比例太高時,過高的利息支出將超過你的營業淨利,消除了負債的稅率補貼效益。我在下表強調了本益比和每股價值在不同借貸利率的變化。

借貸成本的損益兩平點,在這個例子當中是大約 8.6%。若公司的借貸利息超過 8.6%,債務會開始降低每股價值。然而,對本益比的影響確實相當明確的。當你借貸更多的金額,你的本益比就會降低,不管你的利息再高都一樣。

債務、現金和本益比間的關係

現在,既然我們已經分別講了現金跟債務,那麼我們就來談談兩者會一起對公司造成什麼影響。一個衡量現金跟債務的共同方法是觀察公司的淨負債,這就是公司現金和債務的差異。

淨負債=總負債−現金和有價證券

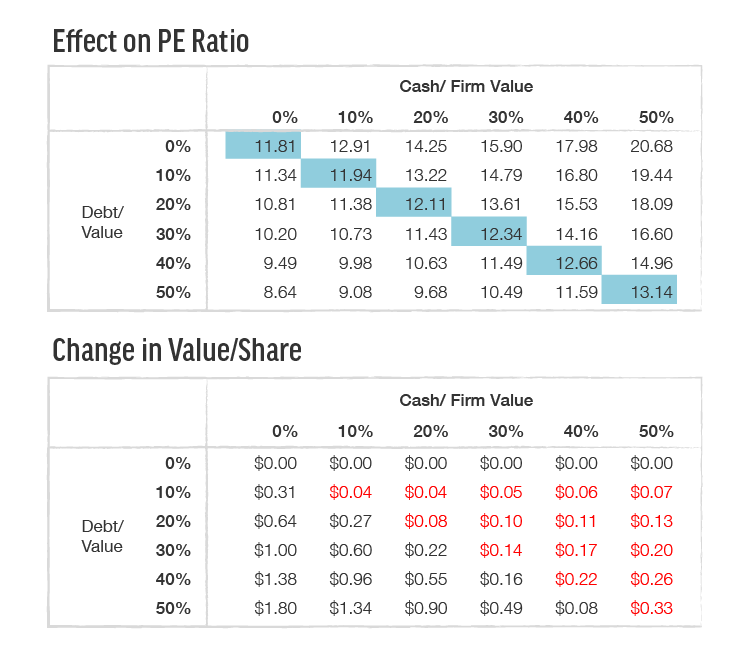

當現金盈餘高於總負債時,淨負債會是負數,當總負債高於現金時則會是正數。從下表可看到,我預估了不同負債和現金比率(0% 到 50%)下公司的本益比,並且假設借貸利息是 4%,現金投資報酬率是 2%。

現金會推升本益比,負債會降低本益比的狀況可從表格中看出。有趣的是,當公司的負債比率為 0 時,並不代表本益比不會受影響,本益比會在現金和負債同時上升時一起增加。當公司無負債跟現金時,本益比會是 11.81 倍,各上升到 40% 時本益比則為 12.66 倍。在你把這個概念視為可以去借貸並購買政府公債的著眼點前,你要知道這麼做對每股價值的影響是負面的。當你從零負債跟現金,增加成 40% 負債跟現金時,雖然淨負債都是 0,但公司的每股價值會下降 0.22 美元。原因並不難理解,當你的借貸成本是 4%,但用這筆錢的投資報酬率僅有 2% 時,你的收益自然會比零負債跟現金還差。實際上,唯一能讓你透過借貸並購買公債的有利狀況,就只有當你的借貸利息是 0% 的時候,不過就算如此公司的本益比仍會上升。簡單來說,現金的影響會大於債務的影響。

現金和債務對本益比的影響統計 1962 年到 2014 年美國股市

我在過去的文章中有提到,金融服務機構控制現金盈餘的難處,現金對金融機構來說和非金融機構非常不一樣,這個說法同樣適用於債務,債務對金融機構來說並不算資金的來源,而是一個基本要素。所以這部分我所講的主要是會關於非金融機構的公司。

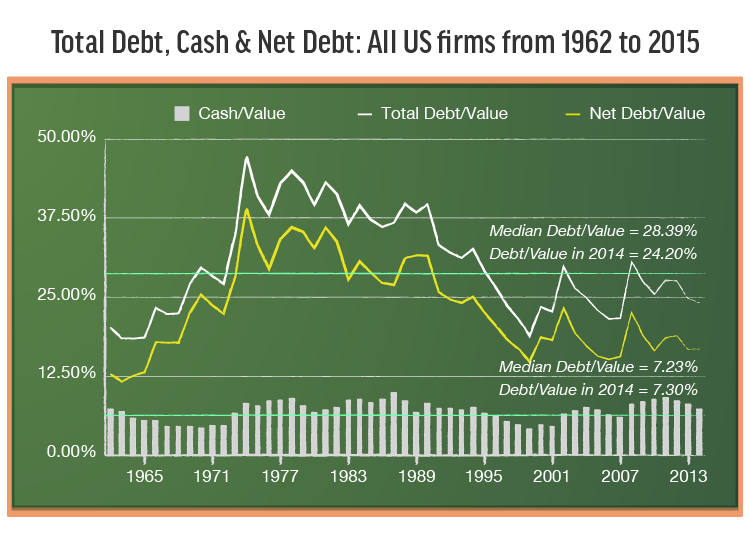

下表是 1962 年到 2014 年,非金融機構公司的現金、負債跟淨負債的比例:

不同於現金的影響,要衡量債務的影響是相對困難的。若你假設現金是唯一的非營運資產,債務影響就很好計算。首先,若一間公司的債務跟現金都是0,而且並沒有其它的非營運資產,公司的淨收入就會是稅後營業淨利。第二,一間公司的價值,若公司沒有負債跟現金,可以大約的計算出公司的價值,運用 EV/EBIT 的公式就能得出答案。(注:一間公司的價值包含債務的影響,因此若公司沒有債務跟現金,那麼衡量出的公司價值就不夠精準)現金和負債的平均價值有突顯在上表中。2014 年時,非金融機構的現金比率為 7.30%,比 1962 年到 2014 年平均的 7.23% 還高,負債佔股市市值的比率為 24.20%,比平均的 28.39% 高。既然現金能夠推升本益比,負債能夠壓低,2014 年美國股市的本益比實際上是有偏差的。

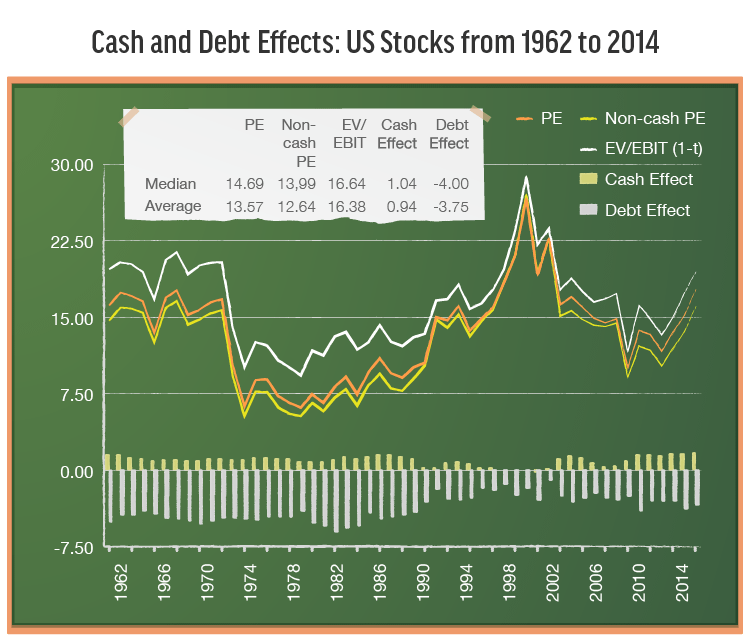

為了從我的範例中估計這些數字,我用平均的有效稅率來計算當年的稅後淨利,但就算美國公司沒有利息支出,營收所要付出的稅率也不會只有這麼一點。下表我統整了 1962 年到 2014 年現金跟債務對股市的影響。

2014 年底,美國股市的本益比為 17.73 倍,扣除現金的本益比為 16.05 倍,EV/EBIT 的本益比為 19.44 倍。這些數字代表了什麼?這三個數據皆高於過去 55 年來的平均值,這是你可以用來稱股市估值過高的理由。然而,如同我在文章中說到的,2014 年美國公債的殖利率為 2%,比歷史正常水平低於許多,若你不認為股市是泡沫,那麼這可以當作股市本益比偏高的原因。

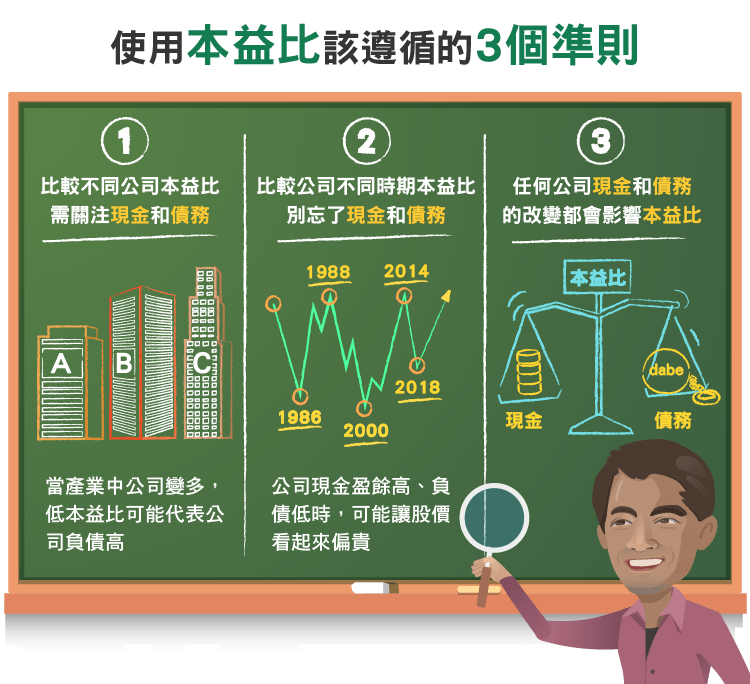

使用本益比該遵循的三個準則

如同多數投資人一樣,我喜歡本益比的簡單和直覺性,不然隨意使用的話,這個工具可能失效並讓我們陷入麻煩。低本益比可能是股價便宜的指標,但同時也可能是高負債比和低現金持有的結果。相反的,高本益比可能代表股價過高,但也可能是高現金盈餘和低負債比的結果。我建議使用本益比來評價公司時,必需遵循三個準則。

- 當比較不同公司的本益比時,別忽略現金盈餘跟負債。當產業中的公司種類變多,傳統挑選低本益比公司的觀念就會更讓人質疑,因為你可能選中該產業中負債過高的公司。

- 當比較不同時期的本益比時,別忽略現金盈餘跟負債。我在文章中有說明了,現金跟負債的升降都會對企業價值產生影響。本益比有時候可能是受到市場評價改變的影響,但有時候也可能是受現金跟負債變化的影響。不論是什麼原因,都會讓本益比改變,讓公司在現金盈餘高而且負債低時看起來偏貴。

- 任何企業的現金跟債務的比例改變時都會影響本益比。若公司有龐大的現金盈餘,而且考慮運用現金進行股票回購,就算沒有任何東西改變,公司的本益比也會在股票回購後下滑。因此,若去預測公司在股票回購後的 EPS,並且用回購後的 EPS 來計算本益比,本益比就可能被高估。當公司是借錢來進行回購時,這個效果會更加明顯,因為更高的債務比率會進一步壓低本益比。

《Musings on Markets》授權轉載

【延伸閱讀】