了解企業的組成項目之後,我們會想要知道:公司借了那麼多錢,究竟還不還得起?之前曾經提過,負債對企業來說是雙面刃。景氣好,且企業賺得錢多,執行的方向又對時,能夠幫助企業成長;但如果遇上經濟不景氣的情況,利息費用加諸在企業身上的壓力可能會加劇,借款變成一種壓力,讓人喘不過氣來。投資時應該要謹慎評估企業在未來的償債能力夠不夠強!我們可以用「流動比」、「速動比」、「利息保障倍數」來評估!

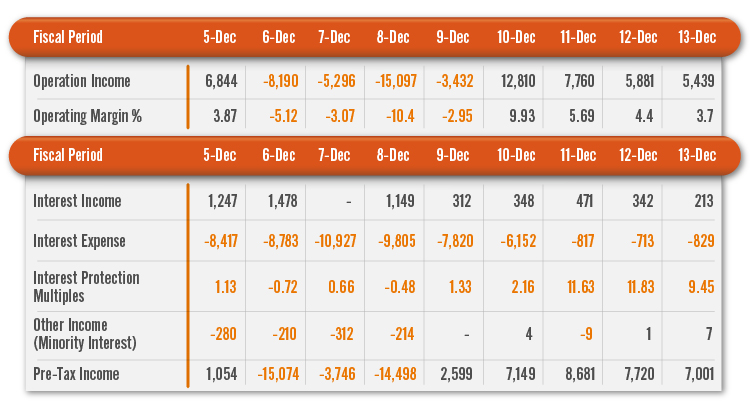

像 2006 年 Ford 因為產品線過多,已經造成 8,190 百萬美元的虧損,再加上利息費用的支出 8,783 百萬美元,讓當年度的稅前淨損來到 15,074 百萬美元,無疑是雪上加霜。

因此,投資時應該要謹慎評估企業在未來的償債能力夠不夠強。我們可以用以下的 3 個公式來評估:

流動比率是什麼?

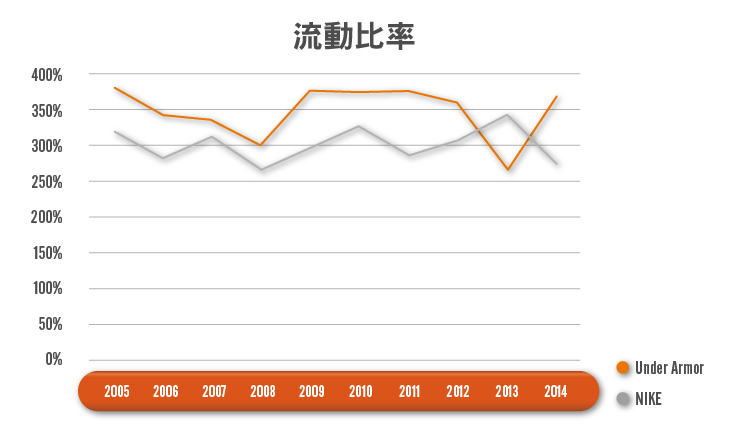

流動比率 (英文Current Ratio),是用來評估短期負債是否能有相對應的流動資產做為保障。最好的狀況是流動比率 >200%,而 >100% 則表示流動資產高於流動負債;如果 <100%,則表示企業必須向外尋找短期資金因應。

從上圖可以看出 NIKE 和 UA 都是屬於流動資產高於流動負債 2.5 倍以上的公司,表示短期資金的償還不太會有什麼大問題。

速動比率是什麼?

速動比率 (英文Quick Ratio),指的是排除流動資產當中流動性較差的存貨以及預付費用,用來檢視企業更即時的償債能力,比流動比率更嚴格。速動比率 >100% 表示公司緊急支應現金的能力很好。

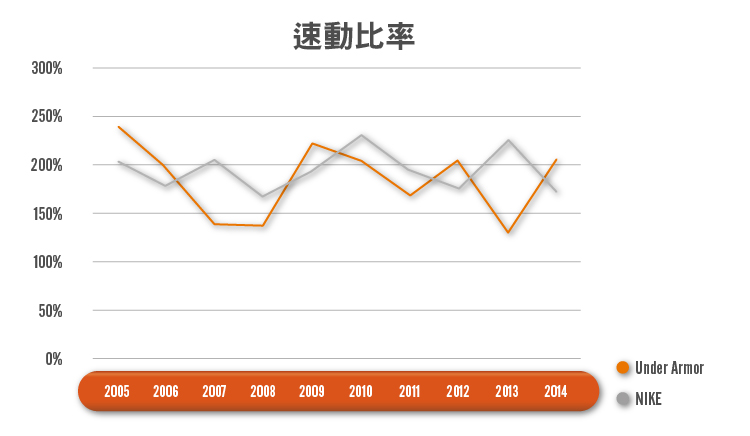

從上圖中可以看出,雖然以流動比率來說 UA 高於 NIKE,但若以速動比率而言,NIKE 則較高,顯示兩者的資產組成項目不同,UA 的流動資產當中存貨佔的比重較 NIKE 高。但兩間公司的速動比率都滿高的,是流動負債的 1.5 倍以上。

利息保障倍數是什麼?

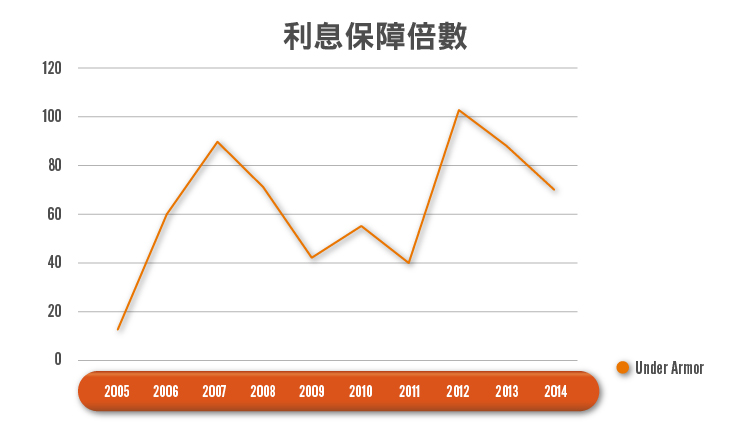

利息保障倍數(英文Interest Guarantee),指的是公司賺到的錢(不包括所得稅費用和利息費用本身),是當期利息費用的幾倍。一個成熟期的公司能長期維持在 20 倍以上較佳,有獲利的賺錢公司通常都會有好幾倍,如果遇到年年虧損、負債比率又高的公司,利息保障倍數就會是負數。

NIKE 的利息費用有些年度是沒有單獨顯示在它的損益表當中,故無法得知某些年度的利息保障倍數為何,但是可以推測應該是滿低的,像 NIKE 在 2005 年的利息費用約為 5 百萬,當時的利息保障倍數是 373 倍;而就算 2014 年上升至三千三百萬,利息保障倍數也有 108 倍。底下則是 UA 歷年來的利息保障倍數:

從兩間公司的償債能力來看,可以知道對兩間公司來說,短期負債都不會對他們造成壓力;利潤也是利息費用的好幾十倍,甚至對 NIKE 來說,還高達百倍。因此,我們可以知道,對這兩間公司來說,都不會有還不起錢而倒閉的情況,確認他們的基本維持狀況之後,我們就要接著看兩家的經營能力各有什麼不同的表現了。

【延伸閱讀】