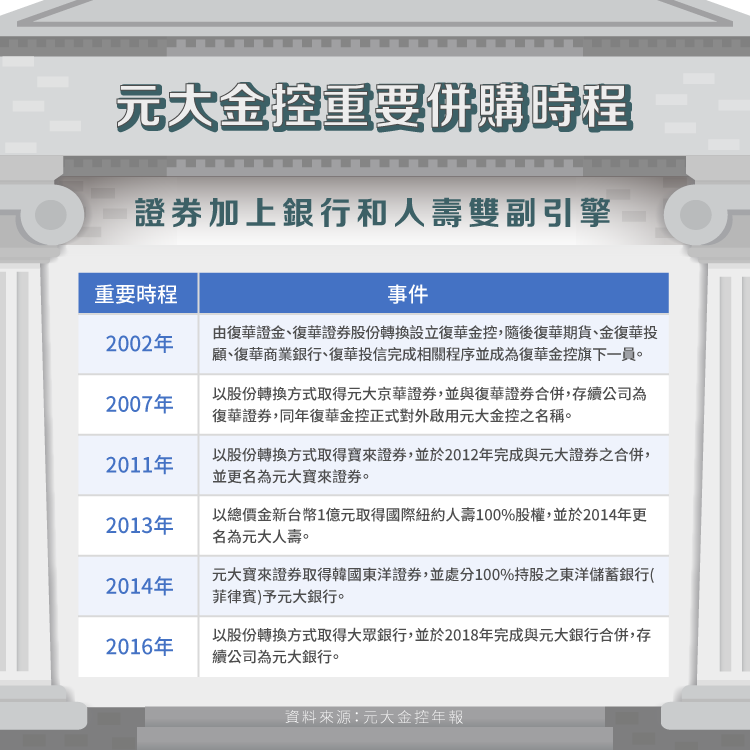

元大金控近二十年來歷經了不少次的併購整合,才有今日的證券加上銀行和人壽業務雙副引擎作為輔助,是台灣少數以證券業務為主的金控。

基本資料

元大金控以證券投資相關業務為主,除了元大證券外,證券金融、證券投資信託、證券投資顧問和期貨都是證券相關的子公司,其中元大證券投資信託公司為台灣資本市場 ETF 發行數量與規模的領導者,元大金控持股 72.2%。另外,元大金控改名前的復華金控旗下就已經有銀行子公司,隨後於 2016 年以股份轉換方式取得大眾銀行股權,並於 2018 年與現有元大商銀合併,2018 年資產規模達到約 1.28 兆新台幣。

元大金控的前身復華金控設立於 2002 年,近二十年透過併購整合主要公司,包括元大京華與寶來證券、國際紐約人壽、韓國東洋證券、大眾銀行等公司,形成一間擁有證券、銀行、保險的金融控股公司。

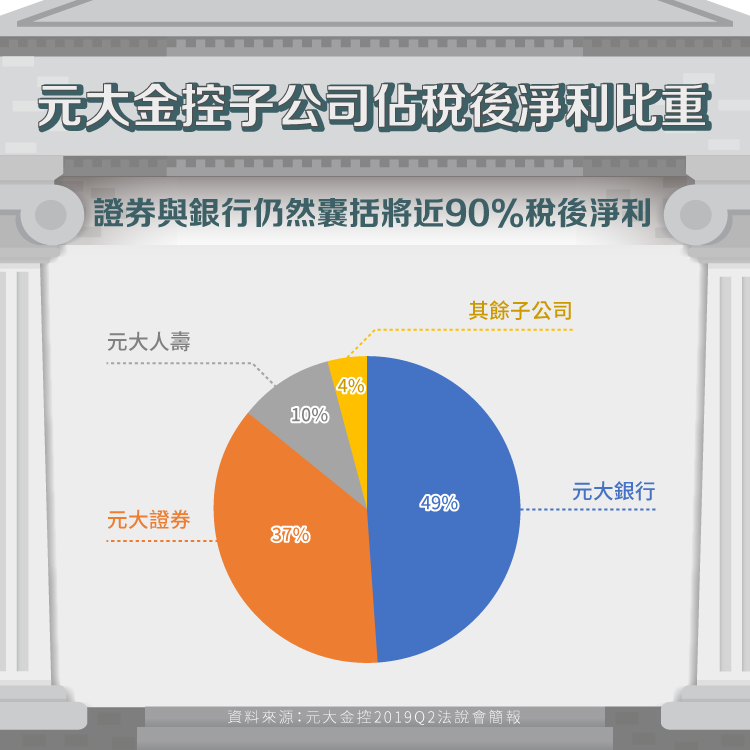

根據 2019Q2 元大金控法說會簡報,證券與銀行子公司佔金控淨值比重分別為 40% 與 49%,而保險與證券投資相關子公司比重分別為 6% 與 5%;若以佔金控稅後淨利比重來看,證券、銀行、保險子公司比重分別為 37%、49%、10%。因此元大金控的分析將集中在證券與銀行子公司。

元大證券

受到金融海嘯影響,各國證券交易市場過去十年成交金額的年複合成長率非常低,惟與大陸相關的證券市場,如香港與上海,還有中概股主要上市的納斯達克,增速則是相對較快;而台灣受到中國市場影響,對資金的吸引力逐漸下降,年複合成長率僅不到 1%,加上台灣資本市場自 2012 年起因為加徵稅費政策,造成台股量能萎縮,即使證所稅不確定性降低,台股量能與周轉率依舊不振。

目前台灣大大小小的證券商至少有 70 餘間,前 10 大成交金額證券商之市佔率達到 52%,前 5 大市佔率就有 34%,且都是本土證券商,代表市場雖處於競爭激烈的情況,本土證券商仍然具有相對競爭優勢。元大證券是目前市場上的領導者,且市佔率明顯優於其他證券商,最主要的原因在於 2011 年取得寶來證券,使得原本些微領先的地位,更加穩固,特別是當時寶來證券在期貨和衍生性商品的市場地位具有領先優勢,且旗下寶來投信與元大投信合併後,投信規模資產也已經是市場龍頭,對於元大證券證券成交金額的挹注有明顯幫助。

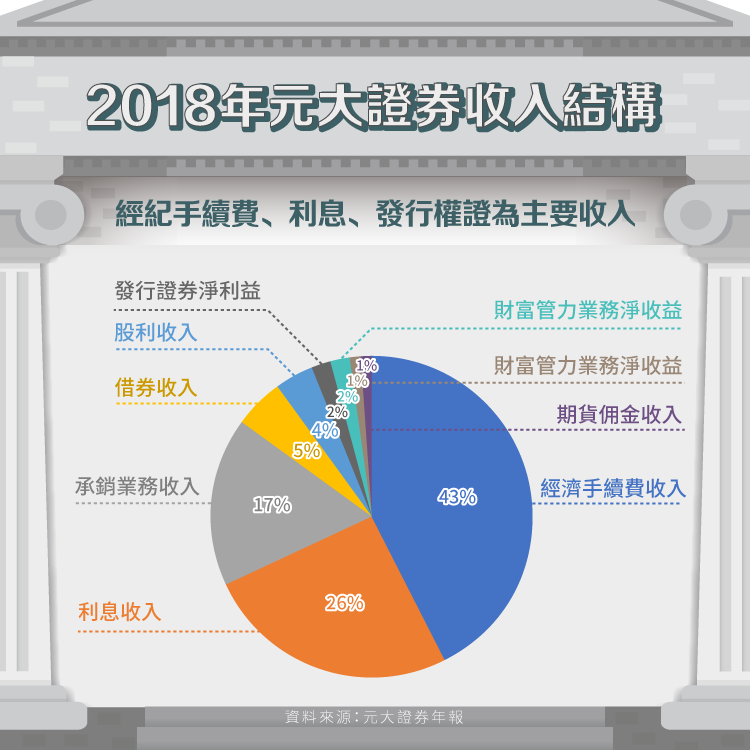

我們可以看到 2018 年元大證券的收入結構中,以經紀手續費、利息、發行權證為主要收入(由於自營部位波動太大,所以不當作持續性收入分析),不過過去 6 年,收入結構中佔比最高的經紀手續費收入僅有不到 4% 的年複合成長率,倒是利息和發行權證收入分別維持 9% 和 13% 的年複合成長率,而近幾年證券商紛紛切入財富管理業務,使得財富管理業務的年複合成長率較高,但是目前該業務以基金銷售為主,證券商並未發揮自身優勢,反而變成是投信的銷售渠道之一。

元大商銀

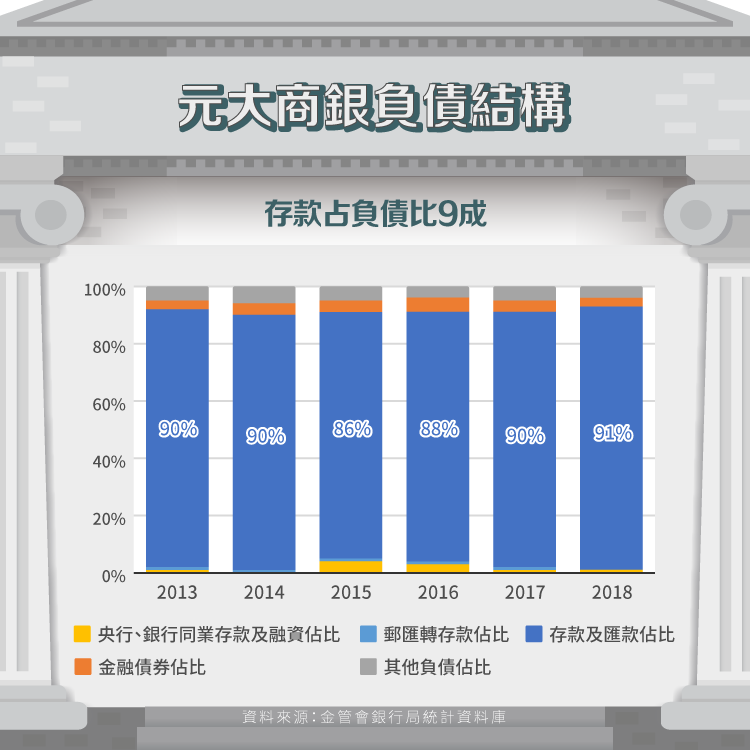

負債結構

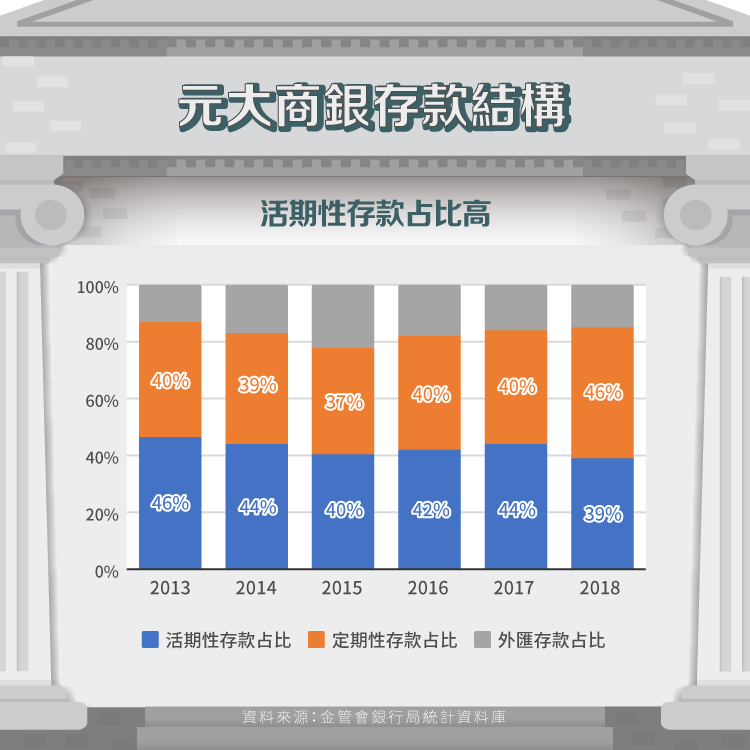

商業銀行的負債結構是資金成本的重要因素。過去六年元大商銀負債結構中,最重要的組成成分是存款及匯款佔比,大約 90% 左右,該比率與其他銀行相比並無太大差別。不過每間銀行的資金成本仍會有些許程度的落差,主要原因就是存款結構的組成,相較於其他銀行都有 30%-40% 的活期性存款佔比,元大商銀過去六年的活期性存款佔比則是略高於 40%,這是因為元大證券的領導者地位,讓證券交易需求的資金停泊在元大商銀的帳上。由於負債端的活期性存款對利率是較不敏感的,特別是零售活期性存款,高活期性存款佔比銀行的淨息差較有彈性,特別是在升息循環,負債端沒有零售活期性存款優勢的銀行,存款成本容易被跟著拉高,所以擁有招攬零售活期性存款能力的銀行,也就具有較好的資金成本優勢,由此可見,元大商銀具有資金成本的優勢,不過活期性存款佔比雖然高,但可能隨時流向證券市場,並無法長期保留在銀行體系,所以面對證券市場的波動時,元大商銀的資金成本也可能被影響。

資產結構

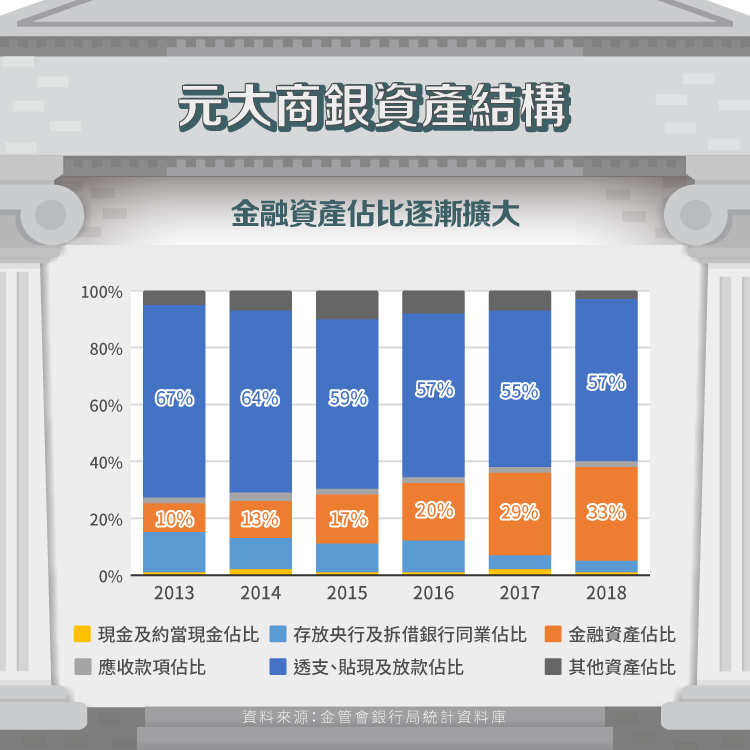

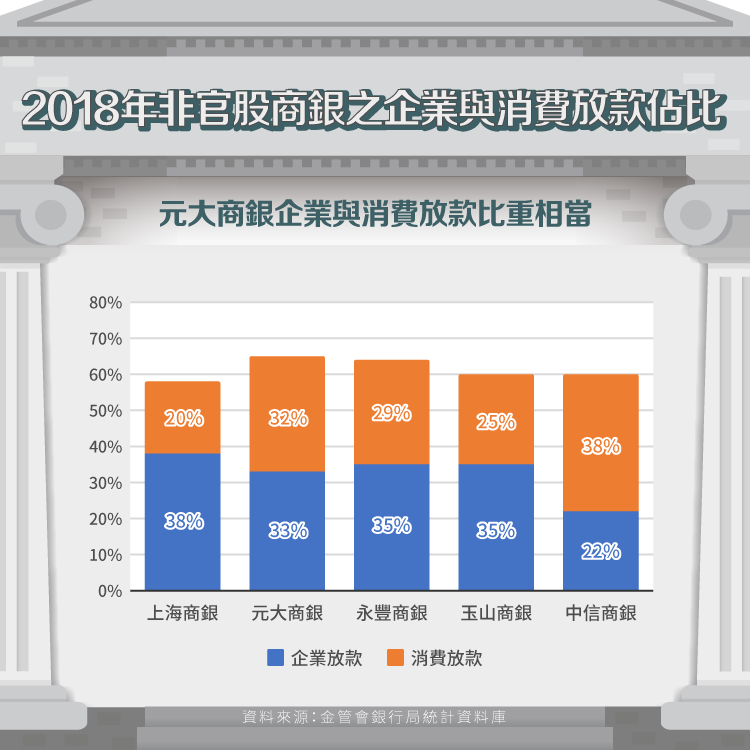

了解負債結構後,我們要知道其如何使用資金,就要看資產結構的組成。元大商銀的資產結構中,最大佔比資產是透支、貼現及放款,近三年約 55%-57%,與其他銀行相比沒有明顯差別,而第二大佔比資產是金融資產,近六年從 10% 上升至 33%,成長了 2 倍有餘。其中,放款結構以企業與消費放款為主,我們可以看到元大商銀的企業與消費放款佔比相當,合計約 65%,略高於非官股商銀同業。

收益結構

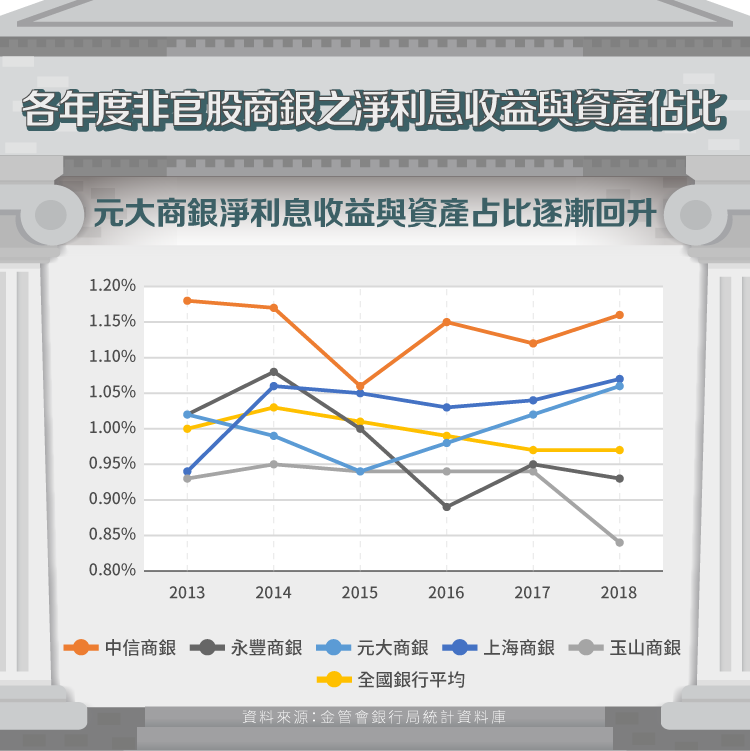

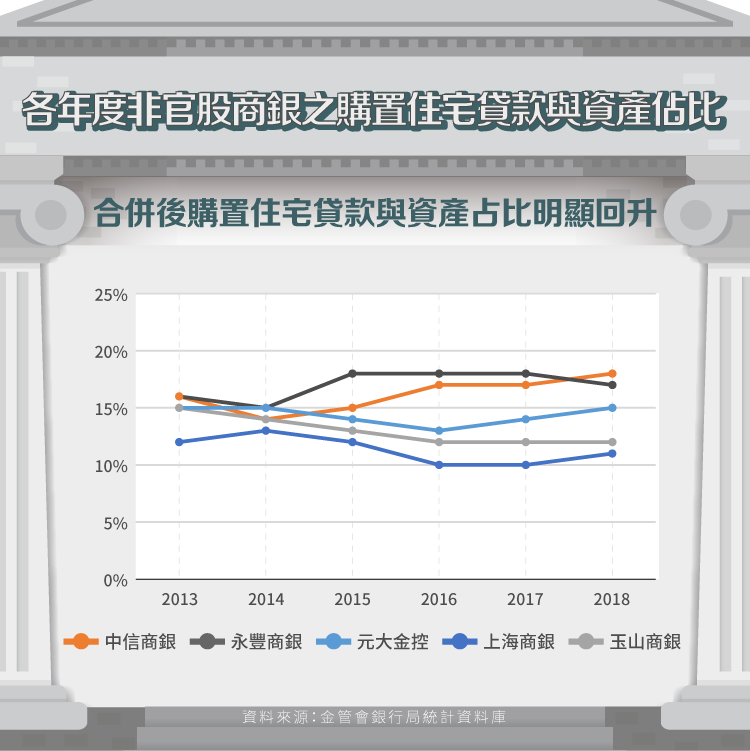

使用資金的效率可以從收益結構分析。由於各銀行提供的淨利差訊息不完整,所以這裡用淨利息收益與資產占比替代,我們可以看到元大商銀在過去幾年的比率是逐漸回升,表現屬於中段班,值得注意的是全國銀行平均其實呈現緩步下滑趨勢,主要是因為國內資金太多,導致許多銀行在住宅貸款市場祭出殺價策略,而由於元大商銀的住宅貸款與資產占比原本是持平,在合併大眾銀行之後,才有回升跡象,所以住宅貸款市場利率普遍低迷的情況下,對淨利息收益的影響沒有那麼大。

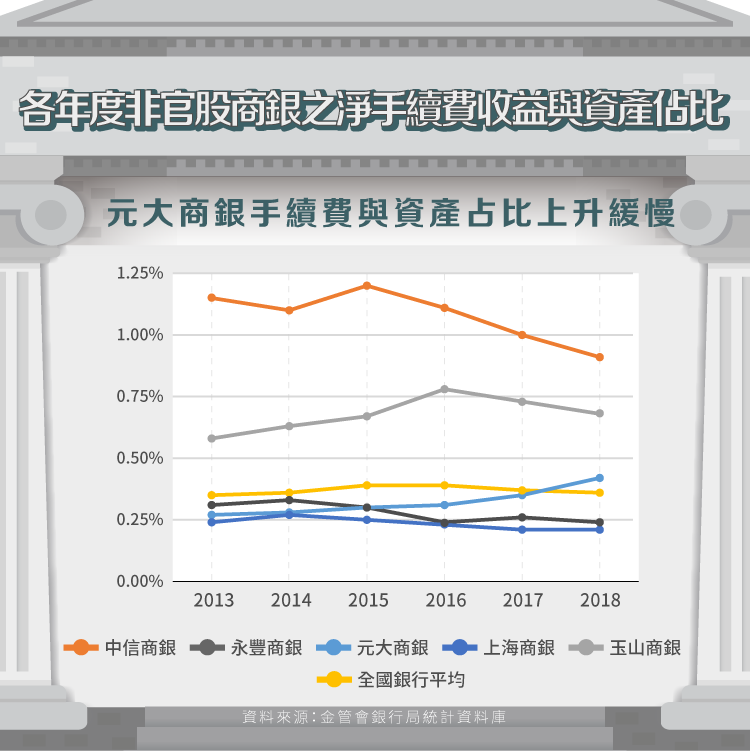

另外,除了淨利息收益外,商業銀行還有一項重要的淨手續費收益來源,主要組成結構為信託、信用卡、放款、保險、跨行和外匯相關手續費。我們可以看到元大商銀在淨手續費收益與資產占比從 0.27% 逐漸上升至 0.42%,逐漸往全國銀行平均靠攏,但仍然低於玉山與中信商銀。

資產成長模式與來源

資產成長來源可分為內部性和外部性,若不考慮股本和優先股的權益成長率大於負債成長率,代表經營收益的成長大於負債端的成長,屬於內部性成長,反之則為外部性成長;銀行成長模式可分為輕資產和重資產,取決於高低資本消耗型資產的占比多寡,若資產成長率大於加權風險資產成長率,說明低資本消耗型資產占比開始增加,資產變得更輕,銀行偏向輕資產方式成長,反之則為重資產方式成長。

我們可以看到元大商銀過去五年的負債成長率明顯低於權益成長率,代表元大商銀經營收益的成長較快,屬於內部性成長;而資產成長率略高於加權風險性資產成長率,代表元大商銀的低資本消耗型資產成長較快,偏向輕資產方式成長。

結論

元大金控透過併購整合,形成一間以證券為主體的金控公司,但也因為併購事件頻繁,外界對於元大金控的經營戰略其實沒有一個鮮明的印象,或許內部整合在併購的過程中,仍然處於調整的階段,所以大家對於元大證券的印象遠超過其他子公司。從 2019Q2 的法說會簡報得知,目前元大與大眾商銀的合併綜效主要聚焦在成本降低,業務綜效還沒有發揮;而大陸受惠經濟成長,相關資本市場逐漸活絡,台灣證券經紀市場成長面臨壓力的情況下,即便元大證券在利息收入和衍生性商品有更多著墨,未來成長仍受大陸相關資本市場影響。

【延伸閱讀】