「心理學或許是市場當中最重要,也最難理解的因素」—反向投資之父大衛・德雷曼 (David Dreman)

他對於研究人類心理的熱愛,或許是因為佛洛依德 (Sigmund Freud)。但是德雷曼價值投資管理公司 (Dreman Value Management) 的德雷曼,並不關心你與母親的關係,他關心的是你與市場的關係,也就是所謂的行為財務學。為了探索這個主題,他投入了大幅的智力和財力,並寫了無數的雜誌專欄以及 5 本書籍。

他試圖在眾人賣出時買進,在眾人買進時賣出,這使他成為了反向投資人。他多年來有著出色的投資表現,成為了以買進賣出賺取高額報酬的傳奇。但近十年來,他最大的基金的績效表現平均來說,落後於 S&P 500。

德雷曼的背景

在 1936 年出生於加拿大 Winnipeg 的德雷曼。他的父親是一位成功的大宗商品交易者。在 1958 年從大學畢業之後,他在證券公司 Rauscher Pierce 擔任研究主任,之後則到投資公司 Seligman 擔任投資長以及價值線投資服務公司 (Value Line Investment Service) 擔任投資編輯。

在 1977 年,他成立了自己的德雷曼價值投資管理公司。他想要自己獨立的其中一個原因是,反向投資哲學的探索對他來說變得十分重要。隨後德雷曼把一部份的基金出售給基金公司 Kemper,這間公司後來被 Scudder 買下,最後則被德意志銀行 (Deutsche Bank) 併購 (但德雷曼仍持續為部份的基金提供諮詢)。

德雷曼持有銀行相關的股票,一直到 2008 年至 2009 年的市場崩盤。它們的價格大幅地下降,但德雷曼決定持續採用他的反向投資哲學。當時的績效十分糟糕,使德意志銀行將德雷曼從旗艦基金(德雷曼高收益基金)中解雇了德雷曼。但德雷曼仍持續為其他基金提供建議。

他除了對反向投資策略有興趣之外,也開始對行為財務學產生興趣,並開始將兩者融合。他將對於這些主題的研究,寫成 5 本書,從 1980 年開始,則為《富比士 (Forbes)》寫專欄,在其他知名的財務期刊當中,也有他的文章。

德雷曼價值投資管理公司

德雷曼管理公司位於佛羅里達州的 West Palm。公司的網站表示它是一間反向投資管理公司的領導廠商。在它的 ADV 文件當中指出,它為 40 位投資人管理 168,013,002 美元的資金。

在公司的網站中指出,它們藉由反向投資哲學以及有紀律的低本益比投資方式,來達到出色的投資報酬。

Google Finance 列出了這間公司的公開交易基金。這些基金大致可以分成 3 種類別–前收型基金 (Front-end Load)、後收型基金 (Back-end Load) 以及銷售給專業投資機構的基金:

- 德雷曼反向投資中型基金 (Dreman Contrarian Mid-Cap Value C, DVVMX),資產規模:204 萬美元。

- 德雷曼市場過度修正基金 (Dreman Market Over-Reaction C, DRQCX),資產規模 1,130 萬美元。

- 德雷曼高益機會基金 (Dreman High Opportunity C, DRLLX),資產規模 947 萬美元。

- 德雷曼反向價值投資權益基金 (Dreman Contrarian Value Equity C, DRVCX),資產規模 143 萬美元。

- 德雷曼反向投資國際基金 (Dreman Contrarian Intel. Value C, DRICX),資產規模 143 萬美元。

- Foundry Partners 基本面小型價值投資基金 (Foundry Partners Fundamental Small-Cap Value Fund Investor Class, DRSVX),資產規模 1 億 5,455 萬美元。

- 德雷曼反向大型基金 (Dreman Contrarian Large-Cap Fund, DRLVX),資產規模 947 萬美元。

其中規模最大的 Foundry Partners 基本面小型價值投資基金在 2016 年 6 月賣給了位於 Cincinnati 的資金管理公司 Foundry。雖然德雷曼已經不再參與這項基金的運作,但是他有 2 位重要的助手,也隨之移至 Foundry。

德雷曼基金公司有兩個部門 — 德雷曼價值管理部門以及德雷曼資產管理部門。德雷曼價值投資管理部門為機構、個人以及高淨值的個人提供建議。而資產管理部門則透過直接收費以及架構模型的方式,來獨立管理帳戶。

投資者可以選擇不同的基金。德雷曼的前收型基金費率為 5.75%,後收型基金則為 1% 。它的基金管理費 (MER) 則為 1.25%,這在共同基金當中,處於中等的水位。

德雷曼的投資哲學

在 Investopedia 的文章當中指出,德雷曼可能是因為一項錯誤的投資而成為反向投資人。文章當中指出,在 1969 年 (當時他是個年輕的分析師) 他追逐著熱門的標的,並在公司股價有著強勁成長但公司獲利卻有一些疑慮時買進。

德雷曼表示當時他的淨值減少了 75%。這讓他意識到了投資心理學的存在,並將他導向反向策略的道路。在 2001 年,他告訴財務資訊出版商 Kiplinger 的個人理財部門,他的買進策略很嚴格,僅買進受到重挫的公司。

公司在 ADV 文件當中指出,市場並非是具有“完全效率”的,因為人們時常會基於行為心理學作出決策。

德雷曼的研究指出,這意味著市場對於事件的過度反應是能夠預測的,他們對於有著出色表現的股票給予過高的價格,對於那些績效低落股票的看法,則太過於負面。

那些負過的過度反應,提供了能夠以折扣價格買進好標的的機會,有可能帶來「長期的大幅回報」。

此外,德雷曼認為可藉由低本益比的方法,來觀察股票是否有過度修正的情況。更具體來說,他所投資的是那些有著穩建基本面以及強勁盈餘成長的公司。他相信這些公司的盈餘在長期將能夠維持成長。

他在《富比士》 2 月份的「聰明的投資人」專欄當中指出,在沒落的產業當中尋找投資機會,是個通過超級投資人,像是華倫・巴菲特 (Warren Buffett) 等人的長期考驗之後,值得信賴的反向投資策略。接著他推薦了石油等能源股以及銀行股。

在能源股方面,德雷曼推薦投資人可以觀注西方石油公司 (Occidental Petroleum, OXY)。他在 2 月份指出,石油相關股仍相對便宜。此外在銀行類股他所推薦的股票是富國銀行 (Wells Fargo, WFC)。他認為「大型銀行在 2016 年仍有重重難關」。投資者認為低利率將能夠永久存在,法規如此地嚴格,就如同遭受水災一些。但自從川普 (Trump) 上任以來,銀行股以復仇者的姿態回歸,仍有成長的空間。

在 2016 年 1 月份,《富比士》的專欄當中,德雷曼提到四檔大幅下滑,浮現好機會的股票:

- 艾默生電氣 (Emerson Electric, EMR):德雷曼觀察到 2015 年公司的營收下滑了 9%,其中一個原因是美元升值,而另一個原因則是與能源相關的業務處於弱勢。這些都是外部的因素,不會一直持續下去。此外,公司在 125 年來,已經渡過了許多難關,它的本益比是 11.4 倍,殖利率約為 4.2% 。

- 原物料 (以及其他相關股票) 已經大幅下跌,但是德雷曼認為,除非全世界的經濟在接下來的十年陷入停滯 (他認為這是不可能的),否則它將會大幅回升。因此,他推薦跨國性的礦產公司力拓集團 (Rio Tinto, RIO)。

- 而相關領域的 TransCanda Corp (TRP) 則經營主要的天然氣管線。當歐巴馬總統 (Obama) 否決該公司的基石 XL 計劃 (Keystone XL) 時,股價受到重挫。德雷曼預估股價將會回復,並有 4.9% 的殖利率。(這個專欄是在川普當選,批准輪油管計劃之前所寫的)。

- 德雷曼所選的第 4 檔股票是 Valero Energy(VLO),它是全世界最大的石油精煉公司。由於石油變得越來越便宜,公司的股價也持續提高。但他仍認為這間公司相當地便宜,因為以 2015 年的盈餘來看,它的本益比僅有 8.2 倍,它的股利殖利率則約為 2.8%。

他在《富比士》發表文章時,仍堅信買進低迷股票的策略,像是買進能源、原物料相關的股票。可以注意到他都會以本益比作為支持論點的數據。換句話說,他能夠基於行為財務學的理由來擊敗市場的情緒,在有吸引力的本益比之下,能夠降低情緒的影響。能夠作出違反常人行為的舉動,使他成為一名反向投資人。

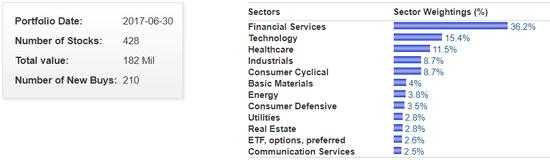

德雷曼公司的持股類別及相關基本資料如下:

以下是他的公司所持有的前 10 大股票:

- 富國銀行 1.97%。

- 摩根大通(JPMorgan, JPM-US)1.85%。

- 威騰電子 (Western Digital Corp., WDC) 1.71%。

- 花旗集團(CitiGroup, C-US)1.57%。

- 太陽信托銀行 (SunTrust Banks, Inc., STI) 1.56%。

- 紐約梅隆銀行 (Bank of New York Mellon Corp, BK) 1.53%。

- 高盛(Goldman Sachs Group, GS-US)銀行 1.51%。

- 美國家庭人壽保險 (Aflac Inc., AFL) 1.45%。

- 思科(Cisco Systems Inc, CSCO-US)1.41%。

- 保德信金融集團 (Prudential Financial Inc., PRU) 1.38%。

德雷曼的前 10 大清單當中,有著大量的金融以及保險相關的股票,如果思考他在 2 月份《富比士》的專欄當中所作的評論,這樣的持股或許是適當的。

德雷曼的投資績效

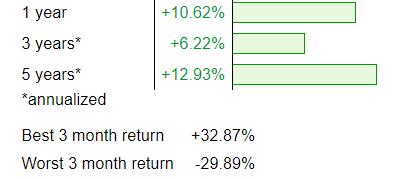

Google Finance 的資料顯示了德雷曼規模最大的共同基金 Foundry Partners 基本面小型價值投資基金在過去 19 年以來的績效 (自從 2016 年 6 月開始,他已經不是這檔基金的顧問了)。

S&P 500 近 5 年來的報酬率為 14.7%。

此外,Google Finance 的資料顯示了這檔基金的 alpha 以及其他相關係數:

雖然德雷曼在近 14 個月以來已經不是這檔基金的顧問了,但是在這檔基金當仍保有一些和它相關的特色。它的 5 年績效表現仍算是合理,但仍比 S&P 500 5 年來的績效還要低。

結論

過去一年以來,德雷曼和同事們能夠保有與 S&P 500 相似的績效。這些基金在他的公司所管理的 1.68 億美元當中,僅佔一小部份 (Foundry 基金已經不是公司的資產了)。我們無法得知他的績效是否能夠持續。但是很少有價值投資者在市場成為債券難民的逃難所之前,能夠達到之前的榮景。

所有的價值投資者在某種程度來說,都是反向投資者。但德雷曼運用這項策略的頻率比其他人都還要多。他投入了許多智慧資本與研究經費來辨別投資和財務的行為面。也因為如此,他相信負面的過度修正會是一個能夠以便宜價格買進優質公司的好機會。就如同他所說的,心理學在市場當中是最重要也最難理解的一門學科。

要以便宜的價格買進優質的公司,除了逆向操作之外,也要能夠辨別出有價值的公司。德雷曼透過運用本益比策略來建立他的公司以及聲譽,並結合其他基本面的搜尋工具來處理第二個階段的工作。

最後,基於我們檢視後的基金績效,投資人應該跳過他的基金,除非他有特別而吸引人的理由。6% 的後收費用會讓你的複利成長倒退。如果它的績效持續落後於 S&P 500,可能要等待很長的一段時間才能夠收回失地。1% 的費用可能沒有那麼大的影響,但它相當於付出額外的稅金。

聲明:我並未持有上述提及的公司,在未來的 72 小時之內,也不準備買進。(編譯/Ing)

《GuruFocus》授權轉載

【延伸閱讀】

別因過去的錯誤而錯過牛市_-.png)