(編按:什麼是REITs?在閱讀本文前你可以先簡單認識不動產投資信託REITs:金融創新,小資族也能當大房東)

2014年可說是不動產投資信託十分風光的一年,因其含配息在內的總報酬平均可達到相當誘人的27.5%、是S&P500指數的一倍之多。然而,2015年不動產投資信託基金(real estate investment trusts,REITs)的表現卻遭受重創。根據金融研究機構SNL表示,去年截至12月4日為止的REITs全年總報酬僅有1%,相較之下,投資S&P500則有3.6%的獲利。其中,個人倉儲和公寓類物件則是不動產投資信託中表現格外優異的佼佼者。

美國聯準會令人捉摸不定的升息時程似乎讓投資者十分恐慌。由於REITs是將至少90%的應稅收入以股東分紅的形式發放給投資者,因此也使得它們對於升息的走勢格外敏感,因為他們在手上未握有太多現金的條件下,往往必須尋求融資來支持成長;這一點投資者在投資不動產信託基金前必須詳加考慮。

來自SNL的不動產研究部主管Jason Lail即表示「有關調升利率的各種傳聞無疑打壓了REITs近期的發展」。然而,隨著預期升息的腳步逐漸貼近,不動產投資信託基金的表現是否會在2016年受到影響呢?

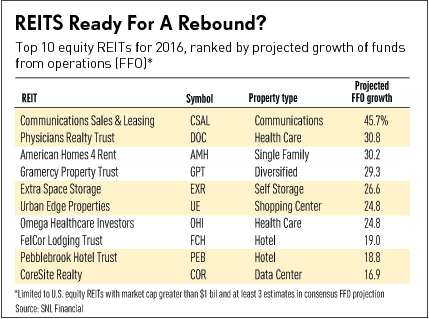

REITs專家建議,目前可以觀察營業利潤…等基本面為主,從不動產投資信託基金的角度看來,則可稱之為營運現金流量(Funds From Operations,FFOs)。Jason Lail表示,「利率上升同時也代表著整體經濟的穩健狀況,與其認為不動產投資信託基金的表現受到利率走勢影響,倒不如說它的績效更取決於經濟情勢」。

美國不動產投資信託協會(National Association of Real Estate Investment Trusts,NAREIT)的發言人Ron Kuykendall則認為「倘若REITs的營業利潤正在逐步改善當中,那麼其所獲得的收益便會轉換為不斷成長的配息、並為基金淨值帶來正面且積極的影響」。

最低迷的產業即將發光發熱

根據評估,在2015年度當中最低迷的REITs產業或許即將在今年發光發熱,例如健康醫療便可能是未來崛起的新秀。

據SNL的資料顯示,健康醫療類別的REITs截至去年12月初的總收益表現下跌了12.4%、但其營業利潤卻成長了25.6%,是所有REITs中表現最好的類別。Jason Lail進一步強調「此現象絕對會在2016年為健康醫療REITs的淨值帶來正面的影響」;此外,健康醫療REITs在2015年度則以平均6.63%的配息率擊敗了所有REITs平均的4.82%。

旗下掌管210億美元資產的變額年金TIAA不動產帳戶基金經理人Gerry Casimir則透露,他的團隊已經開始在美國波士頓和舊金山地區投資有關生命科學和生技資產等項目,同時也正把眼光瞄準聖地牙哥和其他區域。Gerry Casimir表示,「這是個令我們感到十分興奮的投資組合,預期將創造強勁的報酬並具有長期的成長遠景。」

SNL則預測,健康醫療REITs的營運現金流量將在2016年成長25.6%,其次則是特種產業REITs的23.9%

對於數據中心的需求

Jason Lail表示,「數據中心REITs目前正受益於市場上持續增加的空間需求,特別是雲端服務和數位媒體領域」。

從營運現金的成長狀況來看,目前4檔數據中心REITs都名列Lail 今年首選的25檔REITs名單當中;其中,CoreSite地產(CoreSite Realty,代號COR)的營運現金流量預計將成長16.9%,其次則分別依序為CyrusOne(代號CONE)的16.3%、QTA地產信託(QTS Realty Trust,代號QTS)的15.9%、以及擁有180億市值以及微軟(Microsoft, MSFT-US)和亞馬遜(Amazon, AMZN-US)…等客戶的Equinix(代號EQIX)的13.2%。

在健康醫療方面,Lail則特別點名醫師地產信託(Physicians Realty Trust,代號DOC)和歐米茄健康醫療投資(Omega Healthcare Investors,代號OHI)未來可能會出現驚人的營運現金流量成長。

除了因為長期租賃的特性而對利率敏感,過多的施工項目也可能降低健康醫療REITs的投資吸引力。

NAREIT研究和經濟分析資深副總裁Calvin Schnure表示,「健康醫療REITs是項極好的長期投資,但目前可能會因為新建案過多而遭遇某些困境;短期內的大量供應預期會對其租金和營運收入造成影響,而目前還不清楚必須花多長時間才能將其消化完成。不過中長期看來,該產業REITs的基本面仍然十分強勁。」

千禧世代及租屋市場

不動產投資信託與租屋市場之間密切相關,而租屋也正是千禧世代目前最為崇尚的居住,因此也可望成為在2016年繼續保持領先地位的REITs類別。其中,個人倉儲REITs表現極佳、截至2015年12月4日為止共創造35.6%的總報酬,而多戶型公寓REITs的總報酬則至少有14.4%。

個人倉儲REITs所經營的是存儲設施項目,公寓居住者會租用此空間來儲存各自額外的物品;其中,經營此業務的包括有Extra Space倉儲(Extra Space Storage,代號EXR)、CubeSmart(代號CUBE)、Sovran 個人倉儲(Sovran Self Storage,代號SSS)以及擁有最大市值的公共倉儲(Public Storage,代號PSA)。

Extra Space倉儲、CubeSmart,以及埃克塞斯財產信託(Essex Property Trust,代號ESS)目前的營運現金成長前景最為看好,也因此獲選進入Lail的前25大選股清單當中,而Extra Space倉儲則被IBD評定為最佳可能綜合等級。根據NAREIT表示,個人倉儲類別的淨營運收入會至少持續一年,而2015年第三季為止的總報酬為9.3%。Calvin Schnure表示,「個人倉儲具有非凡的營運模式,而且有不少小型企業也會需要這些空間來儲存其日常檔案、庫存及其他物品。」

金融研究機構SNL則預測,個人倉儲和多戶型公寓REITs將可望在2016年創造出15%的營業利潤成長,建議在投資REITs時可將這兩項產業類別放在健康醫療和特種產業REITs的順位之後。(譯者/Yiju)

《INVESTOR’S BUSINESS DAILY》授權轉載

© [2016] Investor’s Business Daily, Inc.

Investor’s Business Daily, Inc. (IBD) does not license, review or approve of, and is not responsible or liable for any investment advice or other services provided by the user. The user is not an agent of, sponsored by, affiliated with, or owned by IBD and is not authorized by IBD to make any representations, warranties, or promises.

【延伸閱讀】