九月初時相信大家都有看到一則新聞:台灣為了防止大陸惡意挖角高科技人才,行政院研擬產創條例新增「防挖角條款」,放寬企業可發放限制型股票給具關鍵影響的特定員工,並依取得時每股淨值計算所得課稅。

也就在9月15日修正草案將排入立法院議程,截至10月8日該條文仍尚未通過。

但到底什麼是限制型股票?所謂的具關鍵影響的特定員工又是哪些人呢?這個方法真的能防止台灣人才的流失嗎?

「限制型股票」停看聽

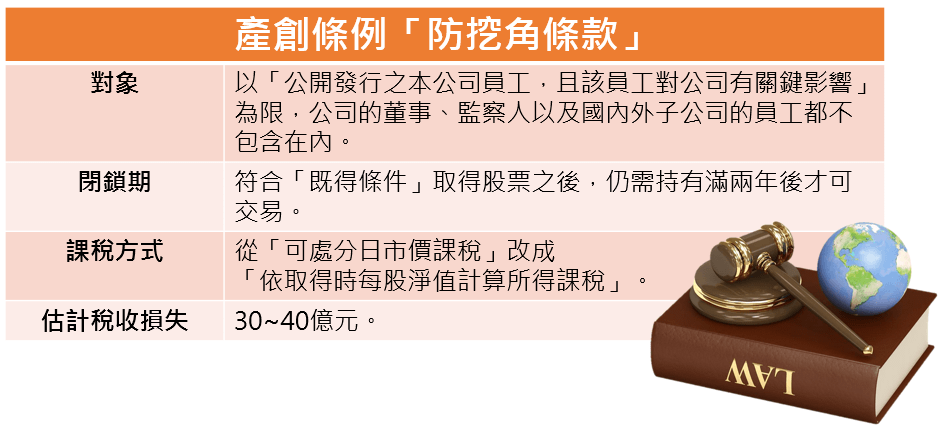

限制型股票就是公司給與員工股票獎酬時,先「約定員工需服務滿一定期間」或「達成約定的績效」等條件後才能取得股票,而目前根據公司法第267條,發放對象僅以「公開發行之本公司員工」為限,公司的董事、監察人以及國內外子公司的員工都不包含在內。

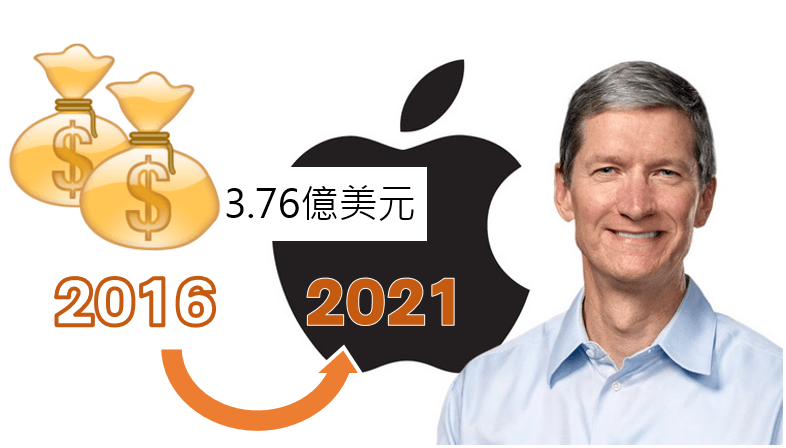

事實上,「限制型股票」的獎勵措施,美國早在1930年時就開始使用,直到近期許多大公司也都還在使用,舉例來說,在2012年1月,「蘋果(Apple, AAPL-US)」就發給執行長庫克價值3.76億美元的限制型股票,約定在2016年能拿一半,另一半在2021年才能拿,就是標準以限制型股票留用公司重要人才的例子。

這樣的獎勵條件好處在於:

- 主要的精神是獎勵員工「未來的表現」而非獎勵其「過去的表現」。

- 員工可以預先知道自己努力後得到的報酬,因而有企圖達成。

- 服務年限的設定可以使留才效果更持久。

- 不像認股權或庫藏股,員工需要拿錢來換取股票,企業可以用無償的方式給付員工限制型股票。

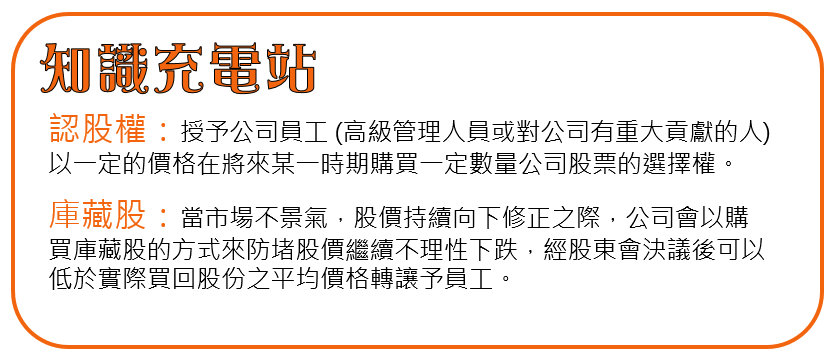

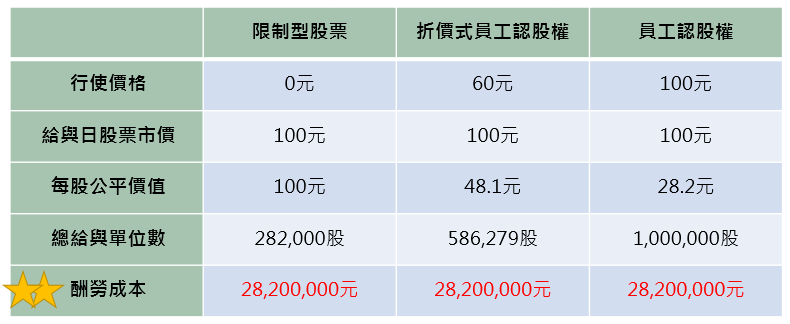

在此舉一簡單的例子說明不同獎酬工具對公司成本及員工所得的比較,假設某公司發行股份基礎獎酬工具時,當日的股票收盤價是100元,在公司總酬勞成本相同的前提下,有三個選擇方案:

表一:不同工具的每股公平價值及總酬勞成本:

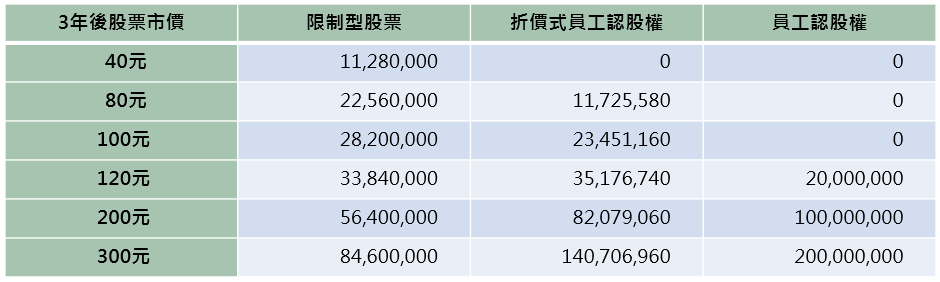

表二:3年後不同股票市價,全部員工獲利情形:

從上述的例子你可以發現,由於限制型股票並不需要員工自己拿錢來換取股票,對於員工來說,獲利可以較早顯現 (但另外需注意的是,符合「既得條件」取得股票之後,仍需持有滿兩年後才可交易)。

簡單來說,不同獎酬工具各有其優缺點,而公司首先應該確定對象、公司狀況和需求,才能真正對員工產生激勵效果,同時也能兼顧其他股東的權益。

爭議來源:課稅改採每股淨值計算

這一次的草案修正,其中很重要的即將限制型股票的課稅方式從「可處分日市價課稅」改成「依取得時每股淨值計算所得課稅」,對此,市場上的看法好壞參半。

台灣半導體協會理事長盧超群認為:「淨值計算方法很好,原先的課稅方法反而會讓員工拿到股票就立即想賣,對於留才一點幫助都沒有;現在,特優員工不需要終日為股票價格波動而擔憂。」

但卻也有科技業人士提出不同的看法,以近期股價腰斬再腰斬、急需留住一流人才的宏達電(2498-TW)來說,現在宏達電的淨值為86.3元、已高於股價(60元上下),若以淨值課稅,反而對於留下來的員工更倒楣,她們認為更好的方法應該是採取「分離課稅」。

租稅優惠刪減 科技產業邁向落日

近幾年,兼顧租稅公平及產業競爭下,產創條例已刪減多項產業別租稅優惠,徹底調整過去產業政策租稅優惠遭外界誤解「重高科技、輕傳產」的疑慮,但此舉卻也重創台灣的科技業,再加上大陸的高薪挖角,台灣科技業可說是面臨了「內憂外患」。

也因為如此,這次行政院重啟產創條例,訂定多項優惠草案,也讓科技業重燃一線生機,人才荒的中小企業渴望因此而受惠。不過對於法案的走向,到底政府知不知道科技業的走向?能不能訂定出比過往更加優惠、適合的法案?本周即將揭曉,也讓我們拭目以待,持續為各位追蹤。(文/ Jessica)

《預見》授權轉載