是什麼在推動SaaS的股票飆升呢?

雲端業務第一季度的收益季節已經過去了。我將在這裡討論的54家公司(不是一個詳盡的列表,但仍然相當全面)都在4月29日至6月9日之間發佈了季度收益報告。在這篇文章中,我將採用數據驅動的方法來評估整個團隊的表現,並強調其中的佼佼者。

作為Redpoint Ventures的一名風險投資家,我將試圖通過一個私人投資者的視角來迎合我的分析。在Redpoint工作的這段時間裡,我有機會會見了數百名正在創建特殊公司的企業家。通過這些互動,我已經建立了衡量標準的心理基準,並將重點放在這些標準上。我希望這種分析可以為創業者提供一個框架,幫助他們根據SaaS的標準(如淨留存率和CAC回報率)管理業務。

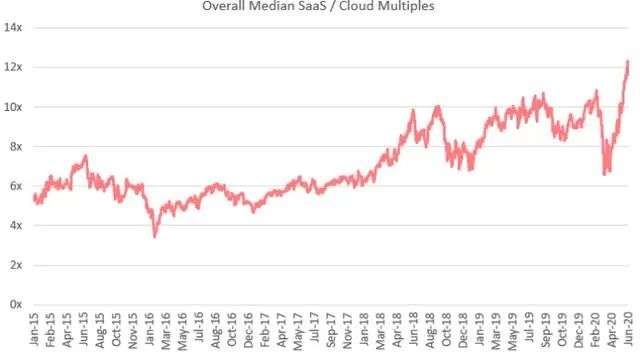

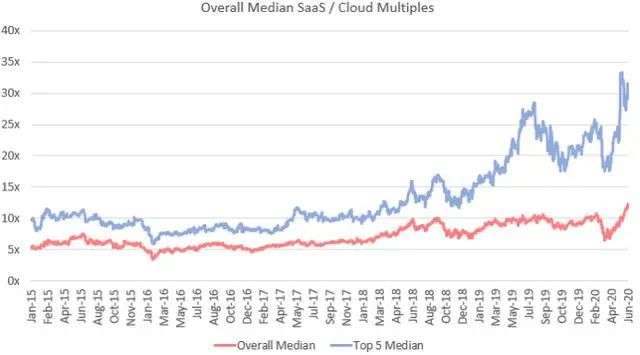

公共SaaS估值

過去幾個月,科技股(尤其是SaaS)的波動極其劇烈。我們看到Vix(衡量波動率的指數)達到了82的歷史高點,超過了2008年金融危機期間的80。我們看到納斯達克指數迅速下跌約30%,然後又在上周在戲劇性的V型復甦中完全恢復並創下歷史新高。我們發現,Zoom trade等公司的營收達到了NTM的60倍,比季度預期高出60%,幾乎是年底營收預期的兩倍。

最後,當ZoomInfo成功為IPO定價,融資10億美元時,科技類IPO市場顯示出了實力。這是過去十年來規模最大的軟體公司IPO,其也是同期科技公司IPO收入最高的公司之一。總的來說,本文分析的54檔SaaS股票僅在今年就創造了大約3000億美元的市值。

作為散戶投資者,年初平均投資於這一籃子公司的回報率為37%(而標準普爾指數下跌1%,納斯達克指數僅上漲9%)。對許多人來說,考慮到該國目前的狀況、爭取種族公正的鬥爭、Covid-19的悲劇以及我們目前的高失業率,這似乎令人吃驚。

那麼,是什麼在推動SaaS的股票飆升呢?沒有一個明確的答案,而是多種因素共同作用的結果。首先,有許多行業受到Covid-19的嚴重影響——旅遊、酒店、賭場和博彩、零售、餐飲等。大型對衝基金和機構投資者已經輪換了這些行業的部位,需要找到地方存放這些資金。

有什麼地方能比擁有高度可預測的SaaS收入流的企業更好呢?隨著數字轉型的推進,許多SaaS企業都迎來順風。Zoom、Datadog和Fastly等公司的產品需求都大幅上升。此外,這些SaaS業務的單位經濟非常有吸引力。

像Twilio這樣的公司,淨留存率高達143%(這個指標我以後會更詳細地介紹),並保持43%的年增長率。這是令人震驚的,其他任何行業都不能宣稱這一點。每個客戶的生命週期價值(來自該客戶的所有未來現金流的價值)往往比獲得它們的成本高好幾倍。

可預測的收入流、高收入增長(在某些情況下還在加速)和具有吸引力的單位經濟組合,使得SaaS在整個動蕩時期成為一個極具吸引力的市場。當然,有趣的細微差別在於,並不是所有的雲業務都同樣受益。

在我們目前的環境下,高增長類股的領軍企業獲得了與其增長較慢的「價值型股票」同行相比不成比例的收益。Zoom、Crowdstrike、Bill.com、Twilio、Coupa、Fastly、Zscaler和其他都已經超過了疫情爆發之前的水平,並在過去幾周達到歷史新高。

但微軟、Adobe、Intuit、New Relic和其他價值股要麼難以突破疫情爆發之前的高點,要麼尚未完全反彈。總體而言,這種向質量的追求提升了雲業務,並進一步提升了頂級雲業務。更大的問題仍然是,當經濟企穩、大型機構投資者重返旅遊和酒店業等被拋棄的行業時將會發生什麼。只有時間才能證明雲業務的「疫情衝擊」是否會持續下去!

Q1大贏家

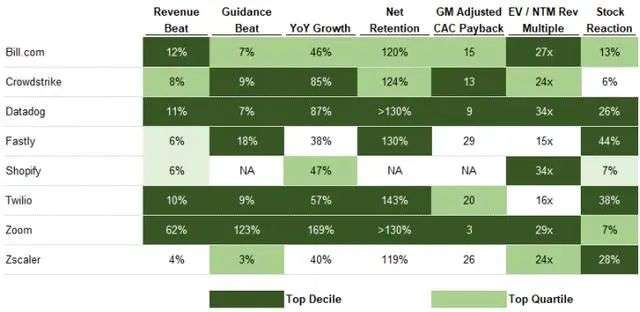

從第一季度開始,有幾家公司在我的腦海中脫穎而出,成為「大贏家」。「這些公司都表現出了令人難以置信的強勁業績、強勁的前景和誘人的單位經濟效益。公開市場給了他們豐厚的回報。在下面的部分中,我將進一步介紹這些業務。

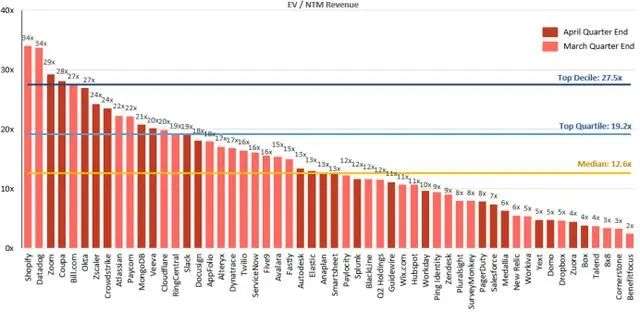

估值指標

在進入第一季度數據之前,圍繞估值進行討論是很重要的。幾乎所有雲端計算公司的估值都是其收入的倍數。即企業價值/ NTM(未來12個月)收入。

當公司的未來前景決定其價值時,我們使用遠期收入預估。正如你從下面的圖表中可以看到的那樣,儘管正處於一場全球流行病的中期,我們目前仍處於有史以來最高的收入倍數和估值水平。目前,所有雲業務的預期收入的中值倍數約為12倍,前5大雲業務的中值增幅最大。

再點擊一層,我們看到高增長的企業經歷了Covid以來最大的倍數擴張。在下面的圖表中,我將高增長定義為>30%的預計NTM增長,中增長定義為15%-30%,低增長定義為<15%。

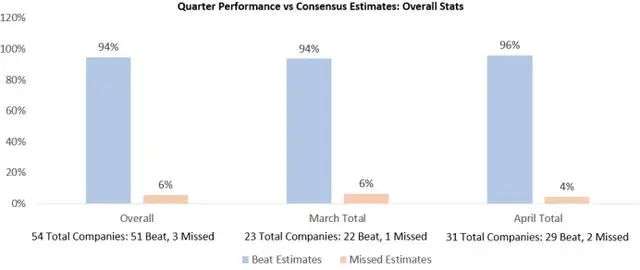

Q1的結果與預期一致

超出普遍預期的營收是一個成功季度的第一個方面。那麼,這些共識是什麼?是誰創造了這些共識?每家上市公司都有一批股票研究分析師,他們建立自己的預測模型,將公司的指導和自己的研究/情緒分析結合起來。普遍的估計是所有分析師預測的平均值。

通常你聽到的「共識估計」指的是收入和盈利,但為了分析的目的,我們只看收入共識估計(因為這是衡量這些公司價值的指標)。對於每一家上市公司來說,他們的預期都將超過普遍預期,因為公司通常會引導研究分析師做出內部預測的低端。他們這樣做是為了讓自己始終超過預期,顯示出動力。例如,思科在上世紀90年代連續43個季度的收益超出預期,這是出了名的。

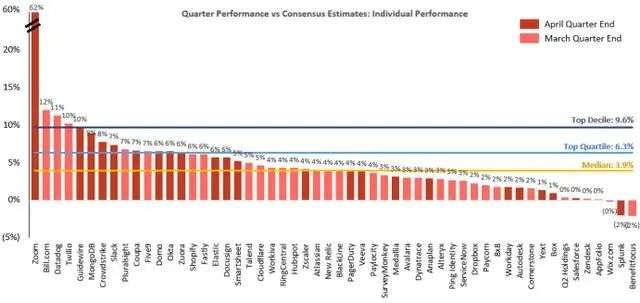

同樣重要的是,當一家公司為「下個季度」提供指導時,由於收益電話會議的時間,他們(在某些情況下)已經度過了那個季度的一半。到那時,他們通常對季度的走勢有很好的判斷力,並給出稍微低於自己內部預測的數據。如下面的數據所示,第一季度普遍預期的中位數約為4%。

正如你從以下數據中看到的那樣,絕大多數雲業務在第一季度的表現都超過了普遍預期。

正如你從上面的數據中看到的,94%的企業第一季度收入超過了預期。中位數是3.9%,最高的四分位數是6.3%,最高的十分位數是9.6%。從數據中可以看出,三、四月末公司的業績幾乎相同。

那麼,與普遍預期相比,我們的「大贏家」在第一季度的表現如何?Bill.com、Datadog、Twilio和Zoom都是最優秀的十分位數表演者。Crowdstrike、Fastly和Shopify排名前四位。Zscaler在中位數以上。

下一季度與普遍預期相關的指導

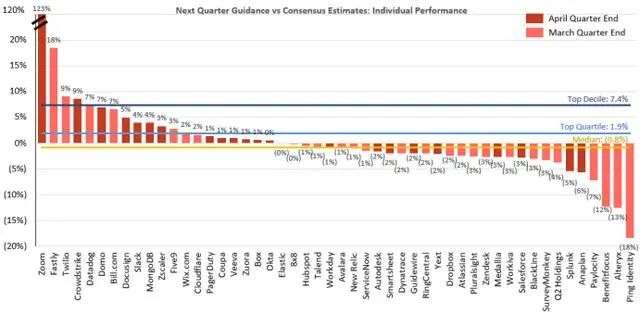

高於下季度普遍預期的收入是一個季度成功的第二個因素。一般來說,公司會給出一個指導範圍(例如9500萬美元至1億美元),而我所展示的數字是中間值。提供高於共識估計的指導是商業勢頭改善的標誌,或者是對業務將比之前預期表現更好的信心。

引導高於預期的觀念被認為是「加薪」。當你聽到術語「超越和提高」時,「超越」指的是超過當前季度的預期(我們在上一節中討論過),而「提高」是提高未來季度的指導(通常是年度指導,但為了這個分析,我們只看下一個季度的指導)。

從下面的數據中你可以看出,三月和四月的加薪比例有所不同。我的猜測是,在3月份,大流行的影響更加不確定,因為這些公司在指導上更加保守。他們正在做最壞的打算。一個月後發生了兩件事。未來的估計有更多的時間向下修正,企業對大流行給其業務帶來的影響也有了更好的認識。因此,他們覺得沒有必要如此保守地(以更大的緩衝)進行指導。這裡的數據:

正如你從上面的數據中看到的,40%的企業第二季度收入預期高於普遍預期。總體指導展望中值比普遍預期低1%。最高四分位數升幅大於1.9%,最高十分位數升幅大於7.4%。在提供指導性上調的公司中,上調幅度的中位數為3.6%。

那麼,與普遍預期相比,我們的「大贏家」在第一季度的表現如何?Crowdstrike、Datadog、Fastly、Twilio和Zoom都是頂級的十分位數表演者。Bill.com幾乎在前十位數之外,Zscaler在中位數之上。

增長

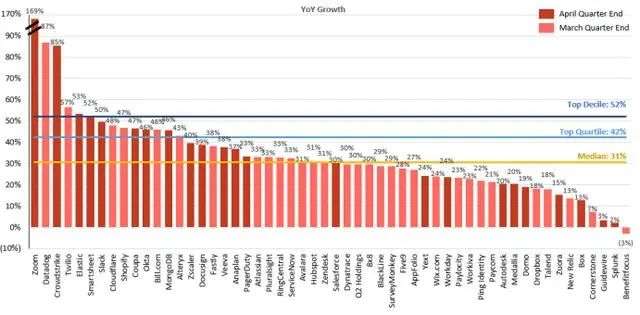

展示高增長是一個成功季度的第三個方面。這個度量更加不言自明,所以我就不詳細介紹了。下面顯示的增長是報告季度的同比增長。計算公式為(2020年Q1收入)/ (2019年Q1收入)-1。

從上述數據可以看出,中位數增長率為31%,最高四分位數增長率為42%,最高十分位數增長率為53%。

那麼我們的「大贏家」在第一季度的表現如何呢?Bill.com、Crowdstrike、Datadog、Twilio和Zoom都是最優秀的十分位數表演者。Shopify位於前四分位數,Fastly和Zscaler位於中位數以上。

淨營收保留

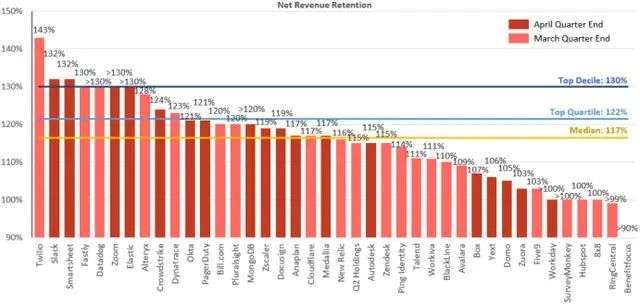

高淨收入留存率是一個成功季度的第四個方面,也是我在私營SaaS公司評估時最喜歡的指標之一。它的計算方法是將一群客戶一年前的年度經常性收入與當前的年度經常性收入進行比較(即使你經歷了客戶流失,該組客戶現在只有9個或更少)。

簡單地說,如果你一年前有10個客戶每年付給你100萬美元的經常性收入,而現在他們付給你110萬美元,你的淨收入保留率將是110%。我喜歡這個指標的原因是,它真的展示了客戶有多喜歡你的產品。高淨收入留存率意味著你的客戶正在擴大對你的產品的使用(增加更多的座位/用戶/數量-增加銷售)或購買你提供的其他產品(交叉銷售),而不是減少支出(流失)。

這就是這個指標如此重要的原因:它顯示了在不增加任何新客戶的情況下,你每年的業務增長速度有多快。作為一家規模巨大的上市公司,如果你僅僅依靠新客戶來實現增長,就很難實現快速增長。在2億美元+ ARR的情況下,要實現30%以上的增長,你需要增加的新標誌ARR的金額是可觀的。另一方面,如果你的淨收入保留率是120%,你只需要增加10%的新標誌收入,從而成為一個「高增長」業務。

我研究了數千家私營企業,隨著時間的推移,我得出了最佳、良好和低於平均水平的淨收入留存率基準。不足為奇的是,這些基準與上市公司公佈的數據相對吻合。一般來說,我把130%為最佳,115% – 130%為良好,低於115%為不合格。

對於主要面向中小企業客戶銷售的公司,鑒於中小企業的高流失率特性,這些基準都略低一些。我認為向中小企業銷售產品的公司(如Bill.com)是同類公司中最好的。以下是一季度收益數據:

正如你從上面的數據中可以看到的,平均的淨收益留存率是117%,最高的四分位數淨收益留存率是122%,最高的十分位數淨收益留存率是130%。需要注意的一點是:並非所有公司都公佈了這一數字。可以合理地假設,大多數沒有報告這一指標的公司可能都屬於次等公司。正因為如此,上面提到的中位數、前四分位數和前十分位數可能比實際情況更好。

那麼我們的「大贏家」在第一季度的表現如何呢?Datadog、Fastly、Twilio、Zoom和Bill.com都排在前十名。我之所以把Bill.com包括在這裡,是因為120%的淨留存率對中小企業來說是驚人的。Crowdstrike位於四分位數,而Zscaler位於中位數以上。

銷售效率 : 毛利率調整後的CAC回報

展示有效獲取客戶的能力是一個成功季度的第5個方面。用來衡量這一點的指標是我第二喜歡的SaaS指標(僅次於淨收入留存率)——毛利率調整後的CAC回報。這聽起來有點拗口,但這個指標非常重要,因為它展示了一家公司增長的可持續性。

從理論上講,雇傭AEs的預算沒有限制,任何增長速度都是可能的。然而,如果這些AEs沒有達到限額,你支付給他們的OTE(基礎+傭金)不符合他們帶來的收入,你的業務將燒錢。這是不可持續的。由於SaaS收入的週期性特點,您可以承受超過1年的回報。事實上,這是很正常的。

儘管如此,毛利率調整後的CAC回報是相對簡單的計算。你用上一季度的市場營銷費用(完全負擔了CAC)除以當前季度新增的淨ARR(新標識的ARR +擴張-流失-收縮)乘以毛利率,然後把這個乘以12,得到償還CAC的月數。

(以前的Q S&M) /(新ARR淨額 x毛利率)x 12

計算新ARR淨額的一種更簡單的方法是用當前季度的ARR減去前一個季度的期末ARR。與淨收入保留率類似,我也建立了評估私營公司業績的基準。我通常將低於12個月的投資回報歸為同類最佳,12-24個月的投資回報歸為良好,任何高於24個月的投資回報歸為不佳。

上市公司的投資回報數據與我對淨收入留存率的基準並不匹配。主要原因是上市公司能夠承受更長的償還時間。ARR超過2億美元,企業已經建立了一個堅實的經常性收入流基礎,這些收入已經償還了初始CAC。他們的持續收入可以為新商標的收購提供「資金」,並使公司在盈利的情況下運營,其回報遠遠超過私人公司(ARR基礎較小)所能承受的。

大多數上市公司不披露ARR(即使他們披露了,ARR的定義也和我們對私有公司的定義不同)。因此,我們必須使用隱含的ARR度量。為了計算隱含ARR,我將每季度的訂閱收入乘以4。因此,對於上市公司,計算經調整的毛利率回報的公式是:

[(前Q S&M)/((當前Q訂閱收入x 4) -(前Q訂閱收入x 4)) x毛利率]x 12

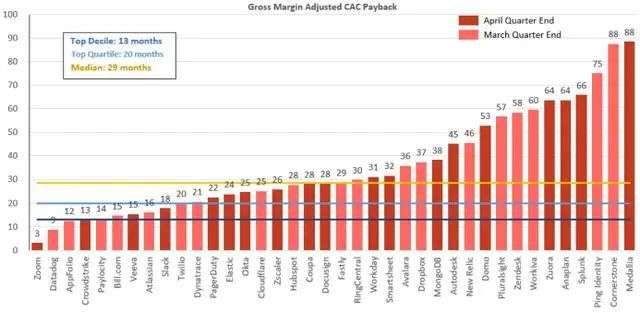

這是一季度的投資回報數據。並不是每家公司都報告訂閱收入,所以它們被排除在分析之外。

正如你從上面的數據中可以看到的那樣,調整後的毛利率中位數是29個月,調整後的毛利率中位數最高的是20個月,調整後的毛利率中位數最高的是13個月。

那麼,與普遍預期相比,我們的「大贏家」在第一季度的表現如何?Crowdstrike、Datadog和Zoom都是頂級的十分位數表演者。Bill.com和Twilio是前四分之一。Fastly和Zscaler均在中位數以上。

股價變動

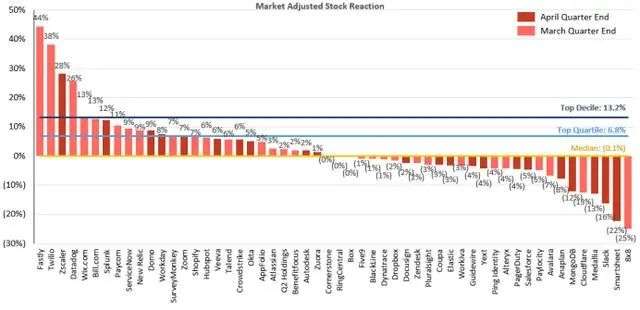

歸根結底,投資者關心的是收益報告後股票的情況。僅僅是股票的反應並不能代表一個公司的季度表現,所以下面的數據必須與上面討論的所有數據相結合。通常情況下,買方希望公司表現良好(或糟糕),而公司的股票收益已經包含了這些預期。在這些情況下,股票的收益反應可能是平穩的。然而,這仍然是一個有趣的跟蹤數據點。

下面我所展示的是市場調整後的股價反應。這意味著我已經排除了更廣泛的市場變化的影響,以隔離公司收益對股票的影響。舉個例子,在SurveyMonkey公佈收益後的一天,他們的股票上漲了9%。然而,市場(以納斯達克指數為代表)在同一天上漲了2%。

這意味著,即使沒有收益,monkey也可能上漲2%。要計算收益對股票的具體影響,我們需要剔除更廣泛的市場波動。為此,我們從股票的變動中減去市場的變動:(股票變動百分比)-(納斯達克變動百分比)

結語

本季度SaaS業務經歷了一段瘋狂的旅程。作為一個整體,它們在大盤動蕩時期的表現相當不錯,從這個意義上說,未來看起來是光明的。

下面是我們談到的每個類別的關鍵統計數據,以及「大贏家」的表現。除去股價反應,Datadog和Zoom是僅有的兩家在每一個指標上都表現出色的公司,也是我認為的第一季度的佼佼者。希望這能為每一位讀到這篇文章的企業家提供一份藍圖。

《轉載自36氪》

《轉載自36氪》

【延伸閱讀】