經常都有投資人會問到一個問題:如果我投資一筆資金到股票市場,長期都不去動這筆資金的話,那麼我能夠合理預期每年會有多少的投資報酬率?很多金融從業人員在面對這類的問題時,經常都是回答說:大概是8-10%,從歷史資料來看,美國S&P500股市自1928-2014年的期間來看,平均每年的投資報酬率大概就是接近10%,所以這樣的說法並不能說是錯,但是這樣的說法很容易會誤導投資人,因為真正專業的回答這類的問題還必須考慮其他的一些因素,例如投資成本與投資時股價的高低等等,所以應該將這個因素考慮進去才會得到比較合理的數據。

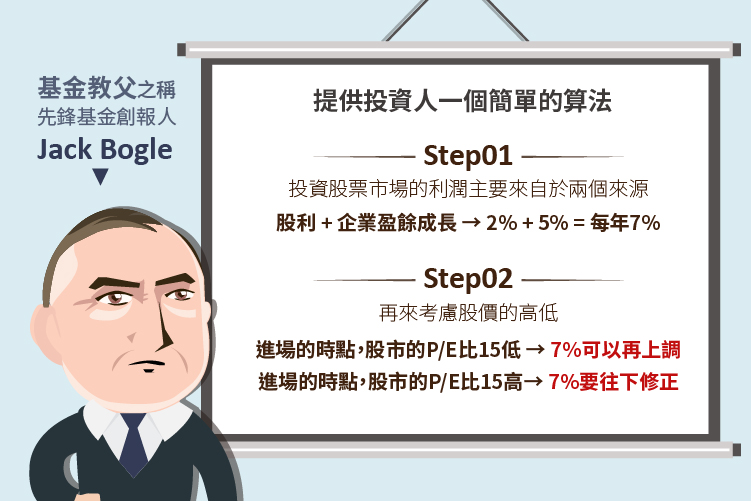

學術上對於這樣的問題有比較複雜且嚴謹的計算公式,但是一般的投資人並不需要採用複雜的公式,美國有基金教父之稱同時也是先鋒基金創報人的Jack Bogle提供投資人一個簡單的算法,他說投資股票市場的利潤主要來自於兩個來源:股利+企業盈餘成長,從過去長期的經驗來看,股利大概是每年2%,而企業盈餘成長大概是5%,所以兩者相加起來就是每年7%,但這還沒有結束,這只是一開始計算的基準值,接下來必須要考慮股價的高低,以股市的P/E值來看的話,正常的平均值是15,如果你進場的時點,股市的P/E比15低的話,那麼你可以預期未來獲得比平均水準更高的報酬,所以7%的報酬就可以再往上加,反之,如果進場時的P/E高於15(例如現在大概是20),就要將7%的投資報酬率往下修正。

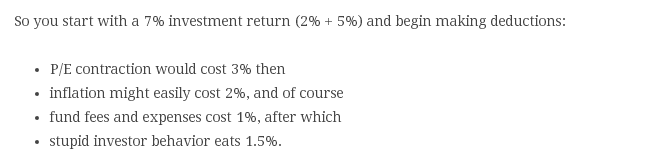

Jack Bogle在去年底接受媒體訪問的時候說,以現在的股票市場水準來計算的話:

- 一開始的計算值是7%;

- 然後扣掉P/E的因素減掉3%;

- 扣掉通貨膨脹因素大概每年2%;

- 扣掉投資基金的費用與成本每年1%;

這樣算下來大概只剩下每年1%的實際投資報酬率,但他說,如果投資人再犯下常見的一些投資錯誤行為(例如隨意猜測市場的漲跌,短進短出),那麼就必須再扣掉每年大約1.5%的利潤,最後投資人只能預期每年實際的投資報酬率為-0.5%(是負的喔)!

Jack Bogle的這段話很有價值,因為他點出了投資人想要獲得較高的投資率的話,必須要注意到三件事情:

- 進場時股價的高低(越低越好)

- 投資的費用與成本(越少越好)

- 避免犯下錯誤的投資行為

所以關注這三個因素你就有機會獲得較高的投資報酬率了,對於投資也才不會有錯誤的預期,你學到了嗎?

《副總裁的理財日誌》授權轉載