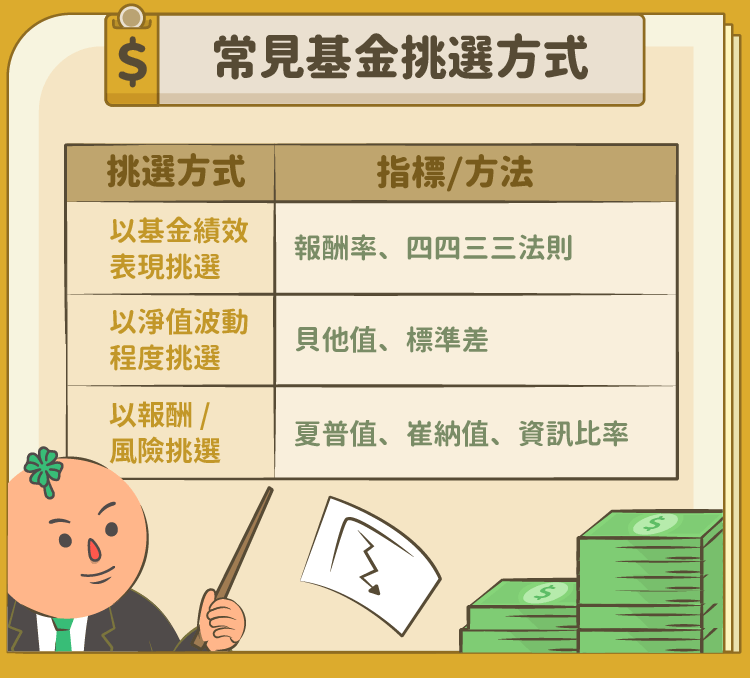

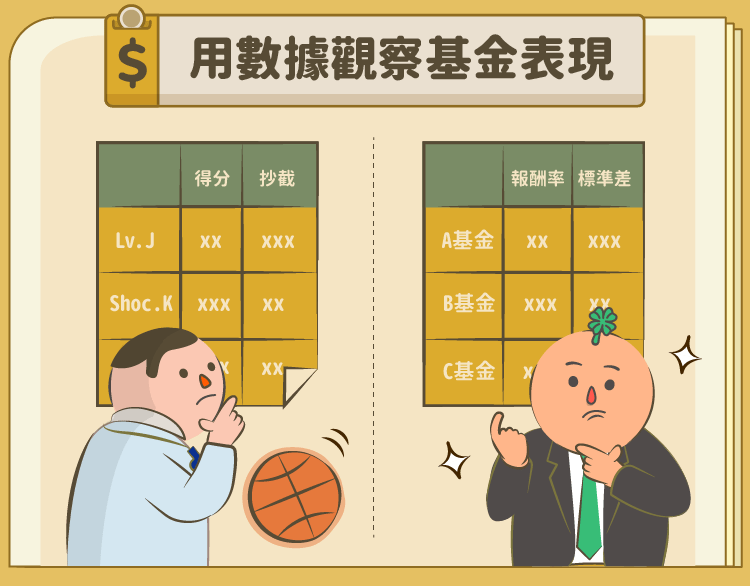

NBA 總教練在挑選球員時,會參考球員的命中率、失誤、助攻等數據。而我們挑選基金也是一樣,有一些指標可以幫助我們了解基金的歷史表現。以下讓我們一起來看,有哪些常用的 績效 指標,以及挑選 基金 的方式吧!

基金 績效 指標—1:用得分來挑球員 — 四四三三法則

就像球場上的得分王往往最為吸引觀眾,績效搶眼的基金也往往最吸引投資人的注意。雖然過去績效並不保證會持續到未來,但是如果基金長期持續繳出優異的報酬率,我們大可以信任基金經理人的選股能力,足以讓基金保持良好的體質。

而我們要怎麼知道基金的表現是好的?最常見的方法是觀察基金績效是否能長期勝過大盤,或者是長期勝過同一分類的基金平均績效。

台大教授、國內基金評比專家邱顯比、李存修所提出的基金挑選方法:四四三三法則,根據過去績效表現,來挑選出短中長期,表現都很優異的基金。四四三三法則挑選基金的四個步驟如下。

Step1:第一個四,挑選出一年期績效在同類型中排名前四分之一的基金。

Step2:第二個四,從第一步驟挑選出來的基金中,挑選出兩年、三年、五年期績效以及今年以來績效在同類型中排名前四分之一的基金。

Step3:第一個三,從上一個步驟挑選出來的基金中,挑選出六個月績效在同類型中排名前三分之一的基金。

Step4:第二個三,挑選出三個月績效在同類型中排名前三分之一的基金。

基金 績效 指標—2:用穩定度挑球員—風險指標

球員的表現會有起伏、時好時壞,如果你是教練,面對表現常常大起大落的球員,肯定很難有效運用他;同樣地,基金報酬表現若常大好大壞,也讓我們的投資規劃較難掌握。因此,報酬率的波動情況就代表著風險。

常見的風險衡量指標有「標準差」和「貝他值」。其中,「標準差」代表的是報酬率的波動程度,一般用來衡量投資的「總風險」,當基金報酬率的標準差愈大,表示波動程度愈大、風險愈高。

而總風險又可分為由總體因素造成的「系統風險」與由個別因素造成的「非系統風險」。「貝他值」則是衡量「系統風險」的指標,代表報酬率相對於市場整體報酬率的波動程度大小。如果基金的貝他值等於1,表示基金與市場完全同漲同跌;貝他值大於 1,表示市場上漲或下跌時,基金的漲跌幅度會比市場還大,風險因而較大;反之,貝他值小於1,則風險較小。

基金 績效 指標—3:用效率挑球員—夏普指標、崔納指標

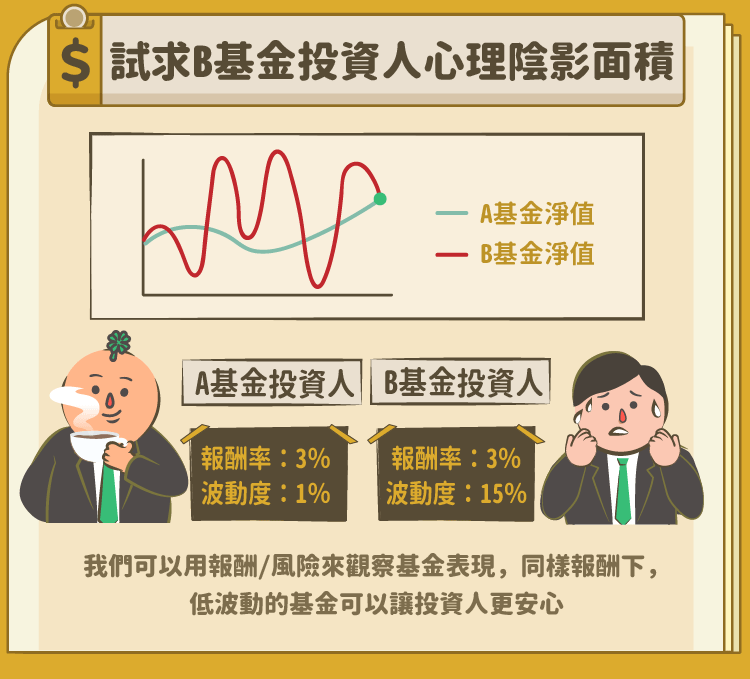

在球員的得分與穩定性中取得平衡,是另一種挑選球員的方式。挑選基金,也可以觀察所承擔的風險與報酬是否成比例。例如過去一年,A 基金和 B 基金同樣獲得 3% 的報酬,A 基金的波動率是 1%,B 基金的波動率是 15%,顯然 A 基金的投資人過去一年心臟過的比較好。因此,我們可以用「報酬」/「風險」來比較投資組合效率。

「夏普值(Sharpe ratio)」、「崔納值(Treynor ratio)」使用上述「報酬」/「風險」的概念,衡量投資組合的效率。他們衡量在一段時間內,投組每承受一單位風險,所獲得的「超額報酬」。

「超額報酬」是指,投組報酬率超過「某一標準」的幅度。而夏普值與崔納值,都是拿投組報酬率跟「無風險利率」比較,來算出超額報酬。

「無風險利率」是什麼呢?當你把錢借給某方,借款到期後 100% 會還你本金,還能獲得約定的利息報酬,這個投資的報酬率就是無風險利率。例如投資美國 10 年期公債,也就是借錢給美國政府,幾乎是不可能被倒帳的,還有一定的報酬率。

夏普值衡量基金表現的方式,是將超額報酬除以標準差,計算每承受一單位「總風險」,所獲得的超額報酬。

夏普值=(報酬率-無風險利率)/ 標準差

崔納值是將超額報酬除以貝他值,衡量的是承擔一單位「系統風險」,所獲得的超額報酬。

崔納值=(報酬率-無風險利率)/ 貝他值

但是,以上指標有一個小缺陷。就像擅長防守的球員,應該和「擅於防守的球員們」的平均防守表現比較;投資在台灣的股票基金,和投資在美國的債券基金,性質並不一樣,因此應該和各自的基準比較。因此,同類基金要互相比較的話,「超額報酬」就應該用能代表該分類的基準來衡量。當我們想要知道某基金在同分類裡面的相對表現如何,「資訊比率」就會是個好指標。

【延伸閱讀】:

不同類型的球員,怎麼比:資訊比率

資訊比率的概念,一樣是「承擔每單位風險可獲得多少超額報酬」。但是這裡的超額報酬,是指投資組合報酬超過「基準指數報酬」的幅度;這裡的風險,則是由超額報酬的標準差來衡量。

套用在基金表現上,「基準指數報酬」通常指的是同分類基金平均報酬率。

基金資訊比率=(報酬率-同類型基金報酬率)/ 超額報酬標準差

由於不同類型的基金,其風險、報酬特性都不相同,資訊比率可以進一步的深入比較同分類基金間的表現。

球員潛力:市場潛力

每一種球類運動都會有「球探」的職業,球探尋找有潛力在大型賽事中一展長才的球員。類似的概念,另一種選基金的方法是選定某個有潛力的區域或產業,再搜尋相關的基金。

這種方法需要投資人先了解基金投資國、產業以及政策,看好該國或產業的發展趨勢時,就可以投入資金。比如,你對於中國的一帶一路政策十分看好,認為中國運輸產業長期將有利多,就可以選擇中國運輸概念基金來投資。

但是這種方法所需的研究心力較多,如果沒多餘的時間和力氣,可以考慮根據自己投資目標,先鎖定自己適合的基金分類,再使用四四三三法則篩選,或是以夏普、資訊比率等指標挑選出表現好的基金來投資。

認識了這麼多基金挑選方式,你可以從中選擇喜歡的來嘗試,也可以走個混搭風,例如先用市場潛力挑選基金類型,再從該類型中,以資訊比率挑選出表現較好的基金等。

【延伸閱讀】