編按:晶圓代工廠 力積電 (6770)於 2021 年 12 月 6 日重新掛牌上市!

| 力積電營收小檔案 |

|

談起這段復活歷程,被市場形容為「九命怪貓」的黃崇仁說,「我們熬了十年重新回來,這在台灣商業史上是沒有過的事」。

他指出,力積電未來要攻克的戰場有 3 大方向,首先是第四代氧化物半導體 IGZO(氧化銦鎵鋅),第二是邏輯、記憶體異質晶圓堆疊的3Dintechip,第三是車用電子晶片。並透露,力積電的第四代氧化物半導體可用在元宇宙設備,是全球第一個可把元宇宙特殊晶片做出來的公司,力積電可望躋身「元宇宙」概念股。

2020 年末,一場「晶片短缺」事故造成全球汽車產業大敗退。疫情之下不少晶片供應商降低產能或關閉工廠直接導致汽車晶片產能被擠壓。大眾、福特(FORD, F-US)、豐田(Toyota, 7203-JP )、本田(Honda, 7267-JP )等汽車廠在今年第一季度紛紛停擺。德州暴雪(Activision, ATVI-US)、瑞薩電子火災、台灣地震、停水停電、疫情蔓延,「晶片短缺」問題雪上加霜。

隨後,多米諾骨牌效應顯現,產能不足從晶片蔓延到封裝、矽片原材料,導致晶片價格迅速暴漲,業內人士透露,半導體顆料成本從 14 元漲到 80 元,漲幅達到 4.7 倍,並對全球多達 169 個產業造成打擊。據統計僅汽車市場,2021 年全球已減產 299 萬輛汽車,相較於 2020 年 7,760 萬輛的汽車產能下滑 3.9%,經濟損失超過 600 億美元。

但是,伴隨 「 晶片短缺 」 事件影響,晶圓代工產業產值再創歷史新高。TrendForce 數據顯示,僅 2021 年 Q1,全球前十大晶圓代工廠總產值就達到 227.5 億美元,與上期相比 2020 年成長 20%。而在這份表單當中,中國中國廠商佔 7% 市場佔有率,台灣則拿下了 65% 的市場佔有率,韓國占據 17%,美國占據 5%,以色列佔據 1%。

台灣在全球半導體產業鏈中佔據舉足輕重的地位,並已成為佔其 GDP 15% 的支柱性產業。自 20 世紀 80 年代以來,台灣抓住半導體技術迅猛發展的黃金時期,拼全力打造半導體產業。從 IC 設計到晶圓代工再到封測,一系列圍繞晶片半導體的產業集群出現,這當中又屬高壁壘驅動的晶圓代工產業集中度最高,其晶圓代工和封測領域全球市佔第一,晶圓代工更是拿下 65% 市佔率。這樣的背景下,其中幾家晶圓代工廠獨領風騷,除了我們熟悉的台積電、聯電( 2303-TW )、世界先進之外,一家名為力積電的代工廠頗為特別。

作為台灣唯一一家經歷退市欠債之後起死回生的半導體公司, 力積電 能夠成為台灣第三,世界第六的晶圓代工企業,離不開其創辦人黃崇仁頗具爭議的經營手段,也證明了半導體產業的機會無處不在,對如今日漸繁榮的半導體市場,號稱「 小台積電 」的力積電又對中國的晶片半導體產業有哪些啟示?

「 三位一體 」 與乘勢而為

20 世紀 70 年代,台灣站在美日產業結構向知識密集型轉移的時間節點,依靠給在台建廠的美日廠商做基礎低階加工起步,開始累積知識與技術。初期,台灣在半導體設計、製造、測試和封裝等 4 個環節都有相應發展,但「 產官學三位一體 」模式的推行,為其找到了屬於自己的獨特發展模式。1974 年,台灣效仿美國產學研模式建立起電子工業研究中心,其目的便是規劃技術,加速人才交流。

1985 年,透過設立矽谷辦公室,台灣學習先進技術的同時召集華裔工程師,當時在德州儀器(Texas Instruments, TXN-US)擔任副總裁的張忠謀正是以此被請回台灣,出任工業技術研究院院長,並創辦台灣積體電路公司(台積電)。

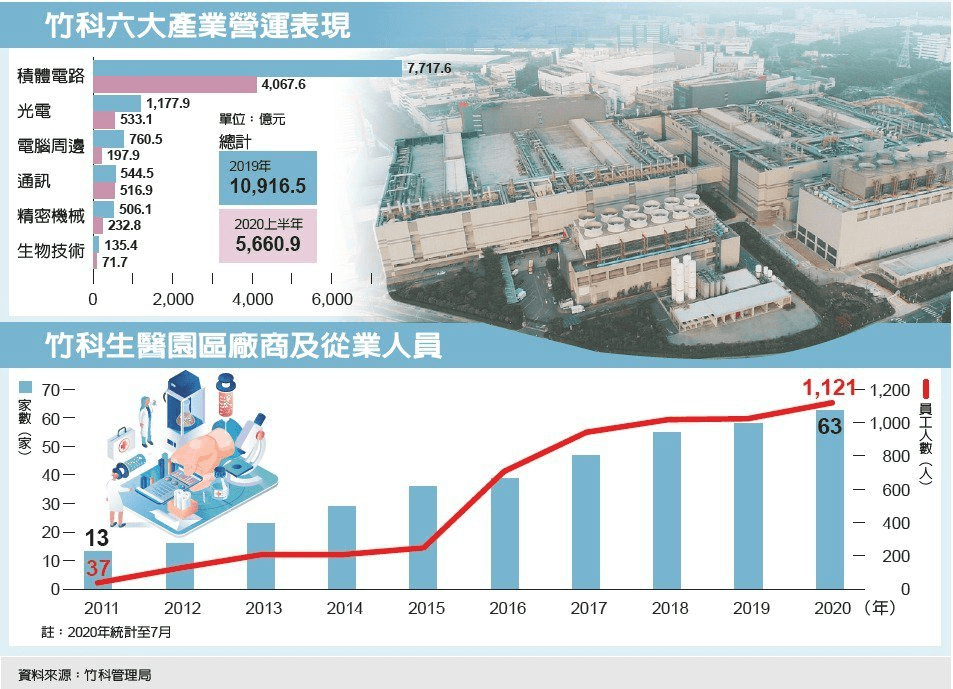

此事件成為台灣半導體產業大量吸收海外人才的註腳,並在 1983~1997 年以平均 42% 的成長持續為相關領域提供人才儲備。1996 年,以日本 VLSI(超大規模積體電路)計劃為參照,台灣教育部門推動 VLSI 教改計劃,進行產官合作。VLSI 教改計劃,透過提供經費幫助學校培養出 IC 領域人才,並推出眾多國家型科技計劃,讓半導體應用深入各個領域,新竹科學園區(竹科)便在這一時期建立。

(新竹科學園區,資料來源:竹科管理局)

當時,VLSI 計劃囊括了台灣清華大學、台灣交通大學、台灣電子技術研究院等眾多知名大學和研究機構,1993 年在各大學教授齊聲建議下,晶片設計製作中心(CIC)成立,透過提供學界免費實作晶片管道,進一步推動半導體產業高速公路發展。一位在台生活的網友提到,二十年前台灣新竹科學園區旁的清大交大,幾乎整個理工學院的畢業生都往園區就業。甚至商學院、法學院的學生當時也往半導體產業相關走。新竹火車站旁有名的楊家意麵牆上至今還能看到收購出售應材、科林零件的小廣告。

與此同時,政策與資本市場的投入進一步集中。當時台灣對創新技術的資助金額佔總規劃的 20% 以上,並規定新辦企業在九年內可任選連續五年免徵所得稅,五年後每年營業稅不超過 20% 。

從 1985 到 1990 年,共有 24 億新台幣進入半導體投資領域,台灣大學電機資訊學院教授張耀文說:「 產官學 「 三位一體 」合作是台灣半導體成功原因。」這時期,作為曾擔任德儀第三號人物的張忠謀,不但為台灣半導體產業帶來先進技術和管理經驗,還拉來老朋友—— GE 公司半導體總裁戴克加入台積電,並說服英特爾(Intel, INTC-US)總裁安迪.格魯夫成為其客戶。

經過找人、找技術等一系列努力,張忠謀以拿下英特爾訂單這一成果帶動了台灣的半導體代工產業的發展。台積電之所以能夠拉來英特爾大單,正是由於 80 年代末,英特爾為代表的美國半導體產業從傳統 IDM 模式逐漸轉向 Fabless(無工廠晶片供應商)模式推行全球縱向分工的機會。

IDM 模式的特點是大而全,從晶片設計到製造、封裝與測試都獨立完成,但其投資大、戰線長、收效慢的缺陷在當時逐漸顯現,不但每一環都耗資巨大,並且相應的研發費用也水漲船高。而 Foundry(代工廠)和 Fabless(無工廠晶片供應商)則透過垂直整合模式帶來了產業協作,這種分工細化帶來的不僅是效率的提升,更加速了整個半導體產業的進步,成功帶動上下游更多產業,台灣得以發揮地理優勢加強資訊技術溝通,形成產業良性競爭與合作。

這點在台積電、聯華電子、宏基等台灣半導體領頭廠商入駐後愈發明顯,從某個企業單純的代工模式到產業鏈全環節分佈,再到形成聯合生產群,最終形成了 「 日本進口,台灣加工裝配,出口美國 」 的半導體發展策略。時也勢也,到 1999 年,台灣筆記型電腦、螢幕、主機板、光驅、顯卡等十多項硬體產業的全球佔有率在 30% 以上,以 DRAM 作為主營業務的力晶科技(力積電前身),正是在這一時期建立並成長起來。

「 九命怪貓 」 黃崇仁

創辦力晶之前,黃崇仁創辦的力捷電腦股份有限公司,靠著研發打印機和掃描儀曾大賺一筆,這位棄醫從商的「門外漢」對市場異常敏銳的嗅覺讓他找到了第一座金礦——為蘋果(Apple, AAPL-US)代工。

當時市面上掃描儀幾乎全是黑白產品,黃崇仁卻快人一步推出彩色掃描機。由於這種對新技術的投入,力捷在 1996 年取得了蘋果電腦授權並為其製造 MacClone 系列相容電腦,此後力捷逐漸轉型為電腦製造廠商並成功上市,黃崇仁一夜暴富,這期間除了結識賈伯斯,黃崇仁還為力晶建立做好了充足準備。

(黃崇仁,圖自力晶官網資料)

1994 年,黃崇仁創辦的力晶半導體以 DRAM(動態隨機存取記憶體,目前最常見的系統內處理器)殺入產業。正值 DRAM 產業的黃金時期,依靠從日本三菱電機獲得的技術授權,力晶開始籌建 DRAM 生產線,並先後蓋下 1 座 8 英寸晶圓廠和 2 座 12 英寸晶圓廠,購入了旺宏( 2337-TW ) 12 英寸晶圓廠,並與瑞薩電子達成 AG-AND 快閃記憶體技術授權協議。

技術授權方式,是台灣當時發展 DRAM 的主流模式。獲得技術授權的廠商能夠快速將技術轉化為產品並佔領市場,協同上下游產業進一步研發更先進產品。憑藉這些技術授權,力晶一年獲利 2,000 億台幣,甚至一度超過台積電和聯電,黃崇仁的財富也隨之節節高升,最高峰的 2005 年,他的身價達到 36.84 億新台幣,排名全台富豪 28 名,但此時,DRAM 代工廠的好日子也即將到頭。

2008 年伴隨金融危機影響, DRAM 週期性價格暴跌,加上三星代表的韓國儲存廠商砸下重金血洗儲存市場,台灣的 DRAM 廠商遭受巨額虧損。2012 年 12 月,力晶股價暴跌到 0.29 元台幣,按照相關規定得面臨退市,黃崇仁背上 1,200 億台幣債務,股民們拉起橫幅站在黃崇仁家門口,「炒股賺錢,坑殺散戶」,28 萬股民因此咒罵力晶。

這是當時眾多 DRAM 廠商的一個縮影,在市場暴跌和對手資本入侵面前,無力承擔風險的中小廠商紛紛倒閉,一些大型 DRAM 廠商開始艱難轉型,例如當時南亞科技、華邦轉型為利基型 DRAM (用於液晶電視、數字機上盒等消費型電子產品),茂德轉型為 IC 設計公司,而力晶也開始從 DRAM 轉型為晶圓代工。

但正是在這時期,力晶抓住了 3 個重要機會,並且在八年後成功「復活」。首先是美光科技以 25 億美元收購日本晶片廠商爾必達。由於當時力晶曾與爾必達成立瑞晶電子,根據協議,美光在收購爾必達同時,還要以 3.34 億美元收購力晶科技所持的 24% 瑞晶電子股份,力晶也由此拿下了美光當時最先進的 25nm 技術記憶體的技術專利授權,讓其有了活下去的資本。

一位力晶內部工程師回憶:「力晶早在美光併購爾必達前,就買下爾必達 ‘ 半套 ‘ 技術,內部基於此技術繼續開發。」這為力晶之後開發被稱為「窮人的 5 nm」的 3D WoW 技術做好了準備。

第二是蘋果的驅動 IC 訂單。力晶下市欠下巨額債務時,所有人都不看好力晶,但蘋果 iPhone 4 、iPhone 5 推出時,大家才發現,其驅動 IC 都採用了力晶的產品,這些訂單既讓力晶賺到錢繼續還債,也拯救了其糟糕的口碑。

2014 年,力晶成為 iPhone 6 LCD 驅動 IC 生產線之一,總銷量達 2.5 億部的 iPhone 6 系列不但讓蘋果股價迅速抬升,也成為力晶從負債千億到大賺百億的關鍵,黃崇仁提到:「當銀行懷疑力晶是否有辦法從 DRAM 公司轉到晶圓代工公司時,蘋果讓他們知道力晶的實力,因為蘋果是最最嚴苛的。 」

第三個機會是 2018 年的 MOSFET 大缺貨。MOSFET 是最基礎的電子器件,憑藉高頻、電壓驅動、抗擊穿性好等特點,應用於電源、變頻器、CPU 及顯卡、通訊、汽車電子等眾多領域。精明的黃崇仁敏銳捕捉到市場變化,並讓力積電擴產了 5 萬片,把 MOSFET 的產能全部吃下,力晶再次大賺一筆。

從 2012~2020 年,黃崇仁用 8 年時間還掉了 1,200 億台幣負債,也成為台灣唯一一家下市之後重新上市的半導體公司,命硬的他也因此被外界稱為「九命怪貓」。2019 年,力晶科技將晶圓廠及相關資產讓與力晶積成電子(力積電),黃崇仁完成力晶 「 重生 」 ,到 2020 年重新上市時,其開盤股價暴漲 170%,上市當天股價一度達到 84 元新台幣,28 萬股民解套。

轉型「窮人的五奈米」

與台積電、聯電等晶圓代工廠不同,力積電從 DRAM 轉做晶圓代工可謂是「半路出家」,其技術實力並不出眾,不但工廠沒有對手多,晶圓製程技術也沒有對手那樣先進。

據統計,台積電在台灣設有 3 座 12 英寸超大晶圓廠、 4 座 8 英寸晶圓廠和 1 座 6 英寸晶圓廠,在南京有 1 座 12 英寸晶圓廠及美國 2 座 8 英寸晶圓廠,月產能 100 萬片,聯電則有 12 座晶圓廠,月產能 75 萬片,而力積電則只有 2 座 8 英寸及 3 座 12 英寸晶圓廠,月產能 20 萬片,實力上和前兩位相差很大。

從製程來看,力積電也不敵台積電甚至聯電。前者的先進製程技術將目標放在 14 nm、10 nm、7 nm、5 nm 甚至更先進,聯電則以 25 nm 作為其晶圓代工重點,並和三星結盟成為其 OLED 驅動代工廠,而力積電則集中在 90 到 40 nm 製程之間,這種情況之下,力積電究竟如何能夠實現高速成長並坐到了台灣半導體第三的寶座?

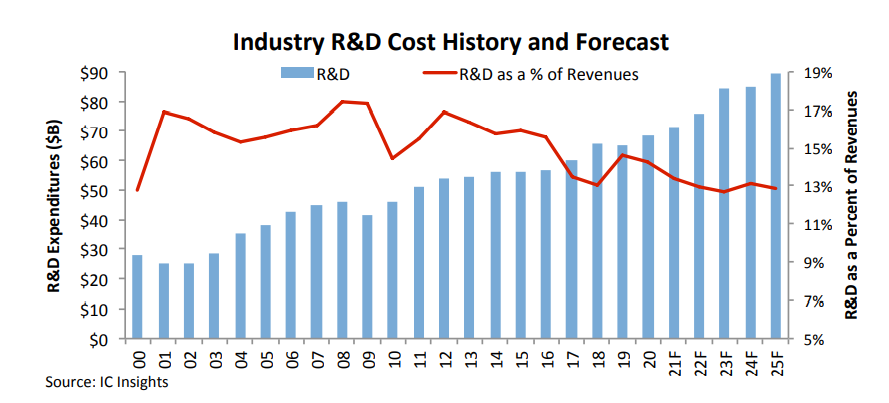

黃崇仁曾在公開場合提到他「反摩爾定律」的觀點,在他看來隨著晶片領域製程越來越先進,晶片設計會愈發困難,從投入產出來說,巨額資金能否換來巨額回報存在疑問,其中巨大風險顯而易見,而這種風險對承受能力低的企業來說很可能是致命的。

(研發成本和收益關係預測,數據來自 IC Insight)

摩爾定律指出,在過去價格不變的情況下,積體電路上可容納的元器件數目大約每隔 18 個月增加一倍,性能也會提升一倍,這意味著晶片製程每隔 1-2 年就會進步一次,而相關產業自 1965 年摩爾定律提出之後的二十多年時間裡,也始終遵循這一規律向前。

但到 1999 年,摩爾定律遇到了第一次危機——漏電。當時,由於晶片內的晶體管增加,晶片內部柵極不斷被擠壓,當柵極長度低於 20 奈米時,晶片出現電流失控,源極的電流穿透柵極,直接打到漏極,發生漏電,此時晶片發熱量急劇上升,便直接報廢。

漏電問題難以解決,摩爾定律開始受到一些人的質疑,但隨著胡正明博士提出 FinFET 解決方案之後,質疑慢慢消失。在傳統晶體管結構中,控制電流透過的閘門,只能在閘門的一側控制電路的接通與斷開,屬於平面的架構,而 FinFET 架構中,閘門呈類似魚鰭的叉狀 3D 架構,可於電路的兩側控制電路的接通與斷開,這種設計可以大幅改善電路控制並減少漏電,也被稱為鰭片結構。

鰭片結構在理論上解決了漏電問題,但實現起來難度極高,畢竟晶體管的體積都是以奈米計算,在這種精度上改變形狀難度可想而知。所以更先進製程需要的前期投入巨大,黃崇仁曾推算過,建造 12 寸晶圓廠,生產 28 奈米產品,耗費資金約 36 億美金,但到了 7 奈米時代,晶圓廠投入動輒就要 200 億美金起。

更大的風險還在後面,由於新工藝的開發並非建立在前一代工藝良率穩定的基礎上,因此對晶片半研發來說,科學家一直都在挑戰製程極限,這也是英特爾、高通(Qualcomm, QCOM-US)等晶片大廠在公佈技術路線圖時往往出現同時研發多個工藝節點的情況,因為很可能花了很多錢後,做出來的機率依然很低。這種情況下,過去業界習慣於用功耗、性能和麵積等方式去評估晶片的方式開始發生轉變,價格、能耗比、成熟度、良率等指標開始成為一些廠商關注的重點。

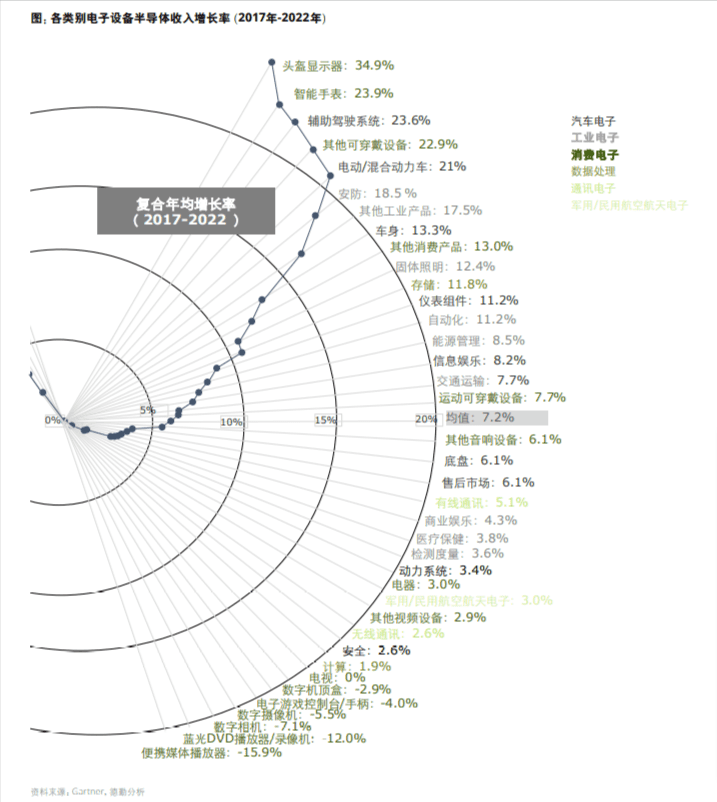

事實上,除了我們每天使用的手機和電腦晶片對先進製程有更高要求外,目前大部分智能應用場景所需的晶片可能連 28 nm 工藝都用不到,但背後依然有廣闊市場空間,這就為那些不追求最頂尖技術的半導體公司打開了另一條路。

(大部分智能場景所需晶片連 28 奈米工藝都用不到,資料來自德勤)

力積電正是「追求市場佔有率,而非最先進技術」的半導體公司之一。儘管在晶片製程上落後於台積電和聯電一大截,但黃崇仁還是透過技術上的累積為力積電找到了突破口。

其一便是邏輯與 DRAM 晶圓堆疊技術 3D WoW( 3D Wafer on Wafer)。力積電與愛普( 6531-TW )合作研發,透過將台積電生產的 55 nm CPU和自家 38 nm DRAM 經愛普公司異質整合後,實現了遠超先進製程的效能與速度,相比輝達(NVIDIA, NVDA-US) 16 奈米處理器多出 9 倍效能的速度,相比 AMD(Advanced Micro Devices, AMD-US) 7 nm 晶片還多出 6 倍運算速度,但卻比先進製程晶片價格更低,因此也被稱為「 窮人的 5 nm」。

3D WoW 技術正是基於力積電在 DRAM 時代的寶貴經驗開發而成,黃崇仁曾說過,DRAM 和邏輯分開大家都會做,但疊在一起卻只有愛普和力晶兩家會做,這項技術不但會讓晶片速度變得很快,而且「是面向下個世代的技術」,事實上,類似技術也是蘋果、Google 等廠商關注的焦點。

去年蘋果推出的 M1 晶片,其核心理念晶片是將行動處理器上的 DRAM 內處理器堆疊在 AP(應用處理器)上的設計方法,透過這種方式不但減小了晶片面積、降低傳輸延遲和發熱,還能為「統一內處理器架構」提昇運作速度,也因此成為蘋果從 X86 轉為ARM 架構最關鍵的改變。

其二,力積電還有一個降低成本佔領市場的武器,那便是利用鋁製程來做晶片。相較於其他晶圓代工廠利用銅製程來製作晶片,鋁製程晶圓片的成本進一步降低,這也是力晶過去在 DRAM 領域累積下來的技術,成為力積電佔領市場,提升毛利率的關鍵。

力積電財報顯示,從 2019~2020 年,其毛利率從 7% 提升到 25%,這其中就離不開其 3D WoW 以及鋁製程技術的投入。可以說儘管力積電在先進製程領域追趕不上台積電和聯電等廠商,但其能夠抓住市場機會並針對性推出產品,以低價格高毛利獲利,就是力積電能夠成功上位的關鍵。

靠產業集群突破難關

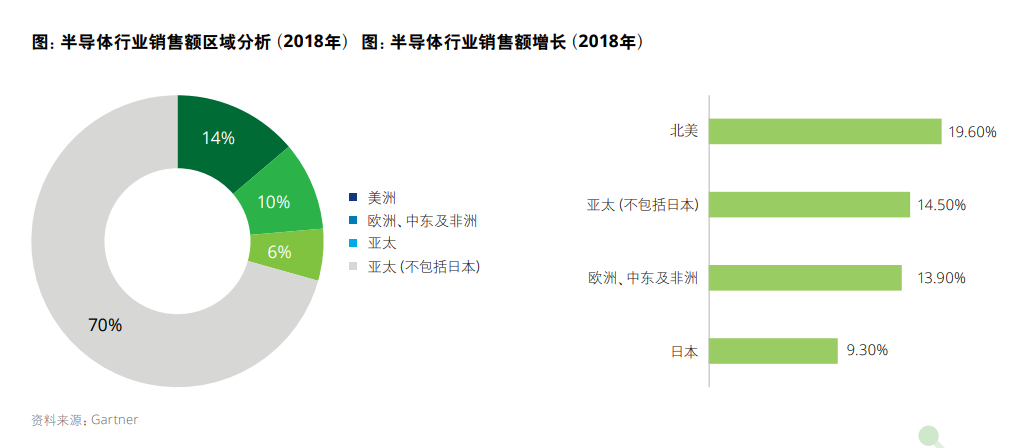

隨著中國新能源汽車以及電子消費產品領域的快速擴大, 「 狂飆突進 」 的中國市場成為全球半導體領域不可忽視的重要部分,根據國際半導體產業協會(SEMI)數據顯示, 2020 年中國中國市場的半導體設備銷售額較上年成長 39 %,至 187.2 億美元,排名全球第一。

但嚴重的半導體短缺,加之貿易摩擦對中國企業的影響逐漸擴大。這種產業發展與消費市場造成的極端供需矛盾,讓人不由得思考,中國半導體究竟還有哪些地方有待加強,而抓住 80 年代機會的台灣和韓國半導體就帶來了寶貴經驗。

在不同的經濟環境下,80 年代韓國和台灣在半導體產業上走出了不同的發展路徑。前者依靠國家政府扶植出三星、海力士等大型企業並集中資源加速電子工業發展;而後者,則是在為數眾多的中小企業集群中找到突破點,伴隨「產官學三位一體」的經濟發展理念,半導體產業的上下游不斷生根發芽,成為這座海島的支柱性產業。

同時,當我們把視角從台積電、聯電看向力積電,一個分工明確、產業競爭與合作共存的半導體產業格局出現在眼前。力積電的成功,是中小企業發展的成功,也是技術累積產生變量的成功,更是對先進技術吸收之後內化的成功。

從最初切入 DRAM 到伴隨風口(註:風口指投資機會或趨勢)迎來高點,再到之後負債退市艱難轉型,技術和人才是這家企業能夠逆風翻盤的根本,利用過去的經驗創造出新的產品爭奪市場,並能夠以自身擅長技術避免與巨頭硬碰硬,尋找屬於自己的機會。

如今,越來越多中國半導體公司蓬勃興起,並非都能做到台積電那樣叱吒風雲變成產業龍頭,但卻很可能成為力積電這樣的中流砥柱。在黃崇仁提出的反摩爾理念中,當下及未來,「風險共擔,利潤共享」會成為半導體公司的核心發展觀。

這一法則意味著代工廠不但要抓住市場機會,還要在選擇合作夥伴的同時,與對方建立風險共擔機制,從而在貼近客戶所需進行設計生產的同時,擁有更好的抗壓能力。

實際上,力積電與聯發科在 2020 年的合作就以此為準則,力積電耗資台幣 2,780 億元新建 12 英寸晶圓廠為聯發科( 2454-TW )提供產能,但實際上修建一座 12 英寸晶圓廠成本至少 6,000 億台幣,其中有一半出資都是聯發科提供,後者購買設備出租給力積電,而力積電需要把產能優先提供給聯發科。

在半導體製程越來越先進,投資金額和風險都越來越大的當下,這樣的理念對產業來說有其特殊意義,而這正是力晶 1,200 億失敗負債之後得到的最大教訓。

半導體產業鍊是一個高度全球化的產業,美國半導體協會(SIA)曾在報告中指出,一家典型美國半導體公司的晶片生產流程,產業鏈涉及到日本、美國、馬來西亞、新加坡和中國五個國家。如今,拜登上任後,美國政府多次對其半導體產業過度依賴其他地區提出警告,並認為美國應該盡全力發展本土半導體產品,這種情況下,全球半導體格局也將產生變化。

(資料來自德勤)

《36氪》授權轉載

【延伸閱讀】

全球CMOS影像感測器的領導廠商.png)

電競硬體後進者_-.png)