過去歐洲央行(ECB)行長Draghi帶領歐元區走過歐債的風風雨雨,如今面對經濟復甦動能疲弱與低迷物價的問題,使用過去流動性操作的老招恐派不上用場,更加令市場期待是購買公債的QE政策能否在歐洲實現。

美國停止灑錢 明年歐日將接棒

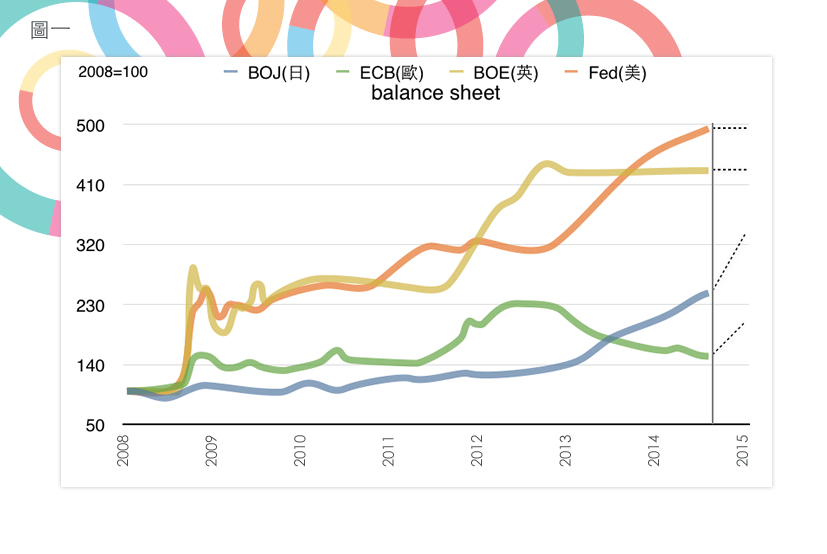

10月底美聯儲(Fed)貨幣決策會議上宣告QE3結束,量化寬鬆政策自2009年初至今前後買進公債、MBS等資產近4兆美元,讓Fed資產負債表膨脹了2.3倍,然隨著美國經濟持續復甦,各部門表現好轉,QE最終畫下了句點。

然而同樣10月底日本央行卻意外宣佈加碼購買資產,由原先每年60-70兆日圓增加至80兆,且預計將彈性操作至經濟與物價續升為止,由此可知日本擔憂物價無法達成2%的目標,將不得不繼續增加貨幣供給,甚至開始仿照Fed,以forever形式(即購債沒有上限)持續收購,雖然委員以5:4微弱多數通過,顯示日銀內部意見分歧嚴重,但想擺脫通縮的決心仍舊鮮明。

另一個令市場擔憂的歐元區,雖第三季GDP意外表現優於市場預期,然在飽受烏俄政爭干擾與內部財政改革不足等因素,景氣復甦仍搖擺不定,同時面對低迷的物價走勢,讓歐洲央行於今年6月與9月接連降息、推出信貸寬鬆的流動性操作—定向再融通操作(Targeted long-term refinancing operations, TLTROs [1])、購買資產擔保債券(covered bonds)與資產抵押證券(Asset- backed securities, ABS),市場更預計歐洲央行最快於年底將公司債納入收購範圍,甚至未來終將收購公債,預期明年全球資金並未因美國停止QE而減少,反而因歐日持續印鈔將更為充沛。(如圖一)

歐洲流動性操作已不管用 推QE才是王道!?

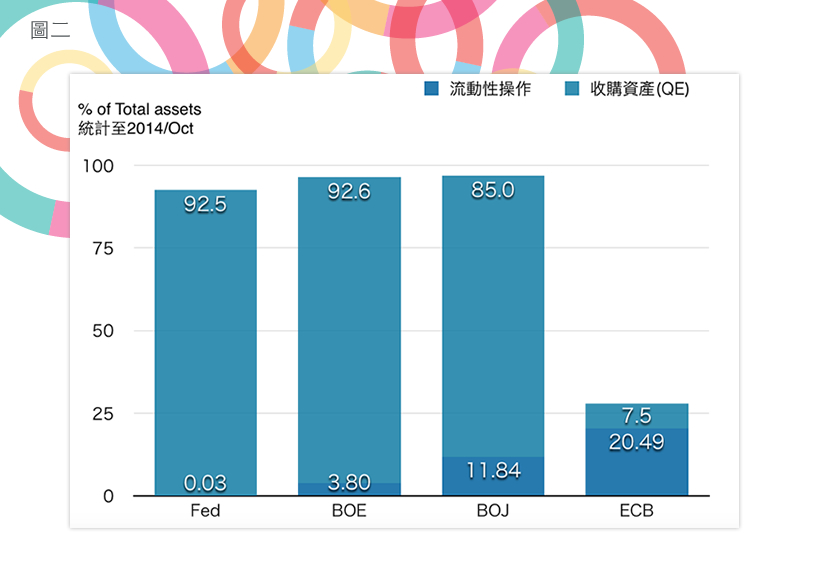

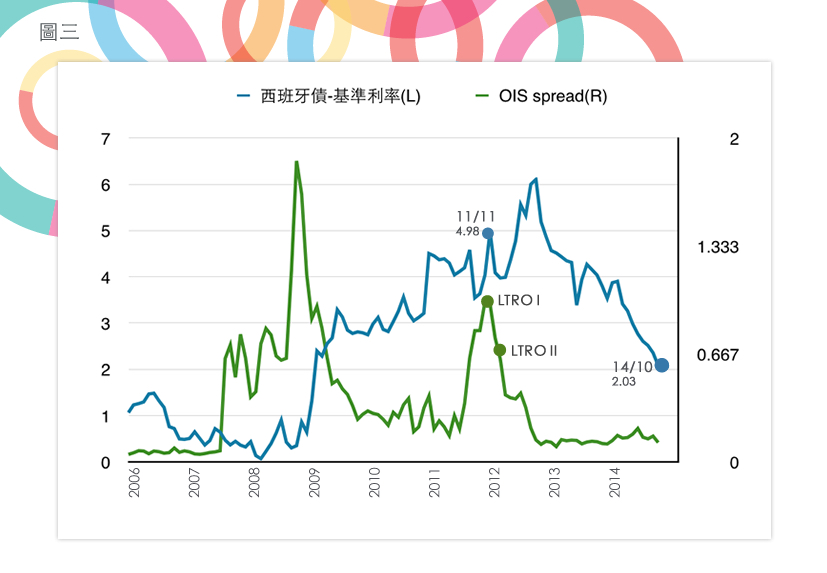

觀察ECB先前面對金融海嘯、歐債危機與目前經濟復甦遲滯、低迷物價所做出的非常規措施,不同於美日等央行,ECB著重於信貸寬鬆為主的流動性操作 [2] (如圖二),ECB透過增加銀行流動性,以鼓勵銀行將資金貸放於民間。追溯2011年7月義大利、西班牙等主權國家公債殖利率攀至7.5%以上歷史高點,ECB推出3年長期再融通操作(long term refinancing operations, LTRO),銀行當時以1%再融通利率向ECB申購資金,再買進公債或金融債券作為抵押品再向ECB借款進行套利(如圖三)。

由於因過去美歐企業籌資方式不同,美國企業多以發債籌資的直接金融為主;而歐洲則以向銀行貸款的間接金融,ECB推行的LTRO成功緩解了當時銀行資金緊俏問題。

歐元區銀行持續償還LTRO,使得ECB資產負債表持續下滑 。Source: IMF

OIS spread愈高代表銀行資金愈緊俏,而西班牙減基準利率愈高,表示銀行套利空間愈大

然而過去的模式至今已不敷使用,主要因目前義西等國家公債殖利率已下滑至3%以下,甚至低於海嘯前水準,主權債殖利率與基準利率利差持續縮小,銀行套利空間消失,同時歐洲銀行業持續去槓桿化,ECB流動性操作將無法有效提振銀行放款,未來歐洲央行勢必將朝著美、日等央行推行的QE方向邁進。

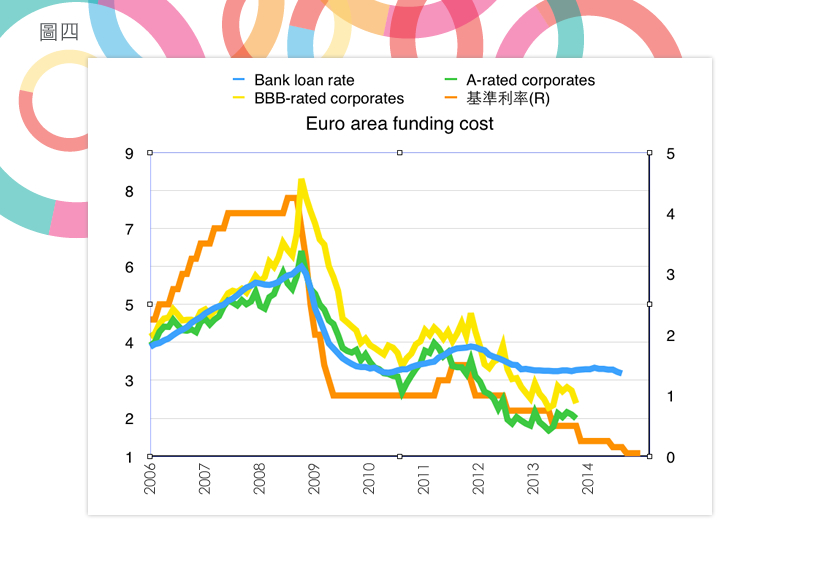

根據國際清算銀行(BIS)於2013年底季度報告指出,近3年來,歐洲央行政策利率不斷下調,債券市場融資成本續降,然銀行業貸款平均利率則依舊處於3%以上(如圖四)[3],使得歐洲企業開始增加發債,目前整體歐元區合格可流通資產約14.05兆歐元,其中covered bonds、ABS與公司債合計約占25%,未來ECB加碼收購公司債將有利於企業增加發債,以促進投資。

2011年後公司債利率已低於銀行放款利率,使得企業自行發債籌資成本低於向銀行借款。Source: BIS、ECB

德國阻撓 收購公債難度高

至於收購公債方面,由於歐洲體系不同於美國或日本為單一主權國家,歐元區由18個成員國所組成,憲法規定歐洲央行不得替成員國債務融通,同時歐元區未有統一的歐元債券,意味著央行勢必將購買特定國家之債券,法律爭議仍大。其次德國一向反對印鈔救市,除了認為目前通縮的風險仍不大之外 [4],其為歐洲央行最大出資者,倘若開始收購公債,德國無疑是最大風險的承擔者,因此在德國的阻擾下,ECB收購公債仍是困難重重。然而觀察德拉吉帶領下的ECB,其自2011年11月上任後,央行貨幣政策較過去顯得更為大膽與積極。回想當年Draghi曾表示「ECB將不計一切代價捍衛歐元 [5]」,成功挽回市場信心,倘若經濟與物價續升趨勢逆轉,或許收購公債將是歐洲央行最後不得不動用的終極武器。