瑞昱 2011 年以來營收成長速度在Top 10 的IC設計公司中排第二, 2019 年更是排第一,這段時間瑞昱也沒有大型併購案,反映到獲利會是如何?未來的成長又能否延續?

本篇重點:

- 穩定營收成長與毛利率 完美詮釋悶聲發大財

- 公司 2020 年研發費用維持高檔仍看好未來

- 現金股利配息率高達 8 成適合存股

- 結論-產業前景值得期待 未來仍有優於同業的機會

穩定營收成長與毛利率 完美詮釋悶聲發大財

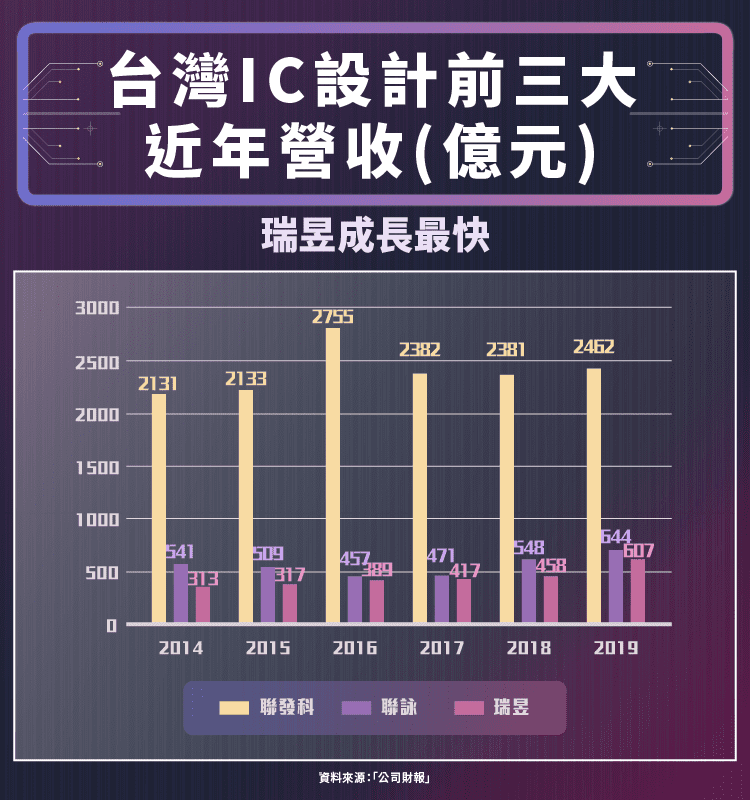

如果觀察前三大的台灣IC設計公司近幾年的營收表現,瑞昱營收在 2014 年是 313 億元 2019 是 607 億元,聯發科( 2454-TW )營收在 2014 年是 2131 億元 2019 是 2462 億元,聯詠( 3034-TW )營收在 2014 年是 541 億元 2019 是 644 億元。瑞昱、聯發科與聯詠的CAGR分別是 14% 、 3% 、 4% ,主要是因為瑞昱持續優化產品,使Wifi、藍芽等產品市佔率持續提升,而聯發科投注比較多的資源在手機晶片,但發展受到大陸海思等公司急起直追,成長受到壓抑,聯詠則是因為產品集中在電視產業,近年該產業表現不佳。瑞昱相對而言,產品應用範圍廣,也不追求生命週期短的消費性電子,成長相對穩定。

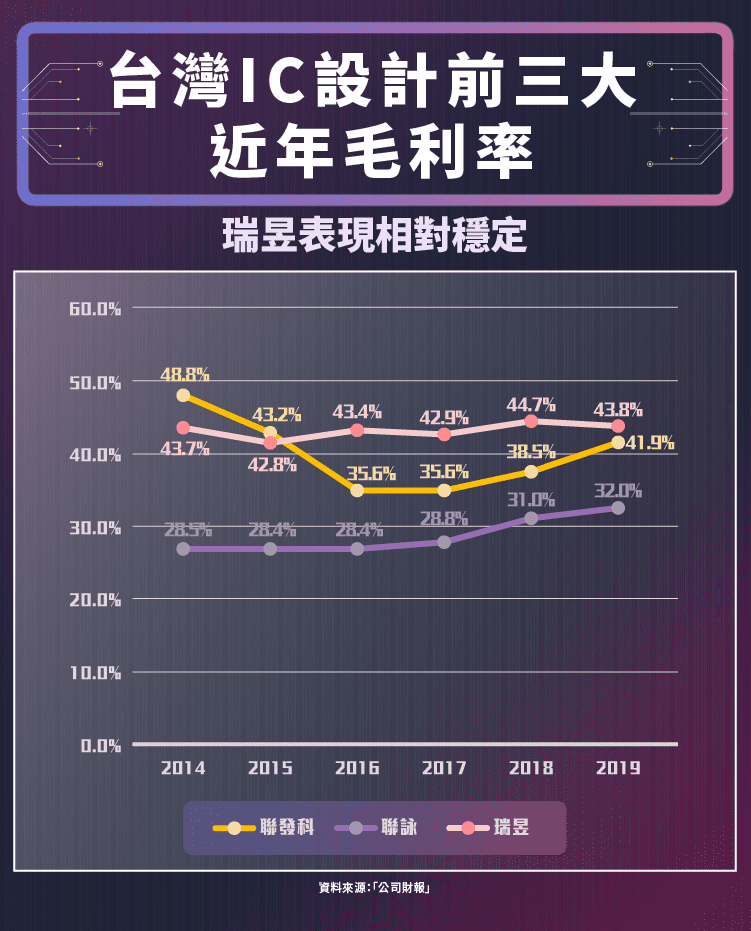

在毛利率部分的表現也可以看到從 2014 年到 2019 年間,瑞昱的毛利率最高與最低只差了大約 2% ,毛利率始終維持在 4 成以上的高檔,表現也相對同業穩定。營業利益部分,聯發科、聯詠、瑞昱 2014 年到 2019 年分別成長 – 50% 、 25% 、 125% ,可知近幾年瑞昱的營收並非來自於犧牲毛利的殺價搶單,而是靠著強大的晶片成本優化能力取得市佔提升營收,持續悶聲發大財。

公司 2020 年研發費用維持高檔仍看好未來

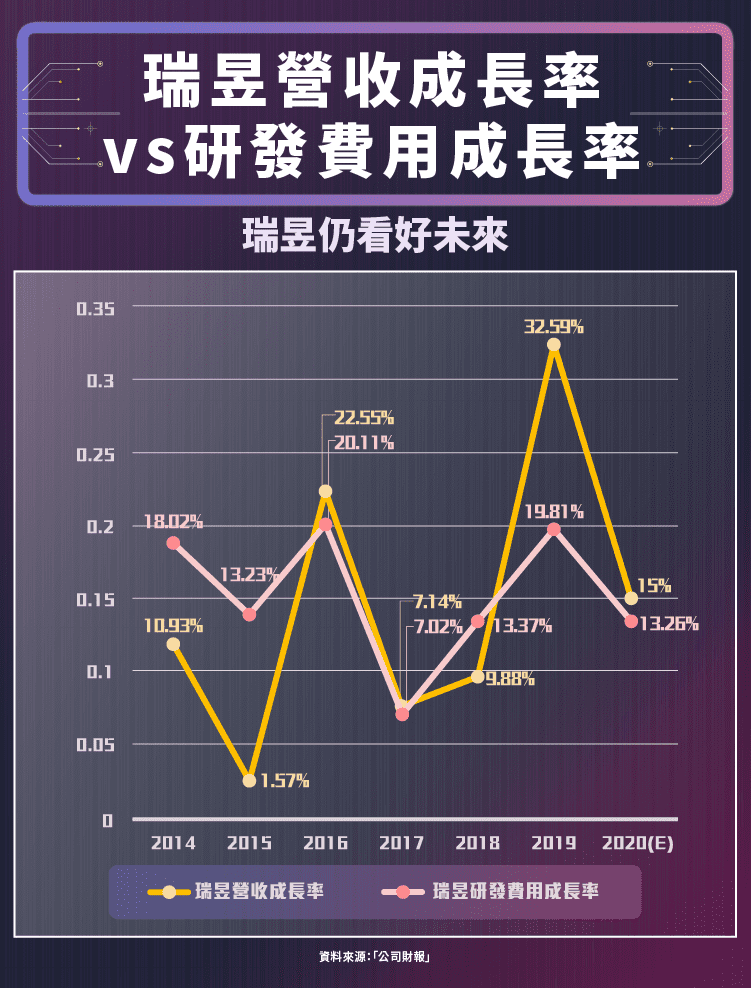

對於IC設計公司來說,研發費用的投入就如同台積電( 2330-TW )的資本支出,都是對未來看法的風向球, 5 月份在新冠肺炎疫情爆發後公司公布的財報顯示 2020 年研發費用的預算仍高達 176 億元,相比去年繼續成長 13% ,觀察過去幾年瑞昱的營收成長大致上都和研發費用的成長率呈現正相關,如果 2020 年用過去的規律判斷,營收成長 10% ~ 15% 是有機會的。

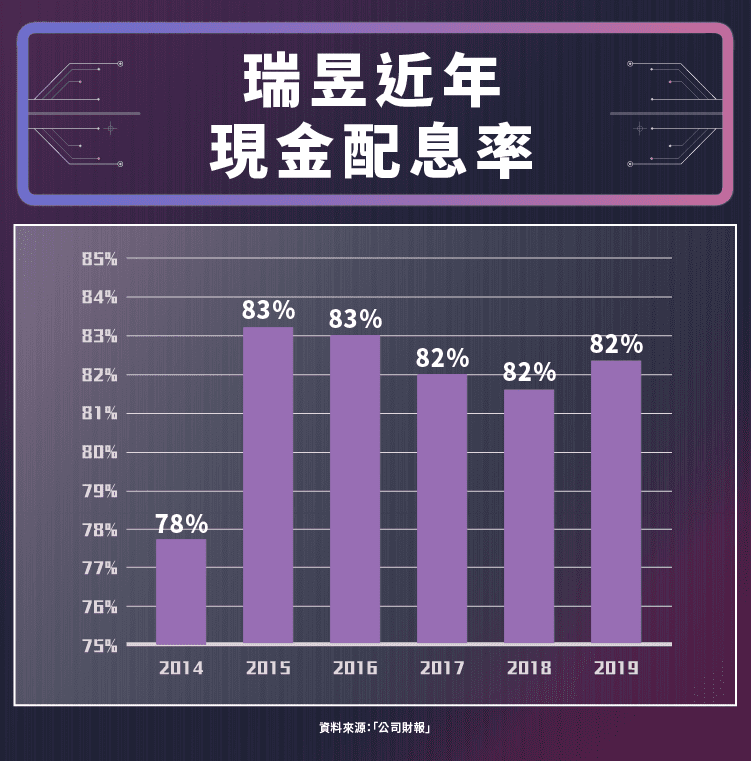

現金股利配息率高達 8 成適合存股

瑞昱是IC設計公司,屬於服務業,相對於一些製造業比較不需要高額的資本支出去創造未來的營收,研發費用是當年度就認列,資本支出買來的設備常是用 5 ~ 10 年折舊,相對而言,獲利比較扎實,所以配息率較高,從過去幾年現金股利的配息率來看,一般都高達 8 成,不過因為市場現在普遍看好瑞昱未來的成長性,拉高股價導致現在的殖利率稍低大約在 3% 左右。

結論-產業前景值得期待 未來仍有優於同業的機會

總上所述,瑞昱近幾年財報表現優於多數同業,而瑞昱生產的網路晶片又會受惠於IoT的應用層面持續擴大,甚至 5G 也可以帶動車聯網等IoT產業實現的可能,未來財務數字維持過去優於同業的表現仍有機會。

【延伸閱讀】

全球CMOS影像感測器的領導廠商.png)

電競硬體後進者_-.png)