要使用程式交易一定不能忽略策略管理,當策略數量一多,策略管理的能力則更為重要,而其中很重要的一個管理機制,就是判斷 “策略失效”。通常一個失效的策略,會讓交易者在一段時間內損失不少金額,因此,對於失效的策略,我們應該讓他從投資組合中剔除或是調低他的權重。

在程式交易中有許多指標可以來評價一個策略的特性或表現,底下就介紹幾個相當有用的指標給大家:

Sharpe Ratio 夏普值

\(Sharpe=\frac{R_p-R_f}{\sigma_p}\)

\(R_p\):投資商品的報酬率

\(R_f\):無風險利率

\(\sigma_p\):投資商品報酬率的標準差

夏普值在財務領域上是用來衡量在單位風險下投資商品的超額報酬,在承擔相同的風險下,會希望預期的超額報酬越高越好,因此夏普值是越大越好,在評量多個不同的投資商品時,可以使用夏普值做為更快速的挑選方法。

夏普值是基於 CAPM 模型下,所計算出來的一個指標,由 William F. Sharpe 提出。這個比率當然也適用於基金或交易策略或各式金融投資商品,都可以使用夏普值作為評價的工具。

System Quality Number 系統品質指標

\(SQN=\sqrt{N}\cdot\frac{\mu_r}{\sigma_r}\)

\(N\):交易次數

\(\mu_r\):平均每筆損益

\(\sigma_r\):每筆損益的標準差

System Quality Number (SQN)是系統品質指標,近年來也有許多投資者將此指標利用在策略品質的鑑定上,SQN 指標會在期望獲利越高、標準差越小、交易次數越多的情況下,整體的值越大。利用這個特性可以有效地衡量策略的獲利能力和穩定度。

Return/Risk Ratio 風報比

\(RR=\frac{P}{MDD}\)

\(P\):淨利

\(MDD\):最大回撤(Max Drawdown)

Return/Risk Ratio(RR)是一個投資人必備的觀念,由 Victor Sperandeo 在「專業投機原理」上提出並應用,他也於交易市場獲得連續 18 年的長期正報酬,穩定一直都是交易理論的真正核心,風報比可說是判斷策略穩定度最好的基準。

因為如果風報比過小,代表在賺取相同的報酬時,所需要面臨的最大回撤較大,如果準備本金不足,很有可能會被迫離開市場,代表策略的績效無法維持穩定。

Value at Risk 風險值

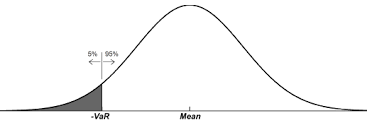

風險對於投資人來說一直是一個既害怕又抽象,卻又不得不面對的存在,一般學術上常見的是以報酬率的波動率作為計算標準,但在風險管理的角度下,則有另一種明確的數學定義,也就是風險值(VaR)。

公式定義如下,給定 \(\alpha\) 下滿足條件式中的數字即為 VaR。

\(Prob(X_T<-VaR)=\alpha\)

\(X_T\):商品在持有 T 時間的損益

\(\alpha\):信心水準

比如給定 \(\alpha=0.05\) 而計算出來的 VaR 為 40 萬元,則表示投資人持有該商品 T 時間後的損失有 95% 的機率不超過 40 萬元。

從圖形來看更好理解,假設上圖是一投資組合持有 T 時間損益的機率分布。我們可以找到一個值,使得損失大於這個值的機率為 5%,反之小於等於這個值的機率為 95%,則這個損失值的大小就是在 5% 的信心水準下,所計算出來的風險值。

對銀行等從事風險管理的部門來說,就是代表市場在極端狀況下所可能承受的風險大小,如果要求更嚴苛的風險管理,就會將 \(\alpha\) 降低,代表該情況越不可能發生,則算出來的值會越大,代表需要更多的準備金,但相對的也比較不容易發生倒閉破產等情形。用在交易上則可以衡量需要多少的保證金。

以上大略介紹四個常見的策略指標,當然指標不只這幾種,要算永遠都算不完,重點是依照自己交易的目的與需求,挑選適合的指標定期檢視,這樣才能篩選出較良好的程式交易策略。

【延伸閱讀】

margin-of-safety_-.png)