繼上一篇對統一企業(1216-TW)的介紹後,相信大家都對此間登上 Forbes 全球兩千大企業的食品業之王有所了解。那麼現在就讓我們來看看近年的營運績效與財務數據吧!

食品市場成熟,缺乏成長動能

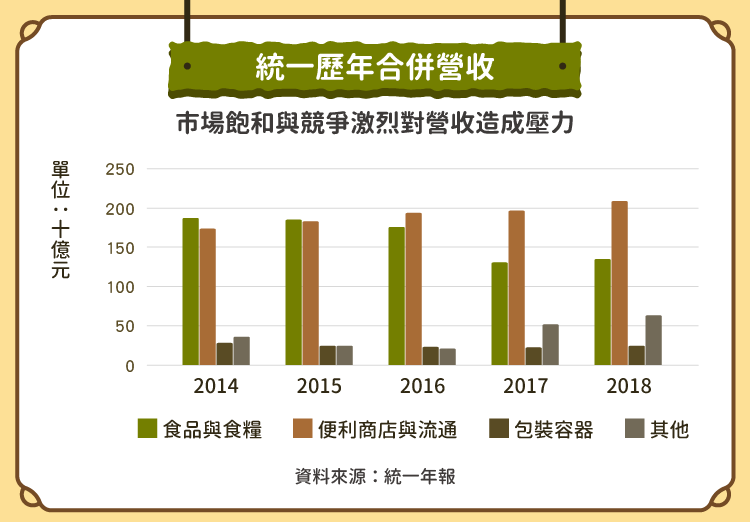

如同上篇所言,食品業為一高度成熟的產業,統一身為台灣國內食品業市占最高者,很難再有更多的突破。位於中國的統一中控(0220-HK),經營市占率第二的速食麵品牌、其他飲料及食品事業,營收也停滯不前。菲律賓、越南、泰國等地目前非主要銷售市場,尚有成長空間,但進軍東南亞多年,仍未取得決定性的突破,如此來看,統一的營收變化更加值得關注。統一企業,是一家大型的集團性企業,旗下子公司眾多,跨足多種營運項目。我們可以簡單的將統一的合併營收來源分割成四個部分:

- 食品與食糧,統一最傳統的業務,製造食品、麵粉及飼料

- 便利商店與流通業務,經營統一超等便利商店與其他零售業務

- 包裝容器,食品包裝的加工

- 其他,含 Smile 加油站、製藥、物流、休閒開發等轉投資事業

從上圖可以輕易看出,統一正受到食品市場飽和、競爭激烈、產業成熟等龐大壓力,食品與食糧營收不但無法成長且逐年遞減,而包裝容器則直接受到食品、食糧部門的衝擊,也隨之減少。惟便利商店與流通等經營零售業務之營收仍有成長動能,呈現逐年上升的趨勢。不過 2017 年統一個體營收無如此巨幅衰退,因此推測此年營收之大量減少尚有出售上海星巴克(Starbucks, SBUX-US),並排除認列該部分營收的因素。

若我們再細看屬於統一本業的食品製造營收變化與分布,不難發現其與合併營收有類似的趨勢,即是缺乏拉動銷量的成長動能。

營業額來看的話,以食糧群的衰退最為明顯,幾乎連年衰退,從 2013 至 2018 年,已減少了 50% 以上的銷售額。除食糧群外,速食、綜合食品、烘焙等於 2013 至 2015 的衰退應是受到當時毒澱粉及黑心油食安事件的影響,消費者對加工食品信心大減所致。2016、2017 已有穩定的回升。乳飲群則始終維持 2~3% 年成長率,可見消費者對統一飲品的喜愛。但整體而言,仍缺少成長的趨勢。

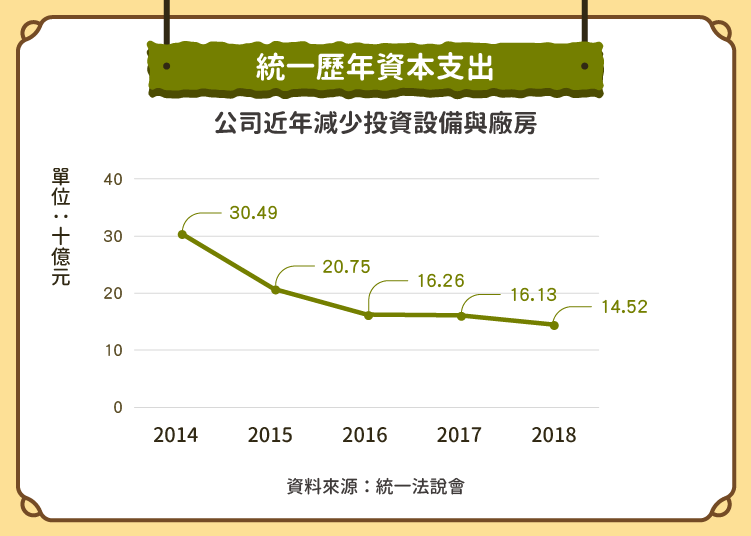

透過資本支出猜測管理層對未來的預期

檢視統一近五年來的資本支出,金額自 2013 年起一樣是連年減少,顯示管理層對於投資設備、廠房的意向偏於保守,較少增加產能的需求,對營收成長的預期不大。

營收及投資皆停滯,然後呢?

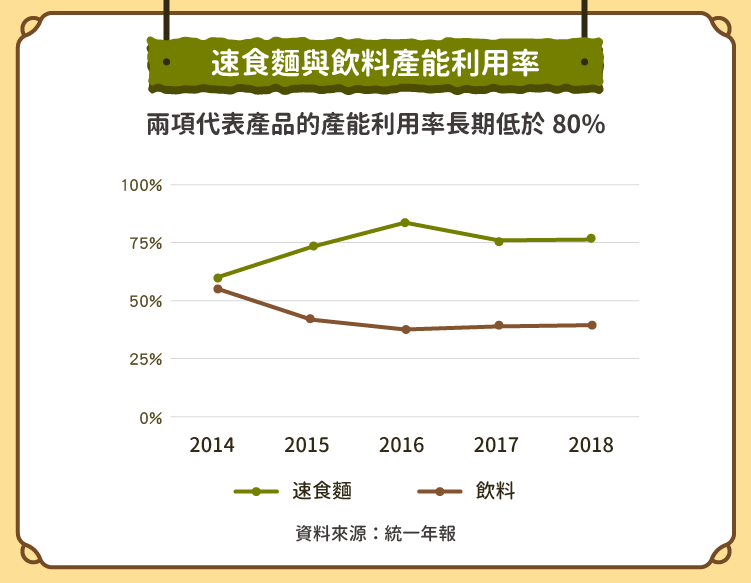

下表為統一企業兩項具代表性產品之產能利用率:除零售部門外之營收皆呈現停滯狀態,資本支出連年減少,看起來統一沒有什麼成長性了,是嗎?

受制於泡麵市場的成長停滯,以及中國飲料市場的連年衰退而大幅壓縮出貨量,我們可以觀察到,這兩條具代表性產品的產能利用率時常處於合理的 80% 之下,代表統一企業缺乏的是銷售管道來填補空缺的產能,只要有銷售管道便能增加營收,不會有產能不足的問題。

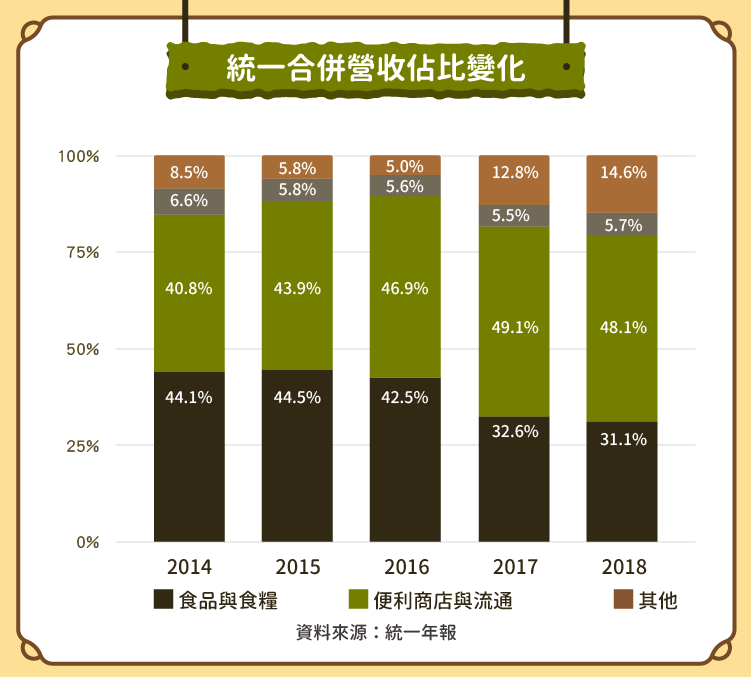

而近年統一的確持續增加零售通路,除原有的台灣市場外,持續擴增中國、菲律賓的 7-11 店數。新增的零售通路不但可以拉抬食品、飲料的營收,亦可以提升整個集團的營業利益率。從製造一路整合到零售通路,正是統一企業最擅長的發展模式。從近年統一合併營收的變化也可以看到零售業務佔比逐年增加,凸顯其於集團內日漸加重的地位。

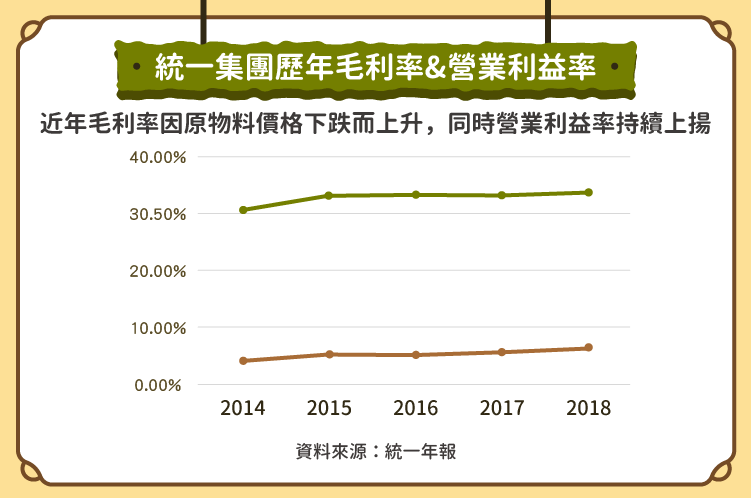

獲利能力方面,統一主要從事食品製造及零售等毛利率穩定的事業,就算不停嘗試推出高毛利、精緻化、個性化之新產品如:湯達人系列泡麵、小茗同學茶飲料,吸引消費者購買,毛利率亦無法有結構性的成長。相較之下,食品製造上游之原物料價格若下跌,毛利率便能顯著提升,如 2015 年後其獲利能力因小麥、玉米等穀物價格的下跌而得到拉抬。

公司財務結構

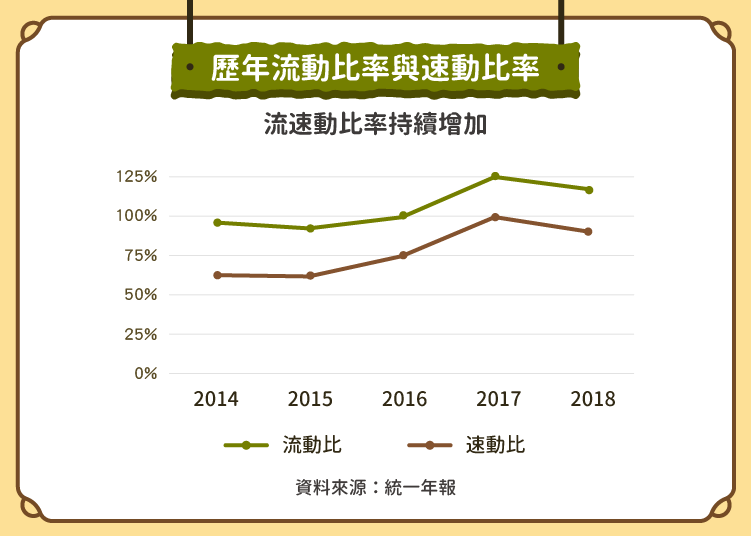

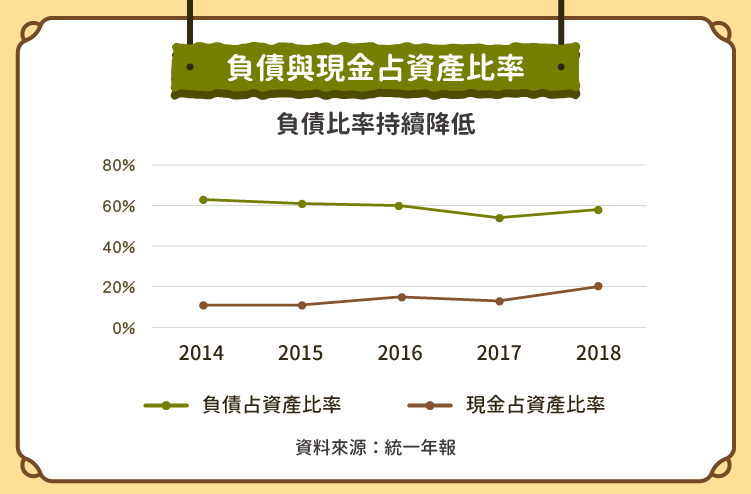

最後來看一下公司的財務結構。以流動比率、速動比率及負債佔資產比率來看的話,統一不但非常穩定,且負債的部位連年減少。持有的現金水位高,長期維持在整體資產的 10% 以上。整體而言,統一非常安全,並沒有潛在的債務危機;相對的,下降的負債比率及高現金水位也呼應前段所述之成長停滯,所以較無融資及資本支出的需求。

結論

受限於成熟的食品市場,統一集團的營收成長不易。但靠著零售通路的佈局以及新品牌的開發,依然在 2018 年攻下合併營收的新高點,對韓國食品公司 Woongjin Foods 的收購更是開啟了無限進軍韓國的想像。統一企業此間從台南(5906-TW)發跡的食品帝國,是否能邁向更宏偉的版圖,就看後續是否能持續複製以零售通路拉抬食品銷售、行銷品牌的模式了。

參考資料:統一年報、統一官網、統一法說會簡報、財報狗、Money dj、中時電子報

【延伸閱讀】

快時尚退燒搶佔機能新商機_-.png)

電商毛利率保衛戰_-.png)

超商創新服務的佼佼者.jpg)