美國債券市場,是全球最大的債券市場,選擇多、流動性佳, 美債 因而常被用來平衡投資組合風險。當希望將美國債券納入資產配置時,有 2 類常使用的債種:1. 美國政府公債、2. 美國投資級債券;對一般投資人來說, 美債 ETF 可說是用來配置債券最好用的工具。常見的美國公債 ETF 包含:短期的 BIL、SHV、SHY;中期的 IEI、IEF;長期的 TLH、TLT;綜合的 GOVT。而本文則將另外介紹最主流的「 美債 懶人包」— 美國 整體 投資級債券 ETF: AGG 、 BND 。

本文將就 AGG 、 BND 這 2 檔 美國 整體 投資級債券 ETF 做介紹,目錄如下:

AGG 、 BND – 基本資料

AGG 、 BND – 指數介紹

AGG 、 BND – 指數比較

AGG 、 BND – 到期日、存續期間、殖利率

AGG 、 BND – 持債數量

AGG 、 BND – 債券分佈

AGG 、 BND – 報酬表現

AGG 、 BND – 折溢價

AGG 、 BND – 追蹤差距

美國短、中、長期政府公債 ETF 看這邊 >>【 美債 ETF 】美國 公債 ETF 比較(BIL、SHV、SHY;IEI、IEF;TLH、TLT;GOVT)

AGG v.s. BND — 規模最大的「美國債券 ETF 」基本資料

iShares Core U.S. Aggregate Bond ETF (AGG)、Vanguard Total Bond Market ETF (BND)是規模最大的 2 檔「美國整體投資級債券 ETF」。AGG 是由 貝萊德(BlackRock)旗下的 安碩(iShares) 發行,規模達 800 億美元;而 BND 則是由 先鋒集團(Vanguard)發行,規模超過 600 億美元。

| 美國廣泛投資級債ETF | ||

| 交易所代碼 | AGG | BND |

| ETF名稱 | iShares Core U.S. Aggregate Bond ETF | Vanguard Total Bond Market ETF |

| 追蹤指數 | Bloomberg Barclays US Aggregate Bond Index | Spliced Bloomberg Barclays US Aggregate Float Adjusted Index |

| 類型 | 綜合投資級債券 | 綜合投資級債券 |

| 費用率 | 0.04% | 0.035% |

| 規模 | 80.66 (十億美元) | 62.42 (十億美元) |

| 持股數量 (ETF / 指數) |

8,318 / 11,780 | 9,881 / 11,780 |

| 到期殖利率 (YTM) |

1.14% | 1.12% |

| 平均到期日 | 7.94 年 | 8.5 年 |

| 有效存續期間 | 5.89 年 | 6.5 年 |

| 標準差(3年) | 3.40% | 3.49% |

| 配息頻率 | 月配息 | 月配息 |

| 發行商 | iShares | Vanguard |

| 國內/國外 | 國外 | 國外 |

| 資料來源:iShares、Vanguard、ETF Database 資料時間:2020/9/25 | ||

指數介紹: AGG 、 BND 都追蹤的「彭博巴克萊美國綜合債券指數」

先來看看「美國整體投資級債券」的代表性指數:「彭博巴克萊美國綜合債券指數」(Bloomberg Barclays US Aggregate Bond Index),是最常用來衡量 美國投資級債市 表現的指數,也正是最大的 2 支整體 美債 ETF : AGG 、 BND 所追蹤的指數。

Bloomberg Barclays US Aggregate Bond Index 是以「市值加權」(Market Cap Weighted)的投資級債券市場指數,代表以美元計價、固定利率、在美國債券市場交易的整體投資級債券。主要由 3 大核心債券組成:

*美國政府公債(Treasury / Government Debt)

*投資級公司債(Investment Grade Corporate Debt)

*房貸抵押證券(MBS,Mortgage-Backed Securities)

其中,「公司債」依產業區分為 3 大類:

*製造業(Industrial)

*金融業(Finance)

*公用事業(Utility)

另外,指數中還包含少部分:

*政府機構債券(Government Agency Bonds)

*資產抵押擔保證券(ABS,Asset-Backed Securities)

*在美國交易的外國債券(Foreign Bonds)

雖然是「整體債券指數」,但由於稅務、收益類型等原因,仍會排除部分債券區塊,指數不包含:

*市政債券(Municipal Bonds)

*抗通膨債券(TIPS,Treasury Inflation-Protected Securities)。

Bloomberg Barclays US Aggregate Bond Index 小歷史:

- 最早由「雷曼兄弟」(Lehman Brothers)在 1973 成立,前身為「雷曼兄弟美國政府和公司債指數(Lehman Brothers Government / Corporate Bond Index),是全球最早的債券指數。

- 1986 年將「房貸抵押證券」(MBS)納入後改名為「雷曼兄弟綜合債券指數」(Lehman Brothers Aggregate Bond Index)。

- 2008 年雷曼兄弟倒閉後,指數由「巴克萊銀行」(Barclays)接手維護,並改名為「巴克萊資本綜合債券指數」(Barclays Capital Aggregate Bond Index)。

- 2016 年「彭博社」(Bloomberg L.P.)買下 巴克萊 的 指數業務,接手管理後改為現在的名稱「彭博巴克萊美國綜合債券指數」(Bloomberg Barclays US Aggregate Bond Index)。

- 「彭博巴克萊債券指數」(Bloomberg Barclays Indices)系列,是目前全球最重要的債券指數系列之一。

美債 ETF – AGG v.s. BND:相同指數,不同版本

AGG 與 BND 這 2 檔 美債 ETF 雖然都是追蹤 Bloomberg Barclays US Aggregate Bond Index,但卻是追蹤 2 個不同的版本。

- AGG 是追蹤原型「市值加權」版本的 Bloomberg Barclays US Aggregate Bond Index;

- BND 是追蹤「流通市值加權」版本的 Spliced Bloomberg Barclays US Aggregate Float Adjusted Index。

這 2 種版本的指數,組成的成份債券都相同,主要的差別在於成份債的持債權重。

- AGG 追蹤的「市值加權」版指數,沒有流動性調整(Float Adjusted),是以各債券的發行量總市值,來計算持債權重;

- 而 BND 追蹤的「流通市值加權」指數,就不是單純以發行量市值加權,而是以真正流通在市場上,能實際買賣到的債券市值來計算權重。

美國聯準會 量化寬鬆(QE)所執行的大規模資產購買計畫,購買的資產就是以「美國公債」與「房貸抵押證券」(MBS)為主,而這些債券被聯準會買去之後,便不是可流通在市場上的債券,「流通市值加權」的指數在計算持債權重時,就會將這些實際在市場上買不到的債券數量排除,能更反映出投資人面對的債市變化情況。

美債 ETF – AGG v.s. BND:到期日、存續期間、到期殖利率(YTM)

- 到期殖利率:AGG 與 BND 的到期殖利率差不多,分別為 1.14% 和 1.12%,AGG 略高一些;

- 平均到期日:AGG 的 平均到期日 7.93 年,BND 的 平均到期日 8.5 年;

- 有效存續期間:AGG 的 有效存續期間 5.89 年,BND 的 有效存續期間 6.5 年;

- 由於在 平均到期日 與 有效存續期間 方面,BND 都比 AGG 稍高一些,BND 對利率變動的敏感度會稍微比 AGG 高一點點,代表波動度的標準差也略高一點。

美債 ETF – AGG v.s. BND:持債數量

Bloomberg Barclays US Aggregate Bond Index 的成份債數量為 11,780 檔債券,由於數量龐大,「完全複製」(Full Replication)指數成份的成本和難度較高,因此 AGG 與 BND 這 2 檔 ETF 都是透過「採樣技術」(Sampling Method)追蹤指數。

AGG 的持債數量 8,316 檔, BND 的持債數量則是 9,881 檔;當 ETF 越能買齊指數的全部成份債券,應用到的採樣技巧就會越少,ETF 也越能夠貼緊指數,較不容易發生 ETF 績效偏離指數表現太多的情況。

美債 ETF – AGG v.s. BND :債券分佈

- 發行人分佈

AGG 與 BND 的 3 大核心成份債都是:政府公債、公司債、房貸抵押證券。BND 的 公債比重 42.52% 與 公司債比重 30.55%,都略高於 AGG 的 38.95% 與 29.18%;房貸抵押證券 則是 AGG 的 27.95% 比較明顯地高於 BND 的 20.27%。

| AGG、BND–資產分佈-發行人 | |||

| AGG | BND | ||

| 發行人 | 比重 | 發行人 | 比重 |

| Government/Treasury | 38.95% | Government/Treasury | 42.52% |

| Corporate | 29.18% | Corporate | 30.55% |

| Mortgage Backed | 27.95% | Mortgage Backed | 20.27% |

| Agency | 1.86% | Agency | 4.95% |

| ETF Cash Component | 1.11% | ETF Cash Component | 1.09% |

| Municipal | 0.70% | Provincial | 0.62% |

| Provincial | 0.25% | ||

| 資料來源:iShares、Vanguard、ETF Database 資料時間:2020/9/25 | |||

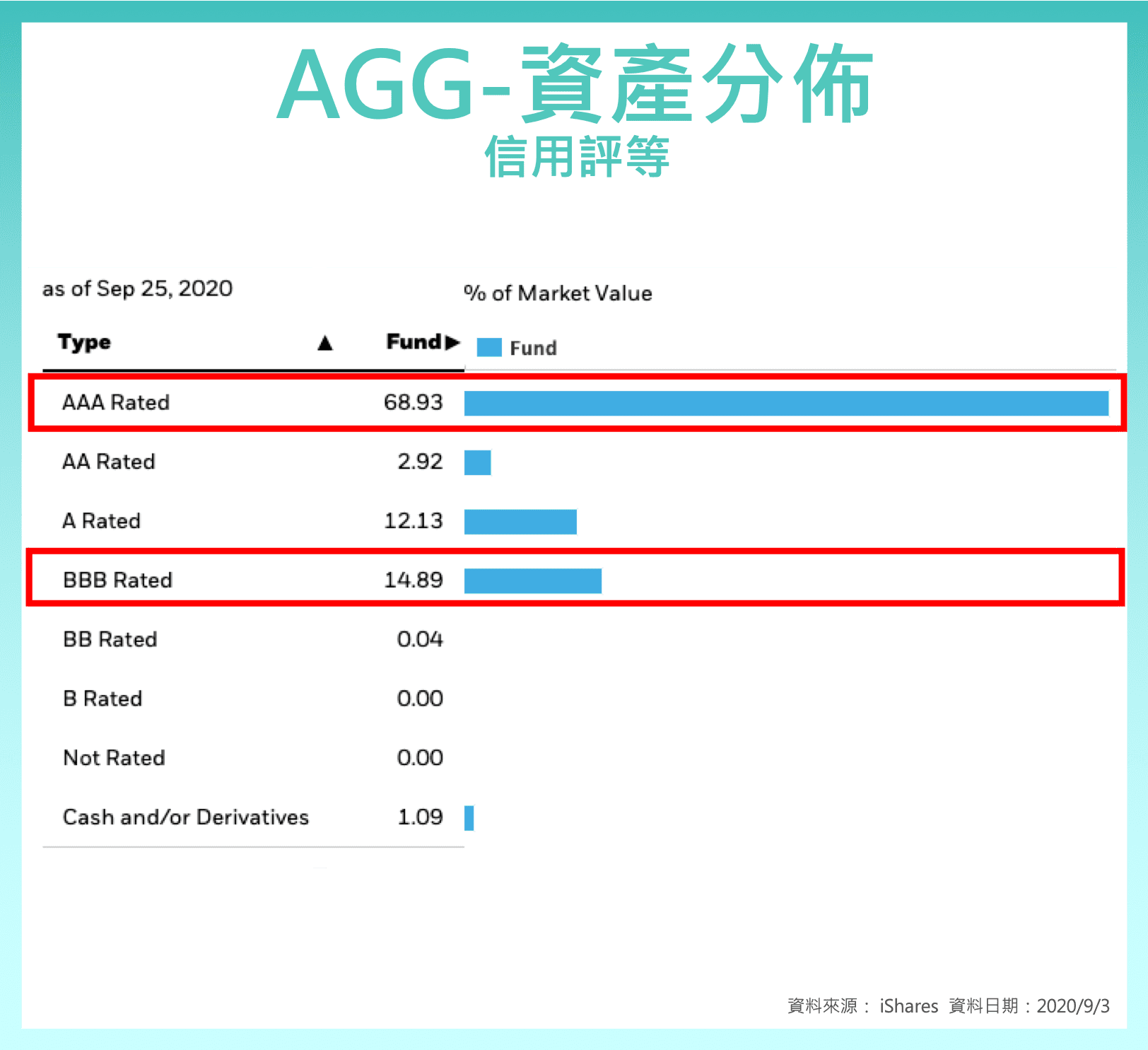

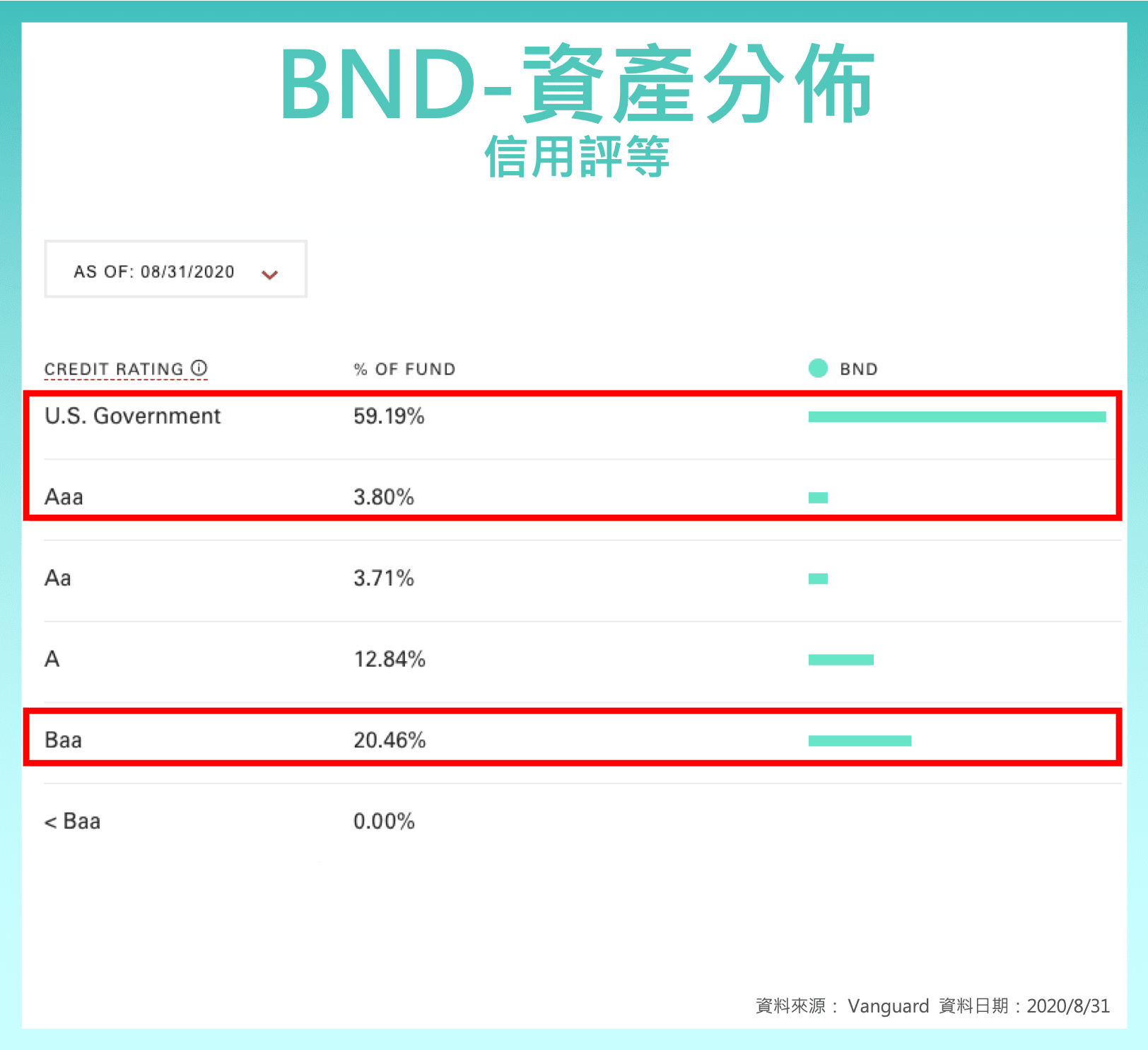

- 信用評等分佈

AGG 與 BND 都是美國投資等級債 ETF,在債券信用評等的分佈上,AGG、BND 最高等的 AAA / Aaa 級債券佔比最高,比重都超過 60%,在投資等級債下緣的 BBB / Baa 級債券比重則大約在 15 ~20%;此外,AGG 與 BND 都不包含任何信用評級為達 BBB / Baa 的非投資等級債。

|

|

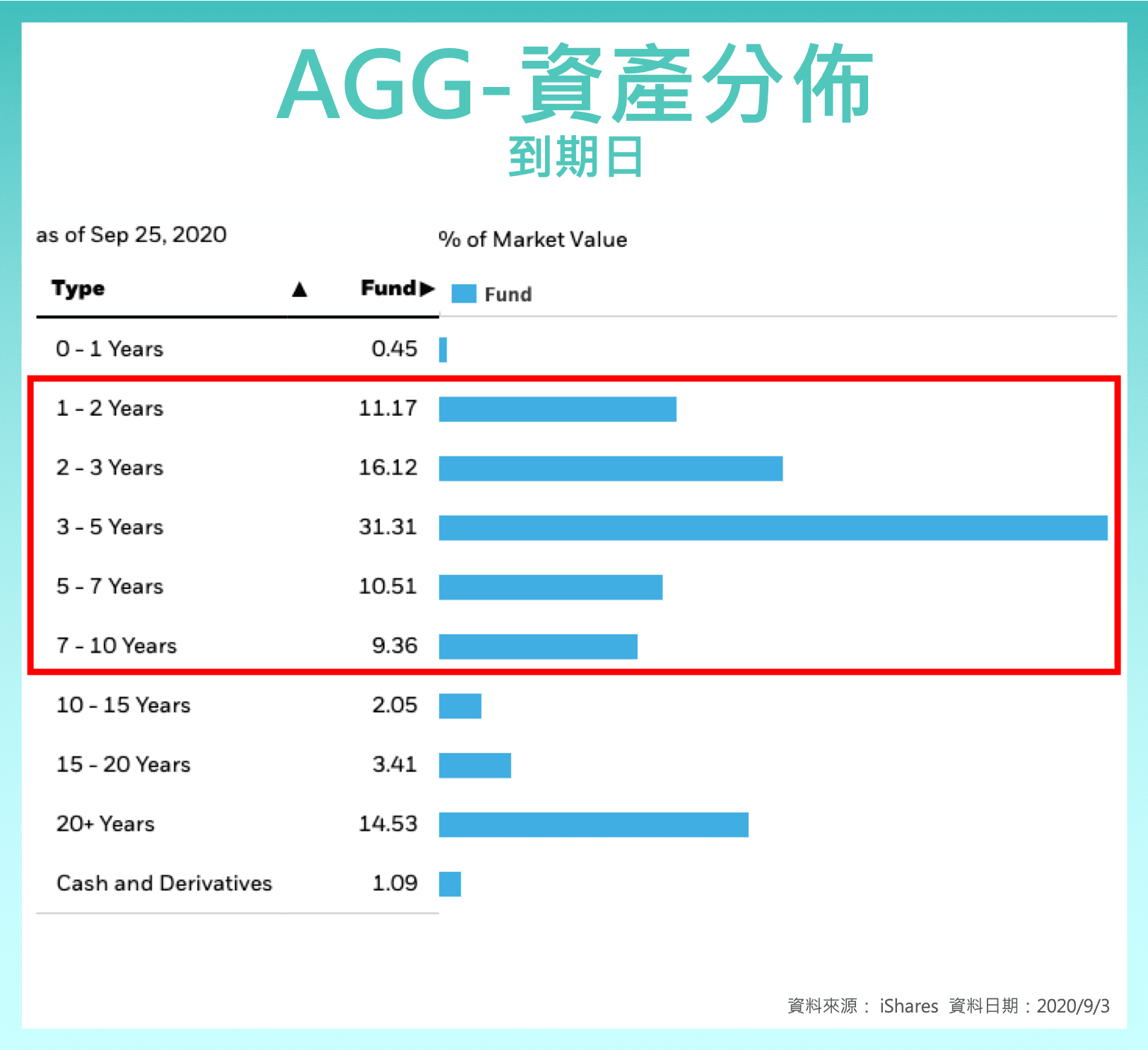

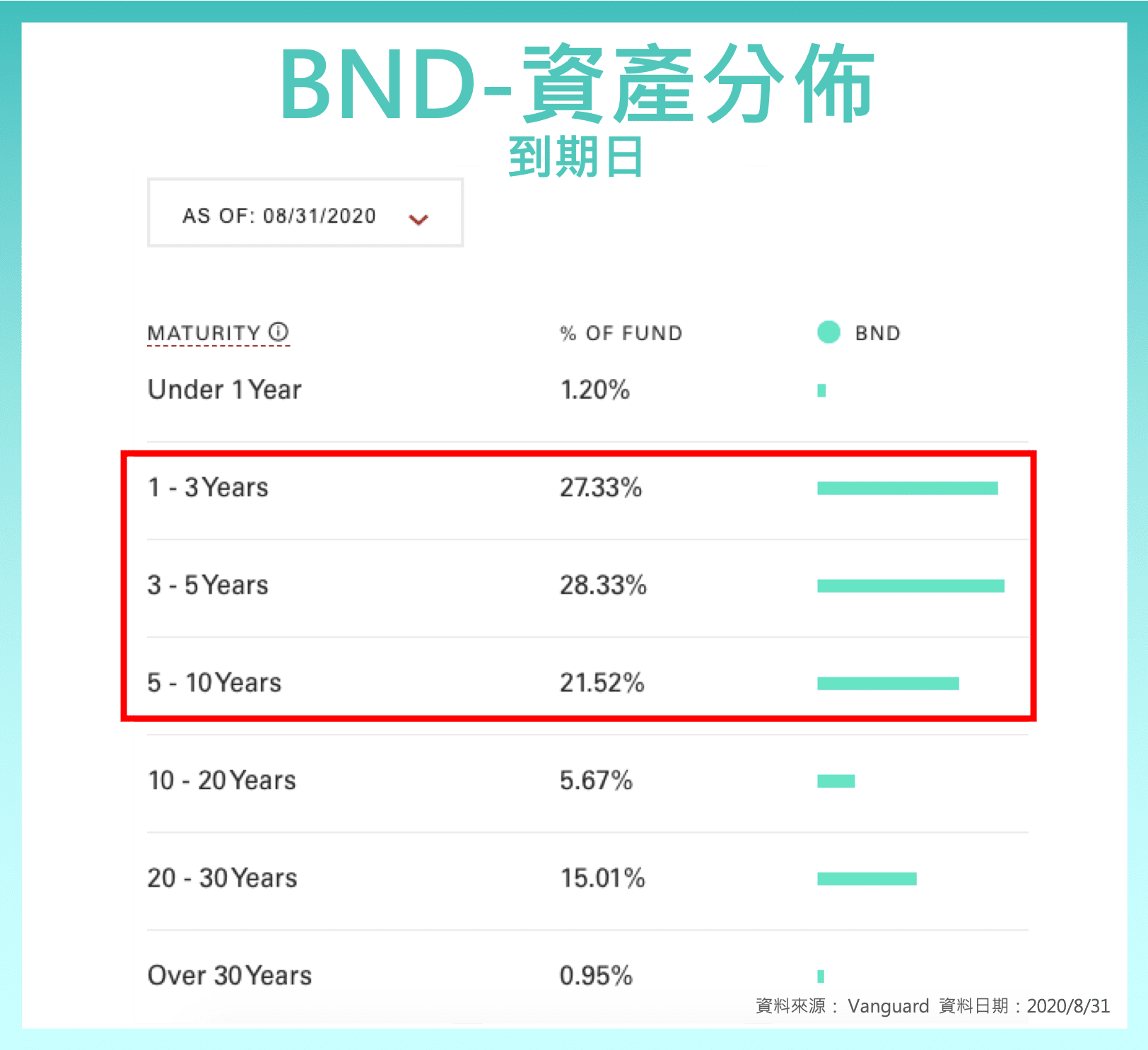

- 到期日分佈

AGG 與 BND 都有接近 80% 的債券,是分佈在發行到期日介於 1 年以上、10 年以下的「中期債券」(Intermediate/Medium Term);期限 20 年以上的債券佔比約 15%。由於發行到期日落在 10 ~ 20 年之間的債券市場規模較小,佔比也比較低。

|

|

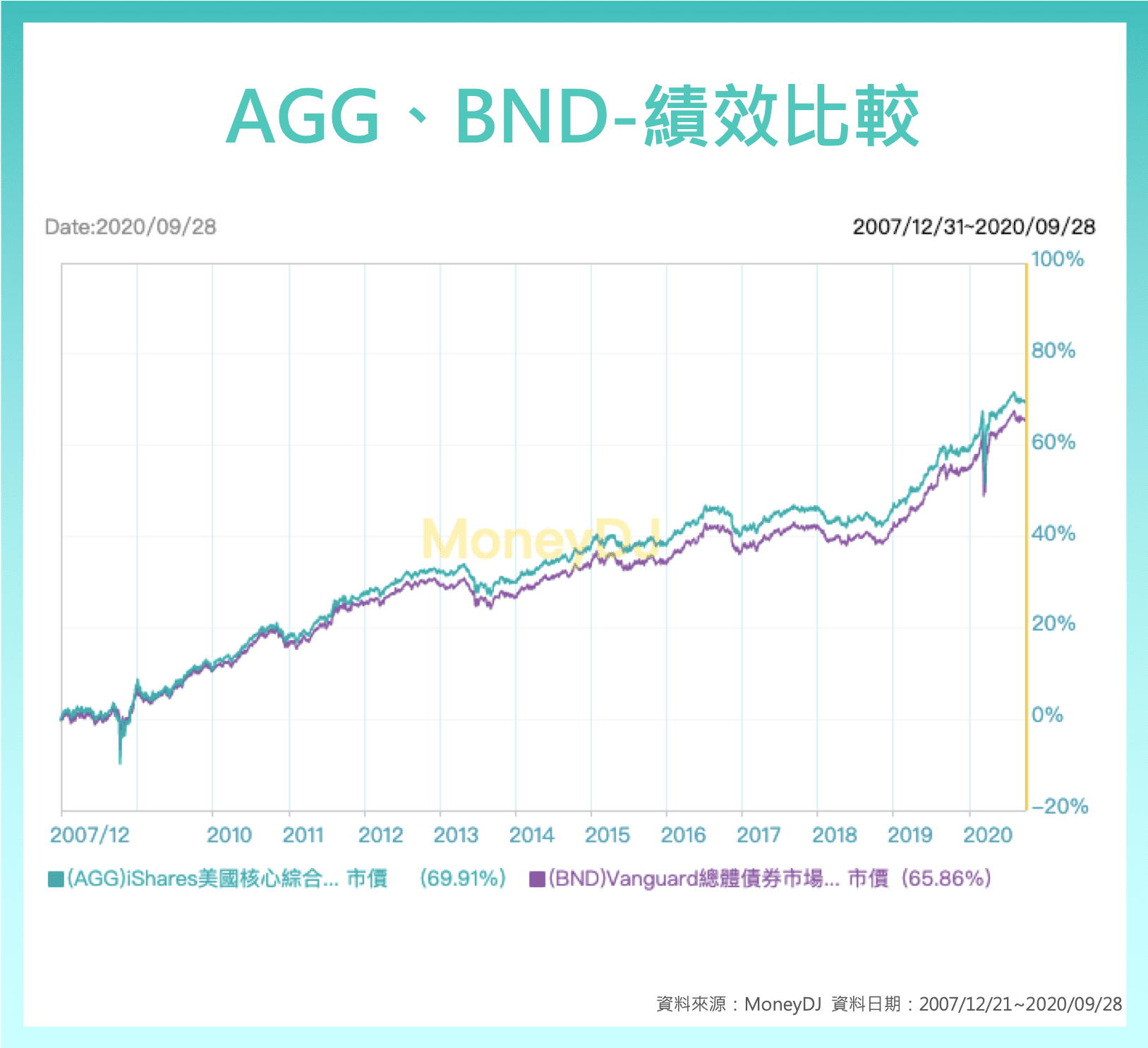

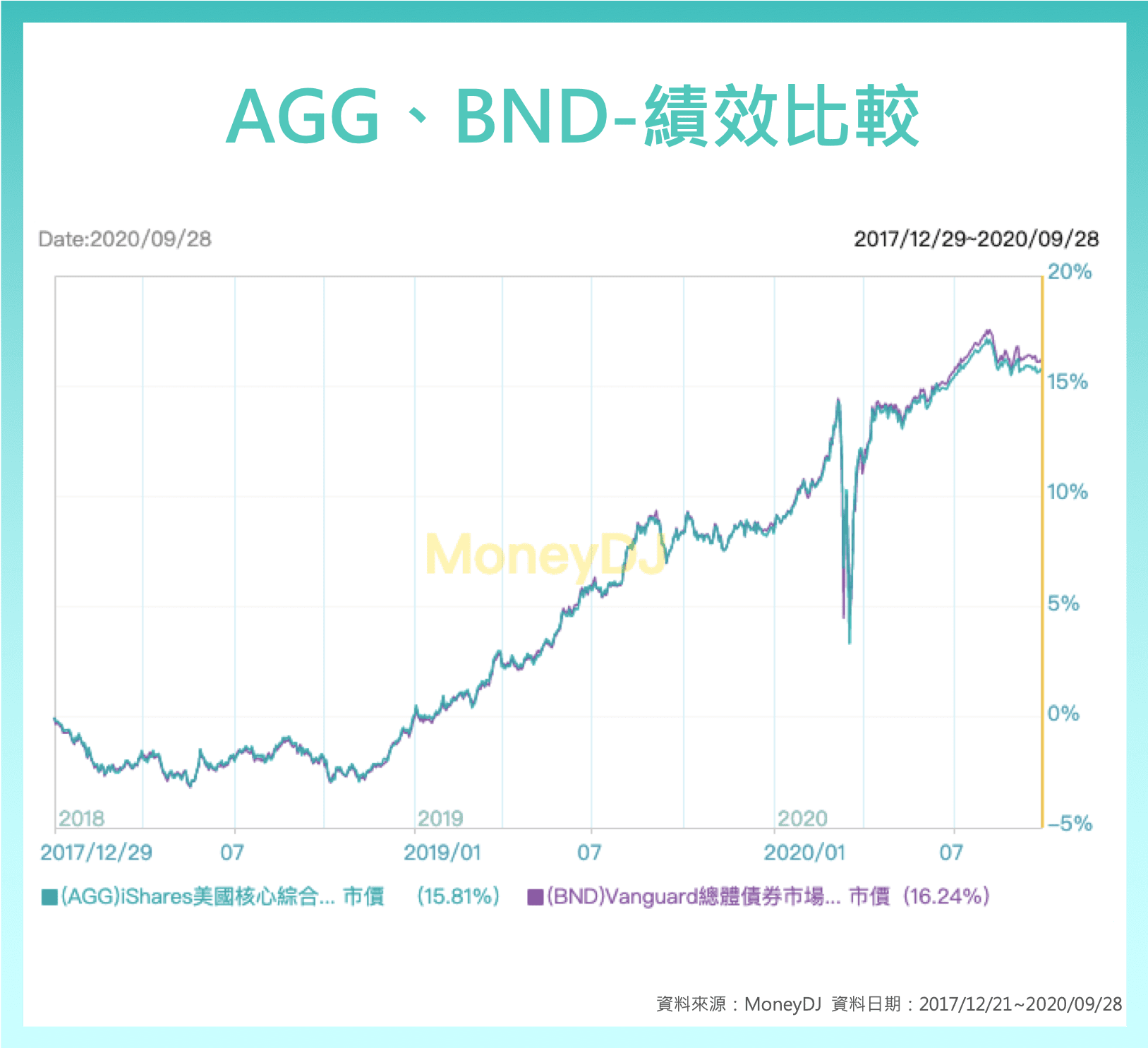

美債 ETF – AGG v.s. BND :報酬績效

績效表現方面,將 2 檔 美債 ETF 的期間拉長看,從 2008 年 ~ 2020 年 9 月底, AGG 的報酬略優於 BND 一些;

不過時間拉近一些看的話,在 2018 年 ~ 2020 年 9 月間,AGG 與 BND 的報酬則幾乎一樣。

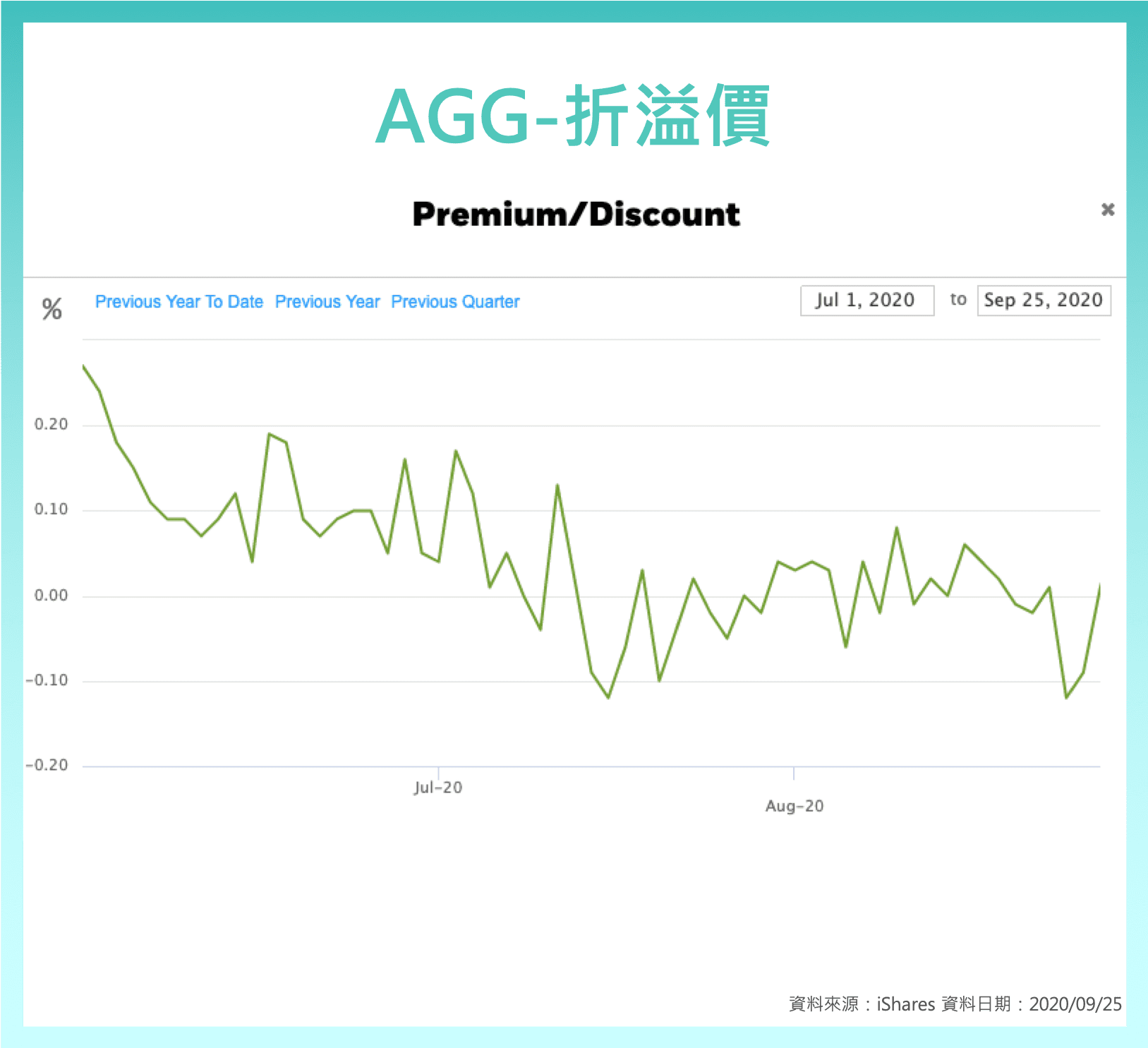

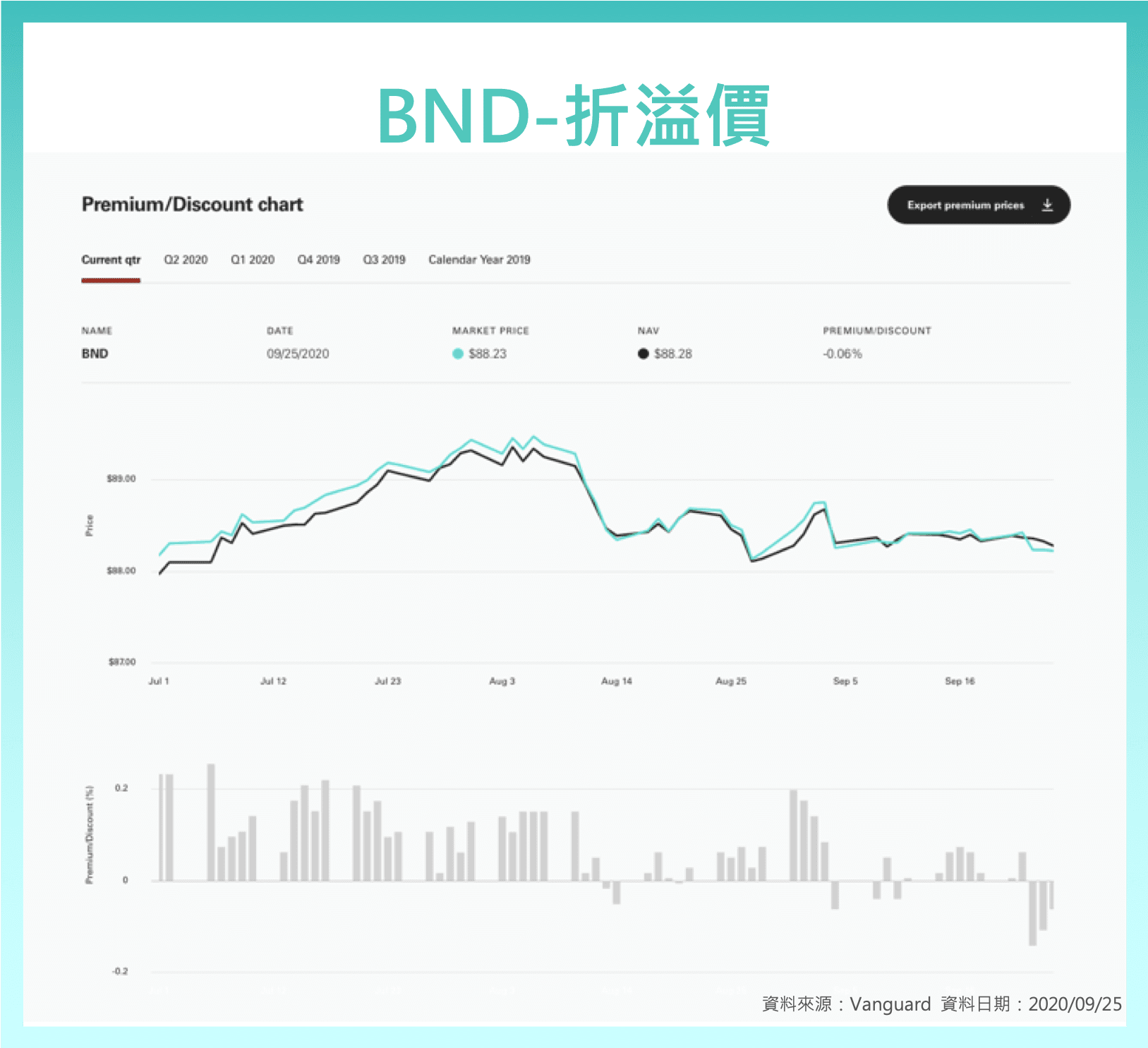

美債 ETF – AGG v.s. BND :折溢價

ETF 的 折溢價 代表市價與淨值間的差距,當溢價幅度越大,代表 市價 > 淨值 越多,也就是 ETF 太貴了。而 AGG 與 BND 的折溢價幅度都很小,大多落在 ±0.2%以內。

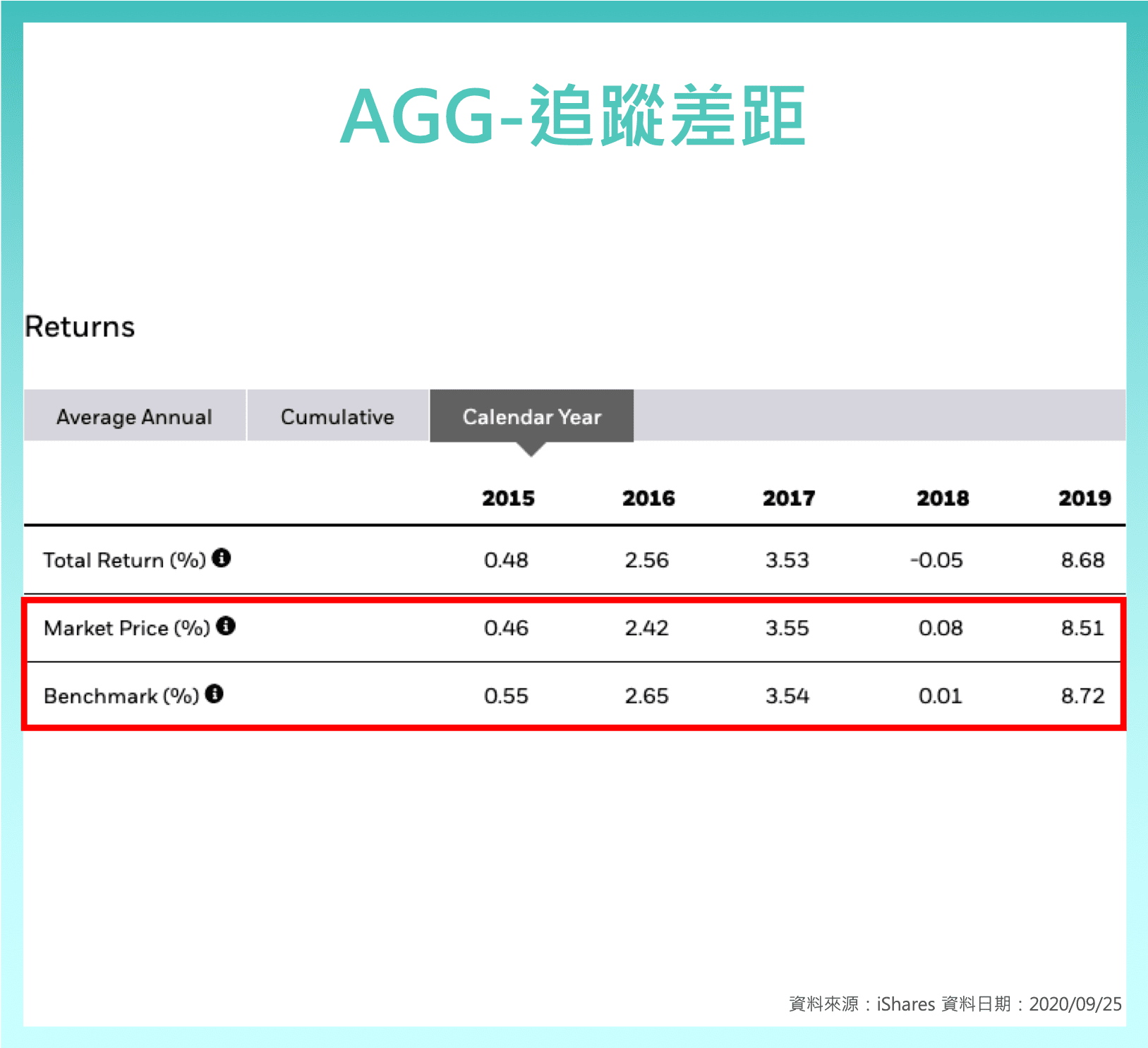

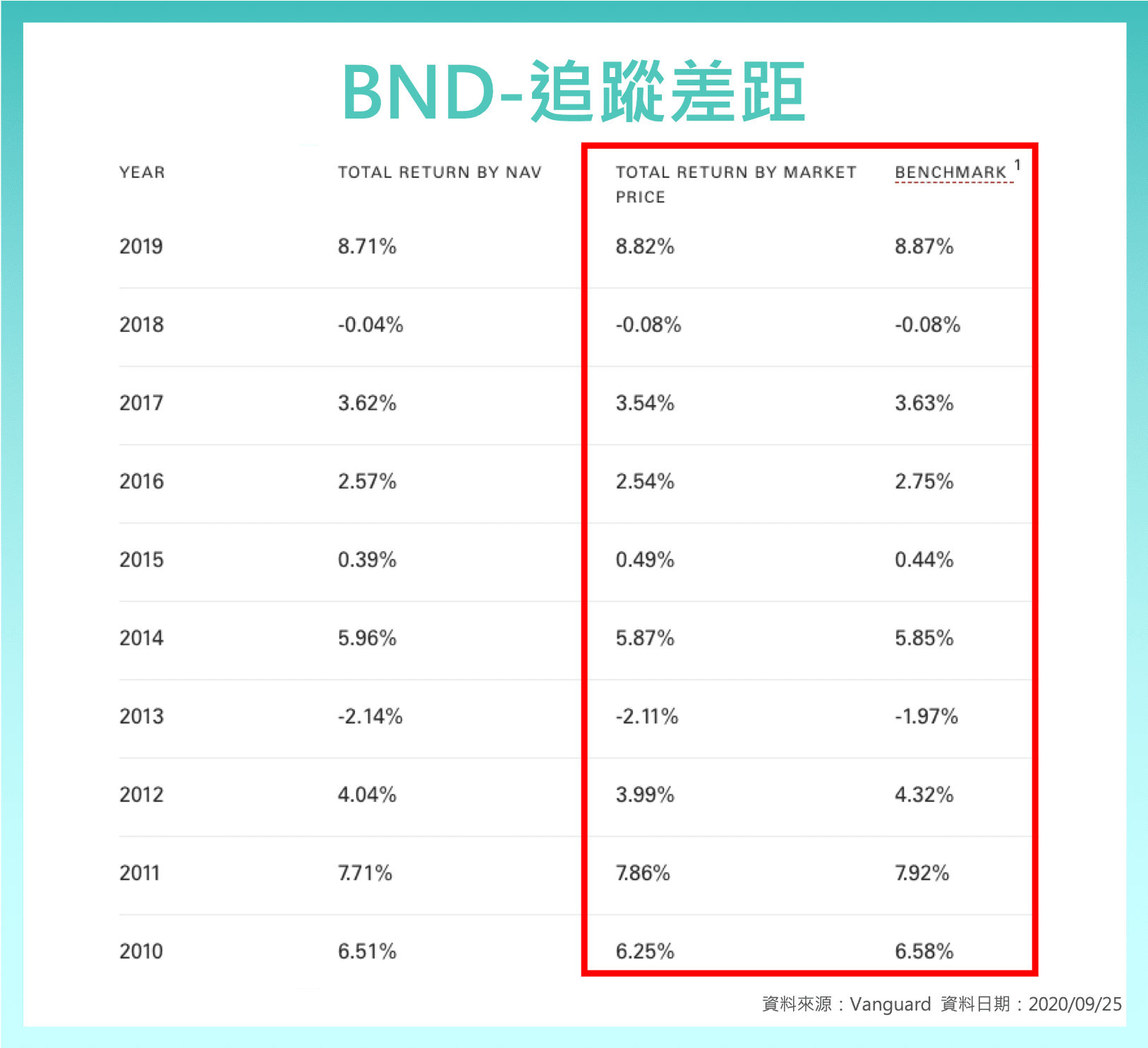

美債 ETF – AGG v.s. BND :追蹤差距

ETF 的 追蹤差距 是指 ETF 與 指數 的 報酬差距。ETF 是追蹤指數的工具,表現超越或不及指數都不好,ETF 的 追蹤差距 越接近 0% ,代表 ETF 與 指數貼得越緊,ETF 對指數的追蹤越成功。而 AGG 與 BND 在歷年追蹤差距的表現也很接近,都與指數貼得很緊,差距很少大於 0.2%。

|

|

總結: AGG 、 BND 幾乎一樣好,都是很合適的債券配置工具

由於 AGG、BND 基本上是追蹤同一個指數,成份債券的差異並不大,在規模、報酬績效、波動、折溢價、追蹤差距的表現也都很接近,不論選擇 AGG 或 BND 其實都可以。唯在費用率方面,BND 的 0.035% 稍稍勝過 AGG 的 0.04% 一點點,加上 BND 是追蹤有流動性調整版本的指數,在持債數量上也更多一些,若想要更貼近美國債券市場的實際狀況,又有選擇困難症的話,不妨就試試 BND 吧。

參考資料:

- 美國債券包括哪些?彭博巴克萊美國綜合債券指數內容分析(上)

- 美國廣泛投資級債市ETF,AGG與BND的比較,2018更新—Comparison of Total US Bond Market ETFs: AGG and BND

- 美國廣泛投資級債市ETF比較—Comparison of Total US Bond Market ETFs: AGG and BND

【延伸閱讀】