“股神”已屆鮐背之年,繼任者當立。

“股神”巴菲特真的老了嗎?

雖然長期跑贏股指,但近年來,巴菲特旗下的波克夏·海瑟威價值成長表現並不突出。特別是在今年疫情引發的震盪中,未能有所作為的波克夏更是遭到來自投資人的質疑。Snowflake的上市扭轉了波克夏的產業名聲”。 Snowflake上市當日,波克夏持有的股價值就約從 7.3 億美元暴增至 15.5 億美元,一天之內“入帳” 8.2 億美元。

事實上,疫情期間,波克夏投資風格已經出現了變化,從高買低賣航空股、到重倉蘋果翻身,從首度購買曾十分看不上眼的黃金,到史無前例押注科技公司Snowflake。而曾經的“股神”卻是以價值投資,長線交易、不屑黃金、不參與IPO階段聞名於投資界的。促成波克夏投資立場轉變的推手究竟是什麼?

“高吸低拋”,折戟傳統週期產業

今年 2 月 27 日,美股觸發第一次熔斷前夕,波克夏以每股 45.48 美元至 47.14 美元的價格逆向增持 97.65 萬股達美航空(Delta Air Lines, DAL-US)股票,斥資約 4530 萬美元,持有的達美航空股份增至 7188 萬股。面對航空股遭疫情打壓的頹勢,雖然曾堅稱不會拋售,但是巴菲特並未復制抄底中石油的路數。隨著達美航空股價的腰斬,巴菲特選擇了迅速“割肉”離場,直至清空了所有航空股。

從抄底到虧本清倉,只用了 33 天。這似乎與巴菲特秉持的“合理的價格買入並長期持有”的投資理念背道而馳。要知道,自巴菲特 2003 年非典時期抄底中石油後,持有 4 年才賣出。 5 億美元的本金為“股神”創造了近 40 億美元的利潤。波克夏也因此次短線交易損失慘重,估計整個資產規模縮水已經達到逾 64 億美元。在 5 月的股東大會上,堅持“在別人恐懼時貪婪”的巴菲特也坦率承認抄底失敗。

疊加疫情對公司的整體衝擊,波克夏今年一季度淨虧損高達 497.46 億美元,其中股票虧損 545.17 億美元。戲劇性的是,隨著美國疫情的緩和及美國聯準會救市措施的發揮效果,航空股在 6 月份大幅回調。市場也一片驚呼是否“股神”割肉太早。一時間,廉頗老矣的言論不絕於耳。

借蘋果翻身,科技股持股首次超過金融股

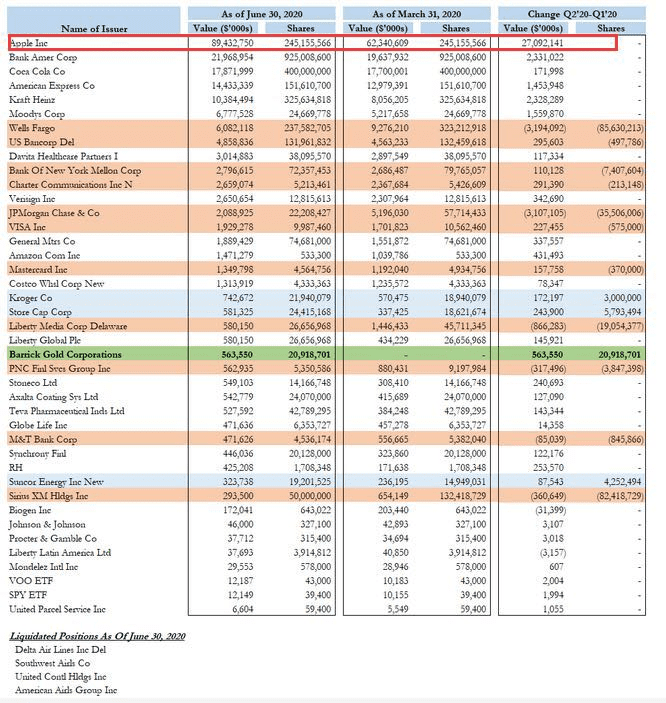

繼 5 月初清空航空股後,巴菲特轉而增持了科技股蘋果。據蘋果公司 2020 年中報,波克夏持股數量為 24515.56 萬股,持股比例達 5.72% 。成為蘋果的第二大股東,僅次於先鋒集團。隨著蘋果股價的一路上行,巴菲特也狠賺了一筆。據FactSet統計的全球約 4.4 萬家上市企業淨利潤,計算得出全球最賺錢的 100 家企業中,波克夏高居榜首,第二財季淨利潤達 262.95 億美元。 “股神”終於得以翻身,一舉扭轉了被傳統週期產業拖累的局面。

值得一提的是,在波克夏前五大重倉股裡,今年以來只有蘋果股價漲幅超過 10% 。據Wedbush證券統計,銀行股持股令波克夏損失逾百億美元,可口可樂(Coca-Cola, KO-US)持股損失約 40 億美元,美國運通(American Express, AXP-US)持股損失約 50 億美元。此外,波克夏二季度將亞馬遜(Amazon, AMZN-US)的持股增加了 11% ,共擁有 53.73 萬亞馬遜股票,價值超過了 10 億美元。

蘋果股價的飆漲使得波克夏的科技股持股市值反超金融股,成為巴菲特最倚重的資產類別。截至二季度末,波克夏的科技股持股佔總市值的比重達到 38.24% ,首次超過金融股佔比 35.22% 。一直不看好科技股的巴菲特這次對蘋果可謂是“真香”了。

Δ二季度持倉公告

首次買入股票黃金股

從不避諱對黃金鄙夷之情的巴菲特,二季度唯一一項新的買入股票卻是黃金礦商巴里克黃金。共買入 2090 萬股,價值 5.47 億美元。他有一句對黃金的最著名評論:做多黃金,就是在做多恐懼。如果人們變得更恐懼,你就能賺錢,如果他們變得不那麼恐懼,你會虧錢,但黃金本身不會產生任何東西。甚至開玩笑稱火星人會對人類儲存黃金的行為表示不解。

巴菲特曾表示, 76 年前在標普 500 投資 1 萬美金今天將值 5100 萬美金。同時,當年投資 1 萬美金黃金今天則只值 40 萬美金。黃金無法與偉大的“美國夢”相提並論。值得注意的是,巴菲特也經常駁斥黃金是一種很好的保值工具的觀點。即使是在次貸危機利率也大幅下調時,巴菲特依然沒有買入黃金避險。

因此,此次購入黃金也引發市場驚呼太反常。目前還不清楚誰作出了買入巴克里黃金的決定,傳聞稱可能是泰德·維斯切勒(Ted Weschler)和托德·康姆斯(Todd Combs)兩位投資副手主導了這一投資。

押注科技股Snowflake, 54 年來首次打新

或許是嚐到蘋果的甜頭,巴菲特的波克夏開始再次積極探索科技領域。波克夏以IPO價格認購了Snowflake價值 2.5 億美元的股票,並以相同價格從另一股東那裡購買了 404 萬股。 Snowflake近日在紐交所上市首日股價飆升 111% ,收盤報 253.93 美元,使波克夏的持股價值從大約 7.3 億美元暴增至 15.5 億美元。

眾所周知,巴菲特秉持價值投資的理念,堅持投自己了解的產業。而科技股是他看不懂的領域。用他自己的話說就是不明白電腦、網路科技公司的情形,不理解他們的產品,理不清他們的生產程式。他還認為科技產業日新月異,令人無法預測其未來。

特別是在破例投資IBM(IBM-US)和Oracle卻鎩羽而歸後,“股神”更是對於科技股敬而遠之。如果按巴菲特所說蘋果更像是消費公司,而非科技公司,那麼對雲端運算公司Snowflake的押注或許是波克夏對科技領域展開新一輪探索的標誌。

值得指出的是,這是波克夏 54 年來首次參與IPO階段的投資。長期以來,巴菲特和其商業夥伴查理·蒙格都避免並警告IPO階段的交易。因為IPO常常伴隨炒作和公司本身推高股價的強大動機。 2016 年他還稱,不必參與IPO,畢竟每天都有人中彩票。如此反轉,外界也因此猜測該筆交易並非巴菲特主導,而是聽取了維斯切勒和康姆斯的建議。

“股神”已屆鮐背之年,繼任者當立。屢屢打破投資信條背後,都有兩位投資副手的身影。變與不變之間,波克夏已站在轉變投資策略和尋求轉型的十字路口。

⟪36氪⟫授權轉載

【延伸閱讀】