近期隨著俄烏戰爭、通膨、升息等各式市場雜音環繞下,股市在這一年可說是進入了魔王級難度。美股及台股在 7 月底好不容易有個像樣的反彈,卻又在兩個禮拜內接近崩回原點。聽說在空頭市場時可以透過「融券放空」賺錢?但又要小心「融券會被嘎空」?這邊所指的「券」是什麼呢?就讓我們透過這篇文章帶大家了解!

融券是什麼?

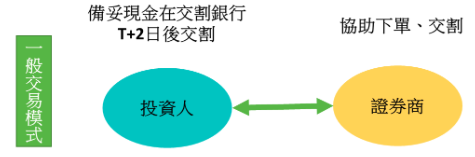

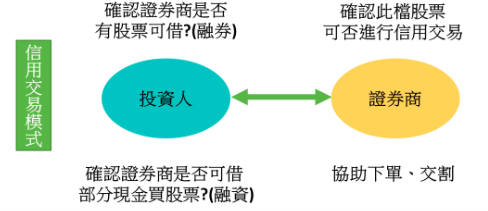

當我們一平常要買股票時,新手&小資族可能只有一種選擇:透過零股或現股直接購買「現股」,這就是我們熟知的一般交易模式。然而市場上還有另一種交易方式稱為「信用交易」,既然叫「信用」了那就代表有借貸的關係,我們這邊所講的融券其實就是「跟券商借股票」來賣;而另一種信用交易模式—融資就是「跟券商借錢」來買股票。

|

|

圖片來源:作者整理

當你認為某檔股票會漲,但你的資金不足,就先向券商借錢買這檔個股(會有利息成本)。一般上市要自備至少6成資金;上櫃5成資金,其餘的就是跟券商借,這就是我們稱的融資。

💡延伸閱讀>>>融資是什麼?融資斷頭?融資追繳?融資注意事項!

而當你認為某檔股票會跌,就先借那檔股票來賣出,之後再買入。此時只能借到1成的資金,就是我們常聽到的「融券放空」。

融券有哪些限制?

由於放空這個行為基本上是較沒有人權的(沒有政府會希望自己國家的金融市場表現不佳),因此在各國的市場上都有針對融券做出一些限制,而台股市場上的限制主要有以下四點:

- 張數:融券是跟證券商「借股票」,不是每間券商都有足夠的劵,要向證券商查詢

- 額度:每家劵商會給你融資融券的額度,如果用完了,就要再申請

- 強制贖回:每年融券強制回補的日期有下列幾日

- 股東會召開前

- 個股除權息日前

- 如果公司當年有辦現金增資,也須強制回補

實際回補的日期,會在股東會召開前的 2 ~ 3 個月,這時公司會公告相關的停止過戶日程,公告後便會知道明確的融券最後回補日期

- 強迫買回:如果你的股票漲太多了,導致保證金不足,你的劵商會強迫你買回 (投資人在 3 天內沒有補足至融資維持率的 130% ,第 4 天抵押的股票就會被斷頭)

融券 = 放空?

前面有提到融券主要的使用時機就是當投資人想要放空時,可以使用的工具之一。目前台股市場上要放空個股,大多只能靠衍生性金融商品(如權證、期貨)。直接要放空現股的話只能靠「融券放空」或是當沖「現股先賣」的方式。

融券費用有哪些?

融券交易的成本除了有一般交易所需的手續費、證交稅之外,還會多「融券利息」。此外由於融券是信用交易的關係所以需要「保證金」,因此也有相關的融券利息。

- 借券費 = 成交價 x 股數 x 融券利率(取決於券商,會有所不同,通常 0.1% ~ 0.4% )

- 融券利息 =(保證金 + 擔保金)x 融券利率 x 天數 ÷ 365

看起來有點難理解,讓我們舉的例子好了。假設小明融券賣出股價 100 元的A股票 1 張,並在 30 天之後股價 80 元的價位進行回補,而該券商融券利率為 0.1%。

- 券賣手續費 = 100 x 1000 x 0.1% = 100 (元)

- 融券利息 =( 90,000 + 99,457 )x 0.1% x 30 ÷ 365 = 16 (元)

- 最後扣掉手續費、證交稅等等,實際獲利約為 19359 ,也就是交易成本佔了此筆交易的 3.2% 左右( 641 / 20000 ),可見得放空也不是一件簡單的事呢!

融券操作教學

接下來讓我們用圖片來帶大家一步一步操作該如何下單融券放空ㄅ!以下會介紹兩種現股放空的方式:現股現沖賣超和融券放空

現股現沖賣超一定要當天買回,不然會有高額的標借費!

現股現沖賣超

-

- 進入下單畫面,輸入股票代號

- 點選「同意現沖賣超」,「買賣」欄位選擇賣出(少數進入處置、管理的股票不能當沖;另外零股、鉅額或拍賣也無法)

要把放空的股票買回時,只要照平常的「現股買進」就會回補掉了

|

圖片來源:作者整理

現股融券放空

- 進入下單畫面,輸入股票代號

- 將「種類」欄位選擇「融券」,「買賣」欄位選擇賣出

(如果發生最左圖畫面就代表這家券商並沒有這張股票的券額,如果換一家券商也許會有機會,但若是冷門股票大多都沒有券額)

若是回補日是放空當天則要按融資,買進;若事隔一天及之後後才買回則按融券,買進。

圖片來源:作者整理

融券維持率是什麼?

既然融券「借股票先來賣」,那如果股票一直上漲投資人們虧損過大,沒辦法還跟券商借的部分怎麼辦呢? 所以法定券商可以訂一個 130% 的融券維持率,當維持率不足時券商會先發出追繳通知,還不繳交的話就會進行強制處分!

舉個例子,融券放空股價 100 元的股票 1 張(整體市值 10 萬),也準備 9 萬元的保證金。融券維持率=(約 10 萬+ 9 萬)/ 10 萬 =約 190% 但過一段時間,股價不跌反漲,一路漲到 158 元(總市值約相當於 15.8 萬),這時融券維持率=(約 10 萬+ 9 萬)/ 15.8 萬 =約 120% 。這時融券維持率就低於 130% ,投資人當日就會收到追繳通知了。

融券 vs 借券

前面介紹完了融券是什麼,那常常聽到存股族投資人們鼓勵做的「借券」又是甚麼呢?

借券的意思是把自己擁有的證券拿來做借貸,藉此收取利息,而向你借股票的人,就可以拿來賣出做放空賺取價差。

借券種類分成兩種,一種是信託借券,屬於大額交易人,信託金額需達百萬,而且張數要借數十張以上;而另一種是雙向借券,只要一張股票就可以出借,不論借券市值大小都可以申請,由開辦券商負責。因為信託借券一般投資人較少接觸,所以大部分的借券都以「雙向借券」作為討論。下面所介紹的的借券部分我們就以「雙向借券」的規則來說明。

下表我們簡單的整理一下融券與借券兩者的差別!

| 融券 | 借券 | |

| 意涵 | 跟券商借股票拿來放空 | 把自己已有的股票借給別人 |

| 利率 | 0.1%~0.4%,支付給券商。交由券商決定 | 賺取0.01%~16%之間,出借者可自行決定或交給券商決定 |

| 優點 | 只需要90%的自備款,且可進行放空操作 | 可額外增加投資收益 |

| 缺點 | 有被強制追繳、嘎空回補的風險,且須支付額外利息 | 若臨時想賣出股票可能無法及時還券,建議長線投資者才做此操作。且大型的熱門股能夠賺取的利率通常偏低(因為很多人都想出借) |

💡延伸閱讀>>>借券是什麼?借券賣出查詢?借券種類?優缺點?

融券優缺點

上面介紹了這麼多,最後讓我們來總結一下融券的優缺點吧!

融券優點

- 可以靈活操作,當整體市場環境不好時還是有機會獲利

- 稍微槓桿操作(只需 90% 自備款)

融券缺點

- 成交量小的冷門股可能完全找不到券可借

- 需要開多個券商才能確認此檔股票有沒有借券的機會

- 容易遇到強制回補的事件

- 虧損無極限(股票可無限上漲,但下跌最多歸零)

融券注意事項

- 要放空前記得先確認股東會、除權息時間,以免被強制回補在高點

- 注意該檔股票是否有過高的券資比且處於高檔震盪,容易成為市場主力「嘎空狙擊」的標的之一

【延伸閱讀】