要說 2023 上半年最令人吃驚的肯定就是近期瑞士信貸財務危機事件了。最後雖然沒有引發大規模的倒閉流動性風險,但瑞士央行快速搓合與瑞銀(UBS Group AG, UBSG-CH)併購的結果就是直接大規模的註銷 AT1 債券,讓有投資該檔債券的投資人血本無歸!許多人可能不知道這邊的 AT1 債券其實就是在資本適足率規定下的衍生品,以下就讓我們帶大家了解何謂資本適足率吧!

資本適足率是什麼?

資本適足率是一種用於評估金融機構風險能力的指標,主要目的是規範銀行自有資本的比率,以避免金融機構為了提升獲利操作過多的風險性資產。資本適足率衡量的是金融機構所持有的資本淨值與其風險性資產之間的比例關係。

各國針對資本適足率都有不同的規定,根據台灣的「銀行資本適足性及資本等級管理辦法」定義,資本適足率指的是第一類資本淨額及第二類資本淨額之合計數額除以風險性資產總額(第一類資本及第二類資本的詳細介紹可以查閱下面參考資料網址,屬於法規較細的內容)。各國法規會設定最低資本適足率標準,金融機構必須遵守這些標準才能維持營運執照。如果金融機構的資本適足率低於最低標準,監管機構可以採取措施要求金融機構增加其資本水平或其他風險管理措施。

參考資料:金融監督管理委員會

資本適足率公式

資本市足率=自有資本(第一類及第二類資本)/風險性資產組額

單單公式而言沒甚麼難的,以下我們用實際舉例來說明。假設一家台灣的商業銀行在某一年的年底財務報表中如下:

- 核心資本( CET1 ):新台幣 100 億元

- 附加資本( AT1 ):新台幣 50 億元

- 永續性次級債( T2 ):新台幣 30 億元

- 風險加權資產(RWA):新台幣 1000 億元

則這家商業銀行的CAR為: CAR = ( CET1 + AT1 + T2 ) / RWA = ( 100 + 50 + 30 ) / 1000 = 0.18 = 18% 。由於台灣金融監管機構要求商業銀行的CAR至少需達到 10.5% ,因此這家商業銀行的CAR符合監管要求。

但假如這家商業銀行在未來經歷了某些風險事件,導致其風險加權資產增加到新台幣 1500 億元,則其CAR將變為: CAR = ( CET1 + AT1 + T2 ) / RWA = ( 100 + 50 + 30 ) / 1500 = 0.12 = 12% ,這時候這間銀行就需要及時補充資本,以應對潛在的風險。因此資本適足率是一個動態的指標,需要隨時調整和監測,以確保其風險承擔能力和穩健性以符合監管要求。

銀行資本適足率很重要?

銀行的資本適足率為甚麼很重要呢?這我們可以回歸最基本銀行所扮演的角色來理解。由於銀行對於不論是個人、企業而言是最重要的借貸者、融資及投資者,因此銀行的財務體質及債務健康程度都直接影響能夠放款的比率,而資本適足率就是一個很好的檢驗標準。

舉個例子來說,當銀行資本適足率較高時就代表他的風險承擔能力更高,此時貸款利率就會相對較低,能夠刺激其他企業的借貸需求並降低融資成本,這時候企業就能夠更積極的做各項的投資(不論是擴廠、研發、開拓新市場都需要大量的資金)。像 2022 年底不景氣時許多半導體、電子業者原先積極的擴廠計劃都因此而停滯,甚至是減產,傳統產業也有受到極大的影響;而 2022 下半年金融市場同步大幅度動盪,不論保險、商業銀行業者的投資部位都受到大幅度淨值下跌的影響,也直接影響到放款的規模與比例。總結來說,銀行的高資本適足率可以直接使產業受益如下,反之亦然:

- 高資本適足率能夠因為風險較低而提供較低貸款利率 → 刺激投資

- 高資本適足率能夠擁有更高貸款規模 → 刺激借貸

- 高資本適足率能夠將其多餘資金拿去做更高投資收益的產品 → 提升銀行本身獲利表現

資本適足率可以為負?

根據台灣的「銀行資本適足性及資本等級管理辦法」規定,銀行資本適足率要符合以下三者:

- 普通股權益比率不得低於百分之七

- 第一類資本比率不得低於百分之八點五

- 資本適足率不得低於百分之十點五

而其中又針對資本適足率不達標準的嚴重程度分為以下四個等級:

- 資本適足:指符合法定資本適足比率者

- 資本不足:指未達法定資本適足比率者

- 資本顯著不足:指資本適足率為百分之二以上,未達百分之八點五者

- 資本嚴重不足:指資本適足率低於百分之二者。銀行淨值占資產總額比率低於百分之二者,視為資本嚴重不足。

參考資料:全國法規資料庫

既然法規已經訂的這麼明白了,為什麼還會再 2022 、 2023 年出現資本適足率指標轉負這樣的狀況呢?這其實就是因為這是一項動態的指標,許多時候可能發生系統性風險或是突發的一次性事件,該銀行又剛好有集中曝險的狀況,就有可能導致資本適足率出現負數。像 2022 年的新安東京海上產險就因為防疫險+市場大跌的影響使資本適足率及淨值比率都轉負。而當時的應對方式就是直接啟動兩階段的增資,第一階段就高達 147 億元台幣。由於這次防疫險算是比較特殊的一次性事件,因此沒有出現其他保單失效的問題。

圖片來源:保險公開資訊觀測站

資本適足率可能會影響股價表現?

有在關注股市的小白們應該都知道 2022 年整體市場的表現是相當差的,在 2023 年初許多股票有相當程度的反彈,但今年金融相關類股的表現卻大多仍十分疲軟。明明大家都說升息有利銀行股存放款利差呀!怎麼我手上的金融股都不漲呢?這其實可能就跟目前的市場環境、淨值及資本適足率不足,隱含市場對於金融業的擔憂有關。

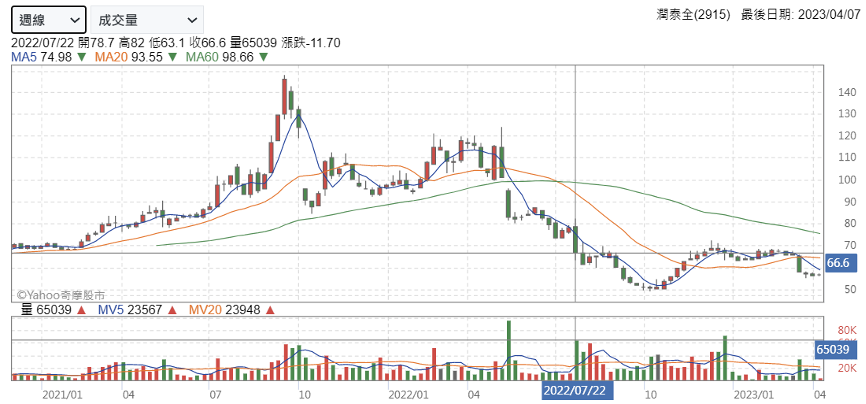

舉 2022 年下跌最嚴重的潤泰集團來說,就是因為旗下的南山人爆出淨值大跌跌破負值,市場擔憂有下市風險導致潤泰新( 9945-TW )及潤泰全( 2915-TW )跌幅都比其他同業還深。然而,當時 2022 年 6 月的的資本適足率還有高達 300 多%,但市場對於淨值翻負的反應卻已經十分劇烈

圖片來源:Yahoo股市

可以看到 2022 / 7 / 20 事件爆出來後股價直接連續跌停兩天,後續下跌到最低點 50 塊反彈至今都還沒有回到當時跌停前的股價。

而防疫險的影響甚至仍然影響到近期其他產險的表現,如同 2023 / 04 / 06 最新報導,目前仍有富邦產、中信產、新安東京海上、兆豐產及和泰產險 5 家產險「資本嚴重不足」,需要在半年報公布以前提出對應的增資或改善財務體質方法。

資本適足率查詢

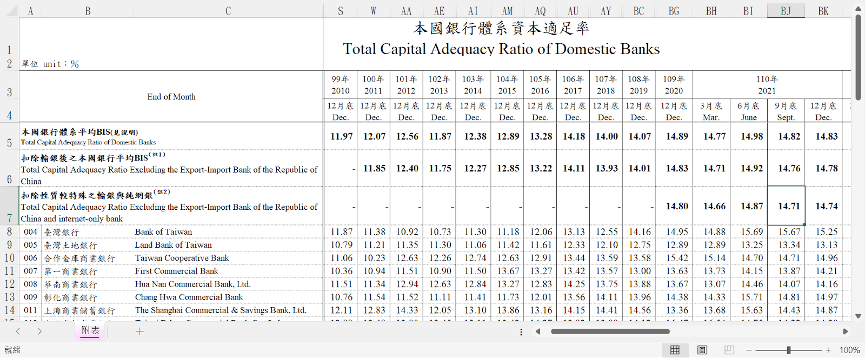

目前在台灣投資金融股存股可以說是一門「顯學」了,那為了避免存股變「存骨」,我們必須得了解如何挑選獲利良好、財務體質健全及安全性高的金融股,這時候資本適足率就變成是一個相當重要的安全性指標!查詢方式其實相當簡單,只要到金管會銀行局的金融統計區,主管機關都已經把各家銀行的數據一次性列出來在 excel 給大家比較了!

圖片來源:銀行局

下載 excel 檔後點開就會看到如下圖接露的各家銀行資本適足率狀況,每季都會更新,記得要固定追蹤!

圖片來源:銀行局

資本適足率結論

觀察近半年來資本適足率的議題浮現檯面,主要就是因為防疫險理賠出乎預期,大多受影響的都是有產險部門的金融機構。隨著 2022 年股債齊跌,許多大型的金融機構也有發生資本適足率在 Q4 跌到低於法定標準的狀況,甚至有其中 5 家是被列為「大到不能倒」的對象。

仔細檢視過去幾年,其實在 2018 、 2019 也都有大型銀行發生過短暫跌破的現象,隨後都靠股權增資或發行債券快速地解決疑慮。因此當我們看到新聞標題斗大的寫著資本適足率不足危機時,我們未必要跟著恐慌,反而是要觀察這次的事件主因為何?是否為短暫一次性事件?若公司在過去都保有良好信用與財務體質歷史,在這種短暫利空出現時還是有能力能夠籌資的,這時候可能就反而是個好的進場機會。

【延伸閱讀】