俗話說牛市看股,熊市看書,雖然現在的走勢不甚明朗,但毫無疑問的是對於絕大多數在這個點位買入股票的人而言,只要自己不折騰,就在這兒放著過個三五年不但能解套,而且還能再賺一筆。在這三五年的時間裡,多看點書,學點東西,才不至於在下一輪行情中被人忽悠。歐洲人有句古話,叫做太陽底下沒有新鮮事。尤其是在資本市場中,許多事情在歷史上一遍又一遍的重演,卻又有無數的人深陷其中。趁著最近還有點時間,就把歷史上的幾個跟股票與證券有關的故事梳理一下,看一看怎樣才能不被專家忽悠。

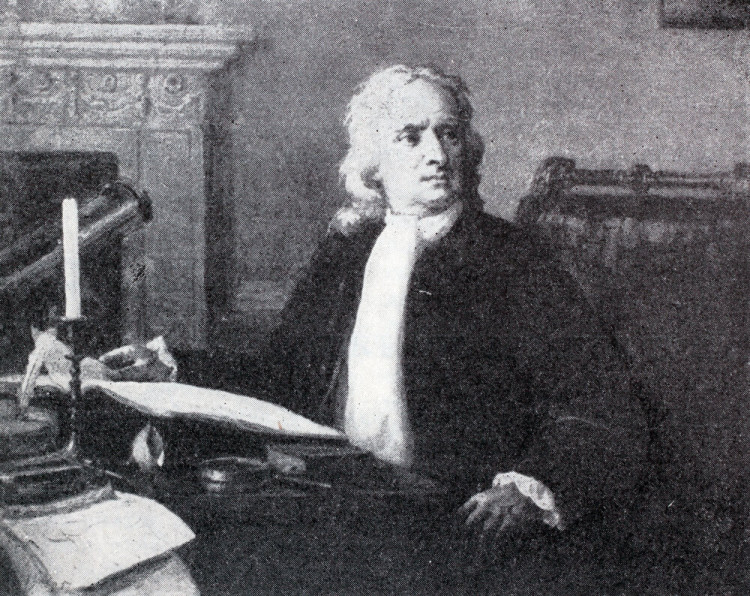

這次要說的是南海泡沫的故事。這個故事其實稍微瞭解點經濟史和證券史的人都會知道大致的內容,並且還知道牛頓在這場投機中損失慘重。在這次失敗後,牛頓說出了那句名言:“我可以計算出天體運行的軌跡,卻計算不出人內心的瘋狂”。其實牛頓老師並不是計算不出人內心的瘋狂,而是計算不出自己的貪婪,僅此而已。但其實細細的分析一下南海泡沫的故事,就會發現這裡面可講的遠遠不止投機。

我看到過很多打著公知旗號的經濟學家在奉勸個人投資者不要進入股市的時候,總是會說這麼一句:“中國的股市一開始就是為國有企業脫困服務的,這與西方的證券市場發展史有著本質的不同。”能說出這種話來的,要麼是沒讀過書的,要麼是讀過書但是忽悠人的。簡單地說,要麼是弱智,要麼是騙子,總之都不能相信。實際上,大多數國家的股市在誕生之初都是為了解決國家財政問題的困境而出現的,通俗點說就是需要有人心甘情願的為國接盤。比如,這次我們要講到的南海泡沫。

現在,我們先來看一下南海公司的主營業務。按照相關資料的記載,南海公司是一家以海外貿易為主的貿易公司,在英法戰爭期間,南海公司認購了1000多萬英鎊的利率為5%的戰爭國債,以支持英國政府的對外戰爭。作為回報,南海公司獲得了大宗商品的退稅資格以及對南美洲(當時人將南美洲稱為南海)的貿易壟斷。這是明面上南海公司的性質。但實際上,南海公司是協助政府進行融資的私人機構,它在貿易方面的收入少得可憐,而後來公眾對它的信任完全來自於它與政府的密切關係。

看到這裡,也許有人會說,即便南海公司的運營再差,可畢竟買了1000多萬英鎊的國債啊,就算吃利息也有幾十萬英鎊,這在當時也算是一筆不菲的收入,怎麼會發生後來的南海泡沫呢? 問題就出在了南海公司並不只是想掙這麼多錢。其實一開始南海公司是想全部買下英國政府的全部國債的,大約是5000萬英鎊,成為英國政府的唯一借款人。但是,看中了英國政府國債的並不只是南海公司一家,還有英國格蘭銀行、東印度公司等。於是,後來南海公司開始跟政府眉來眼去,說了自己的打算,讓政府想辦法把英格蘭銀行等機構的債券贖回。當然,這並不是沒有代價的,南海公司一面公開的給政府允諾,你只要把債券全給我,我就給你七百多萬英鎊,另一方面南海公司宣佈將政府債券的利率從5%將為4%。對於政府來說,這既有了額外的入帳,每年也減輕了幾十萬英鎊的財政支出,是非常划算的事情。

可是呢,前面也已經說過了,南海公司的生意做的相當差,哪兒來的那麼多錢去收幾千萬英鎊的國債呢?

別忘了,南海公司可是股份公司,人家有股票啊! 南海公司以自己的股權作為交換,獲得了剩餘3000多萬元的英國國債。那麼,按照出資的比例來看,英國政府成了南海公司的最大股東。換句話說,南海公司成為了徹頭徹尾的國企。從表面上看,這次南海公司與英國政府的合作是“雙贏”的,英國政府成為了南海公司的大股東,南海公司成為了英國政府的債主。

所以,你還以為債轉股、股轉債是什麼新鮮玩意?三百年前就玩過了!眾所周知,債券和股權在性質上是不一樣的,在進行資產清算的時候債權優先於股權。通俗的說,我拿出100萬本金做生意,跟A借了100萬,承諾每年給5%的利息,跟B借了100萬,折算為50%的股份。那麼如果有一天破產了,資產清算的時候,如果只能拿出50萬,那麼這50萬要全部給A。而國債作為一種投資方式,跟股票比起來那簡直可以說風險太低了。那你憑什麼讓老百姓把手裡的債券換成你手裡的股票呢?還能怎麼辦?。

南海公司對外宣稱自己壟斷了南美洲的所有貿易。在當時老百姓的認知中,南美洲是一塊盛產黃金與白銀的地方,南海公司既然能有這個實力,那以後我這股票還不成了生金蛋的母雞啊!更關鍵的是,南海公司的大股東是英國政府啊!是國家啊!這樣的企業去哪裡找!!!!! 還有什麼可說的,換!

但就像之前所說的,如果南海公司真的是一家經營狀況良好的公司,那麼把債券轉為股票是合算的,但如果南海公司只是亂騙人的,那麼這顯然是得不償失。可惜的是,在當時大多數投資者的眼中,南海公司的官方背景已經蓋過了公司的盈利情況。 當英國政府宣佈債轉股方案的時候,南海公司的股價開始飆漲,從1720年初的100多美元漲到了6月份的1000多美元。這樣的飆漲,無論對於英國政府還是對於南海公司來說,都是天大的好事。首先,對南海公司來說,飆漲的股價讓公司的大股東頻頻在高位套現。其次,對英國政府來說,飆漲的股價意味著可以拋出股票變現,來償還債券的本金和利息,還可以有大量的盈餘。當然,對普通的老百姓來說,他們只知道買股票就能賺錢,這裡面就包括了牛頓。

在這場泡沫裡,通俗的說,這場泡沫的實質是英國政府通過南海公司的股票作為仲介,從老百姓那裡借到了錢。但又通過股權免除了自己強制的還本付息義務,他只需要按照約定向南海公司支付利息即可。

這筆買賣做的真是沒誰了。 所有老百姓並不知道的一點是,在他們買入股票的那一刻起,他們就被賦予了一個光榮的使命:為國接盤!最後的結局,自然是泡沫的破裂。無數的人損失慘重,而借由股權,英國政府得以免除數百萬英鎊的債務。於是,在南海泡沫裡,政府賺到了錢,南海公司的股東賺到了錢,無數“散戶”和“機構”為國接盤。

這個故事說起來有點複雜,因為這畢竟是人類歷史上第一次大規模的債權和股權的相互轉化的嘗試,這個嘗試的最終目的也是為了給國家脫困。如今,英語裡把股票成為“stock”正是來源於南海泡沫,因為在英語裡“stock”的原意是庫存、存貨、債券,在南海泡沫中大量的債券轉化為了股票,所以stock也就成了股票的名字。英國政府的這種行為,這跟中國股市最早上市的幾家企業把債務打包成股票上市借錢,其實是一樣的性質。所以那些再說這些是中國股市特色的,可以領盒飯休息去了。

不過,換個角度來說,我們也完全沒必要因為這種行為的存在就把股市看成煉獄。“為國分憂”一般來說只是股市誕生的最初目的,隨著證券市場的慢慢成熟,越來越多的公司會發現資本市場對公司發展帶來的好處,所以也就會有越來越多的公司上市。這時候再用“為國接盤”這樣的眼光來看待股市,尤其是看待民營公司的股票,就只能說眼光太落後了。更何況,即便是國企,也不乏茅臺、格力、萬科、東阿阿膠這樣的優質公司,它們在資本市場的表現是有目共睹的。 如果我們回到南海泡沫的事件上來,換個角度來看,其實任何公司都是可以投資的,把購買股票視為“為國接盤”本身就是一種錯誤的認識。但是,在買入一個公司的股票之前,一定要做好兩件事:第一是對公司的經營有所了解,第二是了解對公司的估值有正確的認識。如果大多數人能夠對企業的估值有正確的認識,那麼南海泡沫也絕不會出現。但絕大多數人都是在並不瞭解這兩點的情況下買入的股票。如此一來,“為國接盤”也就不可避免了。

我非常討厭那句“讓散戶能賺到錢,中國股市才有希望”。這並非是說我對於散戶仇視,我本身也是一個散戶,但我想在任何一個行業裡能掙到錢的都應該是對這個行業有所瞭解的人。如果有人說這樣的話:讓每一個上戰場的人都能打贏仗,這樣的國家才有希望;讓每一個踢足球的人都能獲得冠軍,中國足球才有希望; 讓每一個打籃球的人都能打敗姚明,中國籃球才有希望;讓每一個學鋼琴的人都能考級通過,中國音樂教育才有希望 ………… 如果聽到這些話,你肯定會覺得可笑。但到了“讓散戶能掙到錢,中國股市才有希望”這句話裡,卻有太多的人憑著屁股決定了腦袋。說到底,機構、大戶、莊家最後身敗名裂的大有人在,散戶裡能大賺特賺的也不在少數,決定這二者區別的不是身份和資金量,而是對於股市的認識。如果想在下一輪趨勢中多賺點錢,還是趁著熊市的時間多琢磨點東西吧,這樣才能避免跟英國人一樣“為國接盤”的命運。

《雪球》授權轉載