持有等於買入?

這是前幾年,大陸的價值投資論壇中,引起論戰的話題。最近,因為美國股市在高檔區震盪,這的話題又被拿出來討論。

剛開始,覺得這個問題有點無聊、扯淡,只是些文字遊戲,沒有什麼好探討的。但看到後來討論中衍生出「錨定價格」、「安全邊際」的觀念,我覺得相當有趣。

理論上,持有的確等於買進。試想,今天將手上所有股票賣出,並用原價買回,在沒有交易成本的狀況下,原本持有的股數和買進的股數並無不同。這點我認同。

唯一的差異,就是損益已經實現,所有的成本股價已經不同。這衍生出「安全邊際」的問題,試想,當初以50元買進的股票,現在已經漲到100元,現在來看,50元買進有相當大的「安全邊際」,50元買進是價值投資,100元則不是。這點我有疑慮。因為,50元買進的股票,跌到25元,難道變的更安全?

如果100元「買進」不是價值投資,那100元「持有」算價值投資嗎?這的確又是一個令人搔頭的問題。「安全邊際」像緊箍咒,套在價值投資人頭上,彷彿沒有買便宜一點,未來就會頭痛。請參考心靈帳損。

我認為,不管用什麼方法算出的「價值」,都只是投資人心中的「錨定價格」。有人認為「安全邊際」買進,才可以安心長期持有。假設用本益比10倍買進一家公司,比所謂的合理價12倍,多了20%的「安全邊際」,但公司只要還在營運,就充滿不確定性,時間夠長,當公司在變壞時,「安全邊際」遲早消失不見,而公司在變好,「安全邊際」就變的越來越大。

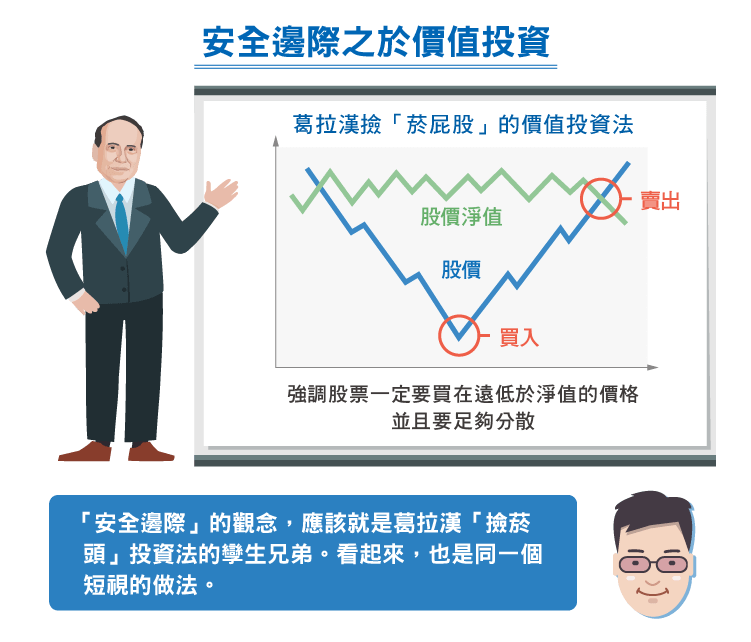

就我的理解,「安全邊際」這樣的觀念,應該是「撿菸頭」投資法的孿生兄弟。早期葛拉漢用一個非常嚴苛的檢驗方法,強調股票一定要買在遠低於淨值的價格,並分散投資降低風險,等股價反彈,就賣出,若沒反彈,6個月到,也認賠殺出。就像在路上去撿尚未熄滅的菸頭,抽一口就丟掉,完全免費。「安全邊際」看起來,也源自同一個短視的做法。當然,因為葛拉漢當時所處的時空環境相當不同,才有這樣的想法。

就我的理解,「安全邊際」這樣的觀念,應該是「撿菸頭」投資法的孿生兄弟。早期葛拉漢用一個非常嚴苛的檢驗方法,強調股票一定要買在遠低於淨值的價格,並分散投資降低風險,等股價反彈,就賣出,若沒反彈,6個月到,也認賠殺出。就像在路上去撿尚未熄滅的菸頭,抽一口就丟掉,完全免費。「安全邊際」看起來,也源自同一個短視的做法。當然,因為葛拉漢當時所處的時空環境相當不同,才有這樣的想法。

「安全邊際」是大家常引用的巴菲特投資觀念,但一般人卻常忽略,實際上他對「價格」充滿彈性。1995年老巴用23億美金,買下GEICO剩下50%的股份,而1976-80年間,他花了4,700萬買下了三分之一的股份,後來因為股票回購,變成了50%。所以,他等於用了近50倍的價格,才買到原本相同的股份。因此,他在2009年股東信中引用一段華爾街故事,自我解嘲。

客戶:謝謝你幫我用5元買進了XYZ公司的股票,聽說,現在漲到18元了。

營業員:是的,這才剛開始而已。事實上,這家公司表現相當好,現在用18元買進,比你當初用5元買近還划算。

客戶:該死,早知道,應該等到現在才買。

即使,巴菲特也不知道GEICO會表現這麼好(他研究GEICO超過30年),所以,他也是邊走邊看。我推算,1995年的買進價約23倍本益比,而1976年當時公司遇到財務危機,連當時負責營運的創辦人之子,都因此自殺了,更談不上什麼「安全邊際」。而GEICO是他人生中最重要的投資之一。

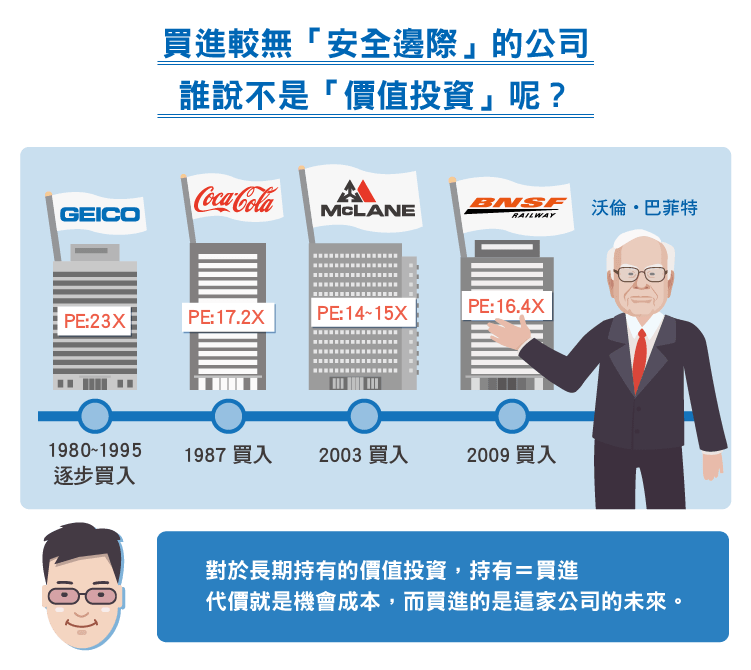

回到「持有等於買入」這個問題,我的看法:對於長期持有的價值投資,持有等於買進,代價就是機會成本,而買進的就是這家公司的未來,繼續持有,就是相信這家公司的表現,能超過其他公司。以GEICO為例,1980到1995年的15年間,隨時買進,誰能說不是「價值投資」呢?

再看看老巴其他的經典投資:

可口可樂(Coca-Cola, KO-US)(KO)投資第一次出現在1988年的年報中,成本592,540,000元買進14,172,500股,均價41.81元,而可口可樂1987年EPS為2.43元,巴菲特的買在本益比17.2倍。

2003年巴菲特以14.5億,向Walmart買進McLane這家公司,當年稅前淨利為1.5億,估計本益比在14到15倍之間。這個批發運銷生意,2014年營收為466億。

2009年以每股100元買下BNSF鐵路,2008年EPS為6.1元,本益比為16.4倍,若以當時過去12個月的EPS算,本益比為19倍。

老巴若堅持數字上的「安全邊際」,一天到晚Pass,恐怕只能當「相公」,而不是股神了。

如果,看好一家公司未來20年會成長N倍,但卻因為目前價格離所謂的「安全邊際」還有20%,所以不買進,這不是很矛盾?到底20%,還是N倍代表價值?看來,「安全邊際」和「價值投資」是不是有點衝突?