事的開頭先提一下一部電影,《大賣空 (The Big Short) 》。這部電影翻拍自同名的書,這本書是我看過最勵志的財經書籍之一,裡面從頭到尾講的都是一群神經病、自戀狂和門外漢是如何在 2007 年次貸危機中吊打全球頂級金融機構的。最重要的是,全是真人真事!

就拿書中的德意志銀行交易員李普曼 (Greg Lippmann) 來說,這傢伙的自戀狂症狀簡直嚴重到了要送醫院的地步,是全公司人眼中的第一號大傻瓜。有一次別人打電話到公司找他,接電話的同事哈哈大笑,說:“你找這人幹嗎?他腦子有問題嗎。”但這個自戀狂卻是第一個看出次貸危機苗頭的人。

為了證實自己的觀點,他不顧高層的極力反對做空了大量次貸債券。幾個月後危機爆發,這筆交易立刻就賺了 37 億美金!全球第一大銀行花旗 (Citibank) 股價跌到了幾毛,差點關門;全球第一大保險集團 AIG 賠得傾家蕩產,花了美國政府 1900 億美金才救活;而金光閃閃的華爾街 5 大投行更像串鞭炮一樣炸了 3 間。

總之,在這場危機中越厲害的公司死得越慘,而把它們搞死的人卻都是像李普曼這樣的歪瓜裂棗。下面照片裡的人,就是這幫歪瓜裂棗中最厲害的一個 — 約翰·保爾森 (John Paulson) 。

華爾街的黑歷史,我們就從他說起。

這人 1955 年生,身家已經 100 多億了,是最有希望趕上巴菲特 (Warren Buffett) 的投資人之一。

之所以說這傢伙厲害,首先是因為他膽兒夠肥。要知道做空這事風險可不是一般大,稍不小心就死無葬身之地。前面提倒的李普曼做空了 37 億的次貸債券,已經把他的領導嚇得屁滾尿流,差點就把他給開除了。

這個人先是做空了次貸債券,一口氣從華爾街大機構那兒拿了 150 多億。當那些機構被弄得死去活來痛不欲生的時候,他又做空它們的股票,再次怒拿幾十億。結果沒過幾天,貝爾斯登 (Bear Stearns) 和雷曼兄弟 (Lehman Brothers) 就關了。

就這樣他還覺得不過癮,又一轉身殺過了大西洋,把蘇格蘭皇家銀行 (Royal Bank of Scotland) 、巴克萊(Barclays PLC, BCS-US) (Barclays) 這些大英帝國的百年老店也給弄得雞飛狗跳。當時有英國報紙甚至登出了這樣的文章:“像保爾森這種惡魔就應該扒光了拉出去遊街,然後吊死在路燈柱上!”

就這麼從 2007 年一路到 2009 年,保爾森的基金在短短兩年裡賺了 200 億美金,而他個人的收入更是創了華爾街歷史上的最高記錄 — 兩年 60 億。而在此之前,他的全部銀行存款也就幾千萬而已,在街上屬於窮人級別。

這事兒傳開之後所有人都崩潰了,大家都在相互打聽“這人是哪兒冒出來的?”

要說最崩潰的,那還是做空之神索羅斯 (George Soros) 大爺。索羅斯為世界金融巨鱷,4 場經典戰役血洗市場,傳奇一生。當時他老人家已經退休躺著了,基金也都交給了別人打理。但聽了這消息後他一軲轆就從床上跳起來,到處找人約保爾森見面。

見了面,索羅斯拉下老臉就說拜託教我,保爾森拿他沒轍,只好把訣竅給大致說了一下。他趕緊回去依樣畫葫蘆,立馬就賺了十幾億。對著拉下老臉的索羅斯,其實保爾森那訣竅的核心說穿了就是一句話:只要房價一下跌,大批的房奴都會還不起抵押貸款。

而保爾森是怎麼知道的呢?說來也是搞笑。這傢伙早年都一直在炒股票和債券,從沒接觸過房地產市場。但在 2004 年的時候,因為剛娶了老婆又有了小孩,他就想要買套大點的房子改善下生活水平。結果去中介那兒一問就把他給嚇尿了,他家附近稍微看得上眼的房子價格都要上千萬,要知道他自己 10 年前買房的時候可只花了 20 多萬。

這麼貴的房子,一個牙買加來的小保姆能貸款在紐約皇后區買 5 套!一個跳脫衣舞的妹子也能在拉斯維加斯買 5 套!

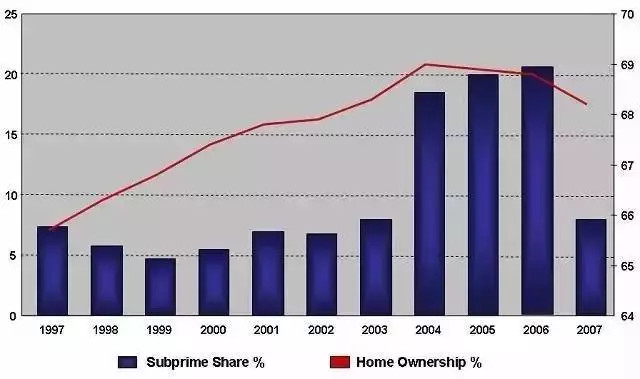

圖中藍柱是美國次貸占所有貸款的比例。在 2004 – 2006 年達到了 20% 左右的驚人數字。

保爾森聽說了這些事之後驚得下巴差點沒掉下來,心說這是要瘋啊,早晚得出大事。這傢伙平時摳門得不行,這時候突然大方了起來,拍了 200 萬給手下小弟,讓他們把全國各地的抵押貸款數據、房價數據全都買回來,越多越好。

數據拿回來之後,他和手下們整天趴桌上分析,最後發現了一個規律 — 去掉通貨膨脹因素之後,一個地區的房價漲幅和抵押貸款違約比例是負相關的,就是“房價一下跌,房奴就不還貸了”。

其實他們這個發現都算不上獨家。當時李普曼手下有個小弟叫徐幼於,是復旦大學數學系畢業的。這傢伙連英語都說不利索,卻是個數學天才,當年拿過全國奧數二等獎。真人長這樣,這是 2016 年他在美國的大學講課的照片,完全就是大學教授的模樣。

徐幼於是恢復高考後的 78 級大學生。1978 年,他正在讀高中,當時,他的第一志願是北大物理系。他讀中學的時候,他姐夫給了他一套大物理學家費英曼的物理教科書,他很喜歡,想要去北京學物理的,後來徐幼於一琢磨,北京人不吃米飯吃麵條啊,就不太想去了。這時候復旦來他高中,跟他說,要不你來複旦吧?於是他就去了。

徐幼於大學畢業是 1987 年,畢了業他就去了美國加州大學洛杉磯分校讀博士,1992 年獲數學博士學位,到普林斯頓做博士後。當時,有一個關係很近的同學,鼓勵徐幼於加入華爾街投資銀行。徐幼於一想,華爾街錢多啊,自己又不像陳景潤,張益堂那些真能靜下心做學問的人,於是就去了。先去了摩根史坦利(Morgan Stanley, MS-US) (Morgan Stanley) 、摩根大通(JPMorgan, JPM-US)銀行 (JPMorgan Chase) ,2000 年至 2010 年又去了德意志銀行 (Deutsche Bank) 。就是在德意志銀行這段時間,有了《大賣空》裡他真實的故事。

當時華爾街流行的觀點是抵押貸款違約比例取決於利率和就業率。利率高、就業率低房奴壓力就大,利率低、就業率高壓力就小。

這種觀點看上去似乎成立,但忽略了一個重要因素:房奴要是還不起房貸怎麼辦啊?當時市面上的做法就是,買房的可以再買,把第二套房子抵押了套出貸款,用貸款還第一套的。

其實當時這種做法已經非常流行了,那些金融公司怕“抵押貸款”說起來難聽,還發明了一種新的叫法叫“資產再利用”。

而前面說的什麼“小保姆買 5 套房”都是用的這一招:買一套,然後抵押換了錢再買一套……總之只要房價漲,這個把戲就可以永遠玩下去,但要是房價一跌就不靈了。

接下來保爾森他們又收集了全國各地的房價數據,發現前幾年各地的房價都衝上了天,但最近有些地方的房價已經停止上漲了。他們又看看華爾街同行們依然熱火朝天的樣子,心中一個疑問油然而生:我們和他們,究竟誰是傻瓜?

因為心裡沒底,他們先發了一圈諮詢郵件給各大投行。保爾森都沒敢亮出真實觀點,只是問了一句“要是房價漲得慢一些會發生什麼?”結果連一個正經回覆都沒收到。

郵件不行那就請人來唄。他們先是聯繫了摩根士丹利的交易員,請他們上門來聊聊怎麼做空,結果人家是穿著 polo 衫來的,坐下來第一句話就是“有話快說,我們一會還要去打高爾夫呢!”

隨後保爾森又找來了老東家貝爾斯登的人,因為有點沾親帶故,對方的話就說得比較客氣:“你們是很好的客戶,所以為了你們著想,還是別這麼搞比較好。”

貝爾斯登前 CEO James Cayne,此人如同最近很獲的華爾街之狼男主角 Jordan Belfort 一樣,是癮君子,不過 James 主要是抽大麻,自己私下也承認過上癮。估計保爾森找上門的時候 James 還忙著抽大麻呢。

相比這幫傢伙,高盛(Goldman Sachs Group, GS-US)的交易員明顯就要高出一個檔次,雖然不認為房價會跌,但保爾森大手筆做空房市的做法還是引起了他們的警覺,兩方交談的時候,保爾森拚命裝傻充愣,高盛的交易員們剛回到辦公室,保爾森那邊電話又來了:“我們還要加注,繼續做空。”

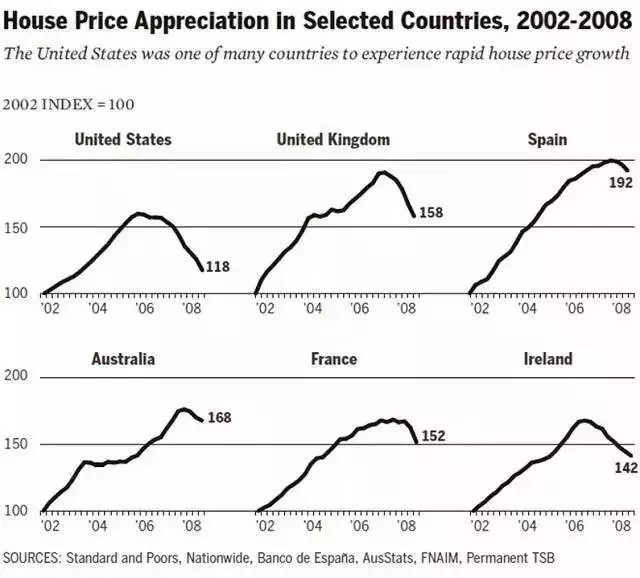

至於接下來發生的事情我們都知道了:一年之後,美國的房價就跌了 30%,上千萬人的房子被銀行收走,各大金融機構的損失超過 3 兆。

這時候,一向人畜無害,整天裝傻充愣賣萌的保爾森終於露出真面目了。

2008 年 2 月 20 日,貝爾斯登邀請他和其他 10 多個基金經理去公司用午餐。眼瞅著就要散會了,這時保爾森舉起了手。“Sam (貝爾斯登的 COO) ,你知道你們有多少問題資產嗎?”“這個我不太清楚。”“大概多少?”“要不我回辦公室查一下再告訴你。”“那我來告訴你,是 2200 億。而你們的股票只有 140 億。你們快完了。”

當天晚上,這段對話傳遍了華爾街。22 天後,貝爾斯登現金流枯竭。24 天後,貝爾斯登被摩根大通以便宜價收購。這裡順嘴說一句,那時候其實別說是貝爾斯登了,連華爾街最橫的高盛也被人家擠兌得一點辦法都沒有。

當時索羅斯的副手德魯肯米勒想要撤出放在高盛的資金,高盛董事長想要留住他,但又拉不下臉來,只好語帶威脅地說了句:“你這麼做,可是會影響我們之間良好關係的。”而德魯肯米勒的回答是:“我沒跟你有關係,我就關心我的錢。”

在次貸危機過去之後,還發生了一個很有意思的小插曲。由於美國人民對那幫做空的傢伙恨之入骨,國會就假模假式地召開了一個聽證會 (其實就是公審大會) ,把索羅斯、保爾森等人都給叫過去讓大家吐槽一番出出氣。

(這是聽證會現場的照片,保爾森在中間,左邊那個是索羅斯。)

結果有個國會議員問了這麼一個問題:“我早上出門前鄰居問我,坐在地球上最厲害的富豪面前會是什麼感覺?”你說這算什麼鬼問題?

保爾森厲害的地方除了會裝傻,就是在每一次經濟災難中,他總能獨善其身,甚至賺的盆滿鉢滿。也是因此,他才從一個輸家成功封神。然而,風水輪流轉,這也是華爾街恆久不變的定律。

從 2012 年開始,經濟復甦的態勢初現端倪,金價的走勢開始迷茫。然而保爾森對於黃金價格多頭的執著比當年在次貸危機中空頭的執著有過之而無不及。這種近乎風控的執著,讓保爾森黃金交易的投資獲利開始大幅縮水。黃金價格不斷往下,保爾森卻始終堅信黃金將幫助他收復失地。已成為神,怎會輸呢?

為此,他也付出的不光是金錢上的代價。美國經濟的復甦讓更多的人懷疑他的韜光養晦能否重演次貸危機的神話。

同年,“曼哈頓夫人”安娜·格里斯蒂納被捕。紐約警方為了抓她,臥底長達 5 年之久。在人們眼裡她是勤儉持家、相夫教子的“鄰家主婦”,而暗地裡,這位安娜夫人是紐約賣淫業呼風喚雨的人物。

安娜·格里斯蒂納從小在蘇格蘭長大,因此又有“安娜·蘇格蘭”的別名,後來移居美國紐約。如今她與丈夫和 4 名子女居住在紐約市郊,平日衣著打扮樸素為人低調,經常穿著 T 恤牛仔褲接送子女上下學,一心打理家務。格里斯蒂納表面上過著與一般家庭主婦無異的生活,暗地裡專門為富豪權貴和當紅女星及超級名模“穿針引線”。

據說安娜的客戶名單真的能串出一部華爾街的黑歷史。小道消息稱她與 Morgan Stanley 的老大相交過密,這位大姐被抓的時候據說還在與華爾街某投行職員商量著把自己的窯子生意擴個張,做網路營運的。事實證明做任何行業生意流程還真像,估計再下去,她借殻上市都是可以做的來了。

再說保爾森,到了 2014 年,美國對沖基金平均收益率為 3.7%,遠遠落後於標準普爾 500 指數 13.6% 的漲幅。而在保爾森掌管的保爾森基金公司 (Paulson & Co) 中,表現最差的正是其旗下規模最大的對沖基金之一的“保爾森優勢增強基金”(Advantage Plus fund),全年虧損近 36%。

2015 年 6 月的一個風和日麗的下午,保爾森在曼哈頓中區 5 號大街的辦公室裡,向《Bloomberg Businessweek》總結般地回顧過去的一年。“去年我們確實犯了錯,我們對經濟發展方向過於自信,也冒了很多風險。”他的聲音如在 2008 年聲名鵲起時一樣,十分柔和。

此前,在送給投資者的 101 頁年度報告裡,保爾森也用平淡而謙卑的語言解釋 2011 年巨虧背後犯的 4 個錯誤:過於看好股市、低估歐債危機的影響、高估美國經濟以及選錯股票。

他親筆寫道:“2011 年我們的表現是不能接受的,但我們相信 2011 年只是暫時的脫軌。”他很慶幸自己雖年過半百,當仍年輕。“看看索羅斯,81 歲,巴菲特,81 歲。”他說。在曼哈頓的街上,保爾森轉身離開。他還能再創奇蹟嗎?

華爾街的黑歷史離不開槓桿這東西。要知道槓桿 (說白了就是借錢投資) 這東西一向是毒性最大的猛藥,不管是多厲害的人還是機構,玩脫了沒有不死的。

摩根士丹利厲害不厲害?花旗銀行有錢不有錢?AIG 厲害不?2007 年不也個個賠得哭爹喊娘。當時華爾街上最厲害的高盛和摩根大通反而槓桿最小。為什麼?人家知道厲害。

不過要說加槓桿加出來的第一大慘案,那還是傳說中的長期資本管理公司 (Long-Term Capital Management, LTCM) 。

比如他們公司有個合夥人叫羅伯特·默頓 (Robert C. Merton) ,全世界金融教科書裡金融衍生品定價公式之一就是以他名字命名的。

在羅伯特·默頓之後,後來和他一起得諾貝爾獎的 Myron Scholes 很快也加入了公司。再後來居然連聯準會副主席 David Mullins 也入伙,再加上創建公司的交易大師 John Meriwether,長期資本管理公司組建了一個嚇死人的無敵陣容。

公司開張的第一件事當然就是籌集資金了。一般基金開張時要籌點錢,那都得跟要飯似的四處要。而但他們出去和投資人談判的時候,那格調簡直亮瞎狗眼,對話一般都是這樣的:“你們基金的投資策略是什麼?”“那可不能說。”“那不會有風險嗎?”“我們有金融風險管理之父羅伯特·默頓和 Myron Scholes。”“那政策風險呢?”“我們有聯準會副主席 David Mullins。”“那交易怎麼辦?”“我們有華爾街最賺錢的團隊:所羅門(2359-TW)兄弟 (Salomon Brothers) 公司原班人馬。”

總之他們一跑出去投資者都追著給錢,而且越沒見過世面的給得越多。什麼台灣日本泰國巴西科威特新加坡,這些平時八竿子打不著的銀行最後全都入了伙。

不過有一個人對他們公司卻非常不感冒,那就是老狐狸巴菲特。為了得到他的投資,John Meriwether 親自上門遊說了好幾次,巴菲克對他客氣得不行,美好祝願說了一大堆。但要錢,那是一毛也不給。

但不管怎麼樣,他們的開局都算是夢幻級的:一開張就拿到了 12.5 億美元的投資。要知道別的基金一般可都是千八百萬起步的。就算是 Barton Biggs (寫《Hedge Hogging》那位) 這樣的超級大牛,起步時有個兩三億都把他美得直冒鼻涕泡了。

當時長期資本管理公司的投資策略可以說是地球上風險最小的之一:他們從不去賭市場的漲跌,他們賭的只是一件必然發生的事情 — 同樣一件東西,最終會出現相同的價格。

因為市場波動的原因,它們偶爾也會出現很小的價格差異 (比如一個賣 100 元,一個 99.98 元) 。這個時候,他們就會買進 99.98 元的那種,賣出 100 元的,等過幾天價格又一樣了 (不管變成多少) ,他們總能賺到兩分錢的差價。

看到這裡你可能會想:這賺的也太少了吧!沒錯。要是他們只拿自己的本錢去幹這事兒,一年只能賺個 2% 左右,都不夠日常開銷的。

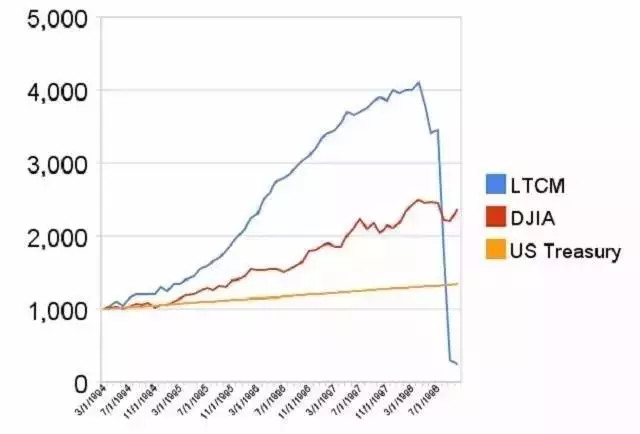

所以為了賺大錢,他們放了 30 倍的槓桿。也就是說,他們把每 1 塊錢的資產都借來了 30 塊錢,然後拿去投資。這樣一來,去掉利息和手續費啥的,他們前 4 年的成績達到了一個驚人的數字:年收益超過 40%,而且只有 1 個月虧損。

對這種做法,Myron Scholes 有個很妙的比喻:這就像吸塵器吸灰塵,看看都是微不足道的小錢,但吸著吸著就是一大桶。

不過當他們的吸塵器開動了一陣之後,卻發現了一個新問題:搶生意的人越來越多了。話說那幫華爾街大機構,本質上和開小吃的都是一樣一樣。什麼賺錢就幹什麼,一直幹到大家都死翹翹為止。

沒錢賺了怎麼辦?最後他們商量下來,決定進入新興市場。新興市場風險很大,但他們認為有兩個因素能保證他們賺錢。首先,當時幾乎所有人都認為國際貨幣基金組織 (IMF) 有能力也有意願救援任何一個陷入麻煩的國家,所以不太需要擔心賴帳的問題。

其次為了穩妥起見,他們還決定把資金分散到拉美、東南亞和俄羅斯等各個市場。雞蛋都不在一個籃子裡,總不可能一起碎吧?

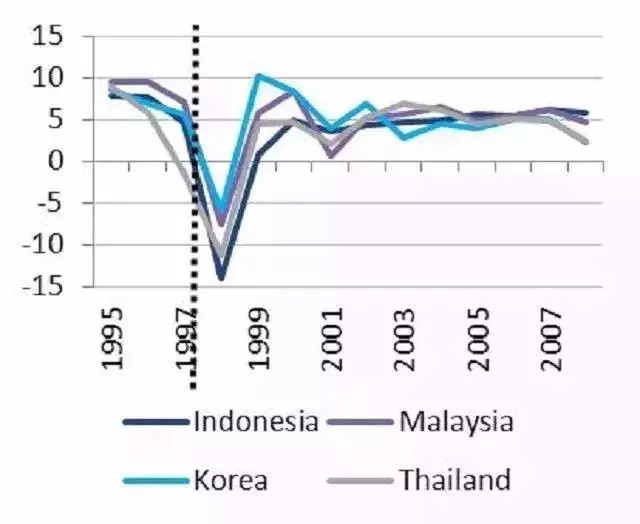

最後他們搬出大量歷史數據,用電腦計算了一下破產的機率,發現他們公司破產的機率只有0.000000000000000000000001%。從理論上講,直到宇宙毀滅那一天,他們也幾乎不可能破產。結果沒過幾天,亞洲金融風暴和俄羅斯債務危機就呼嘯而至,他們的心都碎了。亞洲金融風暴中,印尼、馬來西亞、韓國和泰國的 GDP 全都跌趴。

其實有些道理說出來常人都明白:一次重大危機必然是會造成全球性影響的,你怎麼能用機率論第一節課的知識來認識金融市場呢?在他們的數學模型裡,如果俄羅斯陣亡的機率是 10%,馬來西亞也是 10%,那兩個國家同時陣亡的機率就是 1%,太讓人頭疼了。

到了這個時候,這幫數學天才們傻眼了。所有的資金都在瘋狂地逃出新興市場,而他們的規模太大,走不了了。後來,當長期資本管理公司公開了自己資產規模和槓桿倍數時,華爾街上的所有人都嚇傻了。他們用 100 多億美金買了 6000 多億資產,槓桿超過 50 倍!

有個基金經理評論道:這哪是用吸塵器吸灰,分明就是在推土機前撿硬幣啊!

(藍線是長期資本管理公司的投資收益,最後那段太酷炫了。)

長期資本管理公司在發現事態有點不妙的時候,第一個想起來的又是巴菲特。他們開出了幾年不收管理費的超級優惠條件,希望能騙巴菲特入股。 (當然沒提自己虧了錢) 你猜巴菲特是怎麼做的?他當即就打電話給手下的人:“很可能出大麻煩了,停止和所有對沖基金的交易!”

後來有一次聊到長期資本管理公司,巴菲特說了這麼一段話:

“如果你給我一把槍,彈膛裡有一千個甚至一百萬個位置,裡面只有一發子彈,要花多少錢才能讓我對著自己腦袋來一槍?告訴你,給多少錢我都不幹。但因為腦子不清楚,總有人去幹這種蠢事。”

最後,祝企業家們和各大私募好運。華爾街的“黑歷史”告訴我們,在全球金融市場,風水輪流轉,各位好自為之。

《雪球》授權轉載

【延伸閱讀】