「We are family」,聽到這句廣告台詞不曉得有多少讀者和我一樣,想起中國信託的廣告呢,由鹿港辜家所創辦的中信金控已經有了半世紀的歷史,目前資產規模已經是台灣排名前三的金控公司,究竟是如何維持競爭力的,我們試著從基本財務面觀察。

基本資料

1966 年辜振甫發起成立中華證券投資公司,之後改組成為中國信託投資公司,1991 年財政部開放信託投資公司可改設為商業銀行後,正式改制成為中信商銀,並於 2002 年以股份轉換方式成立中信金控,隨後中信商銀併購萬通商銀、鳳山信用合作社,以及花蓮中小企銀,成為當時規模最大且分行數最多的民營銀行;海外主要佈局有,2013 年中信商銀以日幣 520 億元併購東京之星銀行,創下台灣併購日本銀行首例,2015 年以人民幣 23.53 億元收購中國中信國際金控旗下所屬中信銀行國際(信銀國際)的中國有限公司 100% 股權,2016 年以泰銖 166 億元收購泰國 LHFG 金融集團 35.6% 股權,不過中信金控同年宣佈放棄收購蘇格蘭皇家銀行馬來西亞子行。

另外,2011 年中信金控以新台幣 53 億元標購美商大都會保險集團台灣子公司 100% 股權,大都會國際人壽於隔年更名為中國信託人壽,2013 年以新台幣 7.24 億元收購宏利人壽,併入旗下中國信託人壽,2015 年以新台幣 323 億元將台灣人壽併入旗下子公司,爾後台灣人壽與中國信託人壽整併,台灣人壽為存續公司。

我們可以清楚看到,中信金控將資本操作集中在銀行和保險,銀行子公司獲利佔比大約 70% 至 80%,而保險子公司獲利佔比大約 20% 至 30%,這是台灣相當典型的金控公司模式,透過銀行和保險公司創造獲利雙引擎,所以分析將集中在中信商銀和台灣人壽。

中信商銀

負債結構

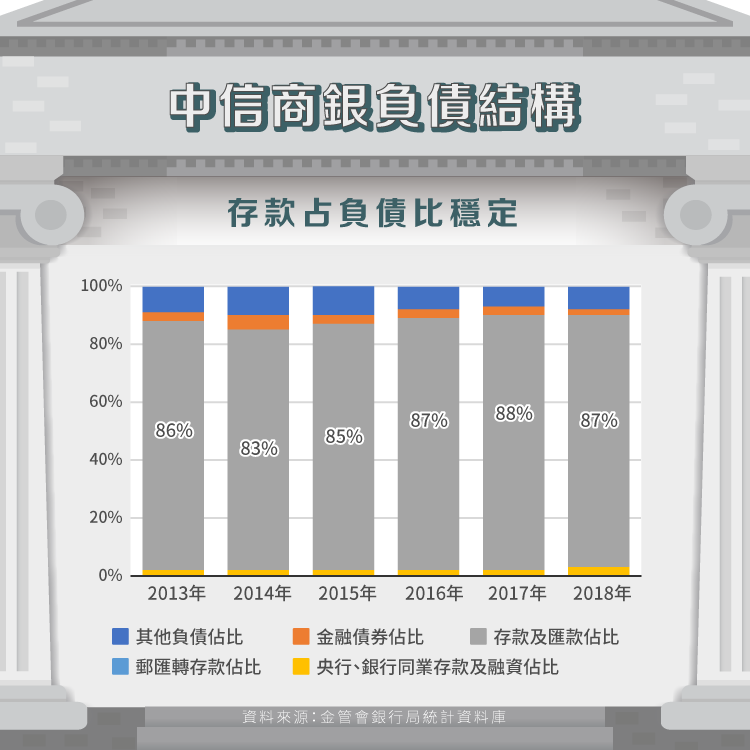

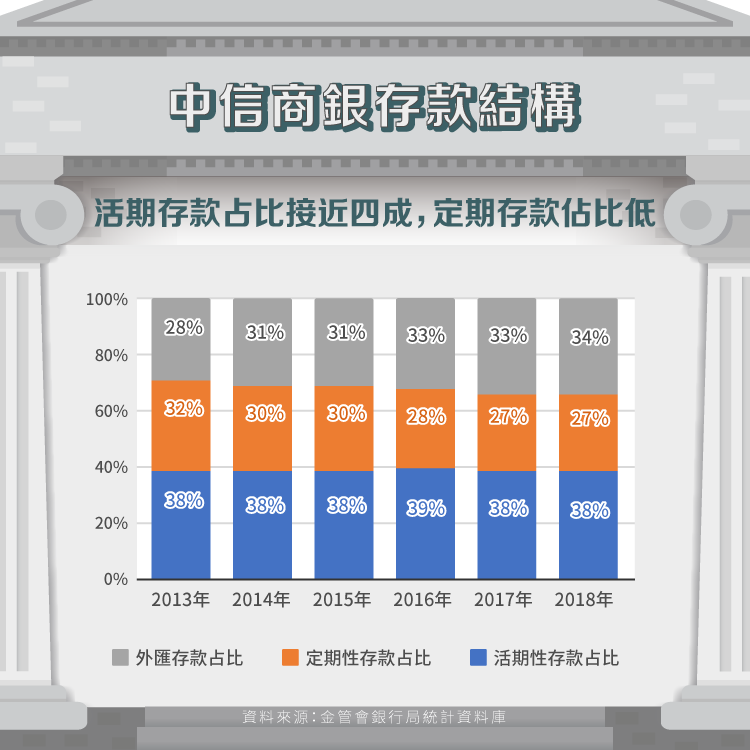

過去六年中信商銀負債結構中,最重要的組成成分是存款及匯款佔比,大約 85-88% 左右,該比率與其他銀行相比並無太大差別。不過每間銀行的資金成本仍會有些許程度的落差,主要原因就是存款結構的組成,我們可以發現中信商銀在活期性存款的比重處於同業銀行中的前段班水準,大約在 38-39%,而且中信商銀的定期性存款則是維持在較低的水位,從 32% 緩步下降至 27%,外匯存款則是因為中信商銀 2013 年開始佈局海外銀行,使得外匯存款佔比逐漸提升。如此的存款結構顯示中信商銀在財富管理業務的深耕也漸漸為負債帶來較低的成本結構。

資產結構

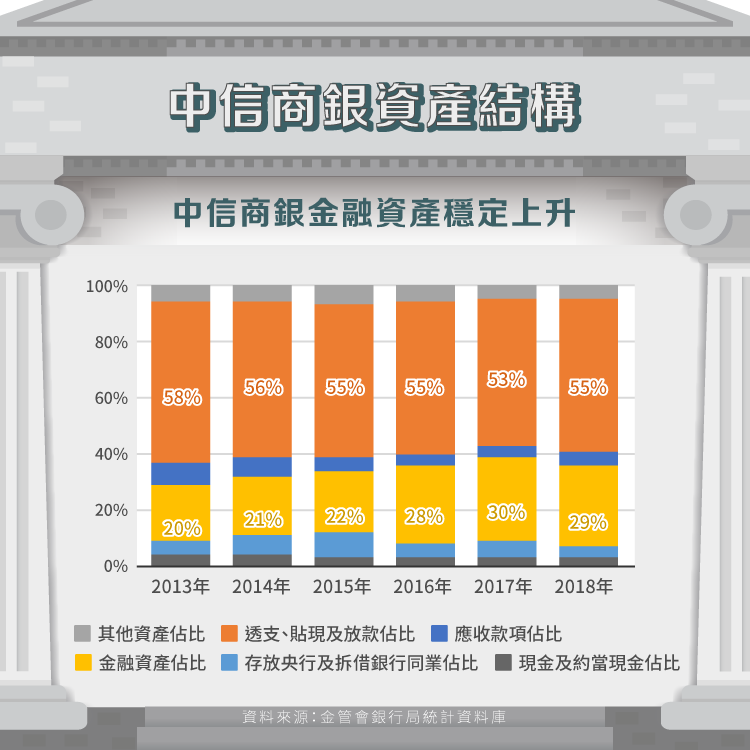

中信商銀的資產結構中,最大佔比資產是透支、貼現及放款,大致上低於 55%,與其他銀行相比偏低,而第二大佔比資產是金融資產,從 20% 緩步上升至接近 30%。其中,放款結構以企業與消費放款為主,我們可以看到中信商銀的企業與消費放款合計佔比近幾年幾乎維持在 60% 以下,雖然消費放款有逐漸增加的趨勢,不過企業放款幾乎沒有大幅變動,僅有不到 25% 的佔比與其他銀行相比則是偏低,與其他銀行的放款策略明顯相反。

收益結構

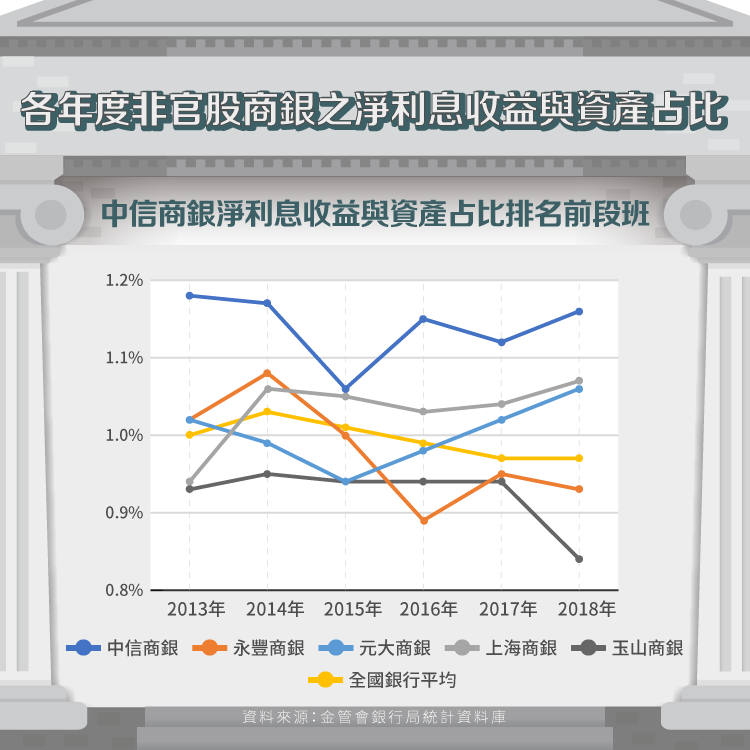

由於各銀行提供的淨利差訊息不完整,所以這裡用淨利息收益與資產占比替代,我們可以看到中信商銀在過去幾年的比率是排名靠前,也就是利用一單位資產所創造出的淨利息收益更多。

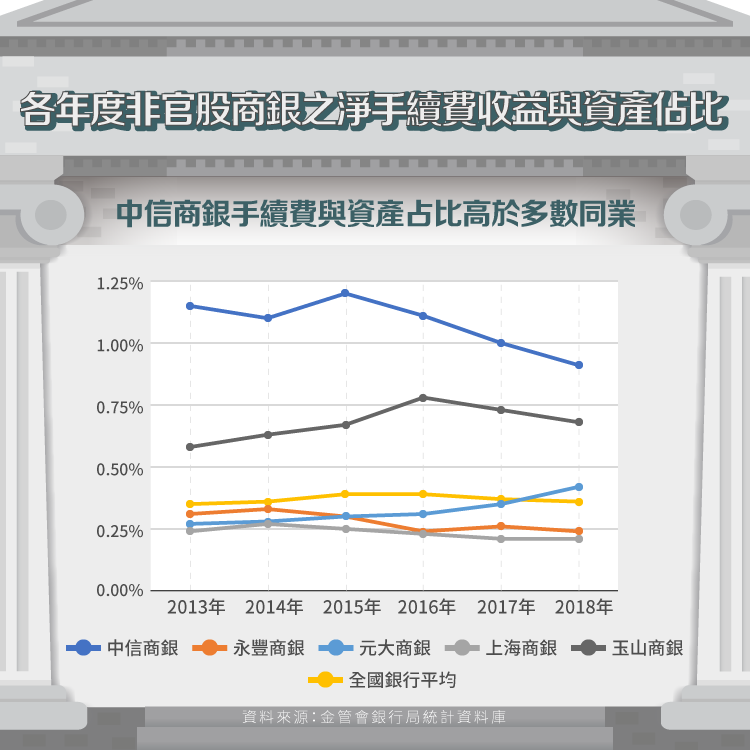

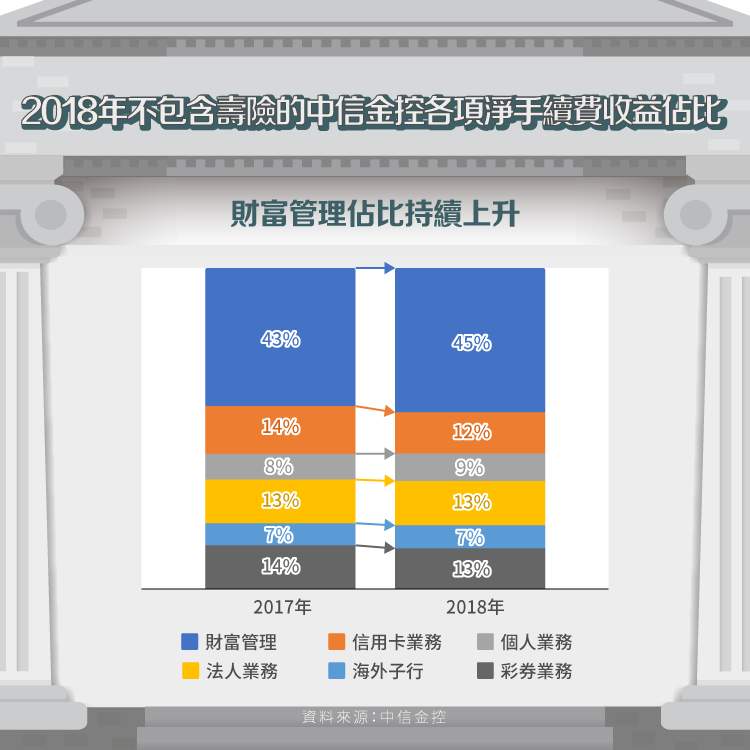

另外,除了淨利息收益外,商業銀行還有一項重要的淨手續費收益來源。我們可以看到中信商銀在淨手續費收益與資產占比雖然從 1.15% 逐漸下降至 0.91%,但仍然高於多數同業,可以從信用卡流通卡數市佔率得知,中信商銀雖然在 2013 年被國泰商銀搶下好市多(Costco, COST-US)聯名卡的獨家發行權後,但市佔率 15.78% 依然穩居第一。不過中信金控(不包含壽險)的淨手續費收益中佔比最大的其實是財富管理,2018 年佔比達 45%,主要依賴保險與基金的銷售。

其實中信商銀很早就開始經營零售業務,最困難的莫過於負債端的零售存款,畢竟從大方面來看零售存款是被動型負債,除了依賴零售客戶的累積,也有賴於產品的豐富與體驗,因此一家商業銀行的零售業務競爭力通常取決於零售存款。

要想累積大量零售存款,必須讓客戶有意願且有動力將存款挪移,特別是活期性存款,不但資金成本便宜,也代表零售業務具有良好支撐,而中信商銀除了憑藉財富管理與信用卡業務的發展,吸引許多零售的活期性存款外,還要考慮到近幾年積極整併的壽險子公司,其保險業務也能為銀行帶來更多的活期性存款,這也是中信商銀的活期性存款佔比始終維持在前段班的主要原因。

資產成長模式與來源

我們可以看到中信商銀過去五年的負債成長率明顯低於權益成長率,代表中信商銀經營收益的成長較快,屬於內部性成長;而資產成長率高於加權風險性資產成長率,代表中信商銀的低資本消耗型資產成長較快,偏向輕資產方式成長。

台灣人壽

根據 Sigma 數據,台灣 2018 年保險深度(保費收入/GDP)高居全球之冠,超過 20%,領先香港與南韓的 18% 與 12%,另外一項數據顯示,2018 年台灣銀行業與保險業資產的比值低於 2 倍,美國大概為 4 倍,中國大概為 14 倍,也就是台灣民眾的每塊錢資產中,有 1/3 是購買保險產品,而美國為 1/5,中國則為 1/15,顯示台灣民眾特別鍾愛保險產品。這也是為什麼台灣多數的大型金控都設有保險子公司。

成立金控後,的確能夠增加銷售金融商品的交叉效益,我們看到 2018 年台灣人壽按照通路別區分的保費收入,來自中信商銀和外部銀行的比重分別為 39% 和 33%,2017 年分別為 37% 和 37%,等於超過 7 成比重都是來自與銀行通路,僅有大約 25% 來自業務和保險經紀通路,也因為這樣的通路結構使得銷售會偏向一般民眾較容易理解的保險產品為導向,畢竟不是每個銀行理專都具有足夠的保險知識,所以儲蓄和投資導向的保險產品成為市場熱銷。

保險公司的產品通常分為傳統型、利變型、投資型,而近幾年以後面二種產品最為熱賣,2018 年台灣人壽利變型和投資型保單保費收入分別佔比全部保費收入的 73% 和 23%,合計 96%,2017 年分別為 83% 和 12%,合計為 95%,幾乎包含所有保費收入。這也能夠印證以銀行為主要銷售通路的保費結構,將會以儲蓄和投資為導向的保險產品為主,也因為這層關係,導致保險公司更容易受到利差影響。

保險公司通常利潤來自死差、利差、費差,死差受到傳統型保險產品影響較多,而費差與保險公司經營有比較大關係,利差則是受到與利率相關的保險產品影響居多,像是儲蓄型產品,而投資型產品不影響利差,主要是因為投資型產品屬於分離帳戶,由保戶自行承擔,並不屬於保險公司的一般帳戶。

前面提及台灣民眾對於保險產品的熱愛是遠高於全球任何一個國家,同時也讓保險公司吸收了大量的資金並加以投資,但要特別注意的是台灣的投資機會無法完全吸收這些投資資金,導致保險公司會將部分資金換成外匯往海外投資,我們可以看到 2018 年第四季台灣人壽僅海外固定收益投資就佔了 63%,這還不包含海外權益和其他金融產品投資,所以投資台灣的保險公司還要特別考慮匯率風險。

結論

中信是台灣相當典型的金控公司,以銀行和保險作為獲利雙引擎,中信商銀不斷往海外發展,除了服務台商外,也可以拓展更多市場,而台灣人壽歷經了大都會人壽、宏利人壽、台灣人壽的整併,目前依照資產規模排名台灣第五大保險公司,不過台灣人壽較依賴銀行通路銷售保險產品,相對於國泰、富邦、南山、新光等競爭對手而言,其業務員團隊仍有加強空間。整體來看,中信商銀在利用金控交叉銷售的經驗相當豐富,不論是保險產品或是基金,都能夠賺取大量的手續費收入,同時台灣人壽與其他子公司也不用擔心通路不穩定的狀況,中信金控是一個完整的金融團隊。

【延伸閱讀】