從“預告”到落地,降準來了。

4 月 15 日晚間,中國人民銀行發布消息稱,為支持實體經濟發展,促進綜合融資成本穩中有降,決定於 2022 年 4 月 25 日調降金融機構存款準備金率 0.25 個百分點(不含已執行 5% 存款準備金率的金融機構)。

為加大對中小企業和“三農”的支持強度,對沒有跨省經營的城市商業銀行和存款準備金率高於 5% 的農村商業銀行,在調降存款準備金率 0.25 個百分點的基礎上,再額外多降 0.25 個百分點。本次調降後,金融機構加權平均存款準備金率為 8.1% 。(註:三農特指中國的農業、農村和農民)

根據推測計算,此次降準共計釋放長期資金約 5,300 億元。中國央行有關負責人表示,中國人民銀行將繼續實施穩健貨幣政策。一是密切關注物價走勢變化,保持物價總體穩定。二是密切關注主要已開發國家貨幣政策調整,兼顧內外平衡。同時,保持流動性合理充足,促進降低綜合融資成本,穩定總體經濟大盤。

降低金融機構資金成本每年約 65 億元

降準從“預告”到落地,僅用了 2 天。 4 月 13 日召開中國國務院常務會議,適時運用降準等貨幣政策工具,進一步加大金融對實體經濟,特別是受疫情嚴重影響產業和中小企業、個體工商戶支持強度,向實體經濟合理讓利,降低綜合融資成本。上一次降準還是在 2021 年 12 月 15 日,當時調降金融機構存款準備金率 0.5 個百分點(不含已執行 5% 存款準備金率的金融機構),共計釋放長期資金約 1.2 兆元。

降準的直接作用,就是給銀行業金融機構“解鎖”釋放低成本長期資金,保持市場流動性充裕,降低銀行負債端成本,從而降低貸款利率,為實體經濟融資成本“減輕負擔”。中國央行有關負責人表示,目前流動性已處於合理充足水平。

此次降準的目的有三:

- 優化金融機構資金結構,增加金融機構長期穩定資金來源、資金配置能力,加大對實體經濟的支持強度

- 引導金融機構積極運用降準資金,支持受疫情嚴重影響產業和中小企業

- 此次降準降低金融機構資金成本每年約 65 億元,透過金融機構傳遞,可促進降低社會綜合融資成本。

民生銀行( 600016-CN )首席研究員溫彬表示,降準將提高貨幣乘數,擴大銀行信貸衍生能力,並與結構性貨幣政策工具相結合,持續加大對中小企業、科技創新、綠色發展等關鍵領域和薄弱環節的支持強度;同時,降準還將優化銀行體系資金的期限結構,釋放長期流動性、降低銀行負債成本,有助於鼓勵和引導金融機構繼續降低實體經濟融資成本。儘管本月 MLF 政策利率保持不變,但降準或將促使 LPR 報價行壓降買賣價差,本月 20 日 LPR 利率有望下調。

如何影響股市、債市、房市?

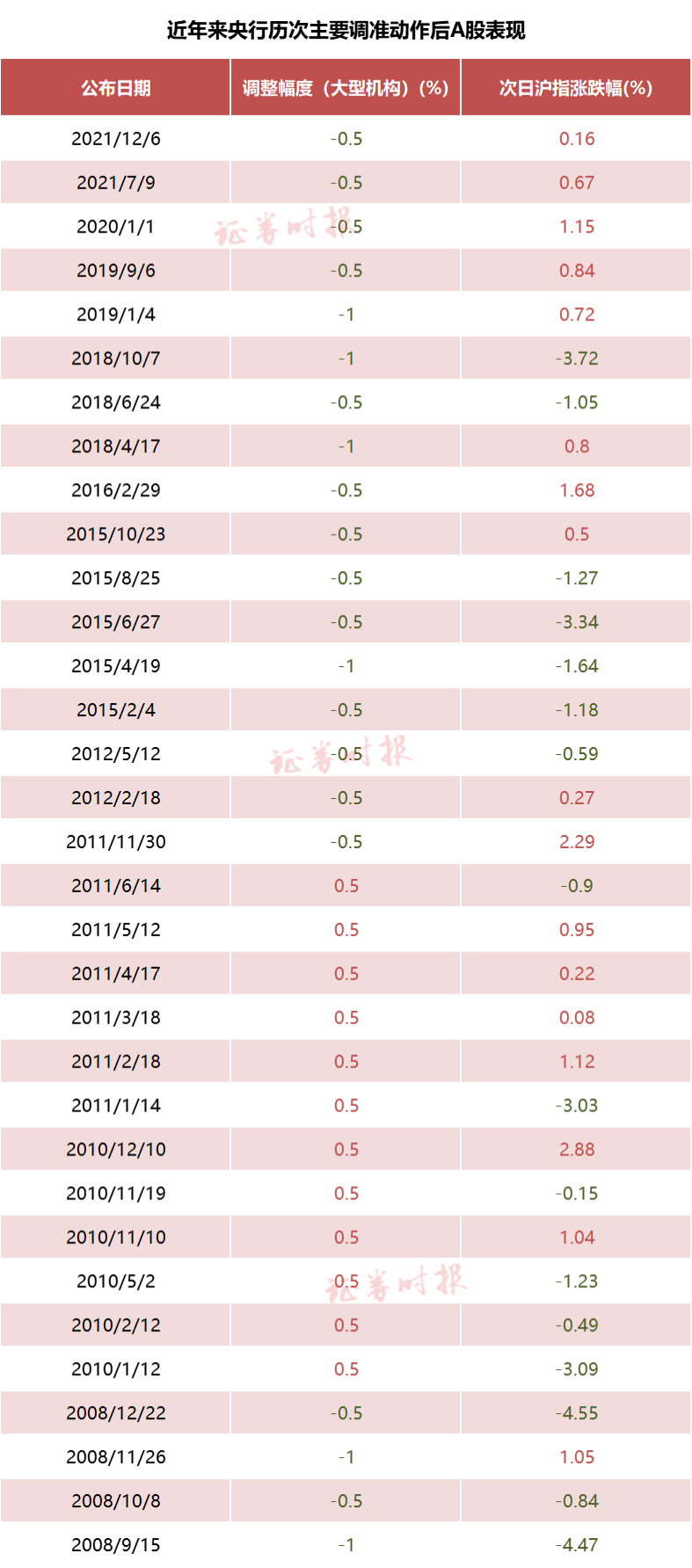

降準除了利於維持市場流動性充足、推動實體經濟融資成本下降外,對金融市場也會帶來一定影響,例如,回溯過往情況看,降準在短期內往往會對金融板塊、地產板塊的行情起到催化效果。不過,這種影響可能較為有限,因為市場先前早有預期,對股債影響預計總體不大。

招商證券( 600999-CN )研究報告曾表示,歷史數據顯示,降準之後股票市場漲跌參半,上漲佔比略高,這也意味著降準對股市整體表現的短期影響不明確。不過實施降準有利於改善市場對於政策轉暖以及信用寬鬆的預期,對於提高整個市場的風險偏好具有一定的正向作用。

▲ 註:本表降準時間選取中國央行公告時間 製表:胡華雄

溫彬表示,對股市來說,先前中國國務院金融穩定委員會召開專題會議,釋放穩預期穩市場訊號,效果顯著,資本市場已止跌,此次降準將進一步增強市場信心,幫助資本市場平穩運作。對債市來說,降準將促進銀行做好資產負債管理,增加利率債配置,預計中國國債報酬率穩中有降,並帶動企業債融資成本下降。

對房地產市場,降準亦能起到積極作用,溫彬稱,在各地因城施策進行房地產調整背景下,房地產企業合理融資需求以及居民剛性需求、改善型抵押貸款需求將得到有效滿足,這對目前化解部分房企流動性壓力、提高居民購房意願、保持房地產市場平穩健康發展具有積極作用。

MLF本月未降息,市場:第二季度仍有機會

4 月 15 日,中國央行按慣例續作中期借貸便利(MLF)。本月 MLF 等額續作,投放規模 1,500 億元,利率 2.85% 維持不變,結束了先前連續三個月的淨投放過程。本月 MLF 再次未“降息”,也對 4 月 20 日貸款市場報價利率(LPR)的變動添加了不確定性。

至於為何不降息,光大證券首席固定收益分析師張旭認為,現階段,MLF 降息顯然是有利於增強金融對實體經濟的支持的,但也有可能會給保持內部均衡和外部均衡的平衡增加一些難度。實際上,貨幣政策工具箱中不僅僅有 MLF 降息這一個,可能近期還有更多的政策上的或市場機制上的變化值得期待,這些都是有利於進一步加大金融支持實體經濟的。

中國國家金融與發展實驗室副主任曾剛對證券時報記者表示,即便不降息,也可以採取下列方式降低實體經濟融資成本。

- 推動金融機構進一步向實體經濟減費讓利,有序降低備抵呆帳覆蓋率從而釋放銀行利潤,就可以提升銀行向實體經濟讓利的能力。

- 加大結構性貨幣政策工具的使用力度,透過向銀行提供再貸款等低成本資金,引導銀行將更多信貸資源以低利率投向經濟薄弱領域,特別是受疫情影響嚴重的產業,這也可以達到降低經濟重點領域融資成本的目的,而不需要透過直接降息。

中國央行公佈的最新數據顯示, 2022 年第一季度企業貸款利率降至 4.4% 左右,較 2021 年下降了 0.21 個百分點。 3 月份,新發放的企業貸款利率為 4.37 % ,比上年的 12 月低 8 個基點。有分析認為,從中國央行公佈的季度企業貸款利率水平看,今年第一季度企業貸款利率降幅明顯,銀行在進一步讓利實體經濟,推動實體經濟融資成本不斷下行的同時,從防範金融風險的角度考慮,也需要保持存放利差的穩定。

不過,儘管降息預期接連落空,但市場對於第二季度降息依然充滿期待。東方金誠首席總體分析師王青認為,實施降準並不意味著降息的可能性封閉,預計第二季度 MLF 利率仍有可能再度下調 10 個基點。綜合考慮目前內外部形勢及貨幣政策空間, “雙降(全面降準+政策性降息) ”的機率較大。本月下旬中國中央政治局研究經濟工作會議後,降息有可能落地實行。這尤其對扭轉房市預期,力爭年中實現房地產行業回暖、穩定總體經濟大盤具有重要意義。

銀行加強負債成本管控亦需重視

相對於單純透過降息推動銀行讓利,加強負債端成本管控,或是銀行在穩定息差,防範金融風險與推動實體經濟融資成本之間,尋求平衡的可選路徑。

光大證券首席銀行業分析師王一峰認為,今年以來,銀行存放款管控壓力持續加大,一方面,銀行對於存款的競爭格局較為激烈,造成核心存款利率高位運作;另一方面,在疫情衝擊、政策驅動、需求不足的三重壓力之下,信貸投放的供需矛盾顯著加大,造成貸款利率買賣價差明顯壓降,加之 LPR 報價的下調,使得銀行各類貸款利率均出現明顯下行。

“銀行存放款利差(NIM)承壓不僅會加大銀行內生資本補充壓力,降低銀行信貸投放和服務實體經濟的意願,而且會弱化銀行風險防控能力。在此情況下,加強銀行負債成本管控勢在必行。”王一峰稱。他認為,後續可考慮建立自律機制下的“超限額管理”,對各家銀行的高成本負債產品,設定限額管理要求;對於突破利率自律機制要求的負債,進行規模管控。

再次改革存款利率報價機制,去年改革後,一年期以上定期存款、大額存單均有所下降,但短期限的核心存款利率依然偏高,後續可能再度改革報價機制,進一步壓降存款利率買賣價差等。不過,存款利率由於涉及更廣泛群體的切身利益,其改革要著眼於穩定推進。有分析認為,目前中國監管部門可考慮採取鼓勵措施,而非硬性要求的方式,推動銀行穩步壓降存款成本。

《虎嗅網》授權轉載

【延伸閱讀】

清除絆腳石-_-.png)