1983年至1984年間,我是加州大學洛杉磯分校的博士生,當時我被指派為尤金·法瑪(Eugene Fama)教授的研究助理。法瑪教授在2013年獲得諾貝爾經濟學獎,論文內容為有效市場理論奠定下基礎。法碼與其他學者在芝加哥大學中,發起了有關被動型投資與主動型投資之間的辯論,40多年來這已經成為校園文化的一部份,兩派都有充滿熱情的支持者。但即使是積極鼓吹主動型投資的支持者也必須承認,被動型投資贏了這場競爭。事實上,共同基金產業看起來似乎已經意識到了,他們正面臨的不只是成長趨緩,而是生死存亡之秋,很多共同基金正透過降低費用,以及提供被動投資的方法來因應這種狀況。

被動投資獲勝!

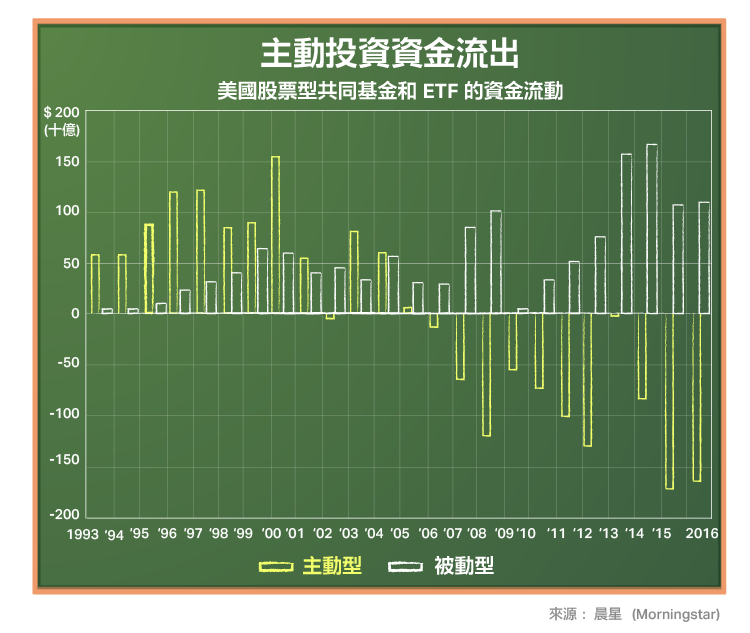

當伯格(Jack Bogle)在1975年創立了Vanguard 500指數型基金時,我相信他也沒能預見,這個基金成功改變了我們的投資方式。不僅指數型基金佔投資的板塊逐漸增加,隨著ETF也加入了被動型投資組合中混合,根據指數為主的投資已經擴展到了幾乎世界上所有資產市場。現在,你可以將想要的股票、債券或者商品,組合成指數型基金或ETF的投資組合。關於被動型投資的成長,我們可以在下方的圖表中看到。我紀錄了2005年至2016年,美國股票市場中的被動型投資者(以ETF和指數基金的形式)和主動型投資者:

2016年,被動型投資佔股票市場所有機構的資金大約40%,比2005年還多了一倍以上。自2008年以來,主動型投資的資金流出加快,從過去10年資金流入主動型和被動型投資的變化,我們可以看出整個趨勢。

現在的問題不再是被動型投資是否在成長,而是它的成長速度會多快,以及主動型投資會因此付出什麼代價。這個結果不僅將對我們的投資選擇造成影響,而且對於許多屬於主動型投資的工作,如投資組合經理、銷售人員到理財顧問都會造成很深的影響。

關於主動型投資

要了解主動投資轉向被動型投資的原因,以及為什麼近年來這個趨勢會加速,我們只需要看看每年百萬名投資人,他們從房地產仲介或者是理財顧問所拿到的投資報告,這些報告記錄了投資人一年來因為主動型投資而虧損的金額。坦白說,現今的投資者比過去更清楚意識到,他們經常得因為基金操盤人的主動型投資而賠錢,而現在他們有了其它選擇來減少這些虧損。

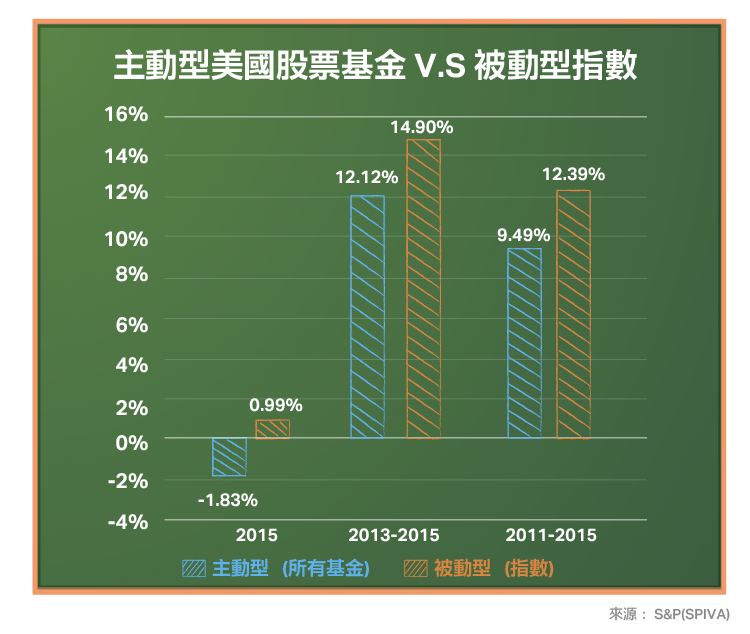

1.統計上,主動型投資(永遠)不能打敗被動型投資!

在你想批評我是一名效率市場理論的死忠支持者之前,有一個簡單的數學原因可以證明為什麼這個說法為真。例如在2015年期間,機構投資者將他們約40%的資金投入指數型基金和ETF,約60%投資於主動型投資標的。投資於指數型基金和ETF的資金將會追蹤大盤指數,交易的費用成本只有約0.11%。主動型基金經理人首先必須認知到,統計上他們無法打敗指數,而他們的成本,如交易費用和管理費用,卻必需從指數的報酬中獲得。所以不意外地,主動型投資者每一個時期的報酬率都會低於指數,過半數的主動型投資人表現也皆不如指數。為了支持我的論述,下圖是截至2015年為止,所有主動型管理基金與被動型基金的報酬率:

主動型股票型基金經理人的績效在2006年至2015年期間,每年平均都遜於大盤指數約1.21%,一年以上則落後2.92%、三年2.78%、五年2.90%,績效表現逐年與大盤差距加大。

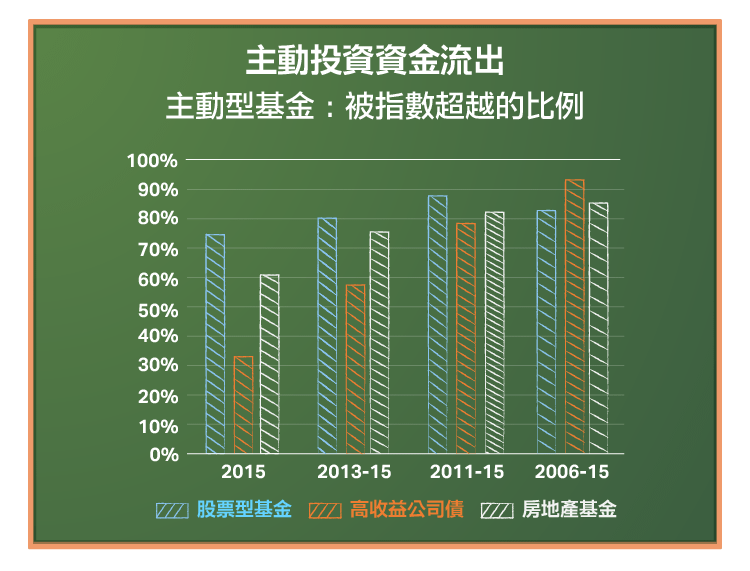

請注意上圖的表中,主動型基金經理人在股票、債券和房地產領域的表現都不如被動型投資,意味著主動型投資績效不佳的狀況,並不僅限於股票市場。

如果主動型基金經理人不能擊敗市場,你如何解釋他們在一些研究中聲稱他們做到了 ? 這裡有三種可能性;第一,他們所看待的只有部分的主動型投資者,可能是對沖基金或專業基金經理人,而不是所有主動型投資者。第二,他們比較共同基金和股票指數兩者的報酬率,這樣的比較會使持有較多現金的主動型基金經理人,報酬率高於正在下跌的股票指數,完全只是因為他們的在投資組合中持有現金。你也許可以用這個證據,去證明共同基金經理人擅長掌握市場時機,但這論點只有當他們長時間能做到這件事才成立。第三,這些研究將主動型投資者的報酬和市場指數相比,但它比較的市場指數恐怕無法反映投資人的全部選擇。例如,比較小型股的主動型投資人和標普500指數之間的報酬率,或比較全球投資人和MSCI的報酬率,你可能得到的反而是指數相較於主動型投資的更多限制。

2.沒有小族群的主動型投資者能夠打敗市場

主動型投資者對於有人批評他們無法打敗市場,最標準的反擊是,稱這樣的統計納入了許多次級的主動型投資人。我花了一生的時間與主動型投資者討論,這些主動投資人會和對沖基金、價值型投資者、巴菲特追隨者相比較,他們認為主動型投資的糟糕績效,應該是其它較差的投資團體該負責。事實上,他們很快就能提供證據顯示,擁有一些特徵的股票,如低PE、低PB、高殖利率等,這些股票的表現過去皆能夠打敗市場。

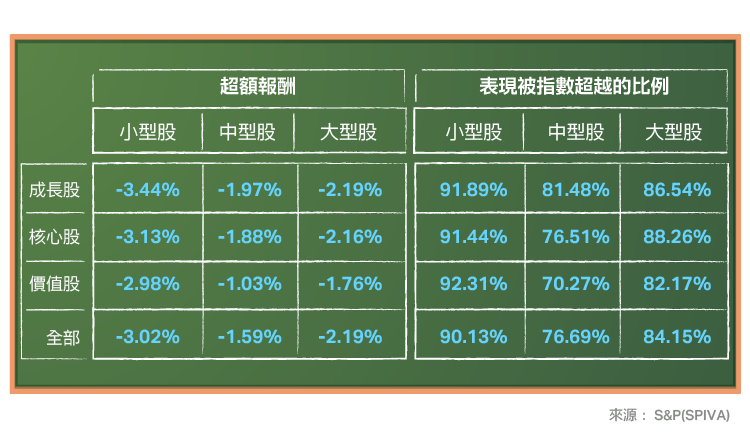

即使你認為上述的資料是正確的,你仍不能使用它們來捍衛主動型投資,因為你可以創造被動型投資工具,一樣有上述的特徵,如用低本益比或低股價淨值比股票所組成的指數型基金,這樣你可以用最小的成本,來創造上述那類主動型投資人所獲得的超額報酬。這樣,問題就又會變成,是否任何類型的主動型投資,都能夠打敗同樣風格的被動型投資呢?從下表SPIVA報告可看出,有許多不同類別的主動型投資者都無法打敗大盤。

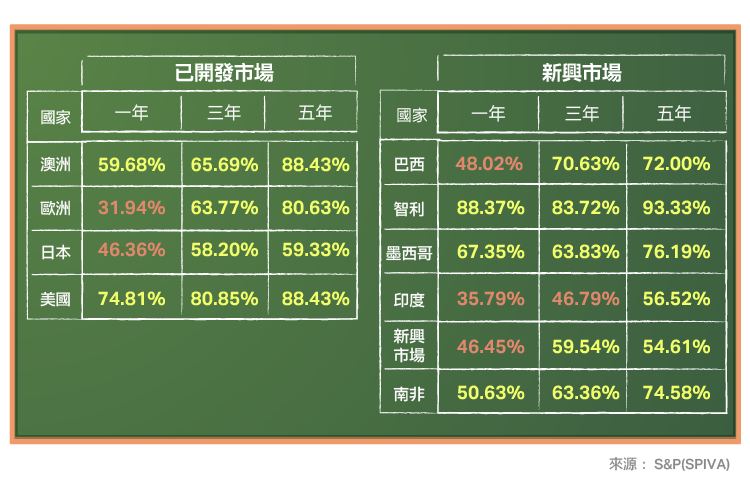

我們可以注意到,不僅沒有一個任何類別的投資族群能夠打敗指數,輸給指數的幅度也是相當驚人的。確實,這些只是美國的股票型基金經理人的表現,為了防止你抱有主動型基金會在其它市場表現更好的期待,下表你可以看出其它地區的主動型基金經理人也無法打敗指數:

歐洲、日本和新興市場在一年期間內的報酬率還有一絲希望能打敗市場,但是沒有主動型基金經理人能夠在5年以上的期間打敗指數。

3.持續獲勝的贏家很少

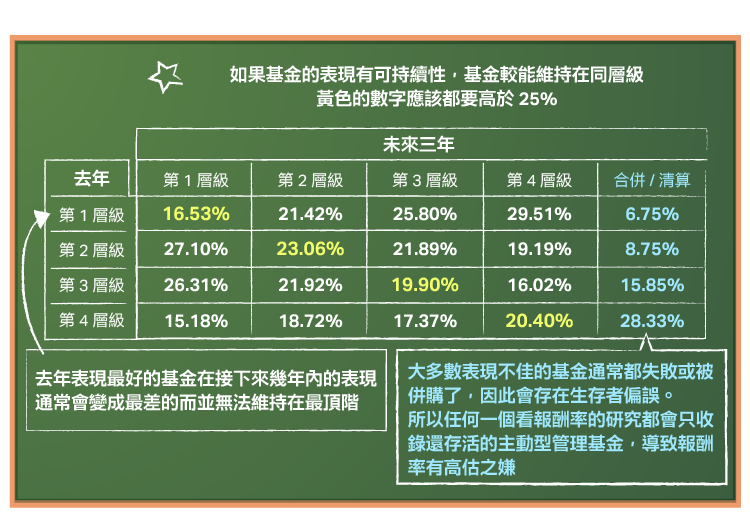

主動型投資者的最後一用來捍衛他們表現的說法是,雖然他們的表現統計上看來不佳,不同類別的投資族群也無法贏過指數,但仍有一部分的族群,他們發現了成功投資的方法。但是,這並不存在。因為若主動型投資人能夠有持續性的好表現,排名前面的基金應該保持高排名,表現差的基金則應該維持在低的排名。為了證明是否有這種現象,下表是一個時期內,將投資經理人的排名分成四個等級,然後統計他們未來三年的表現:

請注意表中的數字,當你觀察所有的美國股票型基金時,很少有人的表現能夠持續。事實上,唯一不是25%的數字,是從第一級的排名掉到第四級排名的變化,這兩個排名的變化機率高於其它排名。這並不讓人意外,因為那些採用最危險策略的經理人,他們的排名最有可能在頂部和底部之間一直互換。

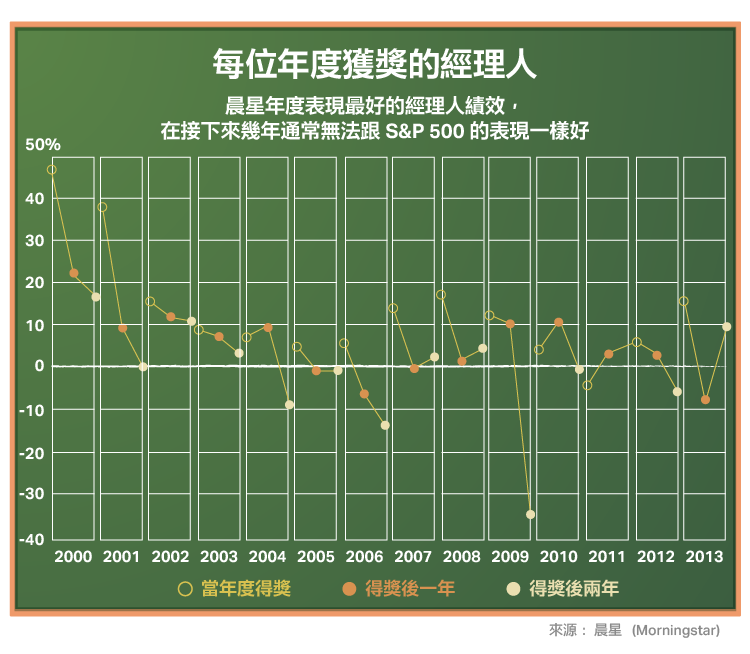

身為主動型投資的捍衛者,你可以舉出幾個傳奇的投資大師名字,如華倫·巴菲特(Warren Buffett)、彼得·林區(Peter Lynch)和在最近績效領先的超級明星經理人。但事實上,儘管這些投資人曾經取得了成功,不過你並無法區分他們的成功是因為他們的投資理念、他們所處的時代,或者是運氣。根據晨星(Morningstar, MORN-US)的數據,下表是每一年表現最好的共同基金,它們隨後兩年的績效表現:

雖然2000年和2001年表現看起來不錯,但是從那以後的幾年,超級經理人的報酬率則不怎麼亮眼。主動型投資無法持續表現優異有很多種原因,像是投資的世界已經越來越大眾,數據和模型的取得已經變得更容易。不過,無論理由為何,主動型投資如今是一個可怕的事業,投入的資源所產出的報酬非常少。若你考量到主動投資害大家損失多少錢,你會驚訝的不是被動投資竟然還沒取代主動投資,而是主動投資竟然仍被視為一個可行的業務。

下一步是什麼?

既然確定被動投資已經打敗了主動投資,現在的問題就會是這會帶來什麼樣的結果。對於主動型基金經理人來說,影響是可預測和痛苦的。

1.主動型投資的業務將縮減:主動型基金管理收取的費用將持續下降,因為他們要試圖穩住他們所剩的客戶,通常是年長者和喜歡他們方式的投資者。儘管降低了這些費用,主動型資金經理人將繼續被ETF和指數型基金搶走市場份額,因為這些投資工具已經越來越容易交易。主動投資的業務將越來越不賺錢,雇用的分析師、投資組合經理和支援人員也將相對較少。看到過去幾十年的統計,有幾段時期主動型基金管理看起來有復甦的跡象,但那只是短暫而非長久的。

2.更多主動型基金將瓦解:我在一篇關於”瓦解”的文章中寫到,最可能瓦解的企業,是那些業務規模較大、但附加價值相對企業的營運成本卻很小,而且每一位參與其中的人(企業和客戶)都不滿意現狀的企業。這種描述正巧符合主動型基金管理,不意外地,下一波主動型基金的瓦解將是來自Fintech公司的入侵。主動型基金管理的各個面向,從金融諮詢服務、交易、到投資組合管理,都可能被Fintech公司找到機會取代。

儘管主動型投資已經開始衰敗,但被動型投資的成長也同樣有負面的阻礙在。

1.公司治理:隨著ETF和指數基金的成長主導投資環境,誰將承擔公司治理的問題也已經浮現。 畢竟,被動型投資者沒有誘因去挑戰個別公司的現有管理體制,也沒有能力這樣做,因為他們沒有足夠的股份。批評被動投資的人指出,Vanguard和Blackrock有90%在投票時都會和管理階層站在同一陣線。 不過大型的主動型共同基金,他們在歷史上的投票記錄與被動投資一樣糟糕。

2.訊息的效率性:主動型投資者收集和處理訊息,試圖找到市場的錯誤。他們是維持價格反映訊息的重要原因。這個論點是出自Bernstein,Bernstein在一篇文章中指出,被動型投資為何比馬克思主義更糟,並且將導致我們走向奴役的道路。我希望他們完全消化了他們引用的Grossman和Stiglitz的論文,因為論文指出了這個邏輯推理的極限。它的結論是,如果每個人都認為市場是有效的,並進行指數型基金的投資,那麼市場就將不再有效,因為沒有人會收集訊息來反映價格。聽起來很令人沮喪,對吧?但Grossman和Stiglitz所下的標題中出現了關鍵詞-這是“不可能的”。因為這個論點是會自我修正的。也就是說,如果被動投資確實成長到價格不會有效反映各種資訊時,那麼主動投資的報酬率就將回升,這會吸引更多人重回主動投資。我看到的不是被動投資會完全壟斷市場,而是主動投資會隨著時間衰退然後才又興起。

3.產品市場:有些人認為被動投資的成長,正在使產品市場的競爭減少、導致這些產品的價格提升。他們指出有兩個原因,第一,被動型投資者把資金投入市值最大的公司,因此這些公司只能變得更大。第二個原因是,當一個產業中兩個或更多的大公司主要由相同類型的被動型投資者(如Blackrock和Vanguard)擁有時,這代表他們更有可能以合併的方式去增加業主的集體獲利。他們指出的證據是,銀行和航空公司似乎就是因為被動投資者的關係,使得消費者需要付出的價格提高。我不相信任何一種說法,因為擁有許多被動投資人並無法防止公司市值的快速崩盤,而且就我接觸過的公司管理階層來看,他們其實並不太清楚持有公司股份的投資人是來自哪間機構。

被動型投資的興起是主動型投資的存在威脅,但它同時也是一個機會。我認為,主動投資業務的大改變即將到來,但會有一類型的主動型投資團體會成為這次變化中的贏家。至於他們為什麼會成為贏家,我會在另一篇文章進行探討。

選擇適合你的投資方法

你應該當主動投資人,還是把你的錢放在指數型基金就好呢?答案不僅取決於你在投資中所投入的力氣,還取決於你的個性。我長期以來都認為,沒有一個投資理念適用於所有投資者。但絕對有一種方法適合你。我認為,無論我們的投資經驗如何,你都要找到適合你的投資方法。現在,我要來闡述我為什麼選擇主動投資。首先列出,我不會進行主動投資的所有原因,由於我使用公開的財務報表和資料庫,我在資訊方面不會比其他人有優勢。雖然我很希望相信,我可以比其他人在評價公司上做得更好,但這是我很久以前就放棄的一個妄想,這也是我為什麼會與其他人分享我的評價模型的原因之一。這個模型沒有什麼特別的地方,任何人有最簡單的模型制定能力、基本評價知識和常識都可以建立類似的模型。

那麼,我為什麼還選擇主動投資呢?首先,我很幸運投資的是自己的錢,代表我了解自己所想要的目標,這是我比起管理他人錢的投資組合經理人有的最大優勢。第二,我經常把投資描述為一種信念,這個信念是我相信我評價公司的能力,以及價格最終會回歸價值的信念。我相信這個信念,儘管它不斷受到市場的反向走勢考驗。這麼說吧,我不可能永遠是正確的,並期望我有做作業或者相信價值就能得到獎勵。事實上,我會平和地接受當我的投資生涯結束時,我回顧我的主動投資可能發現,其實當初投資指數基金就能獲得差不多或更好的報酬這件事。就算發生這種情況,我也不會認為投入時間分析和挑選股票是浪費時間,因為我很享受這個過程。總之,如果你不喜歡市場也不喜歡投資的過程,我的建議是把你的錢放在指數型基金,把你的時間用在你真正喜歡做的事情!(編譯/Rose)

《Musings on Markets》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)