對沖基金有很多策略可以對普通投資者進行啟動,比較事件驅動型策略 (事件驅動) 、全球總體策略 (全球總體) 、新興市場策略 (新興市場) ,相對價值策略是非常有趣的投資門路。

而這一次先說明事件驅動型策略。

事件驅動,可以歸言於“不怕沒事找事,就怕太平無事,以致無所事事”。事件本身是此策略的核心邏輯,而可喜的是商業世界每天都有很多大事一件接著一件發生,所以此策略從來不缺爆點。

當然,這裡的“事件”也不包括所有雞毛蒜皮的小事。一般而言事件驅動型策略可分為三個大類:merger arbitrage (併購套利) 、distressed securities (不良證券) 、special situation (特殊情況) 。由於篇幅所限,我將簡單一併介紹併購套利和不良證券兩種策略。

併購套利 (merger arbitrage)

套利我們之前有說到過。絕對意義上的套利是指無風險套利,你洞悉了兩個市場中同種資產居然有不同價格,然後在一個市場買進低價資產並立刻在另一個市場賣出,套利成功。

但是,自然界裡存在的真正意義上的套利如同海膽的傷口,一經出現就癒合,一切只在瞬息之間,歸根結底是因為鯊多肉少不能平衡。所以對沖基金的套利策略大多數情況下其實指風險套利;而既然有風險,這口肉往往就能肥厚一點。

在對沖基金的語境下,套利其實是相對價值策略思維的表現:兩種資產彼此有極大的關聯性但是市場定價卻厚此薄彼,而對沖基金相信這種扭曲是暫時的,長期而言必然回到正確價格,於是同時買進和賣出 (做空) 這兩種資產。比如常見的可轉債套利 (convertible arbitrage) 。

但顯然此類“套利”並非無風險,例如萬一你所認為的價值扭曲是錯誤的呢 (做空股票做多可轉債,結果債券慘遭降級) ?或者萬一市場就任性就扭曲就回到正確價值呢 (比如考慮流動性的因素) ?再或者萬一資產之間的關聯性崩盤 (比如併購套利中併購交易沒有談成) ?又或者黑天鵝飛過而金融市場動盪 (長期資本管理公司 (LTCM) 的覆滅) ?如果這兩種資產沒有實現預期的價值歸一,你的策略很可能讓你損失慘重。

所以我認為對沖基金的套利策略一般只能算的是“準”套利策略,而其中比較常見的就是併購套利。

對於潛在的併購交易而言,當一家公司有意收購另一家公司,一般而言收購方公司的股價會跌,目標公司的股價會上漲。道理也淺顯,作為收購方若想併購成功就必定要多付出些資金,一般總要在現有市場公允價格 (股價) 以外加上溢價;而且你收購是為了企業資源共享效應,不外乎 operational synergy (營運企業資源共享) 例如更強的議價定價能力,降低營運成本,和 financial synergy (財務企業資源共享) 、降低融資成本等。但是你做為收購方的管理層認為有 synergy ,但股東們卻不認同,回過頭來認為管理層做錯了決策。

一些感覺受到侮辱的股東就會直接賣出股票。當然其實在現代金融市場上這件事已經有點自我實現語言 (self-fulfilling prehecy ) 的因素,未必是由於股東幽怨的絕交,而是源於嗅血而來群鯊的惡意。

有一個哈佛商學院教授的研究顯示當一個併購的消息發布,平均而言對收購方公司的賣空比例 (short interest) 會達到之前的兩倍甚至三倍。也就是說當併購傳聞襲來,大量空頭預言此股必降,結果他們眾志成城的做空行為本身就實現了他們的預言。這上面的因果關係其實是傻傻說不清的,未必有 synergy 效益。

總之,我們知道收購方一般會跌,而目標公司一般會漲 (溢價空間) ,但又不會漲到簽約價格,兩者間總有不確定性。這就有空間套利,但先不急,我們還會給公司併購粗略分成兩類:現金交易型和股票交易型。在現金交易中你可以買進目標公司股票,然後吃齋念佛拜菩祈祈能夠交易順利,當然如果此時你無法進行有效對沖,那這就不是套利而是事件型投機,比如中概企業私有化。

在股票型併購交易中,收購方會以本公司股票作為對價來交換目標公司的股票。一看到套利策略那再簡單不過:對沖基金會去賣空收購方公司的股票併購入目標公司的股票,然後到時候併購完成了。我就用以目標公司的股票換回的收購方公司的股票,去平掉對收購方公司股票的賣空倉位,這樣我目標公司的股票的做多倉位也就平掉了。大業得畢,平倉完多餘的股票就是我的利潤。

這種交易與事件型投機不同,因為此時你的眼中只剩下交易的成與敗,已再無大盤的生與死。你看如果要是一把中概私有化,拿個股票如履薄冰,大盤崩盤,自我懷疑一下子就湧上心頭。

這種套利不是套利,而是誅心;併購套利不一樣,由於你持有收購方公司的賣空倉位,此時大盤上下已經與你無關,你終於能冷靜下來氣定神閒享受一把市場中立 (market neutral) 的靜謐。

當然這種策略看起來平易近人,但是需要處心積慮的細節其實多如牛毛。比如所有可能導致交易崩潰的因素 (比較股票型交換中有可能出現的浮動比例以“價值 50 美元的 A 股票去交換 1 股 B 股票”,相比固定比例較少見) 比如何時進出股市,一般也只有機構投資者例如對沖基金有足夠資金可以進行操作;不建議散戶自己投資,報酬率/時間太低。

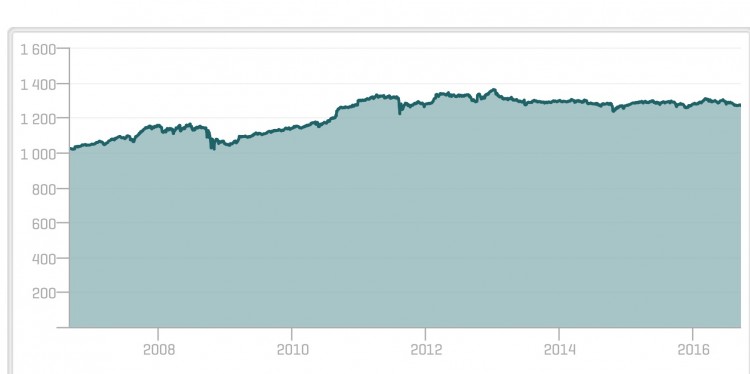

其實如果你不挑不選、不做功課、不加槓桿,合併套利投資報酬率其實不會很高,波動性也比較低。以下是不加槓桿的標普併購套利指數 (S&P Merger Arbitrage Index,該指數包括了正在進行的 40 個併購交易,包括了 40 個收購公司的做空倉和(6538-TW) 40 個目標公司的做多倉,並配備較多現金倉位) 的表現,10 年年化收益 2.2% 。

但是對沖基金加入主動管理和槓桿效應,對於巴克萊(Barclays PLC, BCS-US)的對沖基金併購套利指數 (Barclay Merger Arbitrage Index) ,過去 20 年的平均年化報酬率為 7.4%。在合併套利上面我相信主動型基金是能夠有所建樹的。

(S&P Merger Arbitrage Index (来源:S&P Dow Jones Indices))

(S&P Merger Arbitrage Index (来源:S&P Dow Jones Indices))

所以我們還是把併購套利交給沖基金經理們,在這裡就耳聞目染一下了交易思維 (配對交易的對沖思維) 即可。當然如果你對參與無槓桿無主動管理的併購交易投資有興趣,可以考慮 IQ Merger Arbitrage ETF (MNA) 這一 ETF,長期的表現穩若磐石。

(MNA 價格表現 (來源:YChars) )

(MNA 價格表現 (來源:YChars) )

不良證券 (Distressed Securities)

專長於不良證券策略的對沖基金常被蔑稱為禿鷹 (vulture fund) ,根據這些隱喻而言不良證券就是爛肉。不良證券指的是陷入經營困境、違約或者已經處置破產程序之中的公司或政府的證券,主要是指其債券但也偶爾會包括普通股或優先股。

Distress 是一種超然的境界,債券價格往下就想 distress 那是不可能的。一般而言,首先必須要先窮到沒有現金流,然後違約了。於是你的債券變成了快要爆炸的手榴彈,大家玩命拋接,於是你的債券價格喊出跳樓價了,然後債券的到期報酬率比美國國債高了 1000 個基點 (10%) 了,那麼恭喜你,你的證券終於陷入了困境。

或者公司直接吃了一記評級機構的 CCC 上勾拳 (急迫的違約風險) 也是可以直接 distress的。陷於困境的公司一般經營都陷入困境、產業特別不景氣、競爭特別慘烈,或者其本身就代表了夕陽產品或技術,或者官司纏身,總之管理層每天都愁眉苦臉。

一般 distress 之後,公司的債券會從跳樓價進一步過度到跳樓價都沒人要,這就很尷尬了,恐懼讓人失去理智,直到有些情況下債券價格跌到你買進後虧錢的風險非常小的地步。

投資不良證券的基本邏輯是控制向下風險,邏輯起點就是破產法毫不含糊規定的國家通過強制力推廣的一條鐵則:在破產清算時債主優先於股東受償。當悲劇發生公司不得不清算之時 (worst case scenario) ,股東們基本就血本無歸,而債主一般還能撿回一些資產,也就是說其向下風險可控。很多人賭困境公司上來就是一路買股票,以為押一塊可以贏一百塊,這是只考慮向上回報 (upside rewards) 而不考慮向下風險的思路,往往就是賠個精光;而不良證券投資的思路是仔細評估公司資產和清算的可能性,目光鎖定向下風險,即便是最悲劇的情境下最好也能少虧錢、不虧錢,甚至賺錢。

一個向上看潛在,一個向下看險地;一個觀察大膽,一個悲觀謹慎。這或許就是不良證券投資中是買股還是買債兩條思路的區別,而往往在這種情況下面勝出。

但也正因為對風險的透徹研究至關重要,一般散戶可能無此資源可以勝任,不良證券往往是精於此道的機構投資者諸如對沖基金、私募基金和投行的標的。另外如果你仔細想一想其策略的哲學理念,你會發現不良證券投資居然是一種好的價值投資。

比如在價值投資界有一點地位的賽思‧卡拉曼 (Seth Klarman) ,就是不良證券投資界的一代高手,他寫過一本書名字就叫做“安全邊際” (安全邊際:風險厭惡價值投資策略投資者,強烈推薦,其中就專門有一章是講不良證券投資的) ,乃是班傑明.葛拉漢 (Benjamin Graham) 和 David Dodd 理念的忠實執刀手。

1. 首先要將投資和投機二者分裂開。卡拉曼認為比較大的一個區分是投資會產生現金流,而投機是純粹為了能賣出更高價。從前在加州有過一段時間沙丁魚泡沫,由於傳統水域沙丁魚漸少,沙丁魚罐頭價格炒作,價格過高,然後有個參與了沙丁魚交易的人決定對自己好一點,他晚餐拿了一個買到的罐頭開了吃,結果吃完後的食物中毒。他跑去找賣家理論,賣家對他說:你不明白,這個是交易沙丁魚,不是吃的沙丁魚。

2. 價值投資者必須將虧損本金的風險放在第一位,先風險後報酬,先保本金後談收益。 (是不是與不良證券投資的理念一致?) 而一般的投資者往往先看報酬,對於本金是一副無所謂的態度。 (是不是與困境股票投資的理念一致?)

3. 價值投資理論是一種自下而上的理念 (bottom-up approach) ,具體公司分析,卡拉曼偏愛的估值方法:現金流折現法、市場估值、清算價值;卡拉曼反對的:每股盈餘、帳面價值和股息報酬率。

4. 市場無效會發生,價值投資客可以趁機以極低折扣買進好資產。但同時價值投資客必須耐住寂寞,因為這樣的好機會十分稀少。卡拉曼在大多數的情況下都手持三至五成倉位的現金,你可能會在想怎麼老是拿現金,但是價值投資者認為市場偶爾無效、長期有效,而他們需要做的就是拿著現金等待市場無效的出現,之後同樣要能繼續耐住寂寞,因為在一段時間內市場表現可能會慘不忍睹。

“安全邊際”這本書最精華的不是觀點,而是卡拉曼闡述觀點的方式與論據。

價值投資本質上就是增加交易 (deal) ,但是一般最好的交易都是在最慘最面目全非的人間地獄,比較說公司陷入困境或者官司纏身。例如一堆公司都被評價為 CCC 的評級,在評級機構眼中他們長得都一樣,但是很明顯每一家公司各自有各自的苦,麻煩大小苦水多寡其實都不一樣,一個 CCC 的評級實在是太粗線條。

於是“聰明的投資者”就可以在其中去找出被錯了的“爛肉”,然後當成寶貝撿回家。在這點上投資找丟很像破案解謎,你盡最大的可能把所有可以找到的蛛絲馬跡拼接在一起,跋山涉水穿越重重迷霧苦苦去找到一個寶或者大徹大悟這根本是一場騙局。

我認為這也是投資的最大樂趣。

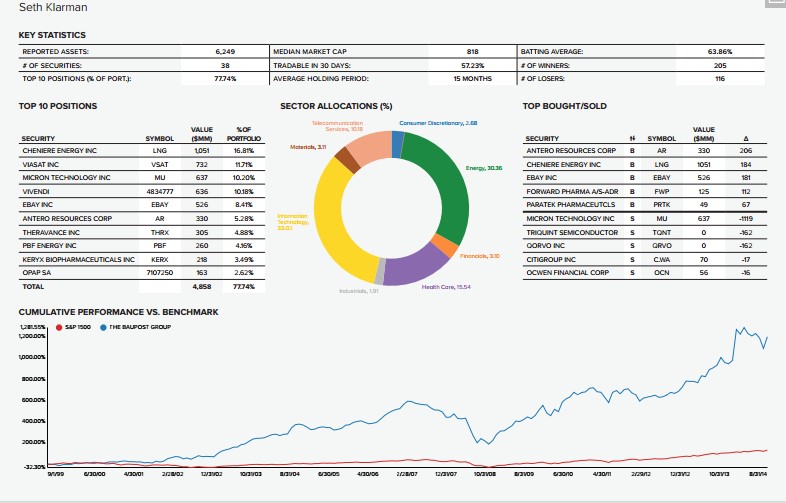

而卡拉曼就專精於道。金融危機之時,2008 年他的對沖基金,Bupost 從沒有不良證券倉位到持有三分之一倉位不良證券,然後到 2009 年持有一半倉位,得益於他能在缺乏機會之時能忍住寂寥手持大量現金。他說,投資時你需要勇氣和現金,兩者缺一不可。卡拉曼規模 270 億的 Baupost 基金從 1982 年以來三十幾年化報酬率達到了傲睨自若的 20%。

困境證券投資不但要求投資者能慧眼識珠火中取金,能勇冠三軍殺入破產、重組 (reorg) 、債務重構 (debt restructuring) 、清算的支離破碎的殘局,往往還需要投資的基金對此殘局進行主動控制,因為不好意思你已經是主要債權人了,你和你的投資對象之間的關係已經變得不可描述。

舉個卡拉曼自己的例子吧。之前說到 2008 年至 2009 年他的基金在大買不良證券。當下美國最大的中小企業商業貸款機構 CIT 集團 (CIT Group, CIT) 一下子清算,流動性崩潰債券大跌。

卡拉曼發現這家公司即使清算後資產也能夠覆蓋至少 80% 的無擔保債務,於是他在債券價格跌至面值 65% 至 75% 開始建倉,一路加倉直到債券跌到 40%。大家可以看到市場的慘不忍睹後通常會如約而至。

但是有時候情勢會慘烈到就算你有天大的耐性公司還是挺不住要尋死,於是到了 2009 年 7 月 CIT 實在是撐不住了,卡拉曼說我還要再幫你們 (其實就是幫自己) 一把。然後卡拉曼主動出手,他居然聯合幾家對沖基金一起再借給 CIT 75 億美元,助其延年益壽。

你可能會認為這不是飛蛾撲火嗎怎麼如此 desperate;非也,卡拉曼極其狡猾。這一筆貸款乃是 first lien loan (第一留置權貸款,最優先受償的有抵押貸款) ,背後居然有債務面額四倍的資產作抵押。而如此安全的一筆貸款,卡拉曼居然還收人家 12% 的年化利息。

那麼為什麼 CIT 要如此委曲求全去拿那恥辱的錢?很簡單,因為在這個絕望的時刻就 Baupost 錢多。看,平常一半左右的現金倉,為的就是這個時候就打了個落水狗的劫。

其實 CIT 天天哭天搶地,卡拉曼心中是不慌的,因為他基本上已經立於不敗之地。他新給出去的貸款有極高的資產抵押,之前買的債券就業公司清算了也能要回 80% 的面值,他趁火打劫。

最後果然不出其所料,CIT 重組後脫離了破產程序,股東的股權全部被抹清出局 (押一賭百的都掛了,現在的 CIT 已經不是曾經的 CIT 股票了,正如現在的 GM 也不是曾經的 GM) ,但 Baupost 持有的債券拿回了 80% 的面值,最終大賺了一筆。在全球市場如死灰一般黯然的 2009 年 Baupost 的報酬率居然可以高達 27%。

同理 Baupost 也成為了在雷曼兄弟 (Lehman Brothers) 這塊爛肉上大快朵頤的一隻鷹。看準好機會就下重注的 Baupost 當時在雷曼兄弟 distressed securities 上的倉位高達基金總額的 8.5 %,光雷曼兄弟上收益的 IRR 最終高達 30%。

卡拉曼的不良證券吸精大法敲骨吸髓,而雷曼兄弟被人活活吸乾最後油盡燈枯洗洗去睡。

巴克萊的不良證券指數 (Barclay Distressed Securities Index) 過去 20 年的平均年化收益為 8.7%。

(Baupost 1999 至 2014 投資表現 (2014年數據,藍色為 Baupost,紅色為標普 500,來源:Novus))

(Baupost 1999 至 2014 投資表現 (2014年數據,藍色為 Baupost,紅色為標普 500,來源:Novus))

結語

行文至此,我想要離題一小下,想先討論一下兩個虛構而簡單的投資案例:

例子 1:

陳某在騰訊市值衝上亞洲巔峰之時購入騰訊的股票,其理由是“好公司我要持有一百年”。10 年後騰訊市值翻了四倍達到一兆美元,而陳某的小手按揭金融計算器發現 IRR 達到了驚人的 14.9%。

例子 2:

達某在某一高危險能源公司宣告破產保護之時以面值 50% 的價格買進大批有抵押品的高級別債券 (senior debt) ,其估計如果這家公司清算可以得會債券面值的 80%。半年後公司被清算,達某最終受償 80% 的債券面值,於是達某從此江湖人稱禿鷲達。

請問,這兩個哪一個看起來更像是價值投資?

應該會有很多人不假思索地說第一個例子是標準價值型投資。他們會說你看巴菲特說了好公司要持有一輩子,這不就是價值投資的理念麼。我個人認為這是不對的,投資好公司不一定是價值投資。

好公司往往不便宜,尤其是當一些看起來太厲害的公司不可一世之時,你買進的價格往往是市場估值的頂點。當然不排除這家公司確實太厲害了已經到不可八百世的地步,不然古往今來都沒有任何一家公司能做得到,於是他繼續高歌猛進而你也確實賺了錢了;但是,這個就是價值投資嗎?

看了卡拉曼的“安全邊際”這本書,大家就會知道價值投資的核心是在市場無效的可能性下尋找安全邊際。當然這也不是卡拉曼的原創,祖師爺葛拉漢和多徳就明確表達了這個核心觀點,而出色的不良證券投資正是實踐了這一點。

而持有好公司一百年並不是價值投資。你要是買貴了,一百年的報酬率或許仍是個枉然。微軟(Microsoft, MSFT-US)是一家不能置疑的好公司,產業很壟斷、護城河很深。但是如果你 1999 年末科技股泡沫最盛之時買了微軟,一直持有到現在也只是將將打平,無非就是拿了二十年的股利。所有好公司拿一百年只是很多人自認為價值投資的一個錯覺。

葛拉漢和巴菲特都說“要買進好公司”,這沒錯,但是很多人只看了這個半句話就把書本給闔上了,並奉了為價值型投資要領心訣。但其實還有更重要的後半句大師們說了但是很多人來不及聽的話:在打折的時候。

所有任何不談安全邊際的價值投資都是耍流氓。很多人認為對沖基金不價值投資,認為他們無非每天就借助槓桿衍生品對沖,由於看多如索羅斯 (George Soros) 、約翰‧保爾森 (John Paulson) 之類投資大師大手筆,或者倡導的主動性的 Bill Ackman、David Einhorn 之類,由於他們曝光度高,所以有人就誤以為這就是對沖基金的本相。

其實有很多像卡拉曼或者喬伊.葛林布雷 (Joel Greenblatt) (另一個價值投資大師,Gotham Captial 創始人,專門於特殊情況) 那樣堅持價值投資策略的對沖基金經理受到了冷遇,但是他們的投資表現卻異常優秀。如果有人認為對沖基金與價值投資八字不合,那麼要不就是沒弄明白對沖基金,不然就是沒弄明白價值投資,或者很有可能兩者都沒弄明白。

而我這個人大致上是持價值投資理念的,但是偶爾也要用小倉位去偷把雞。但每當我偷雞成功洋洋自得春風滿面無比時,夜半夢醒我的耳背總會盤旋起葛林布雷常講的一句話 (出自《打敗大盤的獲利公式 (The Little Book That Beats the Market) 》) :買股票但不知道你究竟買了什麼,如同手持火把猛穿過一個炸藥工廠。可能會活下來,但你仍然是個傻子。

《雪球》授權轉載

【延伸閱讀】

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)