John Hempton (經營對沖基金並有個名為 Bronte Capital 的部落格) 上週末在投資哲學中發佈了篇有趣的文章。他提到許多專業資金管理社群中的人。他的主要論點是:許多巴菲特追隨者高唱使用打洞方式 (punch card approach) 的投資理念,但真正的實行者少之又少。

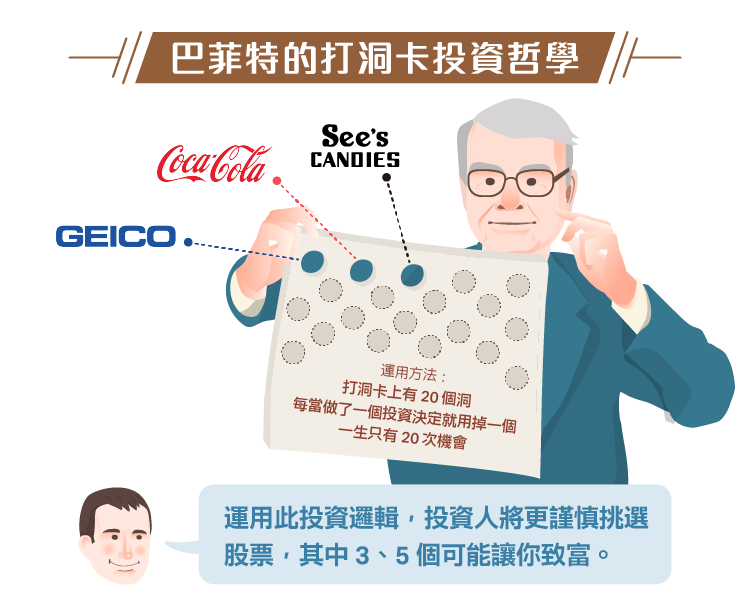

以下是巴菲特解釋對打洞哲學的解釋

我總是告訴商學院的學生,當他們離開學校,他們的打洞卡上有 20 個洞。每當他們做了一個投資決定,他們就用掉一個洞。因為他們不可能在一生中達成 20 個超棒的投資決定。他們可能因為三個、五個或七個決定致富,但不可能每天找到一個。

很難描述這個概念有多麽的重要和有價值。這就是我試圖聚焦,也是我每年試圖更好的項目。

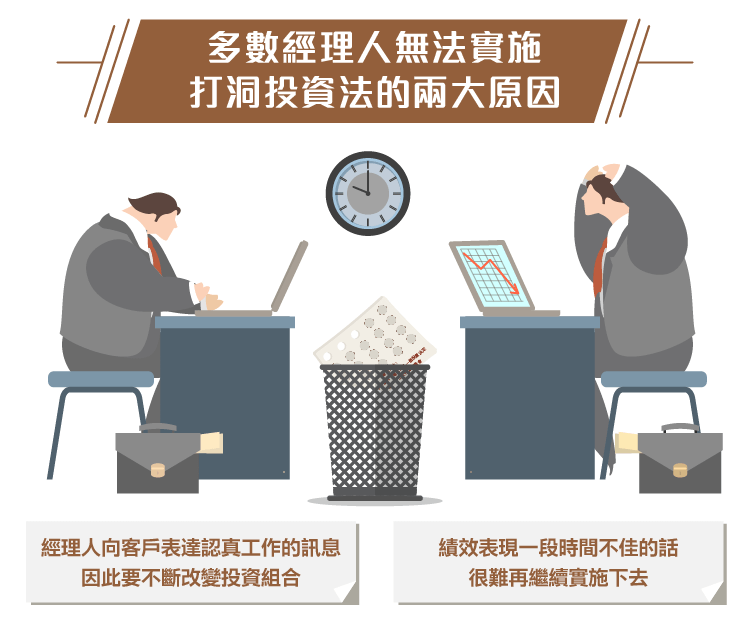

但 Hempton 提出了一個很好的重點:許多人都談論這件事,但僅有極少數的人如此實行。他對於人們為什麼不遵循這種穩健方式的推論是,客戶不太可能買單。如果你一、兩年只提到一檔股票,而你的投資組合有七或八檔股票,客戶可能會因為難以察覺變化而覺得你很懶怠。

交易活動能夠讓客戶覺得你正在努力做事。然而,交易活動總是與投資表現呈現相反的關係。運用打洞表的投資理念挑選好標的後,能耐心等待的經理人表現才會最好。

對交易活動的偏見

但人性是很難克服的,因此這種投資方式難以實行。但實行這種方法的少數人中,如:經營 Punch Card 基金的 Norbert Lou 就已經建立了打敗大盤的優異紀錄。Norbert Lou 目前的投資組合僅有三支股票,而且他現在極少進行新的投資。

Hempton 提到即便是巴菲特的兩位經理人 — Todd Combs 和 Ted Weschler,也非真的遵循 punch card approach。我不清楚 Combs,但我想 Hempton 對 Weschler 的看法是錯的。Weschler 以集中火力在少數幾檔股票,並持有數年聞名。在替巴菲特工作以前,他的基金就達到年化報酬率 25%,且他多數的報酬來自其基金終生持有的少數部位。

事實上,Weschler 的投資表現多數能歸於兩檔投資上:DaVita 與 WR Grace。你或許會爭論說,那兩檔投資大部分是在他去波克夏(Berkshire Hathaway, BRK.A-US)以後的事。但根據這篇文章,他仍然以個人名義大量持有 WR Grace,而且他在 2000 年時僅以 2 美元買進。

確實有少數人付諸行動,但我想 Hempton 對多數經理人有投資偏見的這個說法是正確的。多數經理人甚至可能沒有意識到這種偏見。他們直覺的想向客戶傳達他們認真工作的訊息,且客戶唯一能測量工作進度的方法就是看投資組合中的變動。

一些投資經理人怕他們的客戶有以下想法:

- 許多交易活動:經理人應該要忙於尋找標的。

- 自從上一季,投資組合就沒有變化:這傢伙過去三個月都在幹麻?我為何要花錢雇用他?

另外,通常在一段時間的不佳投資表現後,你很難繼續實行這個方法。但就像 Hempton 所說,這個方法能夠收穫很多:

多數時候我就只是無所事事。所以,在個股表現不佳時,客戶可能會問我,過去一年我都在幹麻,我就會回答像:

1. 讀了 57 本書。

2. 讀了近 200 份財務報表。

3. 與近 70 個管理團隊開會討論。

4. 拜訪義大利、英國、德國、法國、日本等。

這是很好的觀點,如此的工作量在未來一定會產出量化結果,但不會在這季就有成果展現給客戶看。

投資組合中沒有變化並不代表沒有研究或學習進行。不論我是否買賣,每天都試圖更進步。事實上,身為一位投資人,我覺得自己有進步的時候都是在當我遠離電腦螢幕,沈浸在思考中、閱讀書籍或與比我更熟知某像產業的人互動時。

幸運的,我碰巧能遇上不會對我設限太多的客戶,也因此能毫無壓力的構思,也更能每天做研究,等待機會,也就是說,我能更聚焦在好的想法,年年精進。

觀念的重要性

此處重要的是概念,而非實際的出擊次數。巴菲特雖以 20 為例,但他多年來也做了超過百項投資。他在股東會上曾說,他的合夥人在 1956 到 1969 年間做了 400 項投資。但他也說過,其中的多數投資都是小投資,對其回報率沒有太大的作用。他多數的回報率多是源於少數精心挑選、並重壓的標的,其中最有名的就是 1960 年代的美國運通(American Express, AXP-US) ,他投入 40% 的資產。

巴菲特的關鍵不是平均打擊率,而是長打率。他在重壓的部位總是全壘打。1970、1978 年代,當他經營稍大的投資組合時,他的概念造就了他的投資組合。從巴菲特 1977 年的持股可見,其將 24% 的資產投入 GEICO、18% 投入Washington Post。巴菲特投資組合的 2/3 集中在五檔個股上。在這個時間點上,他充分實施打洞投資法,可能是因為他發現他的投資表現是由少數幾檔優秀個股撐起。

再一次強調的是,沒有一個固定的數字。我認為關鍵是重點:沒有這麼多優秀的傑出標的,每天、每週、每月甚至每年都能找到優秀標的的這個想法太過不切實際。優秀的標的很少,需要耐心等待,一旦遇到,就要充分利用。

說時容易,做時難,尤其當整個生態存在偏見時。

總結

我真的很喜歡 Hempton 對自身投資哲學的內省,以及他真誠的觀察。奇怪的地方是,他似乎暗指打洞方式是最穩健的,但他自身卻不實行它。這讓我感到困惑。若非他無法擺脫他所提到的偏見,就是他認為他可以建立一個更大的資產規模。我只是用他的推理來做猜測,也許我錯了,他並不認為打洞方式是最好的。

但我認為辨別出過度活動 (over-activity) 偏見是最重要的一仗。如果你作為一位投資經理人,即將透過密集的交易證明自己的存在,那你至少有機會堤防這個偏見。那些不知道自己不知道這件事的人就沒有這個機會了。Hempton 顯然不是後者。他知道自己有這個傾向,因此我們可以推測他會提防這個偏見,並採取更好的方法。

不論如何,這都是篇有趣的評論,我深感認同。實行在罕見時刻對少數優質企業標的出手的投資管理策略是個很棒的方式,但這並非慣例,因此很難實際執行。我希望能在這方面更精進。

《Base Hit Investing》授權轉載

【延伸閱讀】

找藉口很簡單-改善投資績效卻很難.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)