1997年進入台灣的Costco,雖然對於家樂福、大潤發以及全聯來說,是晚期進入者,但是到2014年台灣區的營業額已超過20億,在2015年已經有11家分店,今明年度也預計將在關渡、輔大再開新的分店。不同於其他的量販店,家庭號的尺寸以及少樣但高品質的產品,是它的重要特色。Costco以產品八二法則創造優勢。因為這樣的優勢,使消費者逐漸習慣Costco的模式,進而願意支付會員年費。

Costco與其他量販店最大的區別在於它的會員制度。Costco打造量販俱樂部,集結會員制度的力量來創造更大的效益!

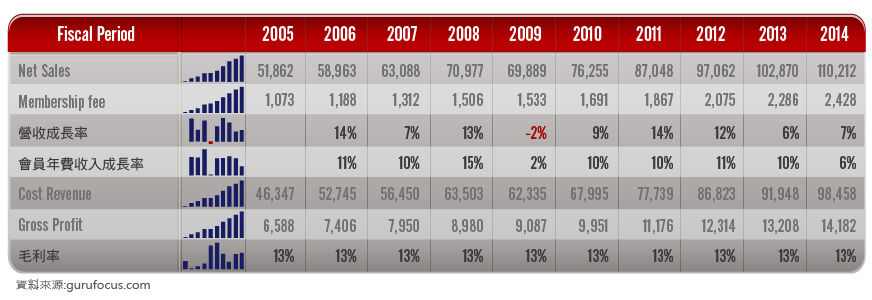

首先先從損益表來看它的獲利能力:

營業收入的部份如下

Costco的營收收入主要分成2項,一項是銷售商品的收入,另一項是會費收入,從上面的圖中可以看出除了2009年受到金融海嘯的影響外,其餘年度成長率維持在5%以上。

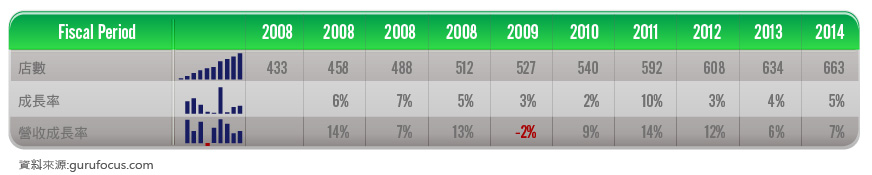

而從店數的成長率和營收的成長率來看,營收除了因為店數成長而成長外,銷售額也是的確有提升的。

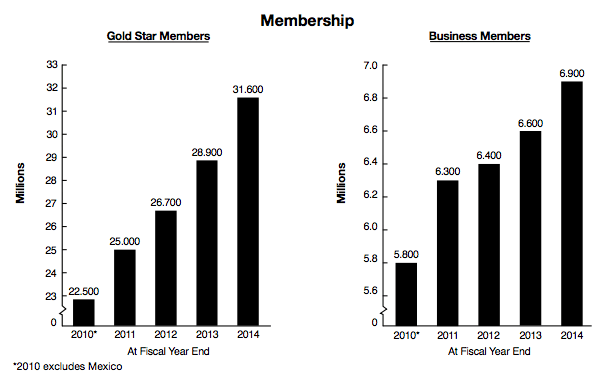

如果扣除會員費用收入的部份,毛利率每年都維持在13%,顯示公司政策一直沒有改變,持續用低毛利、便宜的價格來吸引顧客,而這樣子的方式的確能夠吸引顧客,會費收入以及會員人數都有顯著的成長。

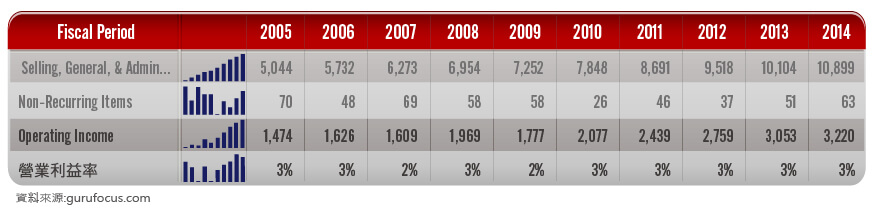

接下來看到的是營業費用的部份:

營業費用和營業收入呈現正向的關係,可以看到公司對於營業利潤率有嚴格的掌控,只有2007和2009是2%,其他年度都是3%。

再來是業外的部份:

從圖中可以看出營業外收支的金額佔的比重並不高。可以看到對於淨利率Costco也有嚴格的控管,每年都固定在2%。

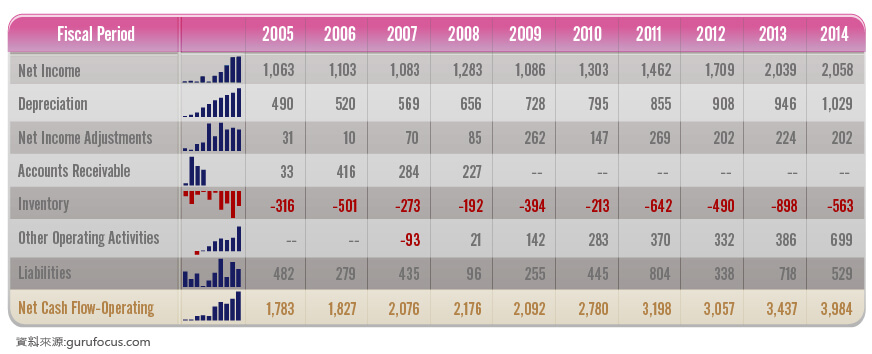

接下來從現金流量來看它的賺錢能力:

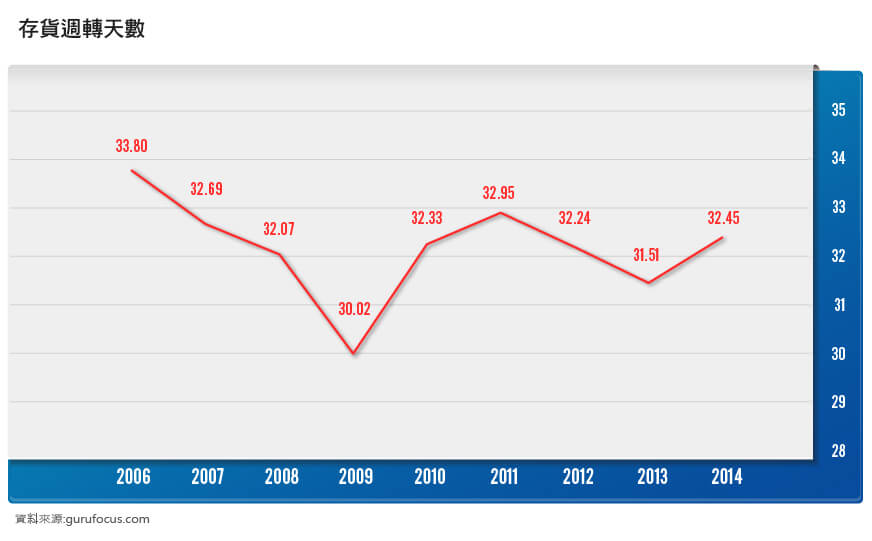

從營業活動現金流量可以看出Costco不僅有穩定的淨利,也從營業活動中獲得了許多現金流量。但其中存貨有逐期遞增,讓我們由存貨週轉天數來看看是否有滯銷的情況:

從存貨周轉天數中可以看出周轉天數約在30-34天徘徊,波動並不算太大。而應收帳款變動的部份,或許是因為金額不高,因此被併入其他。也因為賣場多半收現或收信用卡的關係,應收帳款週轉通常不會有太大的問題。

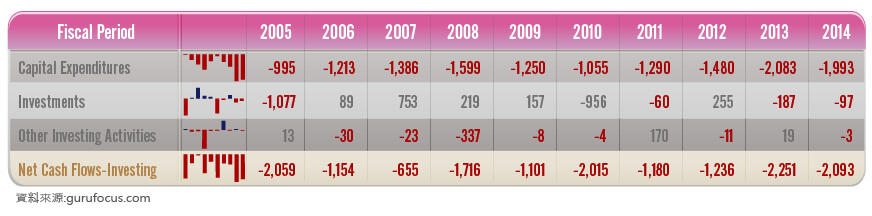

接下來看到的是投資活動的部份:

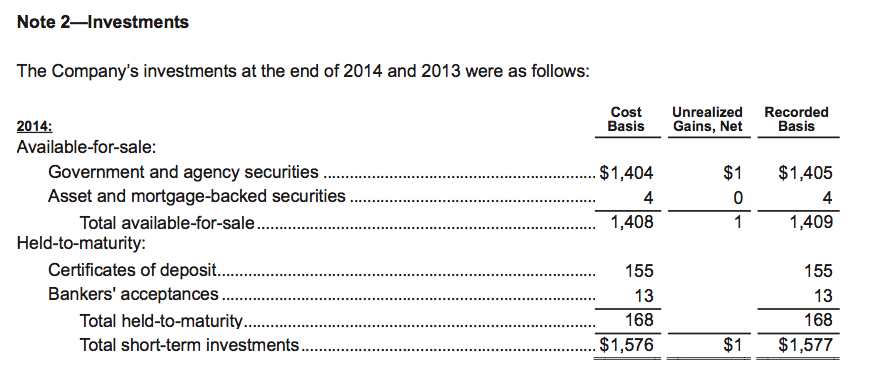

可以看到公司主要的投資活動花費是購置營業活動所需之固定資產,而公司主要的投資支出則是購買政府以及其他機構的證券:

from Costco 2014 annual report

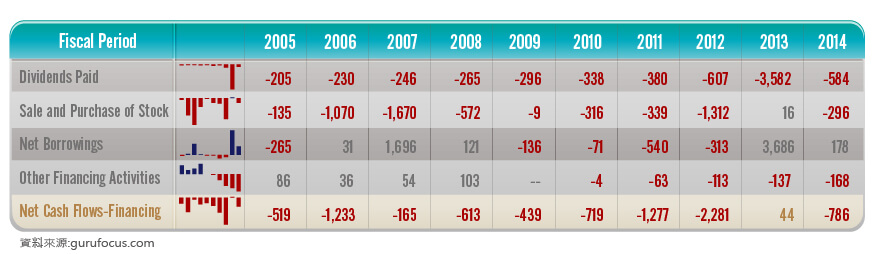

最後是融資活動的部份:

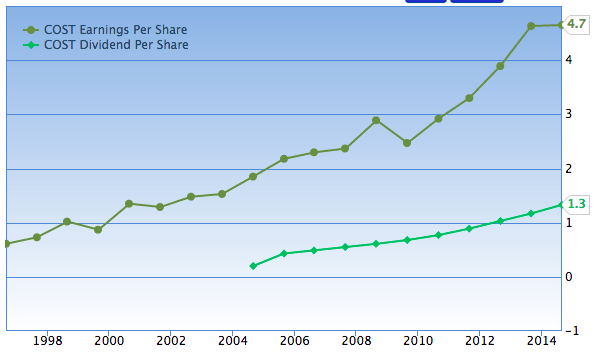

可以看到Costco每年都有穩定地發放現金股利,並且逐期上升。也會買回自家的股票,但每年金額不一。

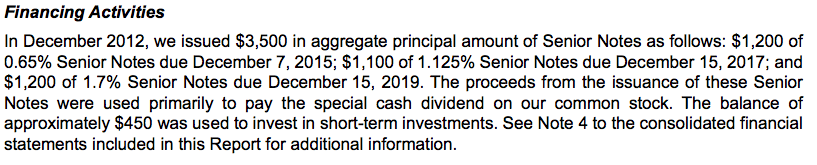

而在2013年支付較多的股利,主要是特別股利,在當年度使用借款約35億美元來發放股利。

接下來我們由資產負債表來看它的體質健全程度:

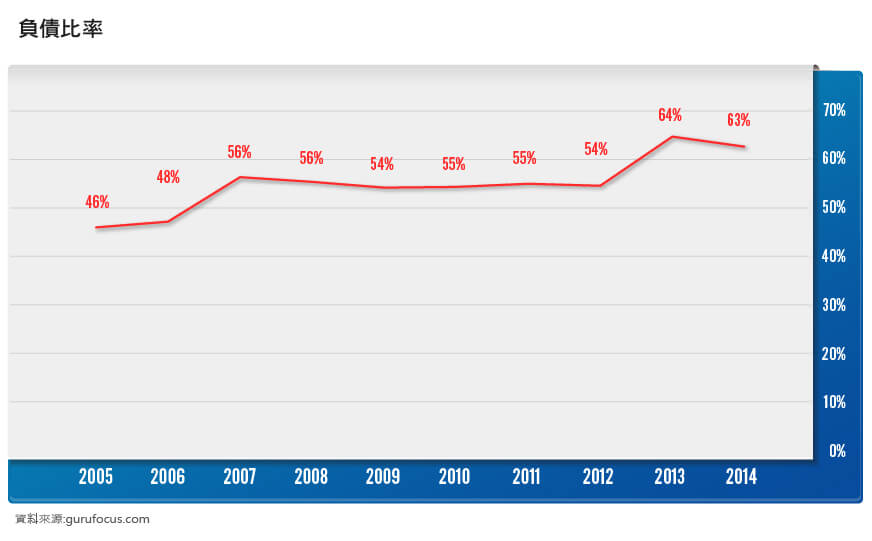

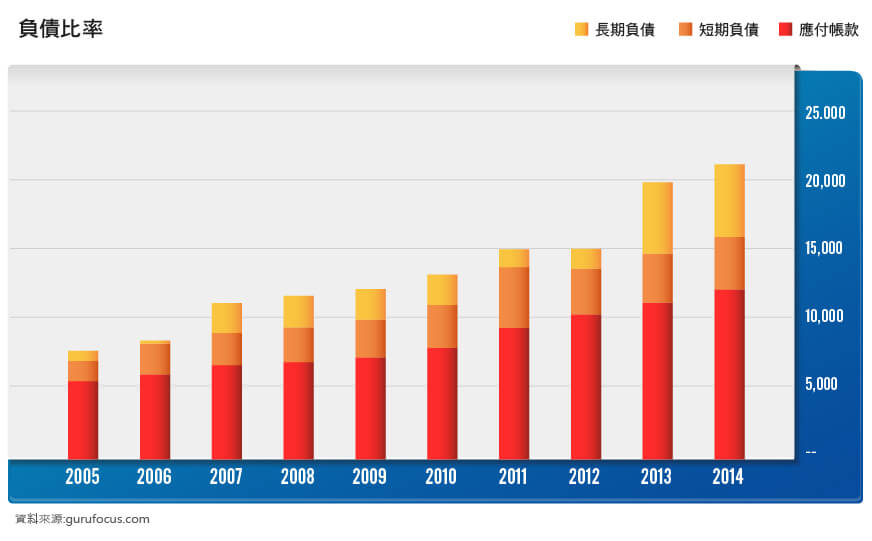

從負債比率當中可以看到它的負債和股東權益相較起來,佔的比重滿高的,我們進一步來了解它的負債成份是什麼:

從負債的結構來看,主要是應付帳款,表示Costco因為營業收入增加,需購買的商品越來越多,因此應付帳款也逐期地增加了。

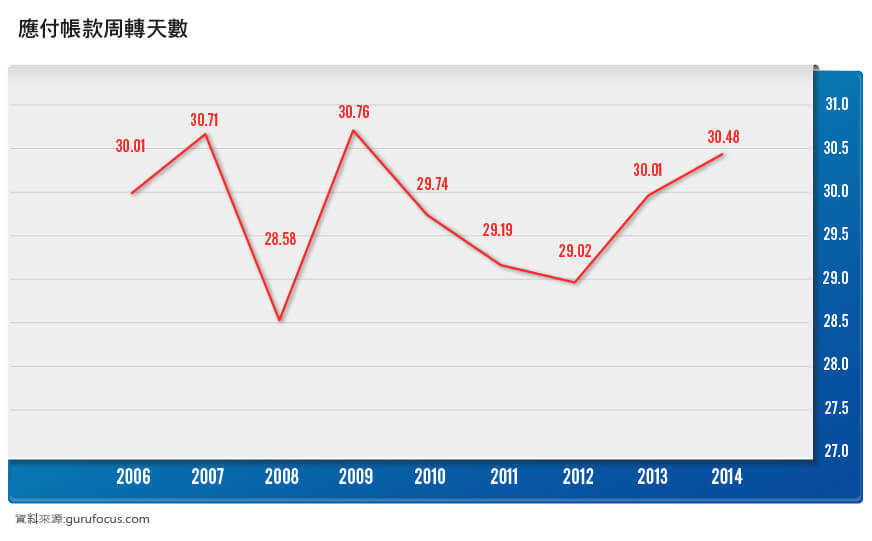

從應付帳款週轉天數可看出公司可能一直都是採月結的方式,更能確定是因為進貨增加,而非與供應商談條件而累積帳款未付。

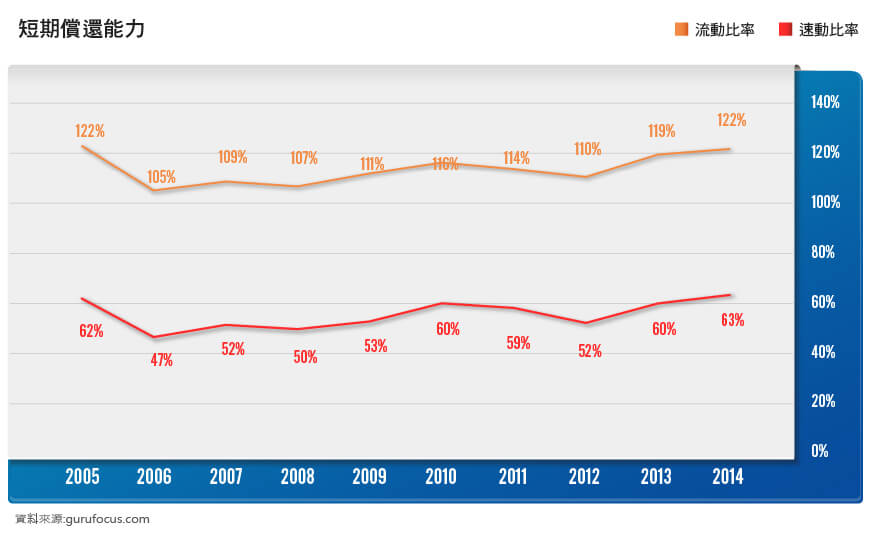

而如果短期負債所佔的比重較高,就表示公司需要有足夠的短期償債能力,才不至於發生週轉不靈的現象,因此我們從短期償債能力來看看它的表現如何:

從流動比率與速動比率來看,流動比率都有超過100%,表示短期的償債能力是ok的,而速動比率則介於40%-50%,速動性有稍差一些。接下來看它的績效如何:

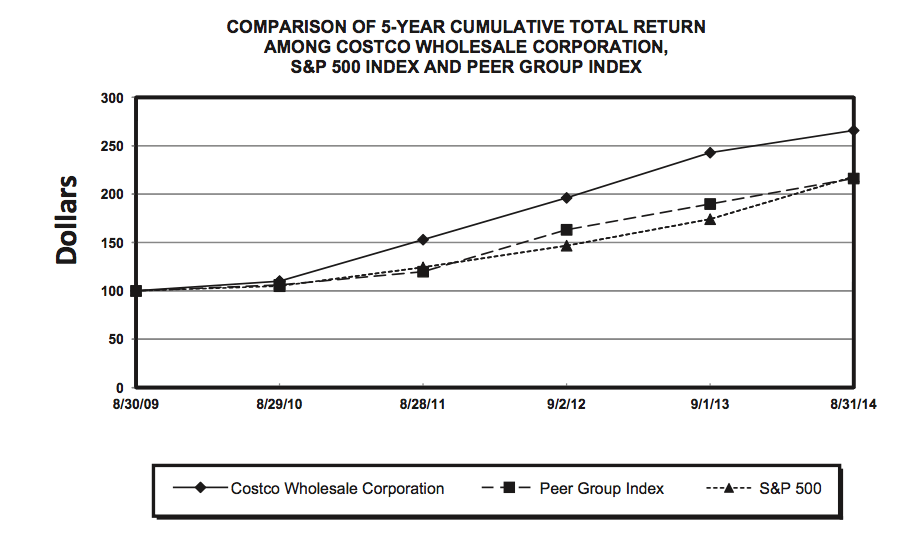

從圖中可以看出,從2009年至2014年,Costco的獲利能力較其他同業高,也比S&P 500的報酬率要好。

結論:Costco在過去這十年來的獲利表現不錯,公司也有積極在控管毛利率、淨利率,並每年都有發放現金股利,也有買回自家的股票。而在財務結構上,雖然負債比率稍微高了一點,但是主要都是應付帳款,短期的償債能力不至於有太大危險。展望未來,是否能有進一步成長,端視開店的速度,還有能否吸引更多消費者成為會員,並進一步消費。

靠併購和新航線創造亮麗佳績-.jpg)

通過內部創新及併購擴大服務範疇.png)