全球著名的價值投資者Tom Russo以“承受損失的能力”而聞名。當我們想到他,就會在腦海裡出現“承受損失的能力”這段話。雖然我是他的忠實粉絲,但我認為他的一些重要的能力被世人所低估了。

1. 專注並瞭解你的能力圈

如果我們看一下Russo自1980年代以來的投資組合,很清楚地看到,他一直專注於相當狹窄的領域:食品和飲料公司、煙草公司、酒商和媒體公司。當然也有其他產業的公司,例如Wells Fargo(NYSE:WFC)和MasterCard(NYSE:MA),但總的來說,他已經把大部分的錢投入了他所專注於的領域。在幾年前接受OID的採訪時,他分享了關於他對專注投資的洞見和留在能力圈內的見解:

當你縮小你的視野去關注少數產業時,你提升接觸該產業的機會,也提高了對此產業的判斷。這賜予了你充分利用時間的能力,你會發現作為一個投資者,這是最缺乏的東西。試圖了解所有產業的想法,實在是一個很不切實際的挑戰。所以如果你知道一些關於啤酒產業的東西,那麼你會享受在SABMiller、Heineken和InBev中來去自如的過程。我認為,久而久之,你長期專注這些所換來的機會,必然會為你帶來回報。

多年前我從Warren Buffett那裡學來的一課是,定義你最擅長、感到最舒適的領域並堅持在此發展。有品牌的消費者企業指的是,我在這些產業中有天生的領悟力和親和力。雖然我本應該在週末多觀察迎面走來那人手機中的DRAM晶片是什麼,但是我往往太過於注意那些人都穿著什麼、吃著什麼,或吸什麼煙、喝什麼酒

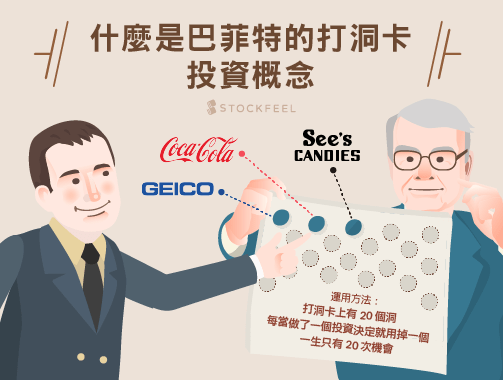

2. 少賭大注—“20個打孔法則”

自2015年第一季開始,Rosso仍有19個位置可以打孔,值得注意的是自2010年以來,他只買了一個新公司—JD Decaux SA (JCDXF)。然後,我瀏覽了Semper Vic Partners, L.P(有興趣的讀者可以上SEC網站瀏覽)的投資組合歷史。我觀察到的是,自1990年以來,魯索持有約110到120檔股票。然而,只有其中60個檔股票足以對他的投資組合帶來重大的影響。也就是說每年會重大影響投資組合的股票平均少於2.5檔。自1990年以來的這60檔股票中,其中5檔:Berkshire Hathaway (NYSE:BRK.A)、Nestle SA (NSRGY)、Heineken (XAMS:HEIA)、Altria Group (NYSE:MO)和 Martin Marietta Materials (NYSE:MLM)從來沒有離開過他的投資組合。

在另一次採訪中,Russo表示,他是在1980年代初,從Buffett那裡學來“20個打孔法則“,當時他還就讀在史丹佛大學商學院,而Buffett來講課。他表示,能通過他確認清單上的企業名單相當地少,而他也非常同意投資者應該利用美國政府為投資者提供了為數不多的好處的其中一個:未實現的資本收益不需課稅來制定長遠的投資策略和計劃。

3. 極高的打擊率

把“能力圈”和“20穿孔卡片原則”相結合的結果基本上是不會出現永久性的資本損失的。Russo目前持有的都是贏家(現在評估JD Decaux SA還為時過早)。在他的整個職業生涯中,他很少出現虧損的情況。雖然不能說他的評估100%正確,但如果說他的平均打擊率超過90%,我一點也不覺得奇怪。他承認McClatchy(MNI)是他一個錯誤。但除此之外,我想不出他在過去還犯過任何其他錯誤。

我之所以寫這篇文章,是因為我覺得關於“能力圈”和“20個打孔法則”其實很少被應用,即使當我向一些最成功的投資者學習時,很少有人同時運用這兩項原則,但是這可以說是對於多數投資者來說,都非常重要的。投資人應該要持續地採用。Russo出色的表現和傑出的紀錄就是該理論的最佳代言。我們可以透過向Russo學習和模仿來改善投資過程。(譯者:Monroe)

《GuruFocus》授權轉載

找藉口很簡單-改善投資績效卻很難.png)