國際貨幣組織IMF在五月初針對歐洲公債市場出現負值利率的現象提出警告,專家認為這一波低利率若持續時間拉長將衝擊歐元區內的保險產業,當中又以德國與瑞典所面對的挑戰最為嚴峻,因為這些國家的保險業者提供保戶長天期的契約選擇,有些契約甚至高達30年以上,但手中所持有資產(通常是債券)的存續期間卻相對較短,造成資金流不對稱的風險;另外有些保險公司也附帶保證契約,保證在契約期滿後保戶可獲得的約定報酬,但近期包括公債與指標利率接連下探低點,帶給保險公司未來在報酬給付上的沉重負擔。IMF認為,因為短期間這些保戶的契約並不會那麼快的到期,因此保險公司也未有立即性大量的資金償付需求,不過一旦這種低利率的期間拉長,保險公司的資產體質將出現惡化,不符合現行歐盟區的金融監管要求的狀況也會陸續浮現,約莫8~11年後保險公司將會感受到現金流的壓力。

存續期間(Duration)是一種計算現金流量平均流入期間的指標,由於未來現金流量於現今時點的價值須考量到利率水準,因此存續期間的變化與利率息息相關,而在金融工具中又以債券的現金流入時點最為明確,因此多被用於市場利率變化對債券價格的敏感度,存續期間越長,代表該債券對於利率的敏感性越高,反之則越低。保險公司在考量整體保戶契約的到期時間後進行投資部位布局,希望建立一個存續期間與保戶契約到期時間相符的投資組合,以追求現金流的穩定,避免現金流量波動對公司資金需求造成壓力,而債券的現金流量時間明確,保險公司可以預期資金流變化的時間點,加上債券符合保險公司大部位的規模需求,因此在投資上多以持有債券為主。

提醒成分遠高於示警

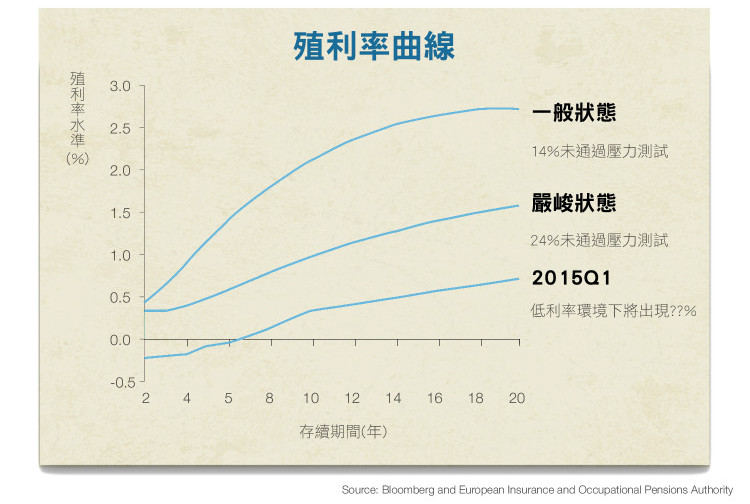

IMF發表聲明的目的並非是製造金融市場恐慌,而是在現今低利率的狀態維持下給予保險業者一些提醒,他們認為雖然長此以往將存在上述資金壓力的風險,但目前看來這種情況發生的機率偏低,不過這些專家仍然進行了壓力測試,並針對結果提出提醒。2014年歐盟曾對保險業進行壓力測試,模擬在不同存續期間下的利率變化對保險業所造成的衝擊。由下圖可知,一般狀態下不同存續期間所對應到的持有到期利率,在此狀態下仍約有14%無法通過壓力測試;利率下滑的嚴峻狀況下不同存續期間所對應到的持有到期利率,此時保險業受到利率影響,無法通過測試的比率上升到24%;最後是今年以來的實際狀況,相較之下,實際狀況甚至要比原先所假設的嚴峻狀況利率更低,如果狀況持續,必然會對保險業造成更大傷害,也無怪乎IMF要對這樣的狀態提出提醒了。

其次在金融監管方面,誠如先前所提到的,若低利率持續,則保險公司無法達到契約上保證報酬的機率增加,履約時不足部分勢必得自行吸收,資產品質因而出現惡化,只是這樣的惡化目前尚無法評估影響層面及多快會發生,除此之外一旦資產品質惡化後無法達到歐盟金融監管下的要求,屆時肯定會引發新一波對金融體系的衝擊。歐盟雖然針對類似狀況早設有監管調節機制,協助業者在短期金融衝擊下仍擁有監管彈性,避免為了符合法令規範而造成更大損失,但這樣的設計僅適用於短期及個別公司案例,若是產業性的廣泛衝擊,長期視而不見反而更容易釀成大災難。

現金流無法相互配合的保險公司最危險

最後IMF歸納出具備 (1)中型、(2)發行大量的保證報酬契約且(3)現金流無法相互配合特質的保險公司風險較大,根據歐洲保險及職業基金統計,在歐洲有超過一半的保險公司發行保證報酬超過十年期公債利率水準的保證契約,產生負的投資利差(Negative Investment Spreads),以德國為例,平均的保證報酬高達3.2%,較一般十年期債券高出約0.3%,給保險公司帶來資金負擔;另一方面,多數的保險公司契約過長,導致存續期間無法與契約到期期間相符,當保險公司手中所持有的債券到期時領回本金時,因為保險契約尚未到期,手上將因此多出一筆閒置資金,使得保險公司面臨再投資風險,尤其在低利環境中,保險公司所能獲得的再投資收益變得更低,將導致投資利差擴大,進一步增加資金壓力,縱觀歐洲各國目前現況,以德國與瑞典契約期間與存續期間之差達10年以上最為嚴重。

無論是從歷史經驗或IMF的壓力測試判斷,低利率環境的確會對保險業造成潛在的負面影響,而IMF研究的發布除了能提醒歐洲保險業風險之所在外,其實某種層面也給了投資人在投資上的指引,至於要怎麼選擇投資標的,就只能靠投資人自己慢慢去挖掘了。