「企業併購」的案件時常在我們日常生活中發生,例如今年的統一併購台灣家樂福(Carrefour, SA-FR)、星展併購花旗台灣消金業務等。然而,對大部分的人來說可能都只能從新聞中了解片面資訊,無法接觸到背後的商業邏輯、後續效應等。股感今天就要帶大家實際認識基礎的併購市場概觀,並分析過去在台灣股市中我們所經歷的幾個著名案件。

併購是什麼?

「併購」這個詞在專家耳裡通常包含廣義的「合併」及「收購」,業界又稱為 M&A(Merger and Aquisitions)。併購並不單單只是 A 與 B 公司合併成一間公司那麼簡單而已,其實在商場上需要同時考量成本與利益,因此也衍生出了不同類型的併購模式,例如完全收購、聯盟合作、分割與購入資產、取得少數股等模式。

除了併購方式不同外,大家應該也有在媒體上聽過「惡意收購」這個名詞,簡單來說就是 A 公司在不經過 B 公司的同意下,大舉收購 B 公司的股份或透過其他策略將 B 公司納入版圖。像國際知名的奢侈品集團 LV 過去就有幾個案例是用這種方式吞下其他競爭者,一步步拓展自己的奢侈品帝國。與其相對的就是「善意收購」,就是 B 公司在知情且同意的狀況下,讓 A 公司收購其部分或全部的業務。

企業併購近年趨勢

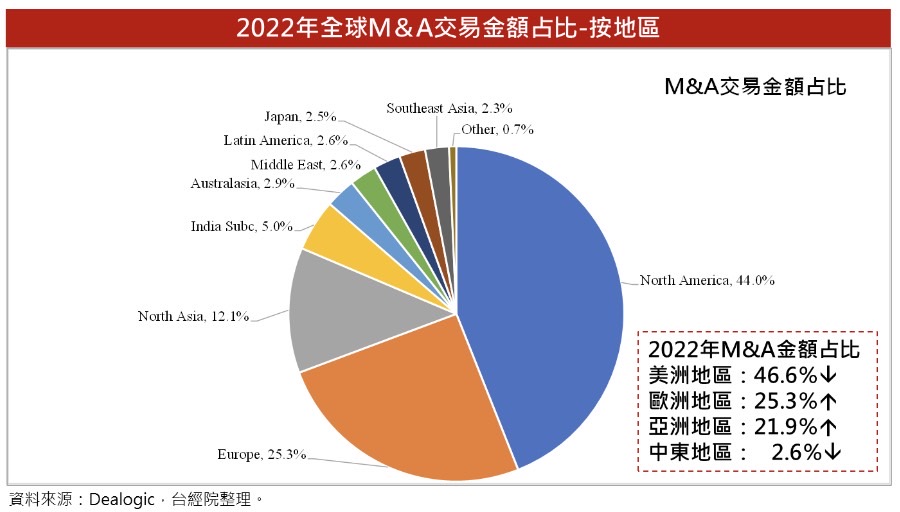

企業進行併購不外乎就是為了兩個主要目的:追求垂直相的規模擴大(提升經營效率、市佔率);或者是水平相的服務範圍擴大(提供更多元產品、取得新技術與人力)。不論何者都需要一個最重要的東西 —「錢」。因此當今天景氣活絡時,通常 M&A 相關的案件也會趨增,像 2020 年疫情後大撒幣的年代就讓許多新創公司竄出頭,也引發了許多的收購案件;相反的, 2022 年正式進入升息循環,高通膨及資金緊收的環境就導致 M&A 相關案件減少。

參考資料:台經院,Findit

參考資料:台經院,Findit

除資金角度的考量外,許多收購案件的發生其實是受到政策、科技趨勢發展的考量所引發的企業轉型。如果我們從產業別的角度來分析,會發現金額總量最大併購案件就是集中在科技以及醫療領域。例如近期最火紅的 AI、Chat GPT 話題,其母公司 Open AI 有大半部分的股權就是被微軟(Microsoft, MSFT-US)所掌握,同時微軟收購知名電玩遊戲 IP 廠商動視暴雪的案子也在近期剛被美國法院核准。由於科技業的技術發展及汰換速度非常快,光國際榜上有名的科技巨頭們我們就可以舉出許多實例了,也難怪會成為 M&A 案件金額量最大的產業別。然而,我們若與 2021 年相比會發現資金活水減少確實有很大的影響,也導致 2022 年的交易金額大幅下滑。

參考資料:台經院,Findit

參考資料:台經院,Findit

再來則是醫療領域,主要就是受益於新藥研發及醫療技術需要大量的資本投入,因此許多大型醫療企業會透過直接收購的模式,將其他小型生技團隊或企業的研發成果購買下來,取得更大的市占並幫助更多患者。接續則是不動產、金融、及公共事業能源,這些產業併購的原因大多都是為了一次性的拓展市佔。

企業併購類型與目的

M&A 通常包含以下五種主要不同的合併或收購類型,取決於 A 公司想要透過什麼樣的策略與 B 公司進行整合。

收購

收購是指一家公司購買另一家公司的股份,並將其納入既有的業務中。在收購中,收購公司通常取得目標公司的控制權,成為主要決策者。通常又可以區分成水平、垂直收購,以及跨界收購:

- 水平收購:兩家在同一種產業別的公司合併。水平收購有助於擴大公司的市場佔有率、減少競爭、增加產品線或提高生產效率。

- 垂直收購:垂直併購是指兩家在相同供應鏈中不同層次的公司合併。一家公司可能收購其供應商或客戶,以提升成本控管能力或更好地控制產品品質。

- 跨界收購:跨界併購是指兩家在不同產業或產業中的公司合併。這種併購可能是為了拓展業務領域、進入新市場或獲取新技術。像台灣的台泥(1101-TW)就收購了國外電動車、儲能相關的新創公司業務,達到 ESG 轉型與跨足綠電發展商機的目的。

資產或業務併購

在資產併購中,一家公司購買另一家公司的特定資產或業務,而不是整個公司,這種併購通常會導致出售或轉移公司的一部分資產。例如許多台灣廠商會在國外設立新廠時與當地其他原有廠商進行協調,收購其廢棄的廠房。

整併

整併是指兩家公司合併形成一家全新的公司,與之前的兩家公司都不同。這種合併可能是為了共同利益、資源整合或市場佔有率擴大,也可以使產品線變得更多元。

聯盟和合作

這種形式的合併並不像傳統併購的模式充分整合,而是兩家公司建立一個合作夥伴關係或聯盟,以共同開發新產品、進入新市場或共享資源。

取得少數股

透過投資其他公司部份的股份,已取得商業合作或是產品線拓展的機會,由於沒有完整的控制權,所以相對風險也較低。像台灣許多大型企業(如統一)就會轉投資其他食品公司、乳品、甚至是生技醫療相關產業,整合進自有的超商產業鏈。

參考資料:經理人

併購產業與趨勢(台灣)

PWC 台灣和台灣私募股權協會所做的調查,透過 160 份問券橫跨不同類別產業、投資機構整理出目前台灣 M&A 市場的幾個重點:

- 大多台灣企業對於併購市場仍保持審慎樂觀的態度,認為未來 5 年併購積極度會比 2022 年還要提升

- 雖然在全球的併購市場是呈現衰退的狀況,但台灣的併購案件反而逆勢的微幅成長,特別是在中小型的併購案件方面更為活絡,其中交易金額< 5 千萬美元的案件數就成長了 29% ,整體交易金額也提升了 34% 。

- 電子零組件、生技醫療、半導體是台灣企業前三大優先考慮的併購領域

- 有近 43% 有併購經驗的企業表示有想要出售部分業務內容的打算,並將重新集中在更有潛力的業務上。

併購案例(台灣)

我們將併購的話題拉回到我們最熟悉的股市,許多台灣上市櫃公司也在近幾年都有傳出大型的併購案,以下我們就列舉幾間並觀察他們在併購消息釋出後的股價表現及營收表現變化。

康舒併購 ABB

康舒在 2023 年 1 月傳出透過子公司以 5.05 億美元(約合新台幣 153 億元)收購 ABB Ltd(ABLZF-US)旗下電源轉換事業部門,希望拓展 5G 、資料中心、電動車等高成長領域的電源商機。其中併購案在 5 月底正式通過美國海外投資委員會的同意,預計在 7 月就有機會列入相關的營收。法人同時預估明年將會帶來約 0.9 元的 EPS 貢獻。

參考資料:奇摩股市

參考資料:奇摩股市

觀察股價表現部分,其實收購消息剛放出來當天股價並沒有很明顯的漲幅,主要是搭上大盤上漲以及 AI 伺服器電源轉換器題材,股價才一步步創高,在 5 月底正式通過併購案當天也有拉了一根大紅 K。至於實際營收與 EPS 貢獻我們就得等之後再來檢視了。

貿聯收購 INBG

貿聯是知名的台灣電源連接器廠商,在 10 年前就有切入電動車龍頭 TESLA 的車用供應鏈。貿聯在過去 5 年就展開了積極的併購策略,在 2021 年時更是創下了自己最大的收購紀錄,用 145 億新台幣收購德商LEONI(LEO-DE)工業事業群。

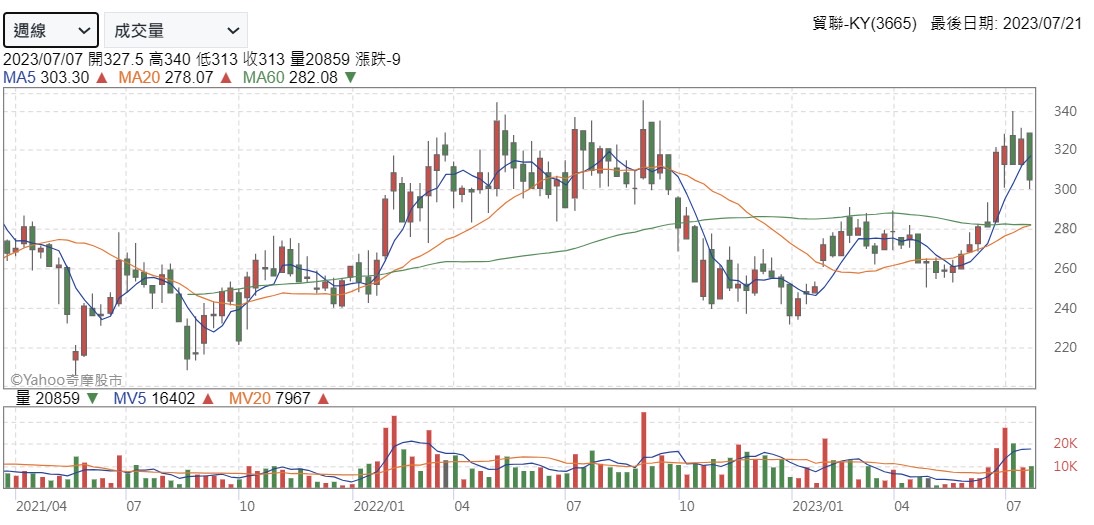

參考資料:奇摩股市

參考資料:奇摩股市

由於併購時間點較久遠我們改用周線來觀察,可以看到股價在當時的收購消息放出來後同樣有一小段的激勵漲幅,隨後就進入盤整、下跌的階段,近期股價則又回到歷史高點附近。

若從財務面觀察,會發現 2022 年的營收直接大噴發,YoY 達 100 多個 %,EPS 也同樣有不小的成長,但在股價方面卻表現得相對平淡。 2023 年進入到收購完成的第二年,目前受到景氣影響反而營收呈現衰退,因此我們可以持續觀察未來是否有更大的併購成長助益。

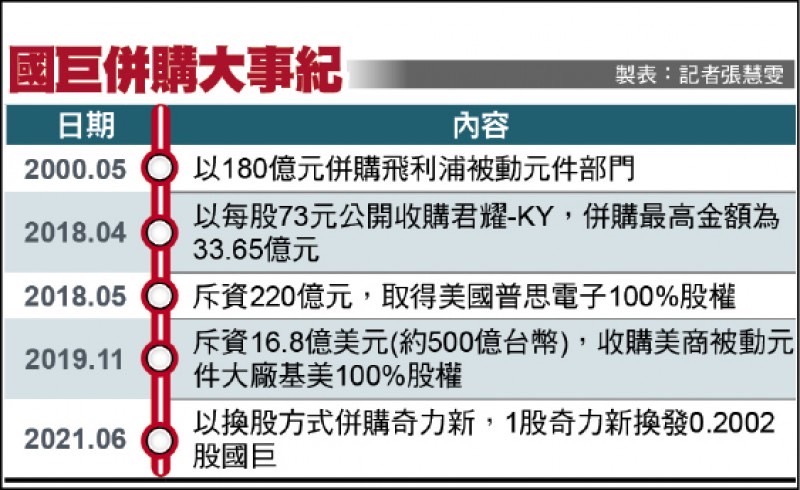

國巨併購

國巨不僅僅是台灣被動元件的龍頭,也是台灣上市櫃公司中的併購高手,下圖我們就可以看到國巨在過去的「豐功偉業」,從營收及獲利表現方面也可以看出許多都是成功的併購交易。甚至其在 2022 年也透過海外併購的模式併購施耐德電機的工業感測部門,欲進入工業感測市場,完成去年台灣前十大交易案之一。

資料來源:自由時報

資料來源:自由時報

國巨股價在 2018 年飆漲最快的一段其實是受到當時被動元件供需大幅失衡所致,但也可以說是因為其持續併購擴張的歷史,才讓他能在這次機會中賺進大把的利益。若我們觀察財務面會發現在近幾年營收大幅成長的一段就是收購美商基美的成果,在獲利方面也有維持不錯的水平。

環球晶併購世創失敗

最後就要來舉一個收購失敗的例子了,就是差點創下台灣歷史最大收購案的環球晶收購德商矽晶圓廠世創案。在 2020 年底全球第三大矽晶圓廠環球晶,宣布以近 1,300 億台幣收購德商同業世創,當時若收購完成將使環球晶的市佔達到 25% 以上。

交易過程原先已經通過重重關卡,包括許多國家的反壟斷協會審查,然而最後卻因為無法在中國市場監督總局交易截止日前取得德國政府的核准,導致交易失效,還得付出 5,000 萬歐元的補償金。若我們觀察股價表現,也會發現環球晶在當時的股價也是較為弱勢的。

國際知名併購案

微軟收購動視暴雪

近期國際間最被媒體大肆報導的就是微軟收購動視暴雪(Activision, ATVI-US)案了,就在近期美國聯邦法院正式通過此樁收購案。其實早在 2020 年就已經傳出消息微軟有意收購了,在當時就引起不小的轟動,因為此舉將使微軟同時成為世界第三大的遊戲集團。在併購消息確立前股神巴菲特也有參與其中,看好微軟將通過美國反壟斷調查,以溢價收購的模式取得股權,股神就是看好這段套利的價差並欲從中得利。

▲微軟股價

▲微軟股價

資料來源:Google Finance,微軟股價在今年挾帶 AI 話題已經上漲了 40% 以上

▲動視暴雪股價

▲動視暴雪股價

資料來源:Google 股市

動視暴雪股價在近期收購許可消息通過後也有一波漲幅,收購價預計為每股 95 塊。目前最新消息( 2023 / 07 )美國法院已經正式通過收購許可了,但股神已經在第二季出脫了大部分的動視暴雪持股(從原先的 4,940 萬股下降到 1,470 萬股)。

輝達(NVIDIA, NVDA-US)收購安謀案

Nvidia(輝達)肯定是美股今年最受矚目的公司之一,在今年的 AI 風潮開始發動前, 2020 年輝達也差點要創下晶片公司史上最大的收購案。早在 2020 年就傳出輝達有意收購軟銀(SoftBank Group Co, 9984-JP )旗下的 Arm 半導體設計公司,當時交易金額從一開始接露的 400 億美元一路上漲到 800 億美元。雖然最後因為反壟斷等問題導致交易中止,但在當時挾帶這個收購的潛在利多也導致輝達股價上漲了不少。

▲輝達今年成為 AI 最大贏家,年初至今已經漲了 2 倍以上

▲輝達今年成為 AI 最大贏家,年初至今已經漲了 2 倍以上

資料來源:Google 股市

Arm 在過去可能比較少大眾知道,在 2016 年被軟銀收購後就一直都沒有上市。但其實現今你我每天都會接觸到他的產品,我們所使用的智慧型手機大多都是使用 Arm 架構的晶片,目前 Arm 架構在 PC 市場的市占率也持續上升(PC 價格市佔老大就是 Intel)。在近期也傳出消息軟銀有意將 Arm 在美國上市 IPO,預計募資額達 100 億美元。

資料來源:Google 股市

資料來源:Google 股市

併購優缺點

企業間併購通常包含很多複雜的步驟,從一開始的戰略規劃、尋找目標企業,到中期的初步評估、談判、財務盡職調查等過程,最後再進行一次法規及財務的詳細盡職調查(DD),與簽署合約後才能完成併購。就算一開始看起來板上釘釘的收購案也可能會在最後一步發生問題(例如前面提到的環球晶收購案),以下我就列出幾個企業併購後可能衍生的優缺點:

併購優點

- 拓展產品線及服務:成功拓展產品線,取得新的技術能力,也有機會接觸到更多的客戶 Base。

- 經濟規模提升:透過垂直整合將供應鏈整併,提高經濟規模,降低生產成本。

- 降低競爭,提升市占率。

併購缺點

- 高昂成本:由於併購通常會是透過溢價的方式支付,中間也包含不少交易及談判成本,如果後續沒辦法整合出更高的效益,就會是一場失敗的收購。

- 文化衝突:整合後可能產生企業文化不同,員工不適應新的工作環境導致離職潮。

- 可能產生法律與反壟斷監管風險,且未來報酬充滿不確定性。

企業併購的股票可以買嗎?

由於企業併購的後續效益通常要一段時間才會顯現,所以通常在我們看到新聞釋出併購消息時,並不代表相關公司的股價一定會上漲。普遍來說會上漲的公司大多是被收購的公司,因為收購者大多會是用溢價收購的模式,所以收購價格都會比公開市場目前的價格還高。台灣上市企業就很常有併購的狀況發生,但大多數收購消息傳出來前上市櫃公司必須先暫停交易,隨後發表重訊後通常股價就會直接朝收購價靠攏了(假設原本股價 90 元,B 公司要用 99 塊收購,開放交易的隔天一般會直接漲停板鎖死)。也因此大部分的投資人其實沒有辦法透過套利的模式從中賺取價差(除非有內線….)

然而,併購者後續提升的經濟效應其實就是一門學問了,由於收購者一開始一定是看上合併後帶來的新技術,或產品版圖擴張才會進行併購,但也有可能收購後反而沒辦法發生綜效的收益。所以當我們看到併購新聞時可以專注在併購者併購的理由、是否有辦法取得關鍵技術來決定要不要投資擴張後的企業。

【延伸閱讀】

參考資料:

參考資料:

電競硬體後進者_-.png)

中美貿易戰衝擊公司業務_-.png)