你的績效是否低於大盤了呢?

有許多的投資人都是這樣,也包括價值投資人。從 2009 年的金融風暴以來,納斯達克指數成長了 273%。這篇文章是寫給在這段時間內績效未超過納斯達克指數的投資者。

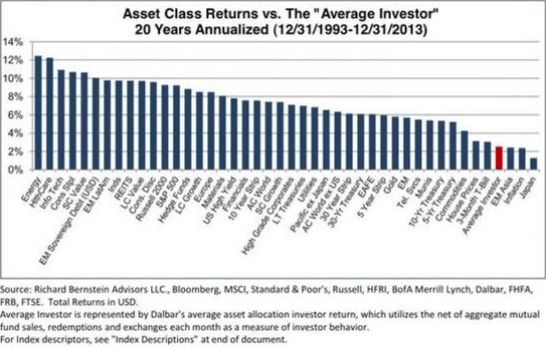

如果你的績效未跑贏大盤,也不要太難過。從 1993 年至 2013 年個人投資者的績效遠遠落後於市場。雖然有許多高績效的投資策略能夠幫助投資人打敗大盤,但是平均來說,個人投資者的報酬連大盤的一半都不到。

個人投資者的報酬,比大盤報酬率的一半還要低。標普 500 每年的年複合成長率約為 9% ,但一般的投資者獲利僅有 2%。

為什麼會導致如此差的績效呢?

會導致這個問題的其中一個原因是所謂的投資 “顧問” (應該說是銷售員) 大力銷售較差勁的商品,像是昂貴但績效卻不好的共同基金。而個人投資者也深受以下三個會造成嚴重後果的壞習慣所害:

第一個壞習慣是未能專注於高績效的投資策略。這是投資的世界當中,最難被保存的秘密:市面上有許多出色的投資策略,任何的個人投資者都可以從中得到一些優勢。

但不幸的是,許多的投資者缺乏定向。他們從一個投資策略跳到另一個,以不同的策略,買進許多不同的股票,未能了解適當的投資組合結構或者是無法找到能夠符合特定策略的股票。更糟的是,有許多的投資者,掉進了華倫・巴菲特 (Warren Buffett) 的陷阱,試圖買進他所投資的公司。

這些都是造成績效低落的原因。從 2010 年開始,我選擇使用 Net-net 投資法。這項策略或許是葛拉漢 (Graham) 最經典的投資策略,比起任何的深度價值投資策略都能夠帶來最高的報酬。當我在 2010 年發現了這個策略之後,我花了數年的時間來運作,並了解我如何能夠運用這項策略來得到最高的報酬率並提前退休。從那時候開始,我開始分享自己所學到的東西,並用來幫助別人作一樣的事情。

我的決定得到了回報。這讓我能夠賺得 25% 的年複合報酬率。雖然還有其他很好的策略,這些策略也有著打敗大盤的歷史紀錄。這些大多是基於葛拉漢式的投資方法,且跟深度價值投資有關。

為什麼大多數的人們不會選擇這種績效高的投資策略呢?這個投資者心理學有關。有許多的高績效的投資策略,都專注於買進那些被擊敗且表現相當糟糕的公司。他們時常損失了一半的收益,股價可能下跌了 80% 至 90%。因此這樣的股票通常會讓投資者心生畏懼。但不幸的是,優質的公司和優質的投資,並不是同一件事。

就如同約翰・坦伯頓 (John Templeton) 所說的,如果你的投資方式跟其他人都是一樣的,那麼你就不能期待自己能夠打敗大盤。投資要穩固,必須遵從一個好的投資策略,在其他投資者想要遠離這檔股票時買進。要得到高額的報酬,必須了解投資者的心理學並強化自己的心智,如此才能讓深度價值投資策略發揮最佳的效果。

第三個個人投資者會犯的最嚴重錯誤是未能持續遵循一種投資策略。投資策略能夠帶來出色的報酬並不意味著這項策略每年都能夠擊敗大盤或者是帶來正向的報酬。投資者會在不了解這件事情或者是缺乏強勁的心理素質的情況之下,在這項投資策略績效低落時,未能持續遵行。

很不幸的,投資者很容易在這項投資策略開始紮穩根基,準備帶來高額報酬之前,就先放棄,他們會傾向轉為採用熱門的策略,只因為舊有的策略帶來的報酬變差。較好的方法是持續等待,直到這項策略開始帶來能夠擊敗市場報酬的回報。持續性是重要的一個關鍵。

要獲得比大盤還要高的報酬,比大多數投資者想得還要容易,但是這必須轉換思維模式。選擇深度價值投資策略,擁有強壯的心智,並至始至終遵循這樣的模式,都是重要的一環。如果最後你的歷史投資報酬率還是不佳,那麼你應該徹底重新思考你所作的事情。(編譯/Ing)

《GuruFocus》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

找藉口很簡單-改善投資績效卻很難.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)