我重新讀完一次波克夏(Berkshire Hathaway, BRK.A-US)·海瑟威 2014 年的年報和 10-K 後,發現了幾件事情。我從去年開始重讀巴菲特 (Buffett) 的股東信,並在幾週前寫了一篇關於 Outerwall (OUTR) 回購股票的文章。我得出結論,回購一間垂死企業的股票並不是一種很好的資金配置方式。

我注意到去年股東信中就有一段在談論這個話題,1960 年代初期,巴菲特被垂死的企業波克夏在回購股票這件事所吸引。波克夏原本被班傑明·葛拉漢 (Ben Graham) 定位成雪茄屁股類型的公司,其股價當時約為 7 美元,淨營運資金為 10 美元,而且帳面價值為 20 美元。

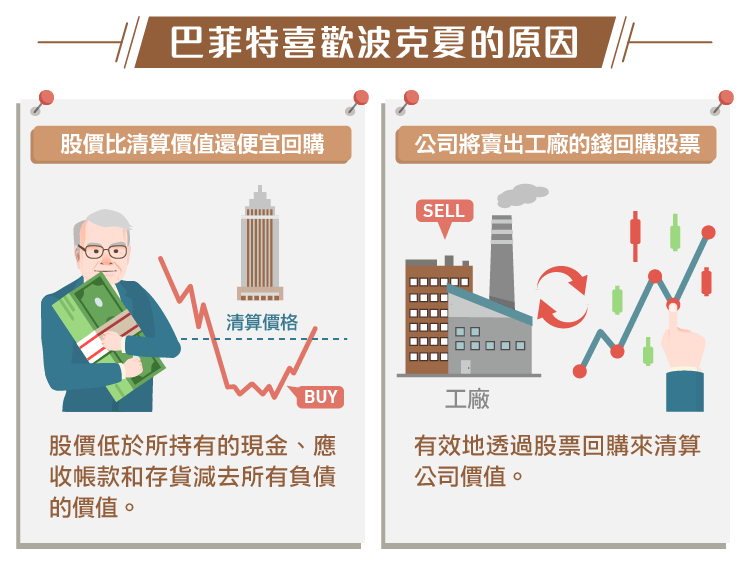

波克夏是一間經典的“net net”公司 — 意即股價低於所持有的現金、應收帳款和存貨減去所有負債的價值。巴菲特當時喜歡波克夏是基於 (a) 股價比清算價值還便宜 (b) 公司將賣出工廠的錢用來回購股票,有效地透過股票回購來清算公司價值。

猶如 Outerwall 一樣,波克夏的業務長期下滑。事實上,公司已經沒落好長一段時間了,正如從 1954 波克夏董事會所說的一樣:“新英格蘭的紡織業從 40 年前就開始衰退了。”

也和 Outerwall 一樣,波克夏正在回購股票。波克夏與 Outerwall 唯一的差別,只在當時波克夏正在賣掉工廠,並用賺到的錢來回購股票。

“我們的政策是關閉不能持續獲利的工廠,因此今年波克夏永久關閉了麻薩諸塞州 Fall River 旁的 King Philip A 工廠和 E 工廠。A 工廠的土地和建築物已經售出,E 工廠也正在出售中。波克夏·海瑟威能維持強大的財務狀況,似乎也有計畫性的授權董事能購買額外股份。”

另一方面,Outerwall 則是從其業務中產生大量現金流,而不是出售固定資產。

清算 vs. 槓桿收購

另外一個不同的地方,是波克夏處於清算模式,並透過從出售工廠所獲得的現金,向股東收購 (透過回購和公開收購) 全部股份。Outerwall 並沒有透過回購股票來清算自己,而是透過發行大量債券來籌資,然後再回購股票,因此雖然減少了流通在外股票,但資產負債表的大小或可配置的資金並沒有變少。

Outerwall 五年前的總資產價值約為 13 億美元,大致與現在相同 (商譽因為併購而變成兩倍) 。2010 年,這些資產由 4 億美元的債務和 4 億美元的股東權益組成。而到了今天,該公司的資產約 9 億美元全部為債務,股東權益則為負數。

Outerwall 過去能創造高資本報酬率,它不需要太多有形資產來產生大量現金流 (是非常吸引人的企業類型) ,但它經營的模式像是被收購的私募股權公司,都透過槓桿操作來擴大資產負債表、發放股利 (或從部分股東中買回股票) ,從而保持極少部分的股權“暴露於危險”之中。這是一場拿他人錢賭博的遊戲,有時能夠獲得巨額的報酬 (當然有時候只能認賠) 。

所以在 1960 年代,波克夏正在緩慢清算自己。而 Outerwall 基本上是公開上市並在進行槓桿收購自己。

以波克夏的情況來說,以 7 美元買進的股東,在幾年後獲得了超過 11 美元的公開收購價。這就是雪茄屁股的投資性質 — 有時候以合適的價格買入,可能會還有一兩口可以抽,讓你可以獲得優異的內部報酬率 (IRR) 。以巴菲特的案例來看,如果他接受 Seabury Stanton 的收購,波克夏的雪茄屁股投資方式其 IRR 將達到 40% 左右。

但巴菲特沒有這麼做。有趣的是,巴菲特在過去的股東信中指出了另一個錯誤,我認為這是較少被提及,但代價很大的錯誤。若將 National Indemnity 列為合夥公司,巴菲特及其合夥人將 100% 擁有其公司,但巴菲特最後是將波克夏列為合夥,這意味著他和合夥人只有其中 61% 的股份。

我認為巴菲特以自己的方式加倍投注在波克夏 (一間垂死的企業,資本報酬率很差) 。巴菲特認為自己可以救波克夏,透過增加一個有穩健的現金流,和有吸引力報酬率的業務,來挽回正在破壞其資本的業務。顯然,正如巴菲特指出的一樣,他應該儘早關閉紡織廠,直接用 National Indemnity 來打造我們現在認為的波克夏。

避免犯下這兩項錯誤

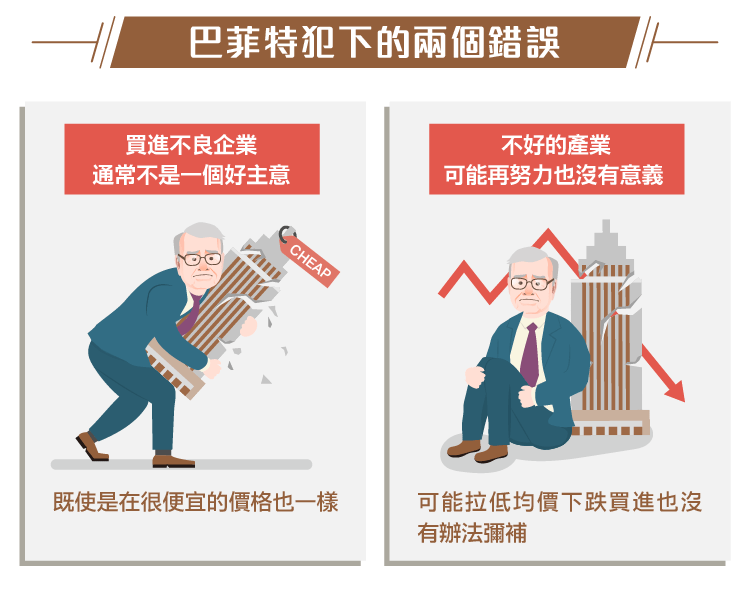

以巴菲特自己說過的話來判斷,這兩個應該是他所犯下的最大錯誤:

- 買進不良企業通常不是一個好主意,既使是在很便宜的價格也一樣。

- 如果你在不好的產業環境,“加倍努力”可能也沒有意義 — 對我們大多數人來說,這可能意味著要拉低買進均價,並買進更多的股份。以巴菲特的案例來看,波克夏已經占他投資組合的 25%,但他還在公司糟糕的時候買入了更多。巴菲特把錢從好的企業丟向壞的企業,他把 National Indemnity 放到波克夏內,而不是直接擁有其公司,並把它當成巴菲特的合夥企業。

好消息是,巴菲特和波克夏後來做得相當好。儘管波克夏的紡織廠最終不得不永久關閉,但自 1967 年巴菲特以 860 萬美元的價格購買“National Indemnity”,波克夏後來表現得也很不錯 。

目前,National Indemnity 有超過 800 億美元的浮存金,淨值超過 1100 億美元,成為世界上最有價值的保險公司。National Indemnity 的保險業務去年向波克夏支付了 64 億美元的股利,並持有大量的股票,債券和現金組合,總價值 1930 億美元。

巴菲特估算,他決定將 National Indemnity 併入波克夏內,而不是成為合夥關係,最終讓他付出了約 1000 億美元的代價。

世界最成功的投資者,謙虛的講述自己所犯過兩個最大的錯誤,以及其原先的理念和思考過程,這讓人感到耳目一新。我們也可以發現,既使犯了這兩項重大錯誤,但整體而言,巴菲特依舊很成功。(編譯/Rose)

《Base Hit Investing》授權轉載

【延伸閱讀】

馬克斯備忘錄:解析循環信貸_-.png)