商業新聞網站Business Insider調查報告顯示:“49%的千禧一代(1984-1995年出生),考慮將當前的金融服務供應商換成Google或者Apple公司。”

此份調查報告一出爐,這個“壞消息”立即給華爾街的許多大銀行帶來了不小的衝擊。禍不單行的是,規模達4.7萬億美元的美國金融服務業市場也正遭到了其餘小型競爭者的瓜分。在面對互聯網發展迅速環境下孕育出的新一代,傳統銀行想一陳不變地坐穩金融產業的寶座實屬不易。窮途末路的傳統銀產業者,如何從現今大環境中覺醒、改變並迎合時代的浪潮,是一個值得其深思的課題。

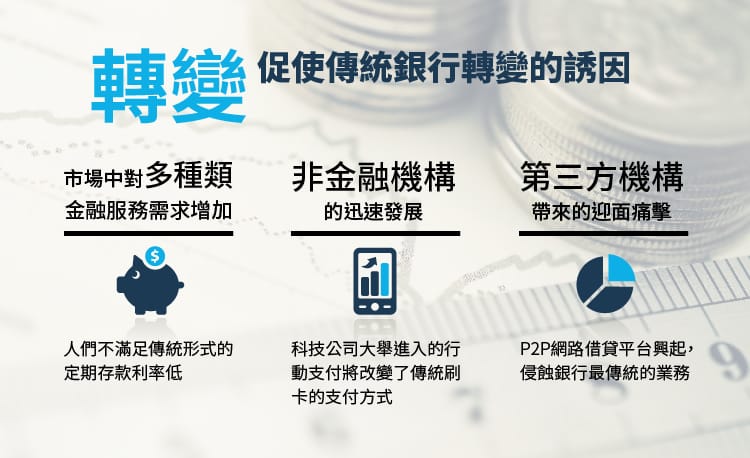

轉變的誘因

首先,面臨的是市場中對多種類金融服務需求的增加。近年來,隨著人均財富的快速增長,民眾對於投資理財的意識也在快速覺醒,觀念逐漸發生轉變-傳統形式的定期存款利率低的可憐,人們已不滿足於這種理財方式。但站在中大型銀行角度而言,客戶的金融資產以存款的形式存在對其是最為有利的,相比傳統信貸業務約4%的利差收入,理財產品的銷售利潤要低的多(約0.5%~1%)。但在民眾需求的驅使之下,中大型銀行雖對提供理財產品這類利潤相對較薄弱的業務意願較低,也不得不適量增大供給及種類以滿足市場的需求。

另一方面,非金融機構的迅速發展也給傳統銀產業帶來了不小的衝擊。其中一類潛在的勁敵是擁有大量粉絲群體的Google、Apple這樣的互聯網科技公司,兩者均紛紛研發出自己的行動支付系統- Google Wallet和Apple Pay,Apple更是在推出的首個月即佔據了數位支付市場交易額的1%。雖然Apple Pay仍借由綁定銀行信用卡來簡化支付過程,實際卻已改變了傳統刷卡的支付方式,而讓傳統銀行更為擔憂的是:Apple公司是否會通過Apple Pay來獲取交易使用者的大量隱私和交易資訊,完善自己的客戶資料庫等以擺脫對傳統銀行的依賴,自行進軍銀產業?雖然存在著擔憂,但由於現階段Apple亮眼的業績表現讓銀行巨頭們又難以割捨,Apple Pay可說是傳統銀行與Apple公司愛恨交錯的合作狀態。

另一類則是第三方機構帶來的迎面痛擊。中國互聯網巨頭阿里巴巴(Alibaba, BABA-US)推出了支付、理財平台,以帶給用戶高於銀行定存的利率作為回報,將基金公司的基金直銷系統前置到線上平台,不僅在餘額寶(理財產品)與支付寶(行動支付、電子錢包)兩者間可隨時自由挪轉,更吸引人的是其按“天”計息。一時之間吸引了眾多用戶群體,紛紛棄傳統銀行而投奔這樣報酬率與靈活度皆高的理財方式,百度(Baidu, BIDU-US)、騰訊、京東等中國科技巨頭也先後與不同基金合作推出類似產品,結合行動支付入口並搶灘金融理財產品市場,著實讓傳統銀行急得直跳腳!

變革,互聯網+ 行動支付

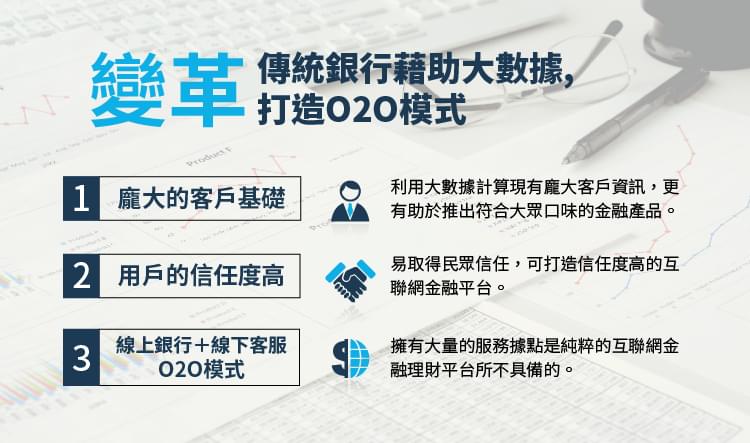

傳統銀行在面對金融環境變化,反思的同時也加快了金融產品互聯網化的腳步,在金融業務的效率、交易結構甚至整體的金融架構方面都在發生深刻的變革。當新興的互聯網概念與相對封閉的傳統金融相遇時,兩者最終展開合作式的“聯姻”,通過大數據O2O服務、網銀及行動支付等方式推動了銀產業自身的轉型升級,有助於實現傳統銀行與民眾的雙贏。

傳統銀行藉助大數據,打造O2O模式─面對互聯網金融的衝擊,傳統銀行也紛紛以大數據為基礎,推出直銷銀行、網路貸款、社區銀行等線上業務平台,其具備的優勢有三點:

- 龐大的客戶基礎─傳統銀行基於線下多年的經營,擁有著龐大的用戶基數和長期穩定的企業客戶關係,其推出的線上理財及貸款等業務都能建立在這基礎上。另外,利用大數據計算現有龐大客戶資訊,進行客戶需求分析,更有助於推出符合大眾口味的金融產品。

- 可信度高的互聯網金融平台─傳統銀行在平台上更容易獲取用戶的信任度,畢竟理財不是兒戲,對民眾在風險控管而言,傳統銀行較其他機構更具優勢。傳統銀行更應好好利用這先天性優勢,在這基礎上拓展其一系列符合時代的新金融產品。

- 打造互聯網理財+線上銀行+線下客服的模式─傳統銀行線下擁有著大量的服務點,這在拓展社區銀行上擁有絕對的便利優勢。銀行將線下的客戶引導到線上,即使線上客戶理財遇到問題,也可轉而就最近的線下服務點尋求面對面的方式説明解決,這種線上與線下的雙向優勢是純粹的互聯網金融理財平台所不具備的。

然而,互聯網金融公司仍可借由學習上述優點以與傳統銀行相抗衡。ING Direct雖非傳統銀行出身,其為荷蘭國際集團於1997年成立的互聯網直銷銀行,但在眾多的互聯網金融先驅中ING Direct是最為成功並堪稱全球互聯網金融的典範。其成功的秘訣無外乎深耕三點:安全、便利、以客戶為中心,這也是值得傳統銀行警惕並學習的地方。

打造全新的行動支付─如今在美國,除了大型銀行外,Apple的Apple Pay還與超過500家的銀行進行了合作,逐步支援Apple的移動支付。再看中國,社會大眾採用行動支付入口(支付寶)而“順手”將閒置的資金無縫接軌購買理財產品(餘額寶)的現象也越來越普遍。而傳統銀行在行動互聯網反應速度上卻慢半拍,雖擁有著數量龐大的持卡客戶基數,近年卻一直為互聯網金融公司做著嫁衣,直到互聯網金融已普及社會,銀行儲蓄和理財銷售的比率大幅度降低,銀行才真正意識到危機。面對著上述Google、Apple及阿里巴巴等對支付與理財方式的革新,傳統銀行不能再眼睜睜看著溫水煮青蛙的悲劇發生。為了彌補在互聯網已落後的劣勢,銀行必須大力佈局行動支付,整合現有金融卡與信用卡客戶的資源,推出自家的網銀與行動支付平台,並推出便利高效的線上理財產品,才能真正爭回自己的一席之地。

互利互惠的未來

對於傳統銀行而言,利用上述互聯網、大數據及行動支付等技術進行銀行業務升級,不僅可以拓展跨區域業務、提升金融產品購買率,也能提高自己的經營效率並降低營運成本。信貸一端能更加的專業且特色化,而在互聯網金融的影響下,面向科技、教育、汽車等方面的銀行也會慢慢衍生成為現實。在金融業務發展多途徑的情況下,投資理財產品種類逐漸豐富化已是必然的趨勢,而上文提到作為傳統銀行最有利的金融存款類資產,也必然成為各強競爭的焦點。傳統銀行往互聯網線上方向發展,新興互聯網金融公司往線下實體服務耕耘,這場用戶爭奪大戰的鐘聲已經敲響。

而對於社會大眾,金融市場供應者間存在競爭將會讓其受益,更多的選擇讓民眾可以更好地決定適合自身的金融理財產品。大規模利用互聯網等技術經營的銀產業會在降低成本後將一部分利潤返回,以增加客戶忠實度。各強競爭讓產品透明度逐漸提升,也讓民眾在理財風險上有了更多的保障。線上與線下結合的服務更方便了日常生活:一般到銀行辦業務要拿號排隊,除了趕三點半外,遇到高峰期更是難以忍受;如今通過網上社區銀行,不僅可辦理提前預約排號、網上智慧填單等,在實現了高效的業務辦理同時,更為雙方省時省力。

互聯網金融的風生水起之勢一發不可收拾,大眾化的需求與科技技術的相結合,讓傳統銀行面臨大環境的劇烈改變。傳統銀產業要想擁有不一樣的明天,必定要在現有自身用戶基礎優勢上,結合互聯網、大數據、網銀及行動支付等新趨勢,帶給民眾更方便、極致體驗的同時,也讓自身的末日得到柳暗花明又一村的轉折!