說到投資商品,許多人第一個想到的可能是股票,但是其實在金融市場中,債券也同樣具有舉足輕重地位的存在喔!你或許有聽過債券,但對於債券的相關觀念並沒有那麼熟悉,接下來就讓股感帶你來一探債券的箇中奧妙吧!

債券是什麼?

債券(Bond)是一種借據,這張借據上約定了每期會支付的利息,以及到期後應該償還的本金。如果要更精準地說,債券是發行者為籌集資金發行的,在約定時間支付一定比例的利息,並在到期時償還本金的一種有價證券。根據發行方不同,債券又可分為政府債券、金融債券以及公司債券。

債券介紹

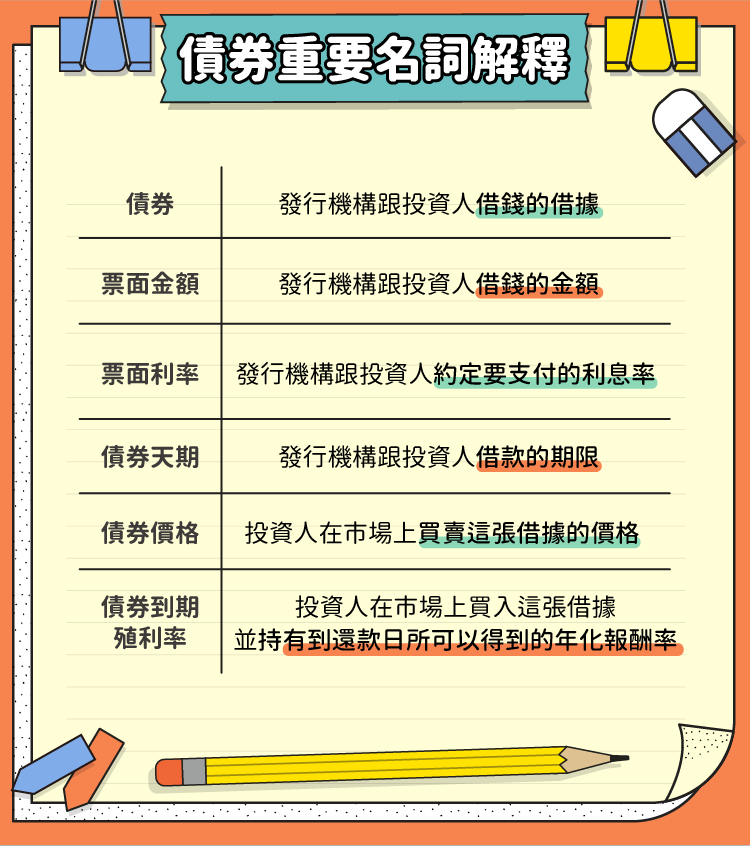

接下來我們要來認識幾項重要的債券基本觀念。首先債券的「面額」指的是債券發行人的借款本金,又稱債券的票面價格;「票面利率」也稱作名義利率,是債券年利息與債券面額的比率,通常年利率以百分比表示。「債券天期」指的是該張債券所要借款的期限。另外除了票面價格,由於債券是可交易的借據,因此債券交易的價格稱為「市場價格」,市場價格會隨著債券發行人的信用狀況、離到期日的期限多寡而有所變動。最後是由債券的市場價格折算出來的「市場利率」,由於債券按期支付利息的特性,讓債券投資人能夠預估未來的現金流,因此債券的市場價格,能透過將未來每期收到的利息金額,折現之後加總推算出來,而這個用來折現未來金流的利率,就是債券的市場利率,又稱為債券的「到期殖利率」(Yield To Maturity, YTM)。

光看文字看不懂?沒關係!這邊也有簡單易懂的影片可以看看喔!

債券特性

債券除了有基本組成的要素之外,另外還有一些特性。首先,債權的償債順序是優於股權,也就是當公司倒閉進行清算時,債券的持有人會比股東優先獲得賠償。

此外,債券價格會隨著到期日的接近,逐漸逼近票面價格,也就是不論目前債券的市價為 120 還是 80 ,當接近到期日時,都會向 100 去靠攏。或許你會感到困惑,怎麼會有人願意花 120 投資,而最後卻只拿回 100 。這可能是因為這檔債券的利息很吸引人,在綜合考量利息收入和價差的損失後,最終的報酬率依然是不錯的,所以才有人願意花 120 去投資。而從 80 到 100 這個過程,其實隱含著市場對於這檔債券會不會發生違約的預期心理,當價格會往 100 去靠近時,表示市場認為違約的機率是低的。換句話說,如果當到期日快到時,債券價格卻還是離 100 很遙遠,就表示市場認為這檔債券違約的機率很高。

債券殖利率和債券票面利率差別?

而在債券的幾個名詞中,較容易讓人搞混的,是債券的兩種利率:「殖利率」與「票面利率」。其實,我們常聽到的「殖利率」是「到期殖利率」的簡稱,也代表著該債券的「市場利率」,而債券到期殖利率的實際意義是指:「只要債券不違約,投資人買進債券後一直持有至到期日所獲得的平均年報酬率」,也就是說,對於把債券持有至到期那一天的投資人來說,平均每年會獲得的報酬率,在買入債券的那一刻就確定且不會改變了,除非在到期之前,投資人打算將債券賣出,否則不論後續市場利率如何變化,投資人仍然能獲得當時購買到的殖利率,

而市場利率(殖利率)的變動,意味著債券價格產生變化,影響到的是投資人購入新債券並持有至到期的報酬率,以及已經持有債券的投資人,在到期之前賣出債券的所獲得報酬率。另一方面,債券的票面利率,僅是做為每期支付多少金額票面利息的依據。兩者的差異點,在於票面利率無論市場利率走勢如何變動,並不影響債券持有人每期依面額固定比率所領取的利息收入金額。

也就是說票面利率是不會改變的喔!

債券價格和市場利率的關聯

此外,債券還有一個重要觀念:「債券的價格(市場價格)與利率成反向變動關係」。債券價格與市場利率就像翹翹板的兩端,當市場利率下跌,債券價格上漲;相反地,當市場利率上升,債券價格便會下跌。為什麼債券價格與市場利率是這種反向的關係呢?如果市場利率持續下滑的話,已發行且債息相對較高的債券就會顯得更吸引人,因此該債券的價格就會節節攀高,甚至會高過債券的發行面值,這時新的投資者通常要以高於面額的價格,買入債券,而當這檔債券到期時,投資者僅會收到等同於債券面值的本金償還金額,產生資本利損,所以當債券價格攀高時,新的投資者買入債券成本較高,使得其「殖利率」即實質投資報酬率較先前下降;反之亦然,因此兩者的關係就好像翹翹板一樣,債券價格在一端,殖利率在另一端,債券的價格向下,「殖利率」就會上升。

要記得這邊是指市場的利率而非債券殖利率喔!

舉例來說,你在 2000 年花 1,000 元美金買下 30 年期,票面利率 6% 的美國公債,從此每年固定可以領取 60 元美金的利息,但是五年之後,也就是 2005 年,經濟環境改變了,市場利率降低到 4% 的水準,這時你手中配息較高(6%)的債券就變得很有吸引力,因此其他投資人就願意花比 1,000 美金更高的價格來購買你手上的債券,也就印證了市場利率下降,債券價格會上漲的反向變動關係。

💡更多有關於債券價格計算方式的介紹可以看這篇文章>>>債券價格怎麼算?股感告訴你!

債券的分類方式

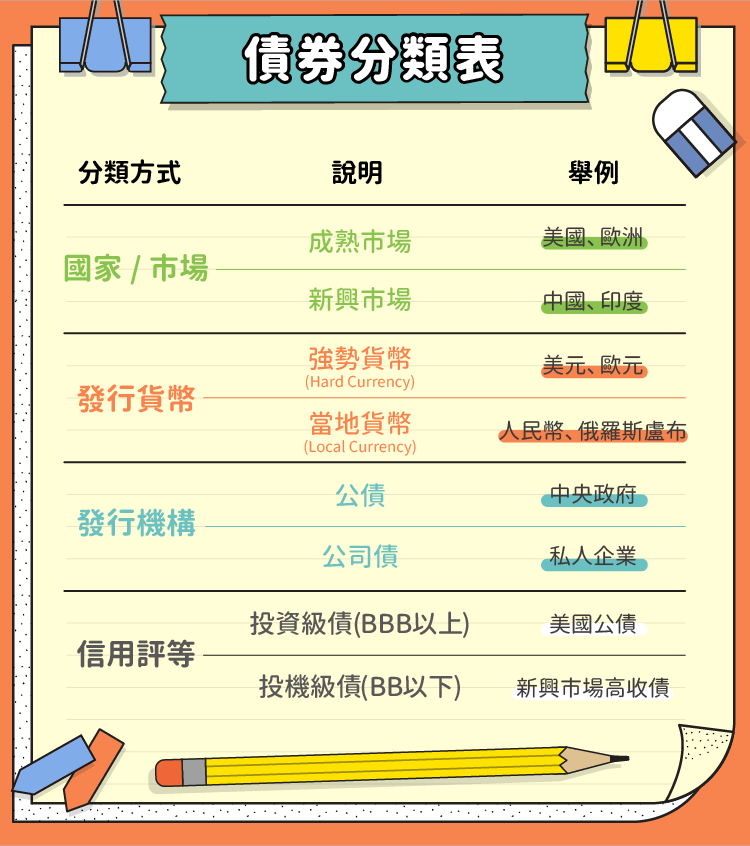

而在我們初步了解債券是什麼,以及重要的基本原則之後,接下來我們要來認識金融市場上實際會出現的債券種類。雖然債券本質上來講不外乎就是利息與本金所組成,但其實依照發行債券的所在地、實際發行債券的機構、還有還款能力等,大致上通常債券可以以下四大構面來做為區分。

債券 分類:發行國家/市場

首先最直觀的就是發行該債券的機構位於哪個國家,是美國發行的債券,還是中國發行的債券;實務有上常見的二分法是,成熟市場債券(已開發國家如美國、歐洲、日本等),或是新興市場債券(開發中國家如中國、印度、俄羅斯等)。

債券分類:發行貨幣

緊接著跟債券發行國家相關的是,該債券的發行貨幣,或者說「該債券是以何種貨幣計價」。簡單來說就是,債券從利息與本金的收付都是以某種貨幣進行,重要的是債券的「發行國家」可以與「發行貨幣」不相同。例如美國可以發行歐元計價的債券,中國也可以發行相關的美元債,而這端看發行機構在當時需要何種貨幣的資金作為考量。上段提到的新興市場債券(Emerging Market Debt)),就常常會見到以當地貨幣(Local Currency)計價,或是以美元計價(俗稱Hard Currency)的券種。

債券分類:發行機構

在釐清了國家與幣別之後,接下來要知道的就是發行債券的到底是誰,也就是債券的發行機構。其實最常見的分類也很簡單,通常會發行債券的機構不外乎就是政府及企業,政府發行的債券稱為公債(或主權債),而企業發行的債券則稱為公司債。

債券分類:信用評等

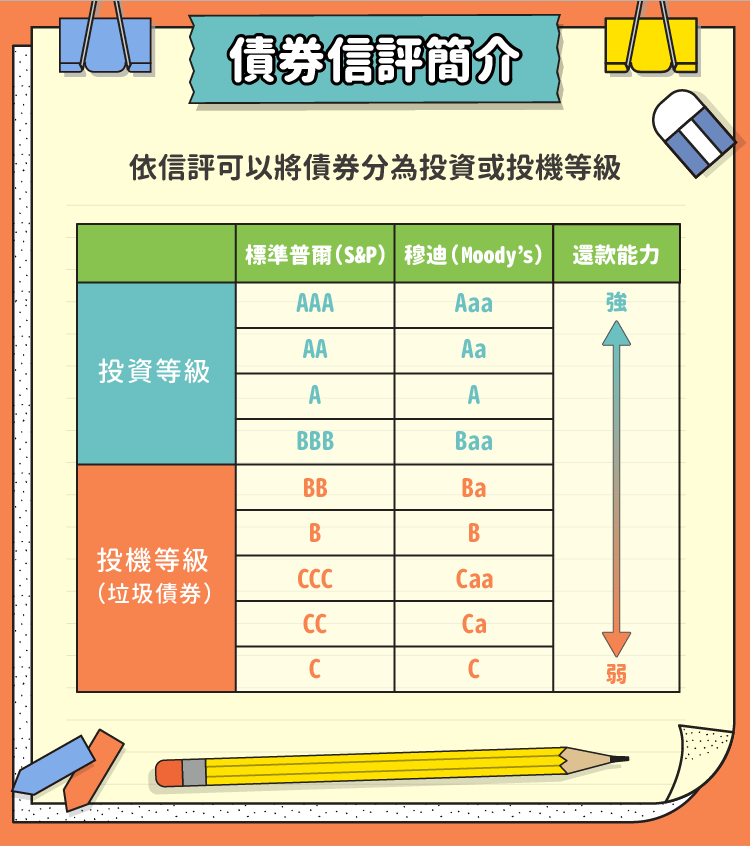

最後一個劃分債券的因素是信用評等,也就是發行該債券的機構的還款能力如何,還款能力愈好的信用評等就愈高,反之財務上有疑慮的機構、可能有違約(倒債)風險的信用評等就會較低。國際上著名的信評機構會將債券發行單位的財務能力評估過後給出一個信用評等,評等在 BBB/Baa 以上(含)的稱為「投資級債券」,評等在 BB/Ba 以下(含)的稱為「投機級債券」。投機級債券你可能有點陌生,但它的另一個名字你可能就有聽過了,叫「高收益債券」,但其實市場上也俗稱叫做「垃圾債」,有趣的是聽起來好壞相距甚大的兩個名字講的居然是同一類東西,但這其實正是投機級債券的一體兩面,「因為違約風險較大(垃圾債),所以必須給出較高的利率(高收益債),才能吸引到願意負擔較高風險的投資人」。

而在看完幾個分類債券的方式之後,我們就可以解讀市場上絕大多數的債券組成。比方說信評 AAA 的美國公債(美元),就是一檔「成熟市場、美元幣別、發行機構為政府的投資級債券」;另一方面,如果是信評為 B 的中國企業高收債(人民幣),就是一檔「新興市場、以當地貨幣計價、發行機構為企業的投機級債券」。

為什麼要投資債券呢?

投資債券的背後其實就是借貸關係的存在,只是發行債券讓借貸關係變成「主動方」,發行債券者的意思就是主動在市場上拋出「有沒有人要借我錢」的訊息,而投資者購入債券,就如同借出資金予政府、大企業或其他債券發行機構。債券是一種直接債務關係,債券的持有者(投資者)是債權人,而發行者為債務人。前段提到債券的概念其實就形同借據,但債券最重要的觀念是這張借據可以進行交易,你可以「出售」你手中持有的借據,或是「購買」他人的借據,債券不論何種形式,大都可以在市場上進行買賣,並因此形成了債券市場。

投資債券有哪些管道?

然而為什麼較少人直接投資債券呢?主要是因為通常債券的最小投資金額較高,一般都是百萬起跳,加上相關資訊也較難取得,像一般民眾也較難取得債券的市價。上述提到的是直接投資債券,因爲其實投資人還是可以藉由間接的方式投資債券,像是透過債券基金或是債券 ETF,這種方式的最小投資金額較低。

而直接和間接有什麼差異呢?投資債券型基金或是 ETF,其實就是投資了一籃子的債券,這裡面各種山珍海味應有盡有,好處就是可以做到分散風險。不過壞處就是,明明你就比較愛吃牛排,而對海鮮過敏,但這一籃子不管怎樣就還是會有一些魚蝦貝類,無法做到客製化。因此,直接投資的好處就是你喜歡什麼就投資什麼,你喜歡特斯拉就買特斯拉債券,不會還硬是加入 BMW 或是福特的債券給你,但直接投資債券的壞處就是風險過度集中且難以入手。

債券結論

看完這篇有關於債券的介紹以後,不知道你對於債券是不是有更深刻的瞭解了呢?債券這個金融商品,對於許多投資人而言或許較股票來得複雜許多,但是只要把這篇文章看完,相信你便能夠一定程度地掌握到底什麼是債券,什麼?還是看不懂債券是什麼嗎?那不妨多看幾次吧!股感也會持續擴充這篇有關於債券就紹的內容,趕快跟著股感一起進入債券的世界吧!

【延伸閱讀】