今天股感要來介紹債券價格的計算,債券除了當初發行的面額以外,跟股票一樣,也有一個在市場上交易的價格,也就是「市價」。只是不同於股價多建立在投資者對該公司未來的獲利預期,並無法完全準確的計算股價,債券價格則是有原則上的計算公式,只要知道該債券的面額、票面利息、到期日及市場利率,其實就能推算出該價券的市場價格喔!

折現是什麼?

在計算債券價格之前,必須要先來了解一個金融上的重要觀念,那就是折現。「折現」的核心原則,其實就是在說「未來一段時間的某筆金額,在現在值多少錢」的概念。

我們以銀行存款作為舉例,假設你今天存了 100 元,銀行年利率為 10%,那麼一年後你能收回 110 元。而如果現在我把問題倒著 問,假設一年後你可以收到 110 元,銀行年利率為 10%,那麼這筆未來的 110 元等同是現在的多少錢?答案很顯然易見的是 100元。

因此只要知道了市場利率,我們即能將資金在現在及未來的價值自由換算,並且可以利用以下的常見名詞歸類折現的重點。

- 現值:資金於目前時點的價值

- 終值:資金於未來時點的價值

- 折現:將資金從終值折算回現值的過程

- 折現率:將資金從終值折算回現值所使用的市場利率

債券價格計算

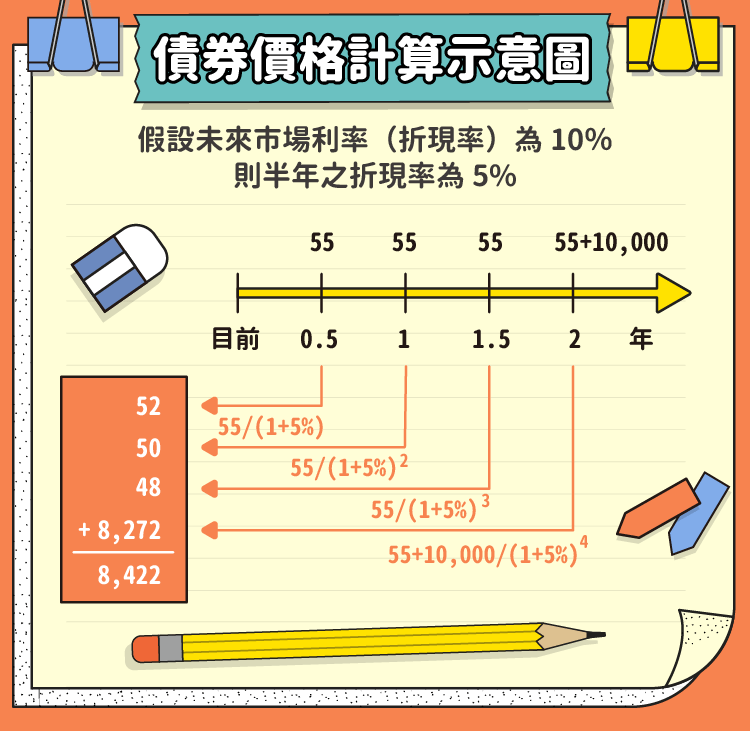

假設現在有一張兩年期的債券,面額為 1 萬元,票面年利率為 1.1%,我們要如何計算這張價券的價格?我們先來做個簡單理解,面額 1 萬元票面年利率為 1.1%的債券,因為債券利息通常半年計息及付息一次,因此每半年可領回 55 元的利息,而因為是張兩年期的債券,所以在第二年期終我們可領回 55 元的利息+ 1 萬元的本金。

接下來是重點,我們假設未來市場利率為 10%,則半年利率為 5%(折現率),利用上一段提到折現的概念,我們就能計算出這張債券的價格,可配合下方債券價格計算示意圖作理解。

- 前半年可領回利息 55 元,進行折現 55/(1+5%)=52

- 第一年可領回利息 55 元,進行折現 55/(1+5%)2=50

- 一年半年時可領回利息 55 元,進行折現 55/(1+5%)3=48

- 第二年可領回利息+本金共 55+ 10,000=10,055,進行折現 10,055/(1+5%)4=8,272

- 該筆債券於未來的現金流,通通折算回現值後為 52 + 50 + 48 + 8,272=8,422,此為該債券的市場價格。

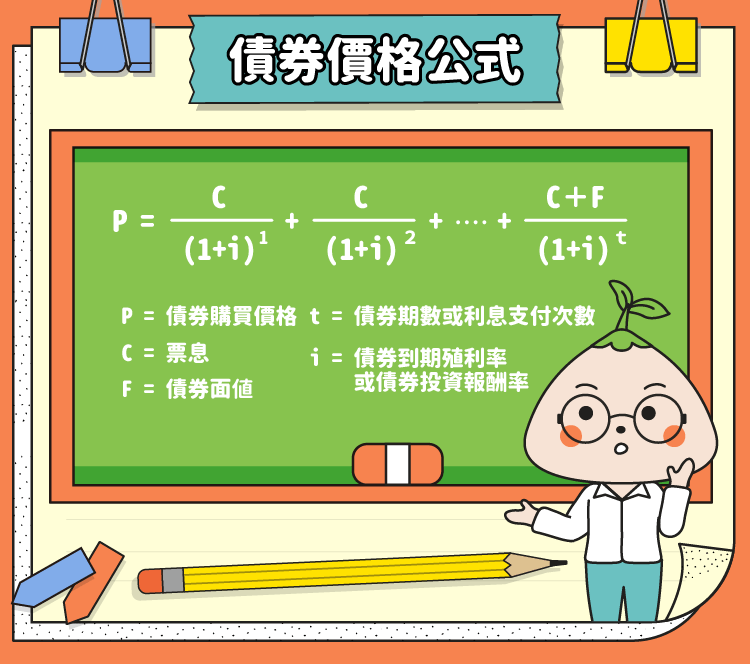

如果我們試著把價券價格的計算方式,以數學原則化的方式表達,則是如下圖所示。其中用以折現的市場利率可以理解成,該張債券的到期殖利率或是年化投資報酬率。

債券面額為什麼跟債券價格不同?

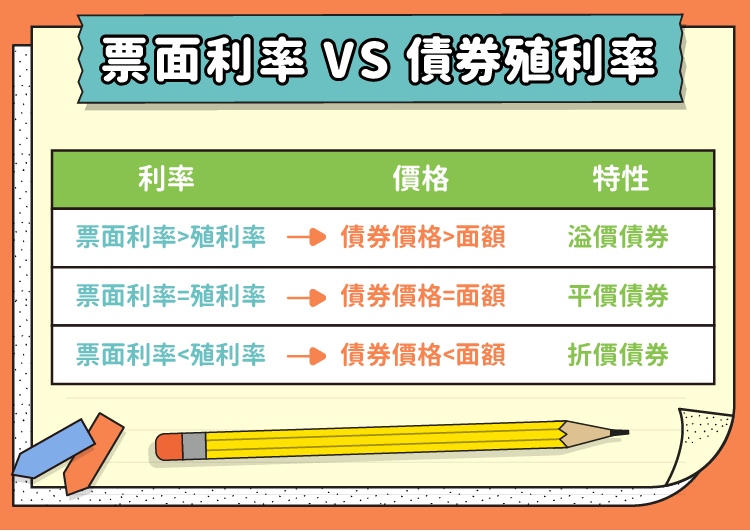

在上面的例子可以看到,債券價格 8,422 是低於債券面額 1 萬的,為什麼呢?其中關鍵在於票面利率與市場利率的差別。當票面利率低於市場利率,可以想成此張債券所能提供的利息低於市場行情,所以必須以較低的價格出售,才能吸引到債券投資人,這樣的情況又稱為「債券折價」;反之,當票面利率高於市場利率時,此張債券所能提供的利息會高於市場行情,反而可以較高的價格售出,這樣的情況稱為「債券溢價」。而當票面利率等於市場利率時,則會得出的債券價格剛好等於面額的「平價債券」,有興趣的讀者可以試著動手自行驗證看看,而我們將債券價格與票面利率、市場利率的比較整理如下圖。

由於債券具有到期日,且根據債券的訂價公式我們可以知道,「債券價格」是由「未來的現金流折現」而來,隨著時間經過,距離到期日越來越近時,未來能領取的利息次數將會逐漸減少,而在到期日當天,所有的利息都已經領取完畢,只剩下到期日該拿回等同於面額的本金,此時計算債券價格的當下,這筆金額也不再需要折現,因此我們可以發現債券價格的重要特性:債券價格在到期日時會等同於面額,即「債券價格回歸面額」的性質。

然而無論債券目前為平價、溢價或折價,離到期日越近,折現期數越來越少,折現對債權價格造成的影響會逐漸降低,因此就算債券價格與市場利率,在到期日之前會有波動,但債券價格大致上會隨著到期日越來越近,逐步朝票面金額收斂。即溢價債券的溢價幅度會逐漸縮小,折價債券的折價程度也會漸漸減少,直至到期日當天剛好債券價格等於面額。反之,若到期時債券的價格不等於面額,市場上將出現套利行為:「購買價格低於面額的債券,賣出價格高於面額的債券」,市場力量也將使到期債券的價格等於面額。

債券價格的回歸面額特性,也能讓我們發現,債券票面利率的高低並不會影響該債券的殖利率,也就是投資人將債券持有至到期時,平均每年能獲得的報酬率,不會受到票面利息的高低影響。

由於債券「到期殖利率」代表著「投資人基於持有債券的風險,對該債券所要求的市場回報」,因此「違約風險、到期期限皆一樣」的同種債券,應會具備一樣的到期殖利率,債券殖利率因而也代表了同類型債種的「市場利率」。

因此,當票面利率高於殖利率時,投資者購買了溢價債券,雖然賺取了較高的票面利息,但到期領回面額時將承受資本損失;反之若投資者購買票面利率較低的折價債券,雖然領取較少的票面利息,但當債券到期時可獲得資本利得。魚與熊掌不可兼得,到底要先賺取利息還是賺取本金(資本利得),則看投資者的偏好所決定。

債券價格和利率關聯

除了債券價格和債券面額不同以外,債券價格和利率的關聯,也是許多人會感到好奇的,大家都知道,債券價和和利率(市場利率)呈反向關係,但是對於這兩者之間的關聯,總是難以說出為什麼,接下來股感會透過兩個角度,告訴你為什麼債券價格會和利率呈反向關係,趕快繼續看下去吧!

債券價格和利率的反向關聯:折現

首先,我們從債定價的方式來看,這方面我們可以從前面提到的折現率出發,如果你有看懂前面的折現率的講解,那麼你應該很清楚,債券的價格是未來利息的折現,看到這裡,你應該就知道為什麼債券價格和利率是呈現反向關係了,當利率上升時,未來的債息折現回來的金額便下降了;反之當利率下降時,債券利息折現回來的價值便上升了,從這個角度來看,你便可以很清晰地理解債券價格和利率的反向關係。

債券價格和利率的反向關聯:吸引力

無論什麼東西的價格,基本上都和供需拖不了關係,債券也不例外。這部分我們要從債券的吸引力來看看債券價格和利率之間的反向關聯,這也是絕大多數人比較容易理解的方式,假設當政府開始升息時,由於基準利率調升的關係,由於一般的債券利息是售出後便不會有波動,因此原本持有的債券利息便會低於新發行的債券,當舊債券的吸引力下降時,債券價格便會受到需求降低的影響而下跌;反之當市場利率調降時,債券價格則會因為需求上升而上漲,這也就是為什麼債券價格和利率是呈現反向關係了。

特殊債券價格計算

一般固定付息的債券都能以上面的方式計算出價格,然而另外還有一些較特別的價券,其價格計算方式其實都是從一般債券價格的計算衍伸而來,因此仍舊不脫價券價格的計算原則:「將債券所有未來的現金流折算回現值,即為該債券的價格」。

零息債券價格計算

零息債券(Zero Coupon Bond)是持有期間不支付利息的債券,通常在到期日按面值支付給債券持有人,投資者通過以債券面值的折扣價買入來獲利。簡單來講就是沒有利息的債券,或是可以理解成利息通通加在本金上,等到到期日時一次領回。也因此,零息債券必定會是折價債券。

所以零息債券的價格計算特別簡單,由於持有期間沒有利息,等同於將一般債券價格計算公式中的票面利息全部視為 0,會發現其實就是直接折算終期本金的現值就是零息債券的價格。例如,一張 3 年期面額為 100 萬元的零息債券,市場利率為 10%,其價格為 1,000,000/(1=10%)3=751,314 元。可以寫成公式為 P=F/(1+i)t,P=價格、F=面額、i=市場利率、t=距離本金到期期數。

永續債券價格計算

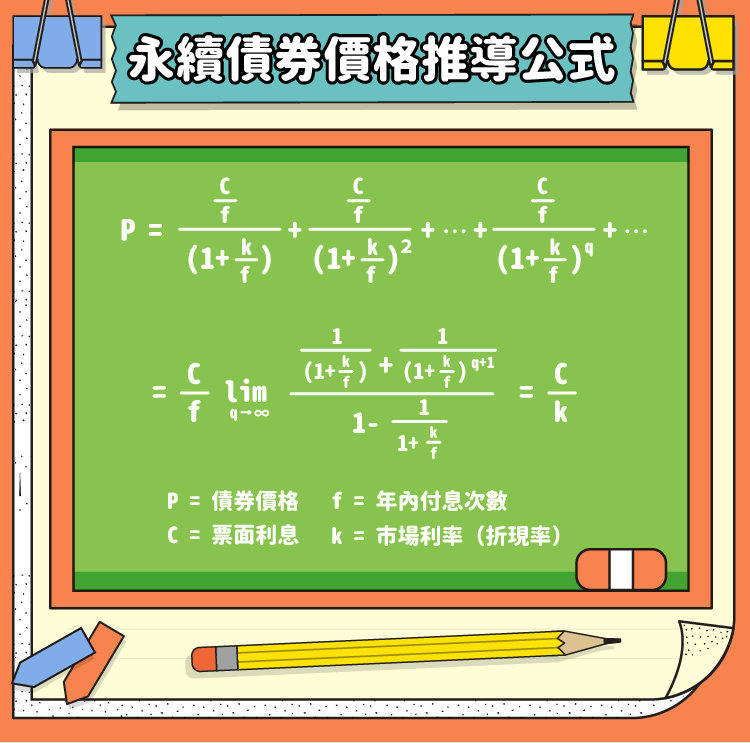

永續債券(Perpetual Bond),又稱永久債券或萬年債券。是一種永恆的、沒有到期日期的債券,也稱為Perp。因此,它甚至可以被視為一種股權,而不是債務。永續債券按期支付債息直到永遠。永續債券產生永遠的現金流是永久性的。永續債券正好跟零息債券的特性相反,因為永遠不會到期所以可以視為無本金,而是永久性地領回票息。

根據價券價格計算的原則,永續債券的計算方式就是將每期的票息都折回現值即可得出價格,但問題來了,既然沒有到期日,要如何計算期數的上限呢?這邊就要使用到一些極限的數學觀念,永續債券的價格公式為票面利息/市場利率。例如年利率 8%,面額 1000 的永續債券,其票面利息為 80 元,當市場利率為 10%時,其價格則為 80/10%=800元。

【延伸閱讀】