市場波動不是風險,而是機會所在,真正的風險來自公司內含價值的反轉與永久性改變。

投資絕不容易,即便是你認為市場價格早就已低估的公司,也可能會繼續跌到讓你懷疑人生。在這種時候,理性的判斷、縝密的計算可能已不足以支撐你的交易決策,唯有信念才能讓你穿越低谷。

曾經與彼得.林區、邁克爾.普萊斯等傳奇投資人共事的 J.丹尼斯.讓-雅克在他的《價值投資的五大關鍵》一書中,總結了價值投資的七個信念,在市場極度低迷的時候,也許你可以重溫這些信念。 本文選自本書第一章《價值投資者的理念》。

信念一:無論市場怎樣變化,世界都不會因此而終結

從短期到中期來看,投資者情緒對股價的影響要遠比基本面顯著。而從長期來看,基本面才是關鍵因素。縱觀美國資本主義的歷史,資本市場總能從一次次經濟危機的洗禮中倖存下來,並繼續繁榮。自從第二次世界大戰以來,美國經濟歷經數次蕭條與倒退,而市場卻總能從危機中及時恢復。歷史顯示,絕大多數的經濟蕭條從本質上看都是正常的,而且只要政府對此做出應對措施,這些蕭條就都會是短期的。

2001 年 10 月 1 日,在 911 事件之後,資本市場陷入了高度的不確定性之中,彼得.林區對當時的市場騷亂做出如下評論: “ 儘管我已經在這個產業工作了超過 30 年時間,並且曾見證過多次艱難時期,包括 1987 年的股市崩盤(道瓊指數在一天內下跌了 23% )以及其他 5 次大蕭條,但我仍然無法回答這一問題,而且恐怕永遠無法回答。沒有人能做出確定的預測,預估接下來的 1,000 點會怎麼走。市場波動才是常態,它絕非安逸之所。而對我們來說,重要的是千萬不能因此而失去了對市場的關注,而這才是我們在股市製勝的關鍵所在。 ” 彼得.林區接下來說,這一系列事件此刻會傷害到市場,並影響到公司收益以及整個經濟環境。 “ 但從長期來看,我相信 10 年之後的公司報酬率會高於今天,而 20 年後的報酬率則會遠高於今天,市場也會跟隨這一大勢 ” 。

從下圖的數據中我們可以看到,在 18 次經濟崩潰中的 15 次中,僅僅在 3 個月後,股票市場就收復失地,成長幅度超過因事件驅動而造成的損失。

▲道瓊工業平均指數市場危機

註:

- 22 天、 63 天以及 126 天是從 “ 事件發生 ” 一欄中的最後一天開始計算的。

- “ 事件發生 ” 一欄中的起始日是指市場開始對事件做出反應的時間,或者事件發生後的最近一個交易日。

- 在 1914 ~ 1916 年,道指採用了新的 20 支股票進行計算,並以此計算 1914 年 12 月 12 日重新開市後的價值。而進行本項研究的NDR分析師則修正了 1914 年 12 月 12 日的道指數據,以使數據呈現連續性。該數據源自菲利斯 S. 皮爾斯(Phyllis S.Pierce)整理的 1885 ~ 1990 年的道瓊平均工業指數。

- “ 天 ” 指的是市場交易日。

信念二:投資者總是受恐懼與貪婪驅使,而整體市場與股價會隨之而波動

波動只不過是從事股票投資的必要成本而已。正如本章之前所提及的,股票市場最常見的兩種情緒反應是恐懼與貪婪。恐懼使股價遠低於內含價值,而貪婪則使股價遠高於內含價值。投資者因恐懼公司股價會一文不值,而在市場上瘋狂地拋售股票,以變賣他們所投資的股票與共同基金。於是這些基金的贖回率高漲,專業投資者,特別是價值投資者將不得不違背自己的意願,以遠低於公司真實價值的價格售出股票,而這會助長恐懼的蔓延,最終形成惡性循環。正常的經濟週期或股票市場的突然暴跌往往就是由於這些惡性循環在作祟。

而貪婪的作用則正好相反,投資者哄抬股價,拒絕出售定價過高的證券,希望以此盡可能多地榨取所有潛在利潤。過度的樂觀與恐懼是理性投資者的大敵。因此價值投資者會在市場充滿貪婪之際恐懼,而價值投資的框架會設法讓人免於陷入過於恐懼或過於貪婪的境地。

信念三:通貨膨脹才是唯一真正的敵人,任何試圖預測經濟變化以及市場或經濟走勢的工作都是徒勞的

關注企業和企業的價值,然後牢記信念一。通貨膨脹是指消費品與服務價格的總體上漲。聯邦政府會比較一籃消費品的當下價格與歷史價格,以此衡量通貨膨脹率。如果目前價格成長,那麼投資者就會在所購入公司的股票上索要更高的報酬率以抵消投資資金購買能力的下降。聯邦儲備委員會通常會介入乾預通貨膨脹。

在通膨發生時,美國聯準會會提高貸款貼現率,從而引發利率上升。隨著利率上升,借入貨幣的成本就會上升,從而降低對貨幣的需求。貨幣所購買的商品與服務的價格也會隨之下降,最終導致產品價格下行。對公司而言,通貨膨脹意味著借入資金的成本上升,而利率、失業率等經濟指標會受到通貨膨脹率的預期影響。

通貨膨脹會為投資者帶來災難性衝擊,面對通貨膨脹,投資者能做的事情非常有限。巴菲特曾經說過: “ 數學計算讓一切顯而易見,通貨膨脹就是一項高額的賦稅,而且要遠高於我們現行法律規定的所有稅負。通貨膨脹稅有著消耗資本的神奇力量。 ” 對此,巴菲特警告道: “ 如果你覺得自己能夠在證券市場上游刃有餘地戰勝通貨膨脹,那我甘願做你的經紀人,但不是合夥人。 ”

不要浪費時間,精準預測諸如利率或股票市場走勢這類經濟變化對投資者來說固然利潤豐厚,但這並不可行,而且恐怕永遠也沒人能做到。因此價值投資者不會為了追逐這些虛妄的幻影而讓自己倍感焦慮,他們會關注更為實質性的問題。

信念四:好的想法並不好找,但即便是熊市,市場上也不乏好的想法

所謂 “ 股票市場 ” 的說法其實並不准確,恰當的說法應當是有著眾多股票的市場,不論大盤走勢如何,個人投資者都能在投資上表現優異。自律的價值投資者能夠識別最優秀的企業,並在最為合理的價位買入其股份。

實際上,很多價值投資者堅信最好的投資想法往往源於熊市,因為在熊市時表現卓越的公司都有著吸引人的價格。因為市場總是前瞻性的,所以它常常會為當下的經濟環境打上折扣。謹慎的投資者明白熊市只是經濟與市場週期中的一個自然的過程,充足的證據表明,在經歷了一段時間之後每個熊市都會到達終點。

因此,我們應當承認熊市只是暫時性的現象,而在熊市時公司的股價會更具吸引力。必須承認,在熊市中,即便你遇不到一本萬利的買賣,也總能找到投資機會。總而言之,從長期來看,買入最有價值公司的最好時機往往就是在熊市時。

信念五:上市公司的首要目的是將公司現有資源轉化為股東價值

作為公司股東,你所要做的就是確保這一轉化的實現。公司的目的不僅僅在於實現 “ 永續經營 ” ,它們也是轉化資源的組織,它們有責任將公司現有資源轉化為股東價值,如果上市公司不能實現這一目標,那麼它們還不如關門大吉,或者乾脆直接退市來實現私有化。而公司如果想要真正將資源轉化為財富,通常就需要一個乃至一組特定事件的推進。而這些事件被稱為催化劑。催化劑既可以是新產品發布,也可以是公司分拆等事件。

最優秀公司的管理團隊能夠最有效率地將資源轉化為股東財富。公司資源包括人員、資本、品牌、財產、廠房以及設備等。通過將這些資源轉化為股東價值可以擴大股東財富。公司真實收益的增加值都會被加總到股東權益中。如果管理層不能有效將自由現金流(free cash flow)轉化為股東財富,那麼它就應當用自由現金流進行再投資,或為股東分發股息。總之,管理層是問題的關鍵所在。

信念六: 90% 的成功投資源於買入正確的股票

而以最優價格賣出股票就不是那麼容易了,所以價值投資者傾向於早買、早賣。市場是極具連續性的,因此價值投資者才能以較低價格正確買入股票,他們期望在不承擔過度風險的前提下獲取自己渴望的價值。為了能正確買入股票,投資者需要一套框架以確定買賣時點。

就像一些專業人士所認識到的一樣: “ 時時刻刻都有傻瓜出現,他們以比你當初買入時更高的價格買入股票,只要總有人願意出更高的價,價格就能持續下去。毫無疑問,這只不過是大眾心理的作用。所有精明的投資者都會在剛開始的時候先發制人。 ”

如果你打算買入股票,那麼就應該儘早買入。儘早買入股票就可以充分利用美元成本平均法(dollar cost averaging)了。依照美元成本平均法,就能在股價較低時購入更多的特定公司股票。假設最初決定購入特定公司股票的基本面因素沒有發生改變,美元成本平均法就能成為一樣強有力的武器。對於知識廣博的價值投資者來說,該方法能降低每股平均成本,從而提升回報。它可以讓投資者以更優惠的價格購入股份。

信念七:市場波動並不是風險,而是機會所在,真正的風險來自公司內含價值的反轉與永久性改變

股價的波動性與風險並無直接關係。價值投資者對於一般市場的日間波動漠不關心,公司的公允價值與內含價值並不會隨股價做經常性波動。本傑明.格雷厄姆曾指出,市場是服務於投資者的,而不是指導投資者如何決策的。因此市場波動只會為價值投資者提供於特定價位買賣的機會。

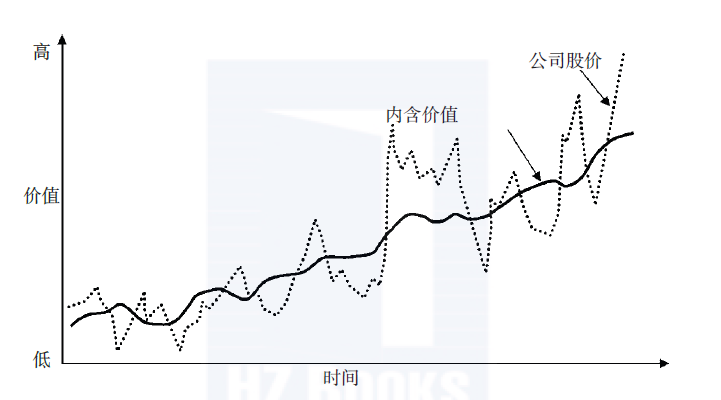

股價總是在圍繞公司內含價值波動。價值投資者應當一直緊盯公司的內含價值變動方向。現金流風險與標的企業所處的經濟環境的風險,才是真正的風險所在。而實際風險水平也取決於買入股價高低,要看買入股價與企業內含價值的差值如何。

▲內含價值與公司股價

上圖展示了一家有著良好管理的優質公司的股價與其內含價值的關係。圖中的實線表示的是公司的內含價值,虛線表示的是公司的股價波動。

從上圖中我們需要理解三個要點:

第一,股價圍繞公司內含價值上下震盪。由於市場參與者們都試圖預測市場走勢,使得股價表現充滿變數。這些變數源自財經新聞、產業數據、市場走勢以及共同基金經理的資產組合配置,以及需要納入考慮的公司大股東行為。這些變數造成了股價的波動性,但是公司的內含價值卻並未因此而產生波動。

第二,關注的焦點。博識的投資者巴不得這種股價波動行為出現在所有證券上。價值投資者需要關注的是公司的內含價值,他們需要問自己這樣的問題: “ 公司的基本面是否發生了變化? ” 只要反覆鑽研圖中的實線,投資者就能充分利用股價波動情況,發現市場何時對標的公司過度投機或者過於悲觀。

第三,上圖還指出了時間問題。每家公司、每個產業的波動水平各不相同。以技術企業為例,它們的波動性遠遠高於絕大多數的製造業公司。因此,那些在內含價值線(Value Line, VALU-US)以下購入有技術背景的公司的投資者就有可能儘早地拋出股票,因為這些公司股價的波動性較高。問題的關鍵是如何在公司內含價值之下購入股票,而這對高科技公司投資者來說也往往是最難的,這一點我們會在本書後面展開討論。

總而言之,價值投資者會對高科技公司敬而遠之。華倫.巴菲特就從來不碰科技股。而邁克爾.普萊斯儘管要比巴菲特更具投機性,但他也承認: “ 我不是一個科技股投資者,除非它們出現暴跌……股價低於每股淨現金流。 ” 這兩位大師所強調的是,要在正確的時機買進正確的股票。這裡的要點是市場通常會指示個人投資者何時進行買賣。

《36氪》授權轉載

【延伸閱讀】

20年來年化報酬率-17%-科林·麥克萊恩的投資原則-_-.png)

別因過去的錯誤而錯過牛市_-.png)

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)