在華爾街歷史上已經有許多具爭議的投資工具,但是最有爭議,卻受歡迎的產品之一絕對是 ETF。

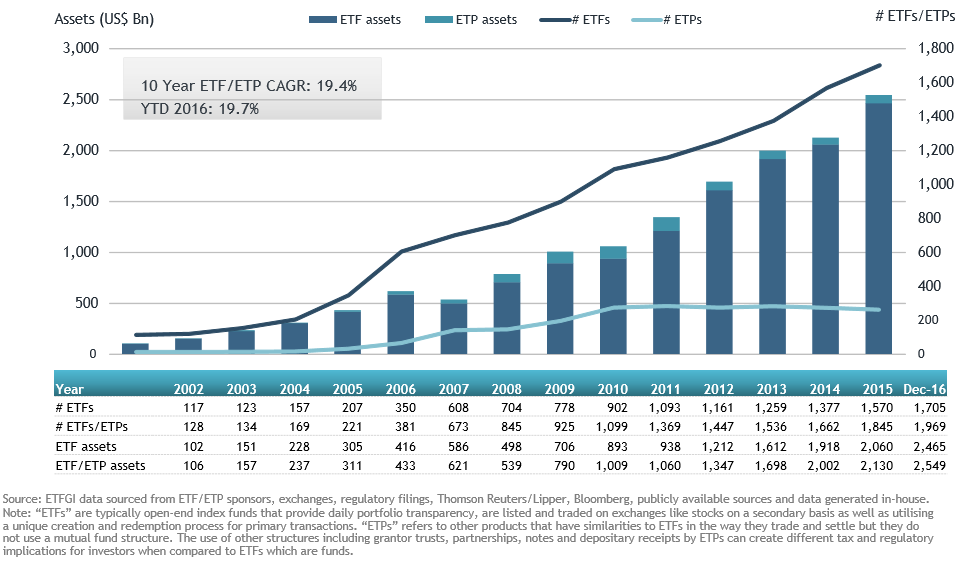

儘管世界上最著名的投資者發出了許多警告,但 ETF 仍然吸引了創紀錄水平的投資金額。 去年,投資人花在 ETF 的投資增加了 2880 億美元,創下歷史新高,超過 2014 年當時歷史新高的 2440 億美元。

隨著投資者湧入 ETF,他們同時也撤離共同基金。例如,在川普 (Donald Trump) 當選後的一周,根據 Lipper 和 EPFR 的基金資金流數據,投資者共投資了 270 億美元的股票型 ETF。然而在同一時期,美國的股票型共同基金卻有 34 億美元的資金流出。

克拉爾曼:ETF 具危險性 但對價值投資者有幫助

為什麼 ETF 持續吸引如此大量的資金仍然是一個謎,畢竟有這麼多著名的投資人警告 ETF 的使用。最新一位警告 ETF 具危險性的人是克拉爾曼,他在 2016 年的股東信花了一小部分談論這個議題。

克拉爾曼將 ETF 中令人震驚的數據彙整在一起。他寫道,2016 年中標普 500 指數有 11.6% 是由 指數型基金和指數型 ETF 所持有。代表有 3.2 兆的資金部署在這類資產上。他繼續寫道,過去 12 個月,美國的 ETF 吸引了 2400 億美元的資金,而美國共同基金則流出了 1310 億美元。

ETF 通常被認為是被動型產品,但根據交易數據來看,卻並非如此。這是事實,根據 Vanguard 的創始人約翰·柏格 (John Bogle) 表示,一檔 ETF 的平均周轉率是每年 880 %,而股票只有 120 %。

ETF 的問題在於,它們經常是追蹤流動性不足的資產,所以流動性充足的 ETF ,與 ETF 自身包含的流動性不足證券間,呈現了異常的錯置狀態,這將導致市場失衡。

根據金融時報報導,由於 ETF 持有的證券通常不像 ETF 本身一樣具有充足流動性,這會造成錯誤配置和強制賣出的風險在。令人擔心的是,這樣的錯誤配置會增加市場波動性和衝擊。到目前為止,ETF 還沒有引發市場崩潰過,因為它們在整體市場中的占比仍然太小。英國創新研究部門負責人 Amin Rajan 表示:“ ETF 本身還沒有足夠的數量來引發系統性危機,但只要市場開始走跌,它們確實可能創造雪球效應 “。

克拉爾曼在股東信中寫道,ETF 的購買會“鎖定”證券間的相對估值,因為經理人必須按照公司當前市值佔指數的比例去購買這些證券。因此,高估值的狀況可能持續。克拉爾曼繼續推測,當資金集中在指數時,指數以外的股票可能會被投資者忽略,這增加了證券定價錯誤的可能性,將使長期的價值投資者取得優勢。諷刺的是,這意味著隨著越來越多人相信效率市場理論,並避開主動型管理,市場的效率反而會變得更低 。(編譯/John)

《ValueWalk》授權轉載

【延伸閱讀】