商品價格大跌對能源和金屬產業的高收益債券雖是壞消息,對絕大多數的發行機構卻是好消息,因此聯博預期2016年平均違約率僅會出現小幅上揚的情況。

當然,石油、煤與其他商品企業的違約率可能在未來幾年內迅速攀升。由於石油、煤、銅和其他商品價格降至多年低點,加上中國需求減少,衝擊相關產業的債券發行機構。許多能源產業公司在商品價格高漲時積極發債借貸,現在亟需降低債務負擔。

但是,高收益債券指數絕大部分是由非能源公司組成,商品成本下跌不會損害基本面,反而有助於提高盈餘。此外,美國經濟體質優於其他主要經濟體,因此商品價格下跌應可進一步支撐財務體質健全的企業。

市場已做好準備

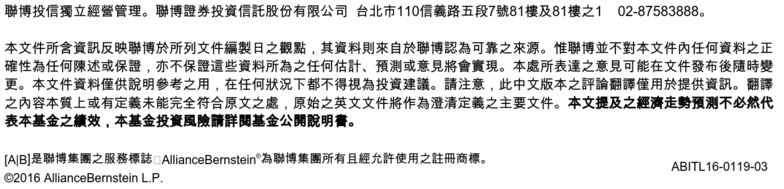

過去幾年來,違約率一直維持在歷史低點,在未來幾年內可能回歸長期平均或略高於長期平均值(圖一),而大多數違約情況將來自能源產業的發行機構。

圖一:高收益債違約率可能略微上揚

2002年高收益債市低迷時也曾出現類似的情形。當時出問題和違約的發行機構多為電信產業,但整體高收益市場也在當年受到波及。不過,隨著投資人發現許多非電信產業債券的價格具吸引力時,市場即隨之反彈。

當違約在出乎意料的情況下發生,所造成的損失會最大。2008年時即是如此,但現在的情況和當時不一樣。許多能源產業債券價格已經跌至看似可能違約的價位,因此若確實發生違約的情形,聯博認為這對財務體質較佳的非能源產業的連帶衝擊有限。

收益相對更高,更具投資價值

當然,投資人有必要瞭解自己的投資組合持有多少能源產業債券,並瞭解其風險類型。例如,煉油廠的風險就小於從事石油探勘和開採的公司。除能源產業外,眼光敏銳的投資人仍可發現很多值得投資的標的。許多非能源產業債券現在的價格都很有吸引力,提供多年不曾見到的高收益率。

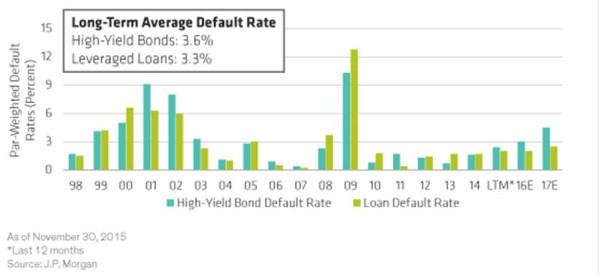

這一點很重要,因為收益率是未來報酬率的最佳預測指標之一。當然,收益率無法保證報酬率,但是,長期而言,市場的「最低收益率」(yield to worst,用來評估債券發行機構未違約時,投資人可以得到的最低收益)一直都是預期未來五年內可獲取報酬的可靠指標。12月的最低收益率突破8%,高於2014年中的5%(圖二)。

最低收益率通常是未來五年市場報酬率的指標:

圖二:最低收益率與未來五年年化報酬率

換句話說,現在的風險報酬抵換比18個月前更具吸引力。即使違約率緩步上揚也不會改變這一點。事實上,只要精選持有部位,違約率提高不代表獲利就會受到影響。違約率在2009年創新高,但當時高收益債券的報酬率也同樣創新高。

利差愈大代表投資人的緩衝空間也愈大

若全球緩慢的成長將美國經濟推向衰退,情況可能會變得比較複雜。儘管如此,投資人仍可能發現手上的高收益債表現優於投資組合內的其他資產。因為利差(也就是公司債與公債的收益率差距)已明顯擴大,提供投資人更多的緩衝空間。

換句話說,高收益債市場已經開始在價格上反應美國經濟衰退的可能性。若美國經濟確實陷入衰退,屆時大部份的利差增幅與價格跌幅早已反應完畢。現在投資人面對的市場存有許多不確定性。沒錯,債券違約率確實很可能上揚,但機會亦隨之增加。現在退場的投資人,日後可能發現自己原來買高賣低了。

《聯博投信》授權轉載