今天要跟大家討論的是反向投資。首先我會先解釋為甚麼大部分的投資人會賠錢。接著討論反向投資的邏輯。最後則是反向投資的困難之處與我的建議。

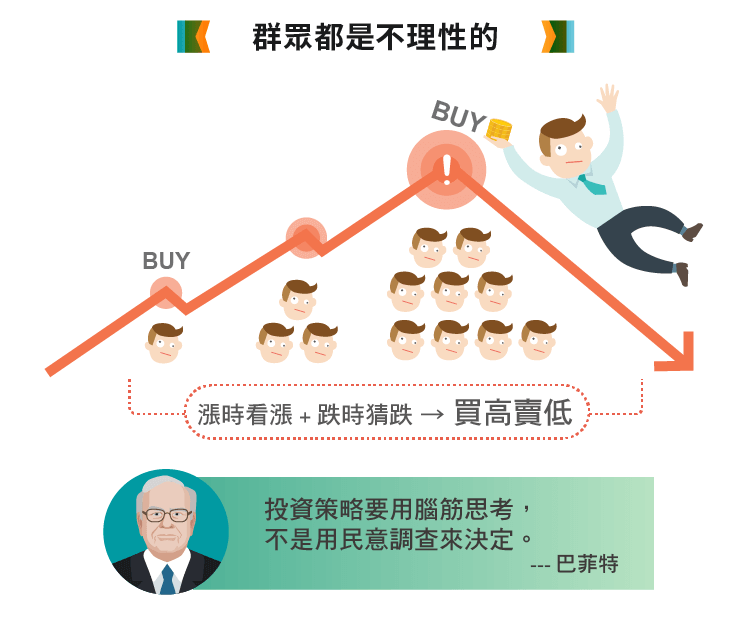

群眾是不理性的

「買低賣高」這四個字相信大家都耳熟能詳,甚至覺得像是廢話。畢竟,在股市中誰不想這樣呢?難道會有人反著做嗎?可惜的是,還真的有人反著做了,而且是大部分人。事實上,我認為大部分投資人都是在「買高賣低」。為甚麼這麼簡單的事,大家卻會做反了呢?

我認為這是因為群眾是不理性的。至少,有時候是不理性的。群眾很容易被市場消息所影響,進而過度反應。漲時看漲;跌時看跌。試想,股價每天都在波動。可能今天大漲、明天大跌。但是公司的價值會改變得如此迅速嗎?我可不這麼認為。

我們來看看,股價波動時群眾的情緒。當股市高漲的時候,很多人都看漲、紛紛搶著買進,於是把價格推高。最後當所有想買的人都買進了,沒有人繼續買,股市就只好下跌。而股市崩跌的時候,大家卻因為恐懼、怕跌更多,於是把所有股票用超低價拋售。當所有要賣的人都賣光了,接著就是要買的人會進場,市場就開始上漲。簡單來說,大部分人都覺得:「漲了的就是好東西,快買;跌了的就是爛東西,快賣。」所以群眾都會是「買高賣低」,與「買低賣高」正好相反。

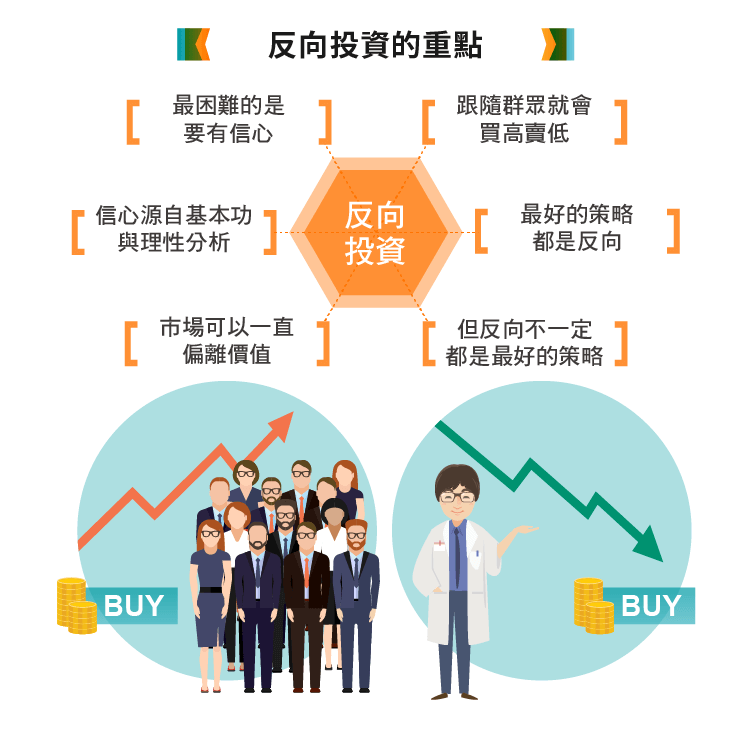

單是反向還不夠

這樣看來,最好的投資策略就是與群眾做相反的事?事情可能沒這麼單純。群眾「買高賣低」;我們「買低賣高」,這在大方向上正確的。可是要注意的是,我們並不能只觀察群眾正在做甚麼,然後就做相反的事。Howard Marks說過:「單單和群眾對賭是不夠的。要判斷背離共識的想法是否能帶來潛在的獲利,必須根據理性和分析。你不能只是因它們和群眾所做的事情相反就去做,而是必須知道為甚麼群眾錯了。」巴菲特也說:「如果群眾做的事不對,一百八十度往反方向走可能不會更好。」

我對於反向投資的理解是:「最好的投資決策都是反向而行;但反向而行不一定都是最好的投資決策。」也就是說,反向而行是最好的投資策略的必要條件,但不是充分條件。這是因為,群眾很多時候可能都是對的,或者還沒有錯到值得我們對賭的地步。但是當市場走到極端時,群眾一定會錯得離譜,而在這時候反向而行才可以得到最大的報酬。所以,我們必須有能力去認出群眾錯到值得我們反向而行的時候,並在那時候才行動;而不是隨時隨地都當個唱反調的人。就像巴菲特說的:「投資策略要用腦筋思考,不是用民意調查來決定。」

談到這裡,我們了解到,跟著群眾投資有時候會對;可是當市場走到極端時,從眾行為可能讓你損失慘重。另外,跟著群眾做一樣的事,當然就只會得到跟群眾一樣的成果,也就是大盤的報酬率。這樣的話,為甚麼不買指數型基金(例如:0050)就好呢?買指數型基金也能得到跟大盤一樣的報酬率,而且還可以還省下時間,拿來工作或學習。所以,如果我們選擇主動投資(也就是自己選股),那就不能從眾,因為那是在浪費時間。更多關於主動投資與被動投資的討論,可參考:關於效率市場假說、護城河與質化分析(上)。

所以說,反向投資在原則上是對的。可是我們必須搭配理性思考,認出群眾犯錯的時候,並且在那時候反向而行。而不是想都不想,隨時隨地都唱反調。

反向投資很難

既然反向投資才是正道,那為甚麼大家不這麼做呢?或者說,為甚麼大多數人做不到「買低賣高」呢?這其中一定存在某種困難,讓大部分人在不知不覺中變成「買高賣低」。這反而使本來正確的「買低賣高」變成是「反向」。所以,我們想要進行反向投資,就必須瞭解其中的困難。(延伸閱讀:投資一點也不簡單。)

我認為一個很重要的原因是缺乏信心。有部叫做《超級散戶》的小說中有一段說得很好:「割肉(低價賣出)時,他們忘了買入股票時看好它的理由。追漲時,他們忘記了曾經看空這支股票的理由。這就是散戶的通病。」這裡要表達的意思是說,群眾們都很容易被市場影響,進而否定自己當初的看法,也就是信心不夠。

舉個例子來說明。有一檔股票,我們經過很詳細的分析,認為它現在的股價遠低於其內在價值、且長期來說很有潛力,所以買進。可是,買進後股價卻下跌了20%。這時候我們該加碼買進還是該停損賣出呢?從理性的角度來看,如果當初的分析錯了,那當然應該停損。相反地,如果當初的分析是對的,那現在不只不該停損;而是應該繼續持有,甚至用力買進打八折的便宜貨降低成本。

但是,很多散戶遇到這種情況,或許一開始都還能夠堅持最初的看法,但跌到某個臨界點,信心就會崩潰、否定當初的自己。結果往往就賣在低點。我認為,如果當初確實經過仔細的分析後,才決定買進這支股票,那現在應該要堅持當初的分析,並進場買進便宜貨。等日後市場證明這是檔好股票而上漲時,自然可以賺取豐碩的獲利。

當然,我也同意及時認錯是非常重要的。但我認為,如果只是因為股價波動而喪失信心,就把本來是對的分析否定掉,這也是非常糟糕的。所以,最後還是要回歸到我們投資的基本功和理性思考。關於理性思考,可參考:論投資中的歸納與演繹。

最後,我們必須了解到,市場可以往錯誤的方向走很遠,也很久。Howard Marks提醒我們:「超漲不代表明天就會跌;超跌也不代表明天就會漲。」凱因斯(John Maynard Keynes)也說:「市場可以一直沒有效率,直到你資金周轉不過來。」我則從凱因斯的話加入我自己的理解:「市場可以一直偏離價值,直到你相信『自己錯了,群眾才是對的』為止。」

所以說,要採取反向投資的策略,我們必須忍受很長一段時間的孤獨、被懷疑和帳面損失。這時候我們需要強大的信心才能堅持到後。而信心的來源是紮實的基本功加上理性的分析。這部分可參考:投資之前要做的準備。

如果還想要更深入了解反向投資的策略,建議可以閱讀《有關投資與人生最重要的事》的第十一章「反向而行」和《巴菲特的24個智富策略》。

註:本文於105年9月15日修改過。主要是修改錯字、不通順及邏輯上不夠嚴謹的部分。

結論

- 跟著群眾行動,就會買高賣低。

- 最好的投資決策都是反向而行,但反向而行不一定都是最好的投資決策。

- 反向投資最困難的是要有信心。

- 信心源自紮實的基本功和理性的分析。

- 市場可以一直偏離價值,直到你相信「自己錯了,群眾才是對的」為止。

找藉口很簡單-改善投資績效卻很難.png)