重點摘要:

- 公股轉民營,辜家掌權近半世紀

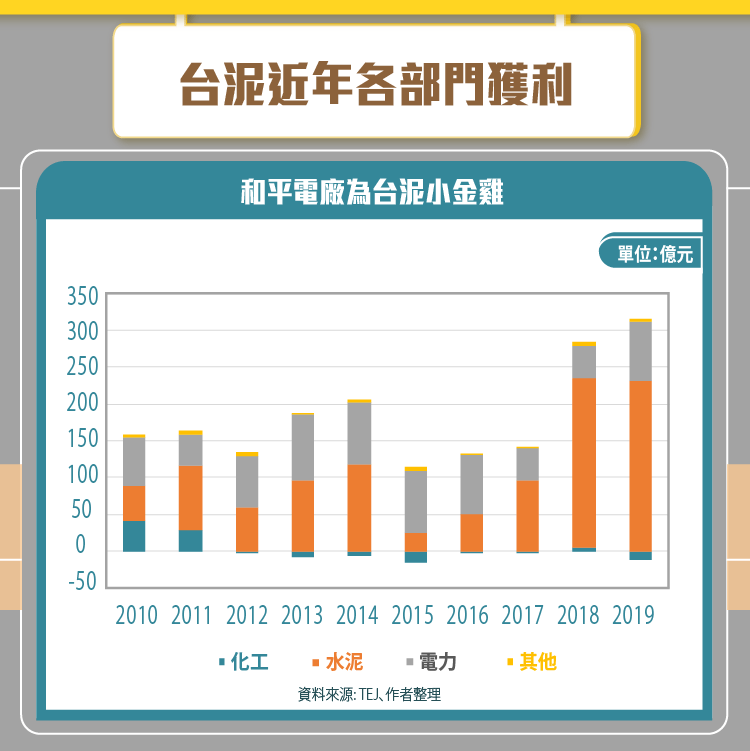

- 水泥、化工、電廠為台泥三大營收來源

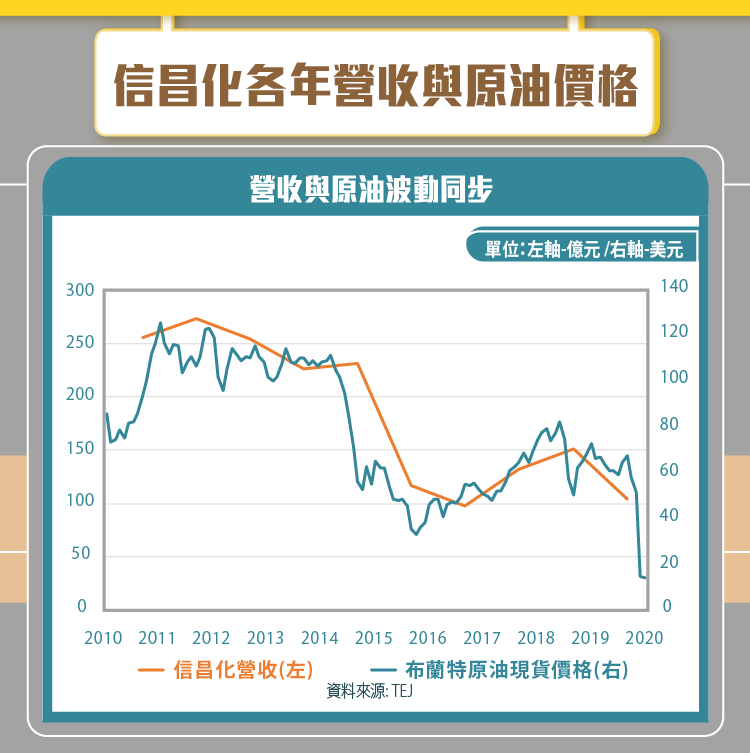

- 近年油價偏低,信昌化( 4725-TW )營收驟降

- 發電事業獲利受煤價影響,但穩定貢獻獲利

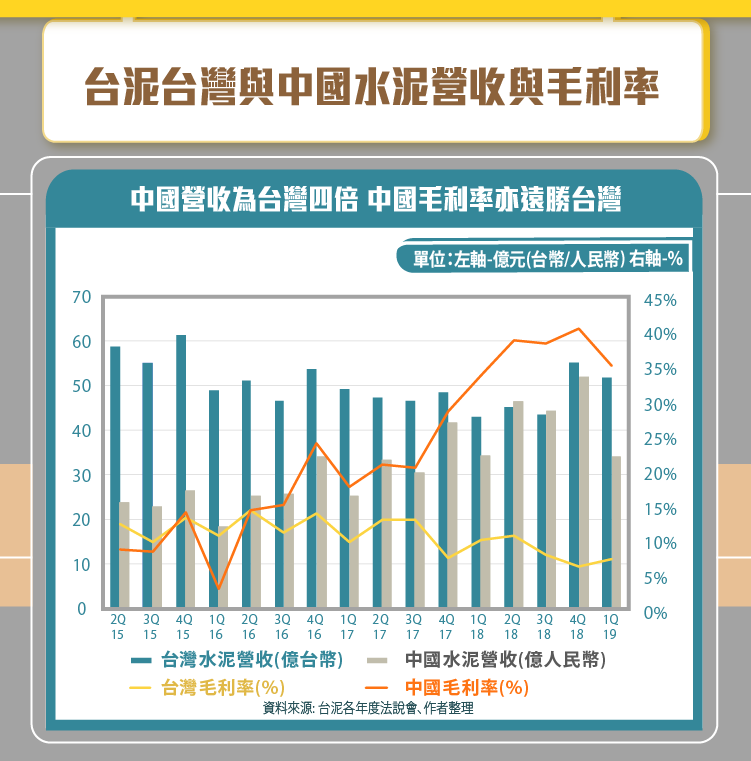

- 水泥中國營收高,近期獲利也較佳

- 中國水泥業務受惠供給側改革、需求回溫、煤價上漲等因素使價格回升

- 與土耳其大廠OYAK合資,佈局歐亞非

台泥是台灣知名的績優股,股號 1101 是台灣股票代碼中的天字第一號,代表著台泥是 1962 年台灣證券交易所成立後,第一波掛牌上市的公司。除此之外,這間台灣最大水泥公司還有許多第一,它是台灣第一間股票公開發行的公司,也是第一家民營化的企業。

公股轉民營,辜家掌權近半世紀

國民政府將日據時期的三大水泥廠收歸國營,成立了台灣水泥,以供應二戰後重建所需的水泥,但當時產能不足,國內水泥仍以進口為主。到了 1953 年政府施行「耕者有其田」政策,利用債券和包含台泥在內的四大公營事業股票從地方大地主換取土地,因此台泥成為第一家股票公開發行的公司,許多地方望族都取得了台泥的股權,同時台泥也是當時最大的民營企業,因此從那時開始台泥經營權的爭奪都是暗潮洶湧。

雖然民營化很早,但水泥是台灣早期經濟發展不可或缺的重要資源,因此具有公營事業背景的台泥還是政府的重要合作夥伴,肩負在水泥淡旺季時調控整體產能的工作,並利用水泥外銷替台灣賺進不少外匯。

1973 年辜振甫從板橋林家的林伯壽手中接過台泥董事長的位置,自此開啟至今長達近半世紀的辜家掌權時代。中間並不是沒有遇過其他股東爭奪經營權,但辜振甫政商關係良好,除了有部分民股的支持,公股行庫的支持也是辜家能度過危機的重要助力。辜振甫逝世後由辜成允接任董座,並藉由進軍中國的成功,帶領台泥邁向另一波高峰,但 2017 年辜成允不幸因意外驟逝,辜家下一代歷練尚不足,因此請辜家的姻親、前嘉泥( 1103-TW )董事長張安平來帶領台泥。未來是由辜公怡或辜公愷接班,目前還沒有定數,但身為長孫的辜公怡機會較大,他自 2016 年就已進入台泥歷練, 2020 年初辭任台泥副董事長,全新經營台泥的兩家關係企業國際中橡( 2104-TW )和信昌化,我們可以藉由辜公怡在近期兩間企業面臨逆風時的表現,觀察這位台泥儲君的經營管理能力。

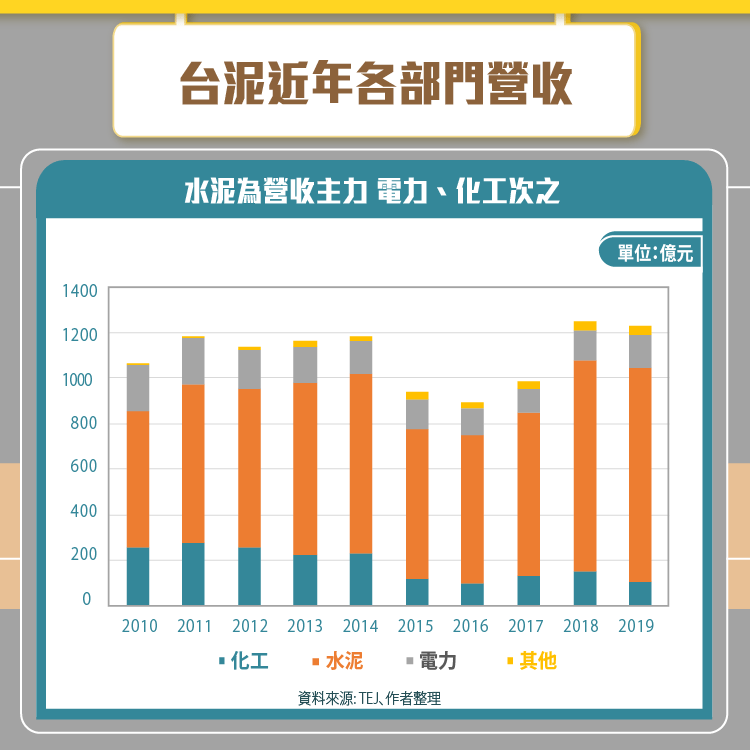

水泥、化工、電廠為台泥三大營收來源

從下圖可以看到,除了水泥以外,台泥還有電力和化工兩大部門,每年貢獻超過百億的營收,電力部門為台泥持股約 60% 的子公司和平電廠,而化工部門則是持股約六成的上市公司信昌化。

除水泥本業外 電力事業為另一大獲利來源

雖然從營收來看,水泥為營收主力,電力僅佔約 10% ,但從獲利來看,電力部門的貢獻其實相當重要,尤其是水泥獲利較差的 2015 年,電力更是佔約 80% 的獲利。而信昌化近年表現不佳,多數年份處於虧損。

近年油價偏低 信昌化營收驟降

首先我們快速看一下唯一虧損的信昌化,信昌化主要生產酚、丙酮等化工產品,主要用途為樹脂、接著劑、溶劑等,最上游原料為石油,因此和其他塑化產業類似,容易受到油價波動影響,從下圖就可以看到, 2014 年以前,油價處於高檔,信昌化的營收也因此年年超過 200 億元,而 2015 年油價下滑,信昌化的營收直接砍半。

目前信昌化由辜家四代的辜公怡負責,目標朝高端市場發展,否則信昌化很難脫離隨油價潮起潮落的情況。

發電事業獲利受煤價影響 但穩定貢獻獲利

位於花蓮的和平電廠是台灣九間民營電廠之一,也是唯二的燃煤民營電廠,根據與台電的售電合約,將利用燃煤產生的電售予台電,台電每年會根據前一年的電價和燃煤成本變化調整電價,但相對於售價,成本對和平電廠獲利的影響更大,從下圖可以看出,發電的最主要成本燃煤的價格下降,和平電廠的獲利會衝高,反之亦然。雖然獲利波動大,但即使在獲利表現較差的年度,電力部門的獲利貢獻依然高達 40 億元以上,是台泥旗下的小金雞。

雖然和平電廠與台電的售電合約僅 25 年,但以目前台灣的缺電情況,應不至於無法續約。而雖然台灣近期推動減煤,希望減少燃煤發電,改採天然氣,但天然氣有儲存限制,且危險性較高,在戰備考量上不可能完全淘汰燃煤電廠。綜合上述兩大原因,推測和平電廠在未來依然可以為台泥帶來穩定的獲利。

水泥中國營收高 近期獲利也較佳

接下來我們要進入重頭戲水泥了!

在台泥占比最高的水泥業務中,約有近 80% 的營收來自中國,由下圖可以看出,近幾年中國水泥部門的毛利率顯著提升,從 2015 年與台灣差不多的 10 ~ 15% 提升到近期超過 30 %,到底是什麼原因呢?先賣個關子,我們先來了解一下水泥到底是怎樣的產品?市場情況又是如何?

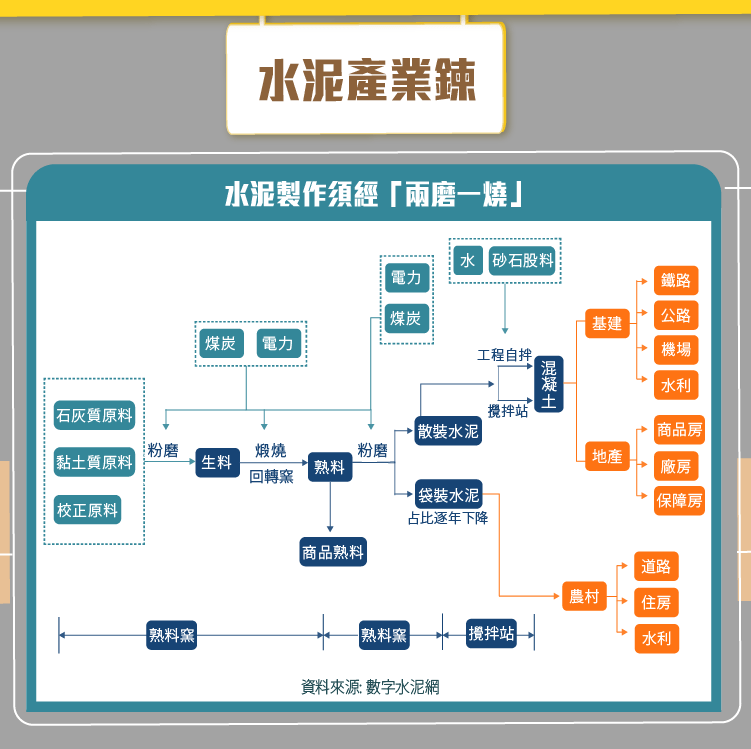

水泥產量可調整 保存期限短 為標準景氣循環產品

先來簡單介紹一下水泥是怎麼做的,首先是將以石灰石為主的石灰質原料與黏土、校正原料混合磨成粉,磨成的混合粉末稱為「生料」,為什麼叫生料呢?因為下一個步驟會藉由電力和煤炭將生料燒成「熟料」,在這邊要注意,煤炭不只是燃料,也是水泥的成份之一喔!會加入窯內一起燒製,最後將熟料與石膏等混合材料磨成粉,就是成為「水泥」。

水泥再按照比例混合水以及砂石骨料就是混凝土,為什麼要再加入砂石骨料呢?顧名思義就是水泥的骨架,可以增加強度,這就是為什麼我們看到混凝土斷面中有些小石頭在裡面。而混凝土可以在工地由工人自行按照比例攪拌而成,但有時比例較不精確,因此衍伸出另一種模式,由混凝土廠精準按比例混合後,再用混凝土車運送到工地,這就是所謂「預拌混凝土」。

水泥、混凝土的用途非常單純,就是各類建設的主要結構,包含住宅、工廠等建築物,或是道路、橋樑等基礎建設。但部分工程會需要使用特殊水泥,如機場會需要能快速達到應有強度的水泥,或是離岸風電的水下基樁也需要能在水下作業、耐海水侵蝕、硬化快的高強度水泥,這時就需要研發出特殊的原料配比,來賦予水泥在不同應用所需的特性。

雖然水泥看似就是一堆粉末,應該不會有什麼保存期限的問題,但其實大錯特錯,水泥放一段時間後會因為受潮等變質,保存期限最多不超過三個月,超過時間後雖然仍可以加水凝固,但強度無法達到要求,用過期水泥蓋出來的房子有誰敢住。

由於水泥保存期限短的緣故,水泥廠不會有庫存,各廠會預估訂單數量調整生產量,因此即使就產能來看無論全世界幾乎都有產能過剩問題,但水泥產量與消費量幾乎不會有大幅落差,即使對水泥廠來說,連續生產可以減少能源消耗,但產品若供過於求只能報廢,無法長期存放,因此仍寧可適時調控產量。水泥的下游為房地產和基礎建設為主,受景氣影響大,因此水泥產業的好壞也與景氣非常相關。

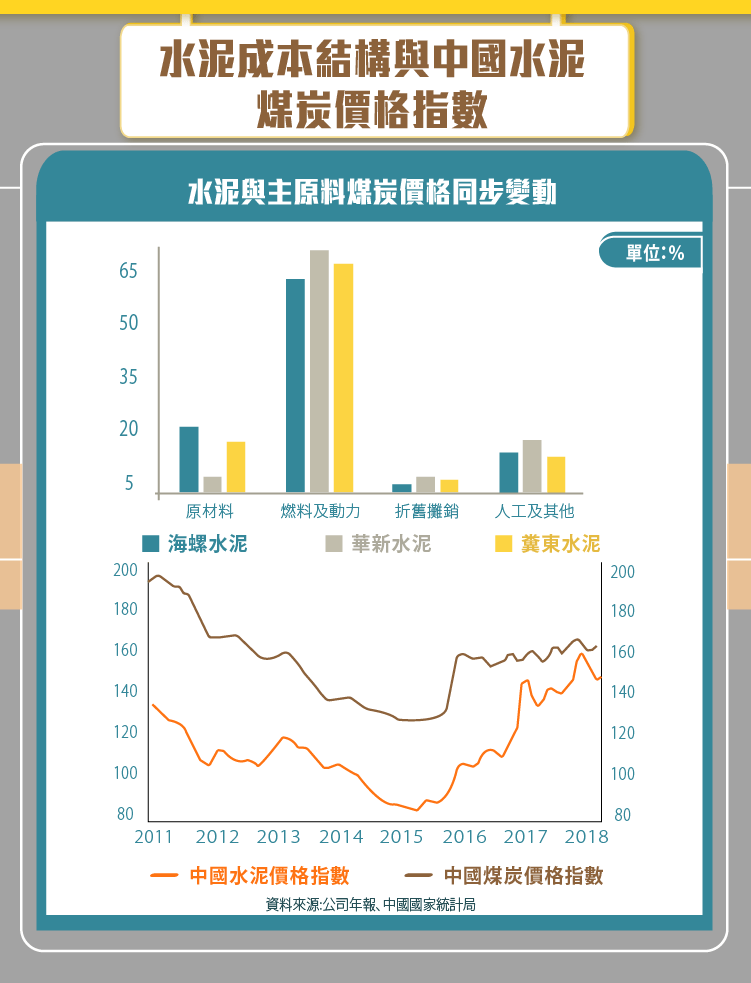

煤炭為主要成本 與水泥價格同步變動

水泥的主要生產成本為煤炭和電力,約佔 60% ;而主要原料如石灰石等,僅佔 20% ;折舊僅佔 6 ~ 8 %;其餘的 12 ~ 14% 則為人工與其他費用。每間公司、每個水泥廠,可能有所不同,但煤炭都是至關重要的原料。

而右下圖則可看出, 2017 年以前水泥與煤炭價格幾乎是同步波動的,除了因為煤炭為水泥成本來源外,也因為兩者的價格都與景氣循環有關。但 2017 年後水泥價格大幅上升,則是因為中國的供給側改革,實施「錯峰限產」政策,至於為什麼會如此,我們要從中國水泥的供需情況說起。

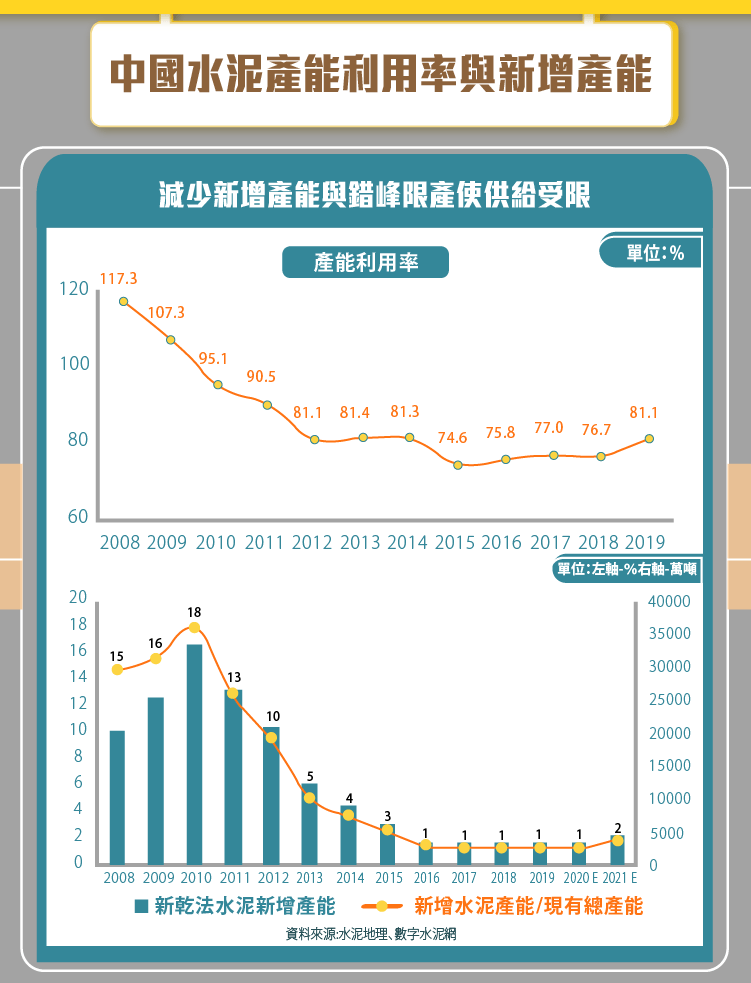

供給受限且需求回升 使水泥價格提升

什麼是「錯峰限產」?字面上意思就是錯開高峰並限制生產,被錯開的高峰是第四季的水泥傳統旺季和中國冬天的空污高峰,只要空汙超過一定標準,水泥場必須輪流停工,因此供給量就受到限制。另外,水泥是成熟的產業,全球都有產能過剩的問題,而在中國尤其嚴重,近幾年中國經濟成長放緩,政府的各種打房政策也使水泥需求減少,中國因此實施供給側改革,限制新增產能,並祭出排放標準,淘汰落後製程,因此供給有效獲得控制,下圖中的產能利用率維持於 75 ~ 80% 。

而需求面上, 2017 年後有些微起色,房市稍稍復甦。再加上主原料煤炭價格提升,進而產生了上圖中水泥價格大漲的情形,也是台泥為什麼在 2017 年後,中國業務毛利率大增的原因。

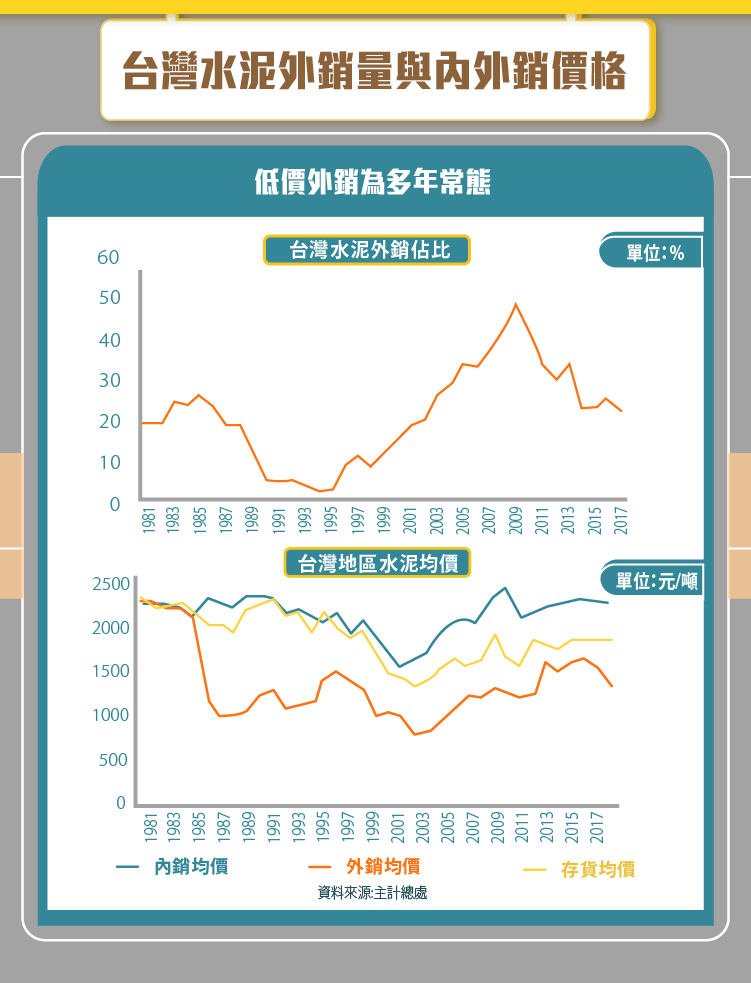

長期維持台灣市佔率第一 但環保與外銷令人詬病

講完了中國市場,我們回到台灣,根據中華徵信所的統計,台泥長年都是台灣市佔率最高的水泥廠,但台灣屬較成熟的市場,因此台泥在台灣的營收與毛利率均穩定,營收約 200 億元,毛利率則在偏低的 5 ~ 10% 間。

台灣水泥產業近年最受討論的無非是亞泥( 1102-TW )與礦業法了,重視環境的人認為,水泥是高耗能並會產生污染的產業,在台灣內需足以得到滿足情況下,應停產而非持續生產並低價外銷。其他爭議部分,台泥雖有金昌石礦廠的爭議,但對台泥影響並不大,台灣市場營收與獲利並非台泥重點,無論未來法規上是否有調整,推測對台泥影響並不大。

水泥窯兼具廢棄物處理功能

大家有沒有想過,水泥窯就是個大火爐,為何不順便作為焚化爐燒垃圾呢?其實是可以的喔!在日本的水泥廠已行之有年,台泥目前在中國部分廠區已取得政府許可能夠處理廢棄物,甚至處理輪胎等廢棄物可替代部分煤炭作為水泥原料。

而在中國各省對於污染物排放的標準也日趨嚴格,台泥則是利用智能生產系統,自動偵測污染物排放,使污染排放遠低於各省要求,雖使短期內的成本增加,但長期而言反而能維持甚至提升其競爭力。

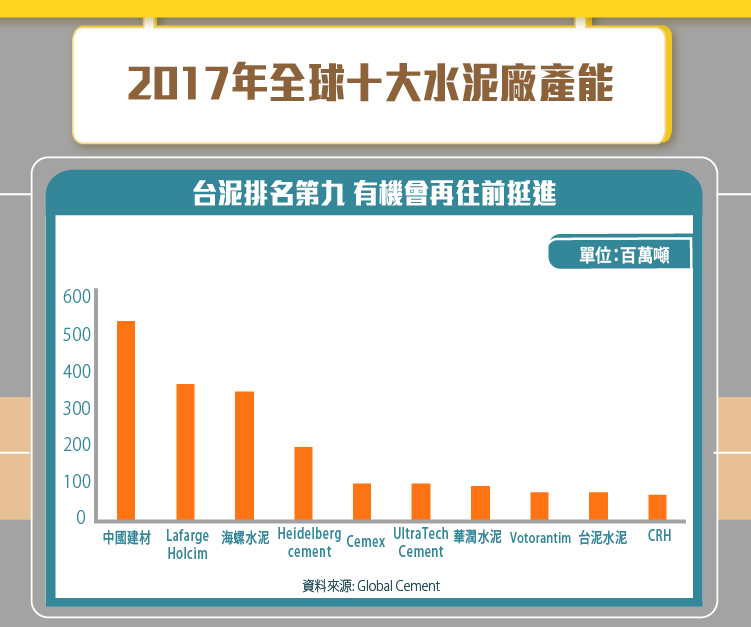

與土耳其大廠OYAK合資 佈局歐亞非

2018 年台泥與土耳其最大水泥廠OYAK合資,取得其 40% 股權,獲得土耳其 19% 市佔率,該合資公司動作頻頻,又併購葡萄牙水泥廠Cimpor,又投資在象牙海岸的環保水泥廠,產能突破 1 億噸,全球排名將持續往前挺進。

中國市場成長已趨緩,非洲或許將成為下一個快速成長的地區,與OYAK的合資案就是台泥佈局非洲市場的第一步,而併購葡萄牙水泥廠則可切入歐盟市場,有機會在碳交易市場上分一杯羹。

目前台泥在中國產能位列第六,但若計入其他地區產能,則可排名第四,在全球則排名第九,而新增了土耳其、葡萄牙產能後,總產能正式超越一億噸大關,全球排名可再往前邁進。

小結-短期續看中國 中長期看歐非

台泥主要有三大業務水泥、電力和化工,電力為穩定獲利來源,化工則是要觀察油價變化,水泥業務短期而言中國對台泥的影響最大,若能持續保持水泥的高價位,則台泥近兩年的高獲利有機會持續。而中長期來說,中國市場較無機會持續過去的快速成長,因此台泥的中長期成長潛能則是在歐洲、非洲的佈局,是否能像 2003 年進軍中國時一樣順利,還有待觀察。

【延伸閱讀】