在現代的金融市場,充斥一大堆的新聞和Twitter消息,所以你很容易忽略了幾十年前的金融資訊。但是,如果你花點時間瀏覽這些資訊,你會發現一些無價且永恆的知識。

華特.許羅斯(Walter Schloss)是上個世紀最被低估的價值型投資者之一,幾乎不為價值投資圈外的人所知,許羅斯曾經是班傑明·葛拉漢(Benjamin Graham)的員工,許羅斯更是得到最偉大的投資者之一巴菲特(Warren Buffett)的高度讚揚。據說,當巴菲特終於決定退出深度價值型投資時,他打給許羅斯並提出打算將他全部的價值型投資組合賣給許羅斯,許羅斯也接受了。因此你可以說, 許羅斯是一位比巴菲特更為忠實的價值型投資者。

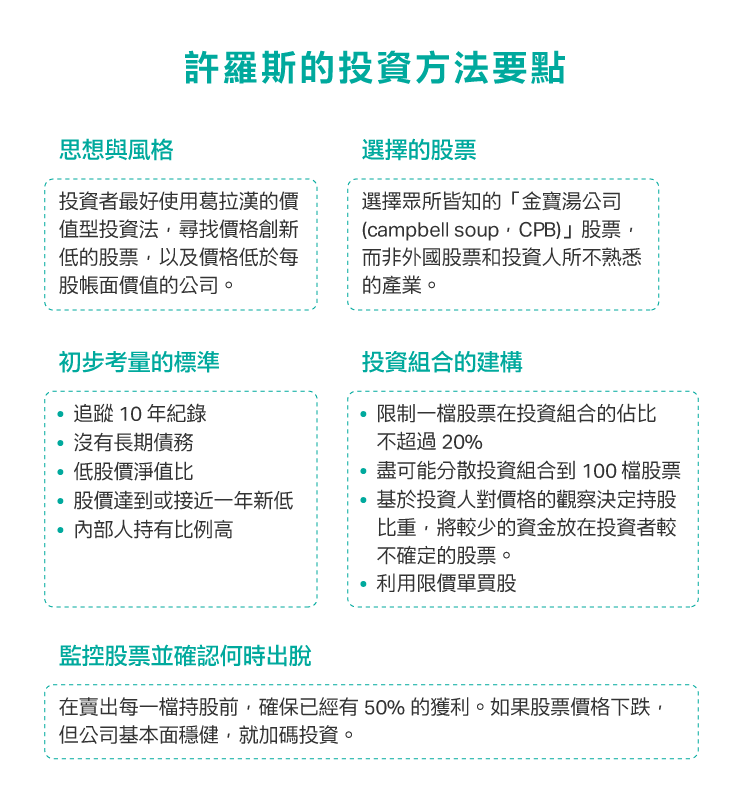

許羅斯的價值型投資方法

許羅斯是一名傳統的價值型投資者,並且遵循投資方法葛拉漢所提出的方法直到他去世。

直到90歲出頭時,許羅斯仍在尋找價值被低估的便宜股票。

2008年,也就是在他中止幫客戶進行投資管理的5年後,許羅斯接受了“富比士(Forbes)”雜誌的採訪,採訪中他描述了自己選擇股票的簡單方法,這個方法使他所管理的資金在過去五十年扣除管理費後,仍可以達到16%的驚人年化報酬率。

下面是採訪的摘要,你可以在此閱讀完整採訪。

許羅斯的採訪

許羅斯到死時都是一名傳統價值型投資主義者。就像巴菲特,他喜歡紙本的公司年度財報和每日股票報價。即使是正值電腦接管華爾街的2008年,Schloss仍不使用科技的產物。他最喜歡篩選股票的方法,是速讀報告或Value Line的圖表來尋找機會,然後深入挖掘他有興趣的公司。

此外,許羅斯與其他華爾街的投資者不同,他在職業生涯中保持著一種抑鬱的心態。許羅斯自己經營的公司,沒有研究助理,也沒有秘書,只有他和他兒子在辦公室裡研究Value Line。許羅斯重複使用信封上尚未報廢的郵票這件事情也廣為人知,儘管他掌管一個數百萬美元的基金,並從中賺得獲利的25%當報酬,這顯示了這個人有多麼的節儉。

許羅斯:過去的教訓

在2008年市場開始出現下跌跡象之前,許羅斯深入的告訴了我們他的投資方式。即使市場價格接近歷史高點,許羅斯當時仍然在找到大量的廉價股票。

其中一個廉價股票,就是輪胎製造商Superior Industries International,該公司的營收有75%來自通用汽車(General Motors, GM-US)和福斯(Ford)。連續五年的獲利下滑使該公司股價暴跌,Superior當時的股價僅為帳面價值的80%,提供3%的股息殖利率,而且沒有債務。許羅斯當時說道,“大多數人會問,該公司明年會有多少獲利?而我專注於資產,因為如果公司沒有很多債務,這就是很有價值的一件事。“許羅斯的另外一個投資是CNA Financial,該公司股價當時低於帳面價值10%,沒有太多負債,而且有89%的有投票權股票是由億萬富翁Tisch家族旗下的Loews公司所擁有。許羅斯說道, “我不會說人們可以因為它致富,但我寧願安全而不願冒險,如果它跌得更多我也不會擔心,讓Tisches去擔心吧。”

許羅斯:我們為何會這樣投資

除了Superior和CAN,許羅斯當時也喜歡Bassett Furniture。受慘淡的房屋市場打擊,Superior的股價僅剩40%的帳面價值,並提供0.80元的股票股利,股息殖利率為7%。當研究Bassett Furniture這檔股票時,許羅斯認為,該股票的帳面價值已經持續下降多年,股息發放可能受到影響。他當時指出,可以考慮在公司刪減股息時買入,因為Bassett價格會變得更便宜,但最終將恢復它的價值。

這個段話其實總結了許羅斯的投資方法;公司股價低於帳面價值、很少或沒有債務、管理團隊擁有大量持股因此願意幫股東做出正確的決定。如果公司符合上述的三項標準,許羅斯將要求審視公司的財報和代理人,並徹底讀過相關文件,然後才做出決定。

許羅斯投資策略的改變

許羅斯是一名傳統的價值型投資者,但多年來,他的投資方式不得不隨市場變化,而他也能從容接受。

這位“超級投資者”一開始時是購買net-nets或低於營運資本的股票。但到了1980年代,因為工業公司的比例下滑,產業轉向金融和快速變化的消費品公司,存貨和應收帳款的重要性也降低了。所以,許羅斯不得不調整他的策略,改成買進低於帳面價值的股票。

策略的變化,導致許羅斯這個原先以net-nets為主的投資者面臨更高的不確定性。根據富比士的採訪,當買入這種低於帳面價值的股票,許羅斯經常發現自己買或賣得太早。他在採訪中給出一個例子,那就是許羅斯在1994年雷曼兄弟(Lehman Brothers)上市後不久就買入,並在幾個月內就賺取高達75%的報酬。但雷曼兄弟的股價後來又成長了3倍。除了根據不斷變化的市場條件調整投資策略外,許羅斯也投入其它類型的交易策略。如他在2000年和2001年市場崩盤之前後,分別停利了放空雅虎(母公司 Verizon, VZ-US)(Yahoo)和亞馬遜(Amazon, AMZN-US)的部位,他在2000年的報酬率因此達到了28%,同年標普500指數的報酬率為-9%,2001年許羅斯的報酬率為21%,標普500指數為-12%。

罕見的許羅斯影片問答

2008年初,許羅斯對市場感到擔心,因此他個人的資產有30%是持有現金。為什麼他如此擔心市場前景呢?引用富比士當時採訪許羅斯的話,“有太多操作資金的人都讀過葛拉漢的書了。”換句話說,許羅斯相信當時有太多的人想買入極少的低廉股票。(編譯/Rose)

《ValueWalk》授權轉載

別因過去的錯誤而錯過牛市_-.png)