雷•達里奧 (Ray Dalio) 是對沖基金 Bridgewater 的創始人。兩年前,Bridgewater 的績效超越了喬治·索羅斯 (George Soros) 的量子基金,成為史上最賺錢的對沖基金,自成立以來資產已超過了 460 億美元。

達里奧至今仍是活躍的原創思想家之一。在投資的世界中,唯有他深入了解“經濟機器”的運作原理。 他生活和管理的“原則”就像為了最終成果而摒棄不必要事物的美麗的電腦程式碼。他就像是一個哲學工程師,針對生活中各種面向的機器進行拆解和重新設計,他不惜一切代價致力於追求真理。 (我知道聽起來可能很阿諛奉承,但我真的很佩服他的思考,除了李佛摩 (Livermore) 和索羅斯之外,他是我最喜歡的交易員之一。)

達里奧對於“找出何者才是真理”相當地激進,因此他和和 Bridgewater 很容易成為嘲諷的對象,他們經常成為負面新聞的主角。最近,有一些記者試圖將 Bridgewater 塑造成一種異教,並將它的創辦人塑造成像 Jonestown 事件 (編按:Jim Jones是在美國印第安那州發跡的邪教的領導者,在發生了一些醜聞之後,Jones因為受不了這些指控而率領信徒自殺) 中具有極端自我主義的領導者。

過去我有幸在 Bridgewater 康乃狄克州的總部待了一段時間,我認為達里奧和公司簡單地實行他們相當公開透明的原則。這裡文化是如此的與眾不同,也不是所有人都適合這樣的文化。但這個文化是完整、完美而合乎邏輯的。他將公司比喻為“聰明的海豹部隊 (Navy SEALs) ”,我認為這個比喻很貼切。

達里奧打造了一台機器,希望能產生預期的結果,它在長期能夠調整風險,達到高報酬。無庸置疑地,他成功了。也就是因為這種不同的思維,值得我們觀察 Bridgewater 無與倫比的成功。

接下來讓我們來檢視和剖析達里奧的思維和做法。

達里奧的哲學和如何建立這部機器

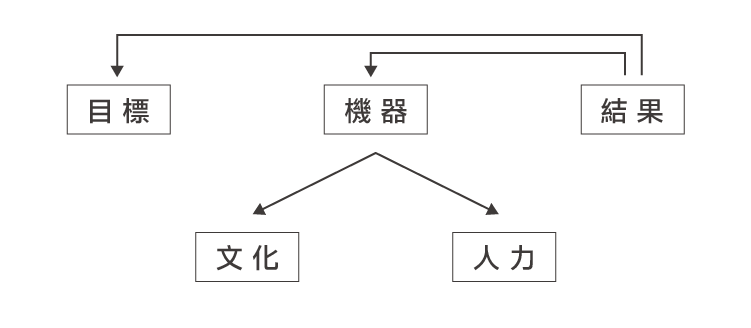

達里奧哲學的框架以及他對世界的看法和評價方式可以總結為下方的圖表。

從這個示意圖可以知道你的目標將會決定你所創造的機器將如何達成結果。你應該用你的目標衡量你的機器效用。“機器”包含你選擇用來達成目標的策略和人力。例如你想從敵人手中奪下山丘,你需要擬定一個策略,例如你可能需要兩個偵察兵、兩個狙擊手、四個步兵、一個人運送食物等。雖然正確的策略是不可或缺的,但它在這場戰役當中的重要性只有一半,另一半是將適合的人放在適當的位置。

每個崗位所需要的特質不同。例如偵察員必須跑得很快;狙擊手必須射擊精準等。如果你的結果與你的目標不一致 (像是你發現問題時) ,你需要修改 你的“機器”,這意味著你必須修改你的策略/文化或人力。

時時進行調整並往對的方向前進,你的改進過程就會像是下圖左方,但如果作得不好,就會像是下圖右方,甚至比這個圖還要糟:

我將此稱之為“更高層次的思維”,因為會有一個人以客觀的方式來觀察你的機器和你的觀點,並使用我先前所說的回饋機制。換句話說,你在這個流程當中,最重要的角色是退一步、設計、操作和改善你的“機器”,以得到你想要的結果。

這是一個強大的模型,迫使你能夠客觀地評估你的信念和習慣,從而透過連續不斷的回饋循環來改善結果。

而一般人的思維機器就像是對牆壁丟麵糰,觀察黏在牆上的有多少。大多數人是對生活做出反應,並未主觀的評估他們的信念或習慣。這也是為什麼他們從未達到想要的結果。

有效達成目標的第一步是先釐清你的目標,並明確地知道想要達成這些目標的理由,之後再繼續執行。

如果沒有清楚的目標與策略,你注定會在原地打轉。斯多葛學派的哲學家Seneca the Younger在他的書《Tranquility of Mind 》中提到,“讓我們全神貫注於某件事情;並瞄準最終的結果。“這樣的方式並不會擾亂人們,但錯誤概念會使他們崩潰。

《權力世界的叢林法則Ⅱ ( The 48 Laws of Power ) 》書中的第29條法則是:貫徹計畫到底。作者 Robert Greene 在書中寫道:“遵循計劃直到最後,你就不會被情緒困擾,你會知道什麼時候應該停止。這將能夠引導財富上門,並透過長遠的思考決定未來。“《與成功有約 ( The 7 Habits of Highly Effective People ) 》書中的第二個慣例是”貫徹始終“。終點永遠是你的新起點,這裡達里奧進一步闡述了創造最佳結果的過程。

你在你得到想要的生活之前,必須先做到五件事情。首先,你必須選擇你的目標,這將會決定你的方向,然後設立計畫來實現目標。完成目標的路上你將會遭遇許多困難,正如我所說的,這些問題多半會帶來陣痛,這些痛處多半源自於你的錯誤和弱點。你可以選擇承受這些疼痛而受到痛苦的折磨,也可以選擇想辦法讓問題迎刃而解。這些都是你的選擇。為了找出解決這些問題的方法,你必須冷靜的分析然後針對你的問題精準診斷。

只有在你對問題進行準確診斷之後,才能設計出一個解決問題的計劃。接下來你必須執行計劃中特定的任務。透過發現問題並找出解決的辦法的過程,你的能力會增強,更容易達成你的目標。再來你將會挑戰更大並具有挑戰性的目標,在這樣的情況之下,所能承受的壓力自然會增加。這是個進化的過程,我稱之為進化的的5個步驟。

換句話說,這個”過程“包含5個清楚的步驟:

- 設定清楚的目標。

- 認清可能阻礙目標的問題。

- 清楚診斷這些問題。

- 設立計畫,明確列出能夠讓你解決問題並更接近目標的工作。

- 實行這些計畫。

總而言之,生活不會帶來自己所“喜歡”的事物,但會給你“應得”的事物。所以你對於得到所想要的東西,而所需付出的努力是否願意負起全部責任,都取決於自己。這個過程並不容易,但它會讓你達到你所想要的結果。―“5個步驟讓你得到想要的生活”

這種心智模式或許也可以適用於一切需要付出努力才能得到回報的事情,特別是交易和投資。

但是,要客觀評估我們的信念和習慣並不容易,這也是為什麼多數人持續原地打轉的主要原因。

以客觀的角度來看,我們知道犯錯和擁有錯誤的信念是司空見慣的。我可以向你保證,你有很多錯誤的信念和不良的習慣,要根治的確是很痛苦的。這些痛苦源自於人的“自我”。

以下是達里奧在第一階段、第二階段因為自我主宰所造成的影響,以及如何教化自我。

注意那些羞於得到真理的人們。

小心那些傲慢的智者,他們只是站在一旁評論但沒有實戰經驗。

不要羨慕那些看起來很棒的人,要擔心的是如何達到目標。

我相信要達到真理,最好的一個方法是思考那些持反對意見的人的觀點,並且找到和你一樣喜歡追求真理,而非追求認同感的人。

人與人之間可能存在相當大的分歧,特別是思想豐富的人們有不同意見的時候。

解決問題痛苦的地方在於尋找解決的辦法,而不是尋找不開心和無法實行的原因。當你遇上問題,需要作選擇的時候,不去解決,只會讓你感到愚蠢而無意義,並讓你受到傷害。

我可以給你最好的建議是,問自己你想要的是什麼,然後再問“什麼才是真理”,最後問你自己“應該要做什麼”。我相信如果你這樣做,可以更快速的朝著你所想要的生活前進。

藉由以上的方式,你也能夠區分出哪些人是有潛力的;而哪些人則不願意以客觀的角度來觀察自己或他人。

生活就像一場遊戲,你在遊戲中尋找的是能夠突破障礙的方法,以實現你的目標。你可以透過一次又一次的練習,在遊戲中做得更好。這場遊戲是一系列的選擇所造成的結果,你不能阻止問題和選擇的到來,最好的辦法就是學習如何處理它們。

如果你能夠直視你的問題,問題總是會減少或者消失,你總會找到更好的辦法來克服它們。越困難的問題,越需要你面對並處理它。

和在學校不一樣,在生活中你不必自己得出所有正確的答案。你可以向你周圍的人尋求幫助,甚至請他們協助那些你不擅長的事情。換句話說,當你採取完全靈活的態度,你沒有理由不會成功,你可以從任何人或任何地方得到好的答案。除了態度之外,你也負有全部的責任。無論哪裡有好的答案,你都有義務找到它們。

你會看到一些沒有用的藉口,像“這並不容易”,你必須按照自己的節奏來克服它。就像是重訓一樣,最重要的事情是不管你選擇什麼樣的速度都必須持續,並了解事後會產生什麼樣的結果。

生活就像是什麼都有的自助餐,你能夠品嚐的菜色總是比你實際能夠吃下的還要多。所以你必須拒絕一些你想要的東西,來換取其他更想要的事物。擔心表面的人,通常會隱藏他們的無知並遮掩他們的缺點,所以他們從未學習如何適當的處理缺點,而這些弱點在未來仍會是他們的障礙。

當人們把希望成真的事物與現實混淆而產生扭曲圖像後,會使他們無法做出最好的選擇。

一旦人們獲得用途比實際還要多的事物,他們可能只會獲得一點邊際效益,甚至可能完全沒有效益,也有可能經歷像是暴飲暴食的負效果。

你要找到解決痛苦的問題的唯一方案是深入思考問題、反省。如果你可以發展出比起戰鬥或是逃跑更加疼痛的本能反應,它會使你能夠快速地學習和進化。

我相信,我們會得到獎勵或處罰是基於我們與自然界的定律是同向或是反向,所有社會的成功或失敗都與這些定律的運作是一致的。

雖然大自然的運作方式超越了人們的理解能力,我發現觀察自然運作的方式提供了無數的經驗,可以幫助我們理解影響我們的現實生活。

人們能夠深刻地了解現實生活並且知道如何獲得他們想要的事物,才能夠成功;反之亦然,在現實中沒有紮根的理想主義者只創造了問題,並沒有進步。

我相信世上萬物有無數的定律,所有的進步或夢想的達成都與它們運作的方向一致。這些定律和如何與它們協調運作的原則一直存在。我們被賦予這些定律,人類不能也無法改變它們,只能希望透過了解這些定律,加以利用來得到所想要的東西。

我相信社會的“錯誤恐懼症”會產生嚴重的後果,這個問題從大多數的小學開始,我們被教導的時間多過於學習如何自己設定目標後並設法達成的時間。我們被灌輸事實並進行測試,犯下較少錯誤的人會被認為是比較聰明的,因此我們學到應該要對自己的無知和犯錯感到羞愧。我們的教育體系幾乎沒有花時間在如何從錯誤中學習,但這對學習卻是至關重要的。

我學會了每個人都會犯錯,都有弱點,用來區別人們最重要的一個方式是他們處理這些錯誤和弱點的方法。 我學到了錯誤有一種令人難以置信的美麗,如果我解決了一個錯誤就能夠解開一個謎題並得到一個閃閃發光的寶石, 這也會成為我避免在未來再發生錯誤的原則。

有時候,我們會強化自己的原則;有時候我們也會接受他人的原則,或整體的原則,例如宗教和法治。使用別人的原則不盡然是壞事,因要想出一套自己的原則並不容易,且有許多智慧早已存在。但不經思考即採用已經存在的原則會使你產生與真實價值不一致的風險。

不要成為一個完美主義者,因為完美主義者往往花費太多時間在微小的差異,而犧牲其他重要的事情。應該要成為一位有效率的不完美主義者,擁有各種有效率的解決方案 (例如,人們在發生危急情況下如何聯繫彼此) ,通常會比高度專業化的解決方案更好 (例如,每個人如何在每種可能的不同危機情況下互相聯繫) 。

經驗會產生內化。從”書”中學習所得到的記憶和動手學習的內化程度有相當大的區別。醫學院的學生在課堂中“學習”執行一場手術,和實際動刀的醫生所學習到的方法大不相同。在第一種情況下,學習被儲存在有意識的心智之中,醫學院的學生運用他的記憶資料庫來回想他所學習到的東西;在第二種情況下,醫生透過臨床經驗將知識儲存在潛意識中,不需透過意識再從記憶庫中喚起這段經驗。

這是自然的法則,你一定要做困難的事情才能有所成長並得到力量。和體能訓練一樣,經過一段時間後,做這些困難的事情與你從中得到的好處之間是有所連結的,而你會開始期待做這些困難的事情。

你可以問自已是否獲得了發表意見的權利。意見是很容易產生的,因此壞的意見比比皆是。知道自己對某件事情並不清楚和對於某件事情有清楚的了解,它們的價值是一樣的。最糟糕的情況是,你對某件事並不了解但卻自以為自己清楚。

你所知道的範圍“之外”會有更多更好的答案。

當你認為要達到一件事情並不容易時,記得在長期之下作這些事情,成功的機率遠比失敗的機率還大。

記住,經驗是會內化的。重複做同一件事情也能夠使知識內化,在這個情況下所產生的理解力通常遠遠優於智慧化的學習。

Bridgewater 的員工,他們知道真相有多重要,甚至願意為了得到真相而甘受屈辱。

如果你研究過那些表演心理學的文章,你會發現這些文章帶給達里奧相當大的影響。達里奧成功的框架之中,包括了佛教的教義、美國的超級教練安東尼・羅賓 ( Tony Robbins ) 的想法和許多其他的事物。我已經讀過許多相關的主題,我認為他的“原則”是最全面和有效的框架,從這個框架當中,你可以獲得你所想要的事物。

達里奧建立了這個架構,它在市場中能夠運作良好,不帶有一絲絲的情感。

交易的本質

α 是零和遊戲,為了獲得更多的市場報酬率,你必須從別人獲取金錢。

如果你想要到撲克牌桌賭博,你必須先打敗我。有 1,500 人在 Bridgewater 工作。 我們花費數百萬美元研究,並持續了 37 年。

投資的本質是,只有少數人能夠獲利,就像是撲克遊戲一樣,你應該要遠離那些不知道價格何時會上漲、不知道投資標的好壞與價格高低的投資人 。有太多的投資者僅是被動的制定決策。如果有股票上漲,他們會說:“這是一個好的投資”。他們不會說,“價格更貴了“。

許多交易者都會忘記這個非常重要的真理,那就是永遠會有一個人和你持相反的意見,如果你買進,就會有人賣出,如果你賣出,就會有人從你手中買入。每個人都有著相同的目標:那就是要賺錢。但並不是買方和賣方都是正確的。顯然,總有一方是錯的。世界上有一群最聰明的人正在使用鉅額的資金和難以置信的先進工具 (如 Bridgewater ) 從市場中獲利,交易似乎並不容易,不是嗎?

我不是要阻止你;而是告訴你現實。要持續的打敗大盤和成為奧運運動員是一樣困難的,甚至有時候還要更難。

但這也絕非不可能的事。

這一切都歸結於利率。 作為一個投資者,你所做的是計算未來所有的現金流量。 其中最大的問題是:利率的結構何時會改變? 這是值得擔心的問題。試圖預測利率的人,最終將會自食惡果。

如果你了解風險並控制它們,風險就不會那麼高。如果你漫不經心,以輕浮的態度的面對它,就會有相當大的風險。

我們可以從幾個不同的角度思考原物料:它能夠替代貨幣和儲存財富、會因為數量而造成波動的資產且它具有特定的供給和需求。

投資者所犯下的最大錯誤是相信近期所發生的事情會持續,他們認為,某個資產在過去是一個好的投資,未來仍會是一個好的投資標的。一般來說,在過去有著高報酬率的資產,僅表示它們的價值變得更昂貴並不會是個更好的投資標的。

人們會認為我的成功來自於制定了非常好的決策。但實際上我對決策並不是那麼有信心。換句話說,我從來就不真的知道實際會發生什麼事情,一切都是有可能的。

如果你抱持著跟大眾一樣的想法,你是無法獲利的,價格已經深植於人心。但當你和共識持相反意見,也有很大的機率會是錯的,所以你必須謙虛。

市場的走向及如何從中獲利

如果你對總經有興趣,如果你是一名交易者或投資者,你應該花點時間閱讀 Bridgewater 名為“經濟機器如何運作”的報告,它是一個能夠瞭解和觀察市場和經濟體系的一個最好的框架。

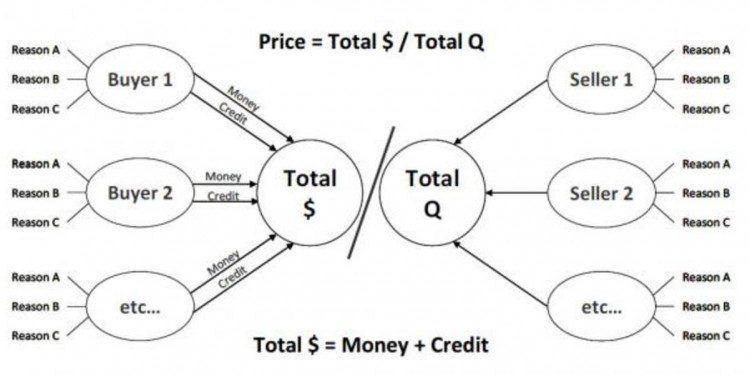

這個架構是立基於“交易方法”,以不同於傳統的經濟學供需法則模型的方式來觀察交易和價格。

每當你買進某項東西,你就創造出了一筆交易,這筆交易是構成整個經濟機器的其中一小部分。交易是了解整個經濟體系的關鍵。一個經濟體系包含了所有的交易和不同的市場,將所有市場中的總交易量相加,即可得到理解經濟所需的所有訊息。最大的買家和賣家是政府,透過 (a)中央銀行控制著經濟體系中的信貸市場和 (b)並收到了稅收也產生了支出。

這些交易形成了市場,而市場形成了經濟。交易和投資的成功關鍵之一便是了解誰是買家,並且了解他們的動機和信貸(Hexindai, HX-US)/流動性的全貌。

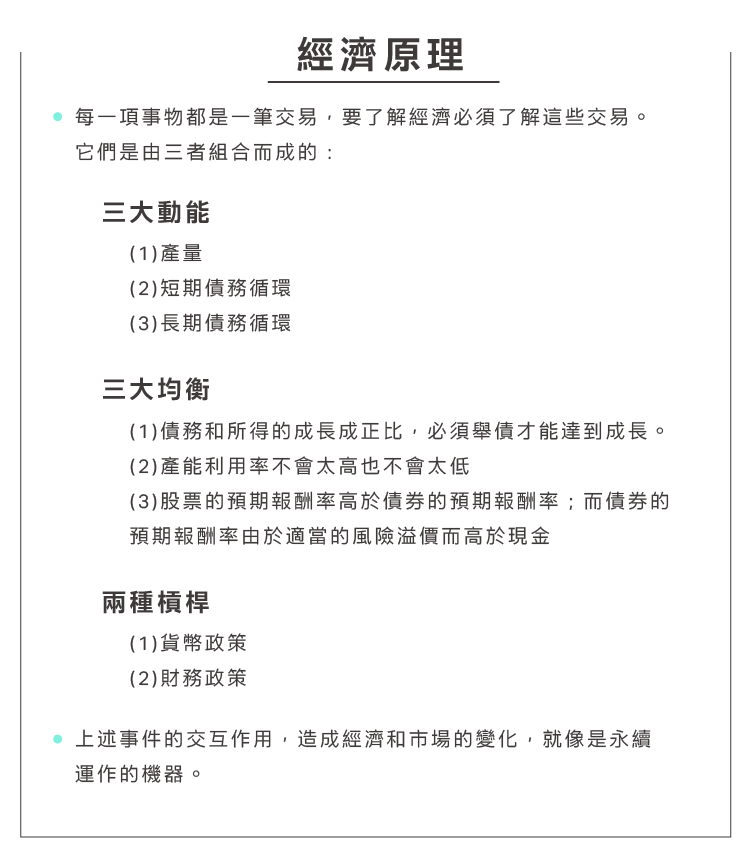

藉由這個交易模型,我們可以知道什麼是債務循環 (這裡有更多的資訊) 。以下是基本的前提 (以“經濟原則”為基礎)。

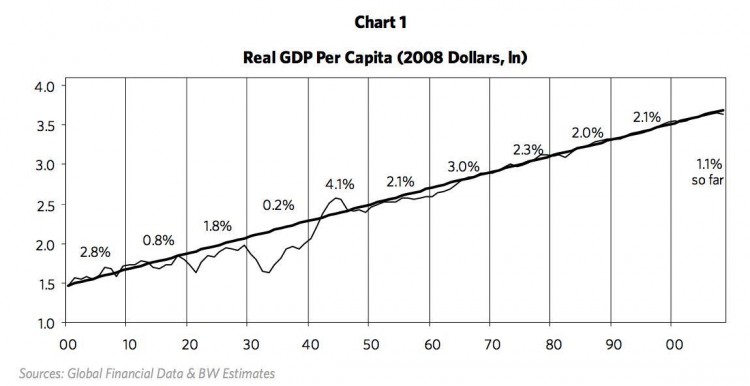

如以下的圖1所示,在過去的 100 年間,實際人均 GDP 的平均成長率低於 2%,並沒有太大變化。這是因為隨著時間的經過,知識增加,提高了生產力和生活水準。如圖所示,在過去很長的一段時間內,趨勢線的變化相對較小。即使 1930 年代發生了經濟大蕭條,在時間拉長的情況之下,看起來變化也不大。因此,我們可以相信,隨著時間的經過,經濟將恢復至正常的軌道。但如果把距離拉近,這些脫序的變化看起來則相當地巨大。例如,在經濟體系中蕭條通常指的是高峰到谷底差距達到 20% 的情形。這可能會摧毀超過 50%的財富,股票價格可能會下跌大約 80%。在蕭條開始時,那些擁有股票的人的財富的損失通常大於這些數字,因為擁有財富的人會產生巨大的轉變。

改變這個趨勢的主因,並不是知識中的擴張和收縮。例如,大蕭條並不是因為人們忘記如何有效生產,或戰爭或乾旱而發生。所有使經濟動盪的因素都停滯不前。那麼為什麼那些閒置的工廠不是簡單地僱用失業者,善用豐富的資源就能夠促進繁榮呢?

這些週期並不像天然災害一樣,已經超出了我們所能控制的範圍。這是由人性和信貸系統的運作方式造成的。這些趨勢上的波動是由於信貸的擴張和收縮,即信貸週期所造成的,其中最重要的是 (1) 長期 (通常為50至75年) 的債務週期和 (2) 短期 (5 至 8 年) 的債務週期 (即“商業/市場週期”) 。

我發現,每當我開始談論週期,特別是長期的週期時,就會引來一些擔憂,這個反應和我談論星象學的時候很相似。因此,在我開始解釋這兩個債務週期之前,我想說一些關於週期的事情。

循環並沒有什麼大不了,它只是事件重複發生的一個邏輯序列。在一個以市場為基礎的經濟體系當中,信貸擴張和信貸收縮的周期推動了經濟周期,而且它發生的原因是具有邏輯性的。每個序列並不是以預期的完全相同方式重複,而是因為一些有邏輯因素或相似的模式在相同的時間發生。

例如,如果你了解大富翁 (Monopoly®) 遊戲,你就能夠了解信貸和經濟周期。在大富翁遊戲的開始,人們擁有很多現金和很少的旅館,在遊戲開始後,玩家用現金買入旅館,有比較多旅館的人可以賺進更多的錢。此時人們傾向於將現金轉化為財產,使其他玩家盡可能地給他們現金而獲利。隨著遊戲的進行,取得更多的旅館,這創造了更多的現金需求 (用來支付給那些有很多旅館的玩家的過路費) ,同時,也有許多人為了購買旅館而用盡了現金 。

當他們需要現金時,他們被迫折價出售他們的旅館。所以遊戲初期“財產為王”,後期遊戲“現金為王”。誰能夠在遊戲中了解財產和現金數量最好的配置,誰就能獲勝。

如果你能掌握這一點,並了解信貸在促進需求當中所扮演的角色,以及短期債務週期 (也稱為商業週期) 和長期債務週期的作用,那麼你已經超越了任何具有博士學位的經濟學家。

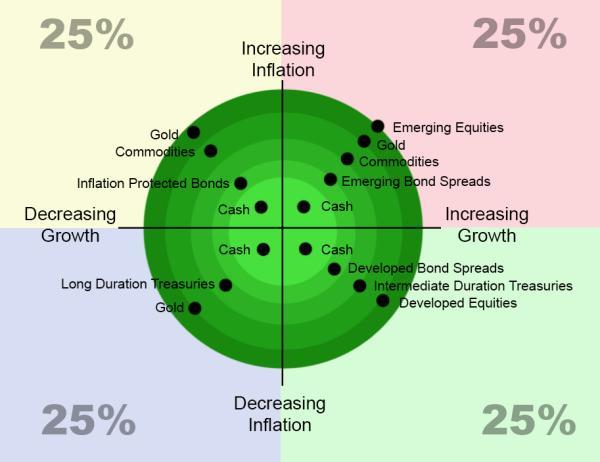

達里奧善於打破原則,這成就了他們的第一原則。 這方面的一個例子是他如何看待各種資產類別的驅動因子。 這被稱為象限法,這是他全天候基金的基礎。

這個想法是,每個資產都是根據經濟環境的某種方式來運作。經濟環境主要是由兩個力量–通貨膨脹和成長所構成的。你結合這兩個面向就會得到四個狀態:通貨膨脹減少,成長減少; 通貨膨脹減少,成長增加;通貨膨脹增加,成長減少;通貨膨脹增加,成長增加。

我們認為,雖然市場眾多但能夠促使市場成長的力量並不多,而這些力量影響著所有的市場。市場價格指的是未來現金流量的折現。經濟成長和通貨膨脹兩者都是驅動現金流量最重要的因素,折現率與風險溢價則決定了現金流量目前的價格。因此價格反映了未來經濟情勢,包括成長率、通貨膨脹、風險溢酬的折現以及折現率。價格移動反映著這四種作用力的結果。

債券在通貨緊縮的衰退時期表現最好,股票在成長期間表現最佳,而現金在資金緊縮時最具有吸引力。也就是所有資產類別都有環境偏好。他們在某些環境中表現良好,在其他環境中表現不佳。

當我說資產類別不相關時,我指的是不用傳統的相關性來衡量各類資產的關聯,像是股票和債券有40%的相關性。這指的是,你知道它們是如何運作,而他們目前的表現是相同或相悖的嗎?

要達到真正多元化的唯一途徑是以資產環境之間驅動因子的關係,組成一個資產組合,而非基於它們之間相關性的假設。雖然進行風險調整時,資產類別所提供的風險溢酬大致上是相同的,但它們對經濟環境轉變的敏感性卻不盡相同。因此,你可以構建一個能夠調整風險的投資組合,以使環境敏感性可以相互抵消,使風險溢酬成為驅動報酬的主要因子。

在特殊環境之下,給定的資產 (例如,高於預期通貨膨脹的名目債券) 的不佳表現,會被其他表現優異的資產 (例如:原物料) 抵消,使風險溢酬成為報酬的主要來源,並產生更穩定的投資組合回報。

投資當中唯一不須付出代價的東西是多元化。但什麼是真正的多元化呢?

許多投資者認為他們在2008年已經進行了多元化配置,但他們很快發現這些資產的相關性都是錯的。

要達到真正的多元化,你需要了解更多不同資產的主要驅動因素 (像是通貨膨脹、成長) ,並從中減少其中的相關性 (風險) 。

一旦你明白上述所說,你就可以應用達里奧所說的“投資聖杯” (《Hedge Fund Market Wizards: How Winning Traders Win》) 。

[達里奧走進董事會,畫一幅圖,橫軸代表投資數量,縱軸代表標準差]。這是我在公司教人們使用的圖表,我稱之為投資的聖杯。[然後他繪製一條由左上到右下的曲線,意味著,資產數量越大,標準差越小]。

這個圖顯示了投資組合中增加資產時,投資組合的波動率如何變化。如果你添加的資產與其他資產的相關性為 0.60,則在添加更多資產時,風險將下降約 15%,即使你添加了 1,000 個資產也是如此。如果你操作長期股票的投資組合,將投資標的分散至 1,000 檔股票,風險只會降低約15%,因為股票平均的相關性是 0.60 。

如果你要構建一個零相關性的資產組合,那麼你只要分散到 15 種資產,就可以將波動率降低 80%。因此,透過持有不相關的資產,多元化會使我的報酬除以風險增加5倍。我會採用大約 100 種不相關的資產。雖然它會產生交互作用,但是風險降低的比例會低於 100,大於 15 。

如果我有 1,000 個相關性為 60% 的標的,我只能降低15%的風險。再增加 5、6 個資產後,降低風險的效果是有限的。投資之前要注意,我想要的是什麼?我需要的是一個穩定的結構。這可以用 α 和 β 的形式來表達。什麼是風險中立的部位呢?在一個房間裡的人們,會說我應該投資什麼呢?如果他們一開始沒有說到這項資產,很有可能這就是一個風險中立的部位。什麼是一個好的風險中立部位呢?要怎麼樣才能夠平衡呢?例如,黃金是否應該成為我的投資組合中的一部分呢?還是我應該將投資集中在美元呢?我的投資組合的 β 是多少? 我該如何修正 β 呢?如果我偏離相關性,是否可以極大化報酬對風險的比值?我認為如果你能夠遵循第一個原則,降低了15 %的風險就不錯了,不一定要建構一個完全不相關的資產組合。這只是一個原則;現實是這樣運作的。

這就是達里奧所說的原則和經濟機器,這不僅是以何種角度看待市場和經濟,而是如何實現你生活中所想要的一切。

他的思想對我有深遠的影響。(編譯/Rose)

《GuruFocus》授權轉載

封面圖片來源:https://flic.kr/p/dPsT1H