寫在前面:那天,我很沮喪。那是2009年9月的某個週末。我沒出去玩,待在家裡盯著股市線圖發呆。天空很藍,心情卻很灰暗。美國股市一直往上漲,但是我卻賠錢。這怎能不沮喪?

我太早停損,被股市清洗出場。出場後卻眼睜睜看著剛賣掉的股票揚長而去。“到底哪弄錯了呢…?” 我不斷的想著。忽然,像通電似的,我頓悟了一件事。

“真的假的,只要這樣就好!?!?!?”

這就是一切的開始。圍繞著這個領悟,又經過整整四年,一個完整的投資策略─”動能投資術”才大功告成。所以,這個領悟到底是什麼?請容我賣個關子,留到文章後段再說~

各位有沒有這樣的朋友?

他家境富裕,小時候可以請最頂尖的家教補習,因此念起書來事半功倍,成績優異。如果他又不笨,又勤奮努力,就能因此念到臺大,甚至進入長春藤聯盟等國際名校深造。等他進了大學後,認識更多一樣努力或家境富裕的朋友,他就會擁有更優質的人脈。而等到他畢業後,因為這份優秀的學歷,找的工作會比一般人更好。而又因為有優質的人脈,所以當需要向外部求援時,他更能做到比同輩優秀的績效。所以陞遷的更快。

或者,他從小琴藝就出眾,鋼琴天份很高。小時候因為會得到大人的稱讚,所以他更加投入和專心。而因為他比大多數人小的時候就開始練琴,所以得到了全校冠軍。校方為了學校的榮譽,派出全校最好的老師幫他特訓。然後,他因為受到特別的栽培而得到了全市的冠軍,因此得到更好的老師,掌握更深的鋼琴技巧。接著,他就能憑藉這個優勢,得到比一般人更好的機會。

這就是“馬太效應”

(典出《新約》馬太福音中的一節:”因為凡有的,還要加給他,叫他有餘。沒有的,連他所有的,也要奪過來。”)

美國暢銷書《異數》解釋了這個道理:一個孩子剛進入小學時,只比同儕多一點點的優勢。但就憑藉著這一點點的優勢,他能累積更多的優勢,最後,形成巨大的優勢。這是個正向循環:

而股票也有類似的現象,很多人稱這種股票為:強勢股。

投資裡的馬太效應

還記得第一代iphone的發表會嗎?那是在2007年的1月9日,距離現在已經七年。Apple發佈的第一支iPhone,吸引了眾人的目光。也吸引了第一批使用者。

這是他們的第一個優勢。

第一批使用者買來後會做什麼呢?他們會炫耀給別人看,會上網發表評價,會給Apple回饋。而那些“被炫耀”的人們會做什麼呢?有人可能會加入使用者的行列,更多人可能選擇觀望。

而Apple又會做什麼呢?

他們開始有了回饋,可以根據使用者的意見來讓產品更好。因此,後續的iphone開始能裝自己想要的App,開始能自己設定待機畫面,開始能自己設定鈴聲。而設計也越來越美型,越來越簡潔。這是個正向循環。

更多的人購買就帶來更高的股價,翻漲了三倍有餘。現在,Apple的股價繼續竄高,看來正向循環又開始啟動了。

我們要怎麼掌握這種正向循環?讓它對投資有利?如果我們當時幸運的選中Apple,要如何一直抱著它,享受大部份的漲幅?這就要講到我的領悟了。

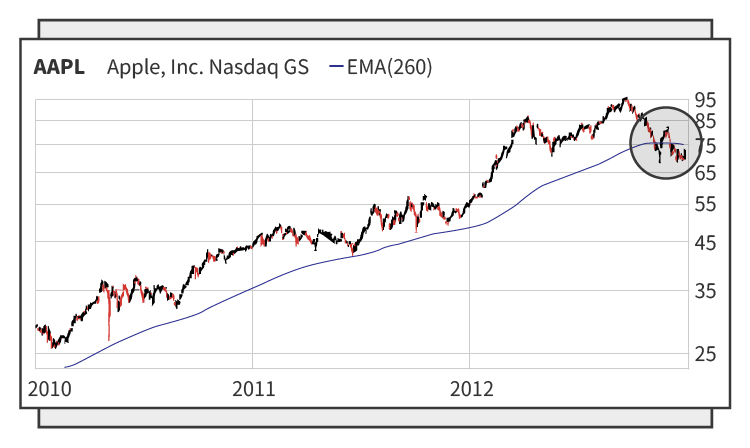

讓我在Apple的股價線圖上多加一條藍色的線:

這條藍色的線是年線EMA(260)。圖中能清楚看到,在Apple上漲的2009年到2012年間,它的股價都在年線上。

這就是我的領悟。

我們不用去分析它的前景、去計算它會漲到哪裡、去畫線估量支撐和壓力。而只要告訴自己:在股價跌破藍色的線之前,打死我都不賣!這樣就好。如此一來,無論你在2009、2010、2011的任何一點買進Apple都會賺錢。

會一直抱到2012年的11月才獲利了結。而在股價尚未跌破藍色的線(年線)前,唯一要做的只有等待,如此而已。這樣做有什麼好處?

好處1─降低犯錯的機會。

每做一次預測,就多一次出錯的可能。而每犯一次錯,除了喪失虧損的錢之外,還有本來應該賺卻沒賺到的錢。 所以倒不如停止預測,單純跟著年線走。

好處2─提高獲利。

大多數人的投資是”停利不停損”。虧損就放著等到漲回來,賺錢就趕緊獲利了結。可是這卻對獲利沒好處。我們應該“截斷虧損,讓利潤向前奔跑。“如果三年都在年線之上,就抱著股票三年,漲多少賺多少;如果只在年線上待了三個月,那到時候就停損出場,不用留戀。

好處3─省事。

現在人生活都忙,多一事不如少一事。採用這個方法,我們只需要每隔幾天看一下年線的數值(年線動得很慢),調整賣出價就好。如此一來,就可省下研究分析股市的時間,好好休息放空。

只有Apple的股價有這種現象(股價都在年線上)嗎?不是的。Apple並非特例。會用Apple 來解說只是因為我是果粉大家比較熟悉。美國其他股票也有這個現象。尤其是當美股整體大漲的時候。以 2013年為例 (2013年的S&P500指數上漲30%),一些我們耳熟能詳的大公司都有這個現象:股價都在年線上。(以下均只列出台灣人較熟悉的公司做例子)

族繁不及備載。我們不用預測出 2013年的美股會大漲,只需要記得:

在股價跌破藍色的線(年線)之前,打死我都不賣!

這樣就好。這樣就能享受2013年的美股大漲,搭上大漲的順風車。

只有大漲年的股票才會這樣嗎?不是的。只是大漲的年頭,呈現這種現象的股票較多。在沒有大漲的年份,仍然有股價一路上揚、且保持在年線上的股票,只是較少。以2011年為例,S&P500指數上揚 0%:

這是只有近幾年才有的現象嗎?不是的。以1991年 ( S&P500指數上漲 26.18% ) 與1992年 ( S&P500指數上漲 4.4% ) 為例:

(恕不逐年舉例)

其實,除了股市大幅下跌的股災外 (像是科技泡沫化、金融海嘯等),每一年都有股價持續上揚、且維持在年線之上的股票。每一年都有公司發揮馬太效應,進入正向循環。

但,持有的每檔股票都會這麼理想嗎?不可能的。

股市有大漲的年頭、大跌的年頭;有走勢亂七八糟的年頭,也有平淡的年頭。只有當整體股市大漲時,才可能每檔股票都如此理想。可是,當股市表現不佳,跌跌撞撞、忽漲忽跌時,我們只要持有一檔進入正向循環、股價持續上揚、且在年線之上的股票,就有機會超越大盤。

這就是動能投資術的核心原則。也是順勢交易哲學中“截斷虧損,讓利潤向前奔跑”的體現。

相關文章:

● 培養投資紀律的2大關鍵

● 如何提高複利

● 如何抓住大漲-何時進場?

《百舜的美股&投資專欄》授權轉載