好的生意是怎樣的,現金流是一個方面。從 DCF 的三個要素入手,一是企業存續期,二是現金創造能力,三是企業的生命週期。

企業存續期

企業的存續期取決於產業特性、外部環境和內部經營等。有些產業洗牌週期快,如網路、電子元器件等,可能每過幾年就有新技術或者商業模式出現。而一些品牌強大的快消品或者奢侈品企業,或者基於某種特許經營、其市場又來自與人類社會的某種基本需求的企業 (如污水處理廠、保險公司、銀行、鐵路營運等) ,它們可能三五十年後依然存在。透過下面的兩類產業可以對企業存續期有個感性認知。

- 醫藥、日常消費等輕週期、高差異化的產業

根據西格爾對 1957 年 3 月到 2003 年 12 月的 46 年中的統計,佔據美股報酬率排行榜幾十名的絶大多數是消費、能源及醫藥類企業。

這三類企業可以取得這麼長時間的經營存續期和持續高回報,排開優秀經營的個體因素,主要是兩個原因:一是所處產業都是人類最最基礎的需求且持續性接近永恆,此外像醫藥和日常消費這類需求對經濟變化波動的敏感性也較低。二是消費及醫藥產業更容易產生差異化的競爭優勢,這種優勢主要建立在無形資產的基礎上,這一特性使得其優勢更容易不斷被強化。

- 強週期性+總資產+差異化的產業

強烈的週期波動性帶來經營績效的極大波動,總資產表明成本占營收的比例大,且這種支出剛性,低差異化表明企業很難透過獨特的價值逃避市場不景氣時期的慘烈殺價,這三個因素的共同作用將導致:一旦遭遇到意料之外的近期波動幅度,公司就可能突然死亡。

而產業景氣循環如果要用一個詞來形容,恰恰就是“意外”,永遠出乎意料。這樣的特性讓人很難對相關企業的長期前景進行預期,因為你都不知道它能經受住幾次循環。

現金創造力

從生意的角度,可以從下面三個方面審視一個公司的現金創造能力:一是投資環節的資本需求,一是銷售模式的現金含量,一是日常營運的資金結構。

- 投資環節的資本需求

這個生意到底需要投入多少資本才能營運?以及這個生意要擴大,後續又需要進行多大的投入呢?高固定資產投資支撐的生意,就意味著擴張的高邊際成本,就導致持續的高資本性的支出,也就決定了其銷售所賺的利潤將有大部分不能放進自己的錢包,而必須拿出來再投入生產,現金就這樣溜走了。重資產產業的產能利用率對成本的攤薄影響是很大的,當前的產能利用率如何?

根據西格爾統計,1957-2003 年資本支出/營收比率最高的企業組:46 年的複合報酬率為 9.55%,資本支出/營收比率最低的企業組:46 年的複合報酬率為14.78%。高資本支出組的複合報酬率,甚至還比不過標普 500 指數在 46 年間的 11.18% 的水平。

也就是說 1957 年的 1000 元在資本高支出組中,46 年後你會得到 6 萬 6275 元,而資本低支出組則可以得到 56 萬 7490 元,報酬率相差 8.56 倍,這就是複利拉開的巨大差距。如果按照企業的內在價值就是“生命週期內創造的總現金的折現”這一定義,兩者的內在價值高下立判。

- 銷售模式中的現金含量

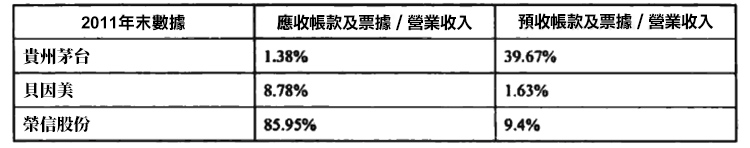

上面代表了典型的先錢後貨、一手交錢一手交貨和先貨後錢三種模式。

即使上面三個企業的銷售額一樣,他們能從銷售收入中真正拿到手的現金差距之大也令人震驚。

觀察銷售過程帶來的現金占營收的總比:茅台營收的 98% 以上可以變為現金,此外還有額外獲得的相當於營收近 40% 的預定可現金。而榮幸股份的營收只有 14% 可以轉換為現金,加上預收款也不過達到當年營收的 23% 左右,也就是說 77% 的收入只不過是會計意義上的確認,但卻無法在交貨時取得現金。

那麼先貨後款的企業就是價值低嗎?我們說看一個企業的內在價值特性至少透過三個要素來看。先貨後款如果具備“高連續性”和“低壞帳率”,依然可以創造強勁的價值。前者需要企業具有強大的市場競爭力和旺盛的市場需求,後者則需要關注應收帳款是集中在少數大客戶還是分散在眾多客戶中 (越分散越好) ,以及客戶的基本資質情況。

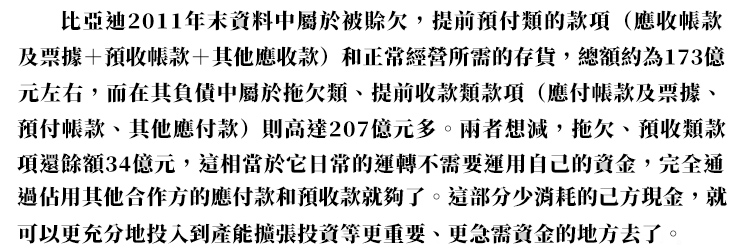

- 日常營運環境的資金結構

日常營運中,企業既要透過上游供應商購入原料,又需要將產品或服務銷售給下游客戶以取得貨款,資產負債表中的應收、預付類項目與應付、預收類項目的關係體現了企業在產業鏈中是相對強勢還是弱勢的地位。

企業的現金周轉也是一個很有意義的視角。早收晚付、快收遲付的企業,可以占用無息資金。

現金周轉週期=存貨周轉天數+應收帳款周轉天數 – 應付帳款拖延天數。如果這個數字為負,表明企業的還款週期高於存貨變現、應收帳款回收的週期,這個時間差越大,企業就月可以更多次地將拖欠的欠款投入到營運中去。

對於流動資金和流動負債都很龐大的企業,如果可以一方面較大額地占用資金,另一方面占用的時間又較長,那麼說明它不但在經營環節可以產生大量的現金流,而且在產業鏈中具有決定性的優勢地位。

對現金造血能力的審視,要將上面三者結合起來才能對一個企業的現金特性定性。我們可以大致認定:如果一個企業總是需要不斷的大額資本支出來支撐它的成長;同時在銷售環節中無法收回足夠的現金,並且應收款不但占銷售比重大且帳期長、壞帳風險高;最後在產業鏈中佔據不利位置,無法透過帳期周轉的時間差以及相對上下游的優勢來占用資金進行營運,甚至需要大額的淨營運資本而占用大量現金,那麼越是接近這種特徵的企業,就越難以產生自由現金流而遠離高價值企業的產業。

企業生命週期

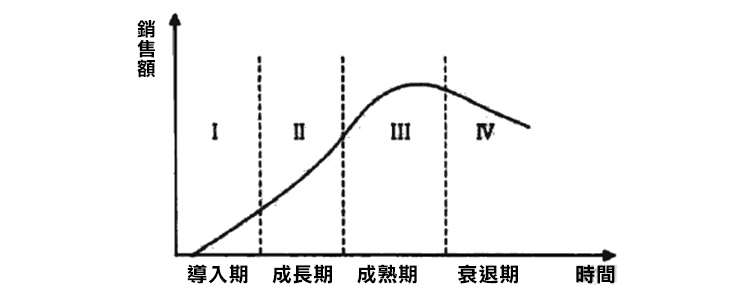

能夠以 5-10 年作為一個投資的基本決策週期是比較適宜的,既可以抹平企業短期的偶然性因素,又不至於過於草率的對超長期的未來下結論。在這樣的週期內,產業的外部發展環境和企業自身的生命週期就顯得很重要了。

每一個企業都有生命週期,長期看來再偉大的企業也面臨業績成長率向均值回歸的一天。就算一個可能還可以存在 20 年,且經營形態依舊可以創造大量自由現金流的企業,如果已經達到了經營發展的“成熟”或者“衰退”期,那麼估值中樞也完全無法與其在經營擴張期相提並論。

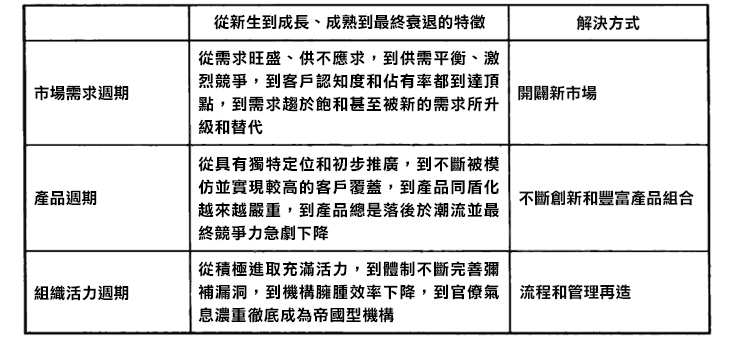

那麼企業生命週期優勢被哪些因素推動和主導呢?背後主要有 3 個更基本的週期推動,即:市場需求週期、產品週期和組織活力週期。

處於初步成長期的企業,市場需求遠未得到充分挖掘,市場潛在需求極大但同時又在開拓上面臨諸多困難 (比如政策和監管不到位、客戶認知度不高等) ,市場的競爭格局呈現混亂和多變的狀態。

企業的產品組合單薄而不完善,但因業績基數也很小,所以往往銷售成長彈性高。同時又因為市場逐漸打開後的競爭加劇和市場前途的不確定性,而容易出現起伏不定的特點。這種企業往往處於中小規模,危機意識濃厚,敢於創新,整個組織雖然機制上很不完善但卻活力十足,敢打敢拚。

發展到成長中後期或者接近成熟期的企業,市場需求開拓充分,客戶對於少數企業的認知度大為提升,表現在市場佔有率大幅度提升 (除非產業特性決定市場難以集中) ,產業競爭格局已經相對穩定和固化。

企業的產品也處於評價最高和客戶滲透力最強的階段,可能已經有幾個超級重磅的明星產品。這時的企業往往已經成為產業中的明顯領先者,企業規模急劇膨脹,管理機制健全完善。這個時期的企業往往經營績效突出且相對穩定性更高,市場知名度極高,成為績優股代表。

從成熟期項衰退階段滑落的企業,首先表現為以往賴以生存發展的市場正在逐漸飽和,或者這種需求已經開始被全新的業務所替代,但企業卻未跟上這種變革的步伐。

從產品週期看,衰落階段的企業墨守成規,產品競爭力持續下降,雖四處出擊但遲遲無法尋找到下一個重磅業務和產品的支撐。這時的企業已經發展成為一個商業帝國,層次分明、制度森嚴,害怕顛覆性創新、害怕冒險,企業和員工大多數時候只是在“例行公事”,失去了開拓的勇氣,充滿濃重的官僚氣息。表現在經營績效中,往往出現業績的持續滑落,大量失敗的投資,經營績效從歷史頂端持續下滑。

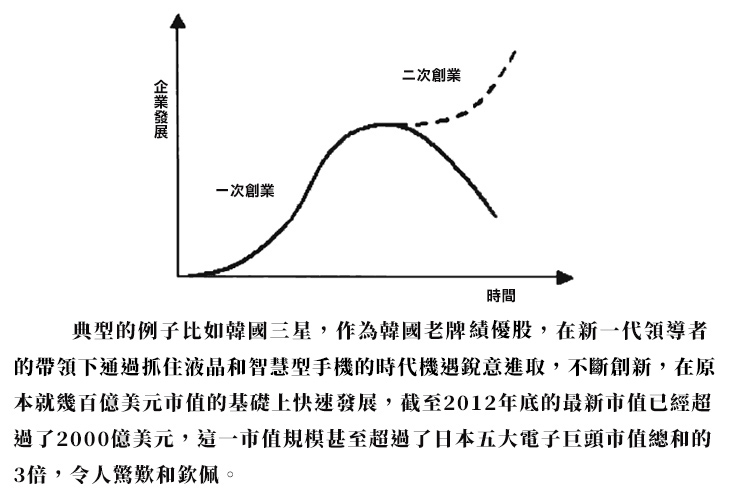

當然,上述 3 個因素並非總是同步的,對於不同生意特性企業的影響也是不均勻的。有些企業可能從需求和產品週期來看已經發展到了成熟期,但其企業機制依然保持著 (或者透過改革而達到) 旺盛的生命力和創造力,這樣的企業雖然可能已經很龐大,但依然存在透過開拓新的客戶需求、提供更多新產品組合而再次進入新成長期的可能。如下圖所示:

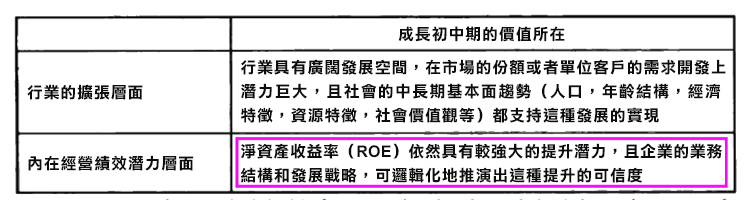

相對有可能二次創業的成熟企業,我個人更傾向於選擇那些處於經營的生命週期初中期的企業。這裡的經營週期有兩層,

- 產業擴張層面

- 企業內在經營績效潛力層面

具體如下圖:

當然,這種企業往往規模並不大 (相對產業市場空間而言) ,而中小規模企業總是給人一種不如大企業安全的印象。但在商業領域中,“大”其實從來不代表可以安心睡覺,因為“大”並不代表強,僅僅是規模的龐大往往是用粗糙和脆弱的經營作為代價,隨著景氣的變化隨時可能崩潰。

索尼 (Sony) 、夏普 (SHARP) 、松下 (Panasonic) 曾是世界電子產業代名詞一般的巨獸,但 12 年卻紛紛爆出巨額虧損,有媒體統計,其合計虧損額達到 400 多億美元,將之前十幾年的利潤一次性虧回去了。顯然,“大”並不是港灣。

結論

在面對一個企業時,我最先進行的就是收集所有能夠有利於我對上面的三要素進行判斷的資料來理解生意!比如從公開說明書、年報等相關段落 (產業與業務介紹) ,從產業特性和生意特點的角度衡量第一要素的貼近程度;從財務指標 (以年報為主) 審視有多符闔第二要素的要求;從企業當前競爭格局及發展戰略 (公開說明書、年報等的“產業競爭”部分、研究報告、網路訊息收集等) 來分析它在第三要素中所處的競爭階段。

《雪球》授權轉載

【延伸閱讀】

走過百年歷史的刮鬍刀老店吉列-它的護城河在哪裡-__-.png)