*機會─目前企業財報表現亮眼,美國經濟處於溫和擴張階段,聯準會主席鮑威爾認為通膨為短期壓力而非長期,不過就業仍有疑慮,相對先前預估 2023 年底前將不會升息,這次最新利率點陣圖顯示 2023 年底前可能會升息 2 次。下半年需留意隨著疫苗施打普及,聯準會可能調整量化寬鬆步伐。目前傳出基礎建設計畫可能縮減至 1.7 兆美元,力求兩黨都支持順利過關,但新提案仍「遠高於兩黨支持的規模」,在提案規模、募資方式都仍有分歧。目前美國經濟擴張、企業獲利佳、市場資金寬鬆,加上基建方案加持, 2021 年美股可望維持良好表現。

*風險─不過,市場可能有居高思危的壓力,於高檔隨時找理由修正,目前整體 S&P500 未來12 個月的本益比已來到 22 倍左右,與近 20 年的估值高峰接近,不排除有漲多拉回的風險,若是企業獲利不如預期,恐將影響股市的表現;另外,儘管美國 2021 年的 GDP 成長可期,但下半年的比較基期相對較高,其成長率將低於上半年表現的風險, FED 或考慮縮減購債規模或是升息,將不利企業估值表現。

SPDR 必需消費類股 ETF(XLP)近況

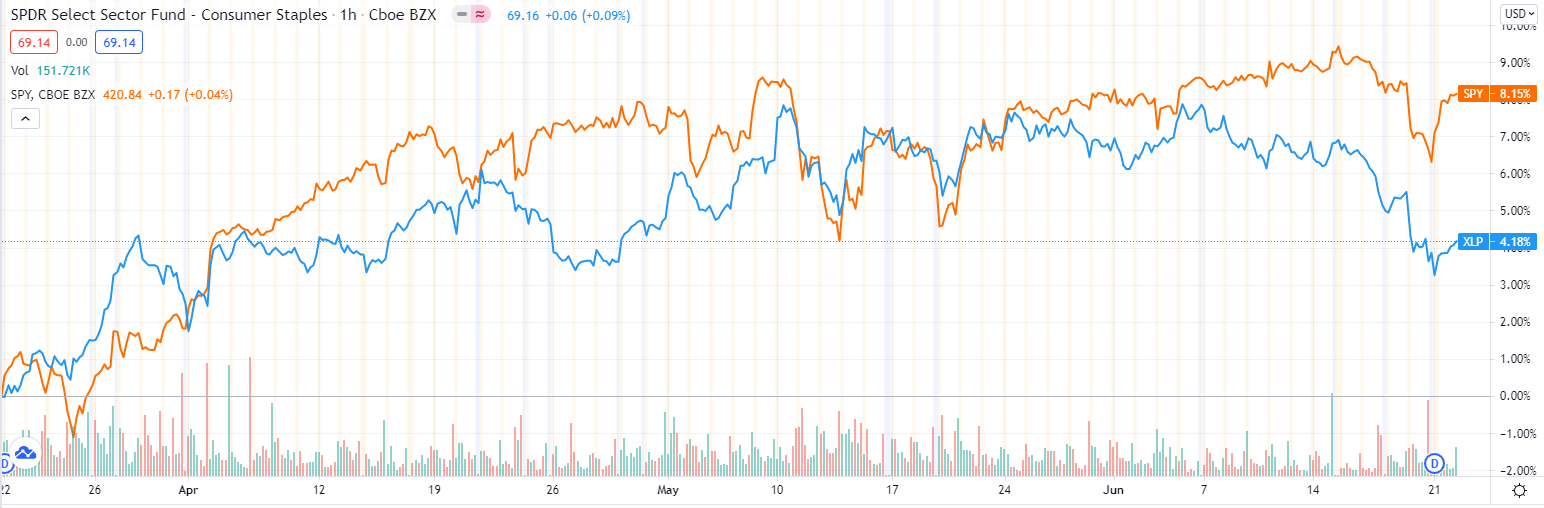

從上一季初(2020年03月31日)至今 ( 2021 年06月22日), XLY 報酬是+2.11%,低於 SPY 的+6.08%。

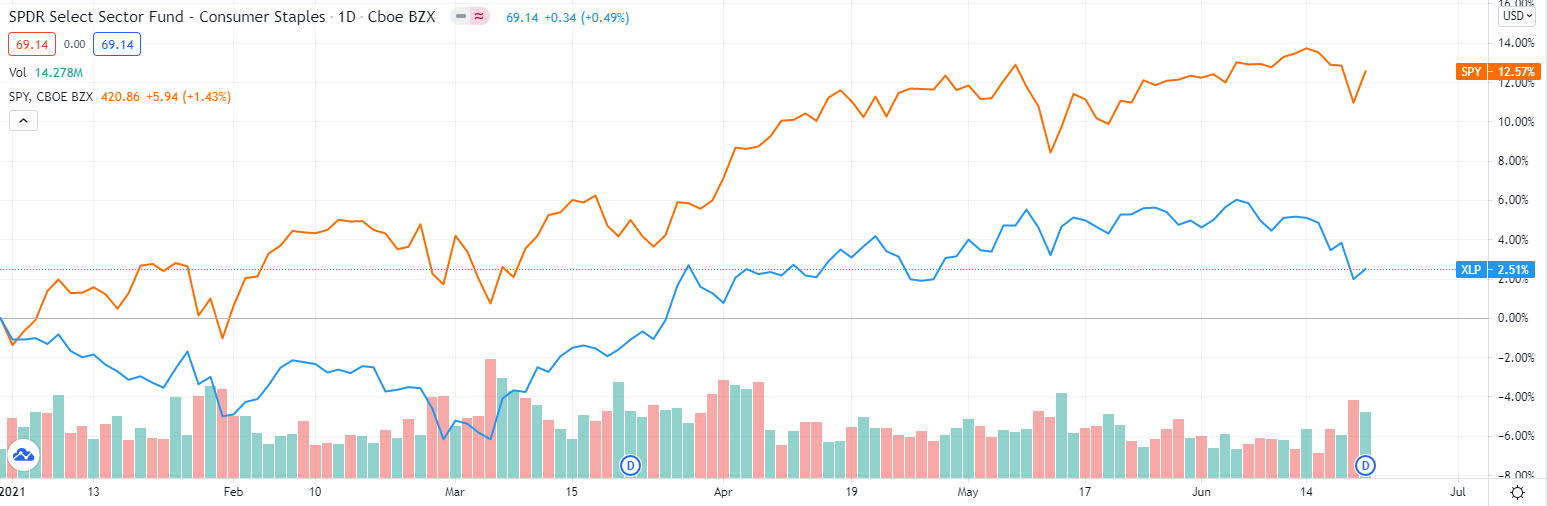

而從 2021 年初至今(2021 年 06 月 22 日), XLY 報酬為2.51%,低於 SPY 的 12.57%。

商品基本資料卡(截至 2021 年04月30日)

| 英文名稱/股票代號 | Consumer Staples Select Sector SPDR Fund |

| 發行公司 | SPDR (State Street Global Advisors) |

| 追蹤指數 | Consumer Staples Select Sector Index |

| 資產規模 | 112.71億美金 |

| 管理費 | 0.13% |

| 成立日期 | 1998/12/16 |

XLP前十大持股

| 公司名稱 | 股票代號 | 持股比重 | 今年以來的漲幅 (截至 2021 年06月21日) |

| Procter & Gamble Company | PG | 15.52% | -3.92% |

| Coca-Cola Company | KO | 10.02% | -0.39% |

| P EPS iCo Inc. | PEP | 9.54% | -0.44% |

| Walmart Inc. | WMT | 9.2% | -5.47% |

| Costco Wholesale Corporation | COST | 4.8% | 1.50% |

| Mondelez International Inc. Class A | MDLZ | 4.78% | 6.85% |

| Philip Morris International Inc. | PM | 4.62% | 21.80% |

| Altria Group Inc | MO | 4.28% | 16.97% |

| Colgate-Palmolive Company | CL | 3.79% | -4.19% |

| Estee Lauder Companies Inc. Class A |

EL | 3.75% | 11.55% |

上一季發生的事

Procter & Gamble Company (PG.US)財報:

1Q21 淨營收為 181 億元,年增率 5%,稅後 EPS 為1.26元,年增率 13%。自然營收成長影響 4%,其中 2% 來自定價成長、另外 2% 來自較佳的產品組合。正向產品組合來自於較高比例的高價 Home Care、Oral Care 和應用商品,以及北美與大中華地區,出貨量與前一年相同。

Beauty 部門營收成長年增率 7%,護膚和個人護理自然成長為高個位數,主要來自較佳的產品組合,SK-II brand 銷售增加,護髮自然成長為高個位數,來自於大中華區創新、通路業務成長,以及疫情較低的基期中成長。

美容(Grooming)部門營收成長年增率4% ,家電銷售由於對家用美容和造型產品的需求增加增長了 20% 以上。 Shave Care 有機銷售額保持不變,女性刀片和刮鬍刀的價格上漲和增長被消費量下降所抵消。

本季度醫療保健部門的有機銷售額增長了 3%。 口腔護理自然銷售達高個位數增長,來自創新驅動的與較佳積極組合影響產品增長。個人醫療保健自然銷售額下降中個位數,主要是由於與 COVID19 大流行相關的消費者和零售商庫存在基期內增加,低於當前的咳嗽、感冒和流感季節。

本季度織品和家庭護理部門的有機銷售額增長了 7%。 織物護理在創新、營銷投資、貶值相關的推動下,自然銷售額增長了低個位數,來自價格上漲和來自產品銷售組合不成比例增長。家庭護理有機銷售額增加來自大流行期間消費者對家庭清潔產品的需求,及北美地區較強增長。

嬰兒、女性和家庭護理部門的自然銷售額與去年同期相比下降了 1%。嬰兒護理有機銷售額下降個位數,主要是由於零售商減少當前時期的庫存。女性護理自然銷售額下降低個位數,來自某些歐洲市場的收縮,部分被較佳產品組合抵銷。 家庭護理有機銷售額增長中個位數字主要是由於促銷活動減少導致價格上漲。

可口可樂(KO.US) 財報:

營收:淨營收成長 5% 至 90 億元,自然成長達 6%,來自 5% 來自銷售額增加、另外 1% 來自較佳產品組合。

毛利率:營業毛利率為 30.2%(前一年為 27.7%),主因較佳的成本管理,部分受到匯率波動抵銷。

商業環境更新:全球單位銷售與消費者流動性密切相關,受驅動通過不同市場的疫苗接種率和離家渠道(away from home)的銷售相關改進。 整個第一季度,在冠狀病毒相關的市場復甦的推動下,每月的銷量趨勢穩步改善,不確定性已經減弱。 然而,世界各地的復甦之路仍然不同步。 3 月成交量為回到 2019 年的水平,在家渠道的增長被離家渠道的壓力所抵消。 可口可樂強勁增長、起泡口味和營養品、果汁、乳製品和植物性飲料類別的增長被本季度補水產品的壓力所抵消。

以消費者為中心推動規模化品牌的創新:該公司在全球範圍內推出了新產品幾個類別,利用喜愛的品牌來推動規模和影響。在美國,該公司推出 smartwater®+,一系列補水產品,具有獨特的成分搭配和量身定制的風味提取物用於特定的健康場合。三種 smartwater®+ variants – smartwater®+ clarity、smartwater®+ tranquility和 smartwater®+renew – 提供獨特的補水體驗,並將得到 360 度營銷的支持活動。此次推出是該公司在主要市場的優質飲料產品組合中的最新成員。

在國際市場取得初步成功後,該公司推出了 Coca-Cola® with Coffee 和 Coca-Cola® 美國的咖啡零糖,讓消費者耳目一新。這一創新體現了公司將成功的飲料創新擴展到新的提升和轉移戰略,美國成為第 50 個推出該產品的市場。此外,Topo Chico™ Hard Seltzer 繼續在拉丁美洲和歐洲擴張,最近在美國的主要市場推出。

下一季的展望

最近,因為重啟經濟,低基期的循環型或價值型股票表現比較好,不過最近這樣的資金輪動有可能準備結束成長型類股下半年可能轉向走強,恢復市場領導地位雖然,短期價值股可能還是比較強,但我們應該開始留意許多符合長期趨勢的科技類股

尤其是,美國科技股有良好的基本面支撐,今年 EPS 成長率高達 16.4%,明年仍可望有 13% 成長。另外,科技股一些指標企業今年第一季財報多優於市場預期,像是晶片與半導體仍供不應求。

至於整體 S&P 500 第 1 季財報表現不錯,聯準會維持寬鬆政策、市場流動性很多狀況下,美股可望維持高檔震盪格局。只不過,股票操作仍需觀察政策動向及投資風格切換的問題。

至於,在傳產及循環類股方面,受惠經濟持續解封,工業、能源及原物料族群仍有表現空間。替代能源及太陽能等族群持續看好,但須留意政府政策轉變可能帶來的影響。

標普 500 指數企業 2Q21~4Q21 獲利年增率分別為 53.1%、19.2%及 14.8% 的雙位數成長, 2021 年獲利大幅增長 27.2%,讓美股估值不再過分昂貴。根據近期公布企業財報看來,終端需求強勁、企業庫存水位仍偏低的狀況下,市場對於即將陸續公布財報表現也多看好。

【延伸閱讀】