詹皇 (LeBron James) 見巴菲特 (Warren Buffett) 。皇曰:“叟!巨富如寡人者,何以伺貲財而謀利邪?”巴子對曰:“皇之餘生,可月供於低費用之指數基金,此乃大善之計也。藏金於美利堅如狡兔三窟,屯之經年累月如為山九仞,持之卅、卌載之光陰,必不負於陛下。此計妙甚,陛下無可憂慮者也。” — 題記

之於巴菲特的成功,有兩套常規解釋 — 第一套是雞湯,而第二套是硫酸。雞湯諸如:要堅持信念吶同志們;要選對小夥伴吶;人貪我怕,人怕我貪;不要裸泳啊;複利無敵,要堅持滾雪球,就要有很濕的雪與很長的坡。

硫酸諸如:

- 巴菲特是美國人,你不是美國人?那你別指望了;

- 巴菲特他爹是個眾議員,你爹是個服務員?那你別指望了;

- 巴菲特的老師是葛拉漢 (Benjamin Graham) ,啊你的老師是賈不妙?那你別指望了;

- 波克夏(Berkshire Hathaway, BRK.A-US)的投資人無法撤資,什麼你的投資人撤資如拔草?那你的基金別指望了。

雞湯當然你可以痛飲,只要別以為是喝了什麼仙湯就行。他人貪婪我恐懼,他人恐懼我貪婪這種話剛聽到時確實會讓你心花怒放,但我可以明確告訴你在實踐中基本是枉然,這句話並不能教你擇時;對於一個抄底者而言在他人恐懼的時候,大多數情況下你最正確的姿勢應該是也跟著恐懼,不然你接幾把飛刀就知道了……至於滾雪球這個比喻,有過親身滾雪球經歷的人都知道,自然界中的雪球要麼越滾越小,要麼滾大了以後最終爆裂成粉,想要怒放的生命。

比起雞湯,硫酸式的解釋害人程度其實較小,反正就是各種決定論了強調弱者無可逆襲 — 不是我們不努力,奈何對面開外掛呀。如果你信了,對主動投資心灰意冷,那去買買指數基金其實也是極好的 (參見上面巴菲特給詹姆斯的建議) 。

但硫酸解釋仍然有問題,首先做人我們總歸還是要強調一下主觀努力;另外這解釋本身對老爺子不公平 — 是的巴菲特出身確實不錯,但那也不是頂級豪門,況且還是在內布拉斯州加這種難見禽糞之地,比老爺子自然條件好的大有人在,也沒見有第二個巴菲特被決定論所決定。

所以雞湯和硫酸都有點道理但又不足盡信。有這麼幾個基本結論 —

- 老爺子的成功大機率不是一個隨機事件,也就是不純粹靠運氣。

- 能夠持續三十年以上 0.76 的夏普比率確實很厲害,但是仍然不足以厲害到世界首富的地步,老爺子的秘密是上了一個 1.6:1 的廉價槓桿。

- 如果你以 1.6:1 的投資槓桿投資指數,你和巴菲特之間仍然會有大約 9% 的差距,而這個差距就說明了老爺子自然還是有他的厲害之處。

那到底厲害在哪?

有很多人大言不慚地說巴菲特是美國資本主義的毒瘤,他們的論調依據是巴菲特本質上是反競爭的,你看老爺子整天嚷著要挖寬護城河、保衛土城堡,要拒競爭者於千里之外。然後他們說:反競爭=資本主義的毒瘤。

雖然他們的邏輯和結論都挺傻的,但是論據倒是挺客觀,運用自身資源把競爭對手搞死是老爺子的一貫手段,而這個手段一般投資者並不具備。這個關鍵詞叫 activism。

先說下什麼叫 activism,或者 activist 是群什麼人。 activist investor 這詞中文可以翻譯為主動型投資者,即與一般被動型的股東相區別,還可以被意譯為維權型投資者、激進型投資者、拚命型投資者;一般你投資某個上市公司股票無非就是想搭個便車;但某些股東由於持股巨大,就總琢磨著搞進董事會影響管理層決策,凡事親力親為。

華爾街比較有名的 activist 有潘興廣場的比爾·阿克曼 (Bill Ackman) 、伊坎企業的卡爾·伊坎 (Carl Icahn) 、綠光資本的大衛·安宏 (David Einhorn) 等。

比起安宏這種動不動就想把通用汽車(General Motors, GM-US)的股票拆成兩檔的 actvisit investor,巴菲特的 activism 好像並不太為人所知—不過老爺子表示你們玩的不過是我當年玩剩下的。在老爺子漫長的贏家人生裡 activism 可真的沒少出現。巴菲特可也是曾有過衝冠一怒為口氣的燃燒歲月的,曾也是動不動就要買光波克夏 (Berkshire Hathaway) 紡織廠並把原廠長給怒炒掉的。八旬老漢曾經也年輕過,老爺子雖然面善,但他能是一個善類?

比如,舉個例子,大家可能都熟悉老爺子曾經收購《水牛城新聞報 (Buffalo newspaper) 》的故事,在很長一段時間裡《水牛城》是波克夏唯一全資收購的報紙。當時波克夏花了 3250 萬美金收購《水牛城新聞報》,而彼時《水牛城》的經營性利潤 (operating income) 不過區區 170 萬美元,所以這筆收購是很不便宜的,看不出半點“巴氏價投”的綽約風姿。

當時《水牛城》在水牛城的最大對手是《信使快報》,但《水牛城》沒有週末版,而《使報》在週末就比較出彩。結果老爺子收購了《水牛城》之後就迅雷不及掩耳地就搞了個週日版,然後開始了與《使報》曠日持久的價格戰和極 low 的殘酷競爭。

本來均能盈利的《水牛城》和《使報》,結果手牽手陷入了虧損,而且還都被拖進了與工會的纏鬥之中;《水牛城》曾虧到蒙格 (Charlie Munger) 寢食難安,但巴菲特有錢有勢能撐得住場子;而沒有爹的《使報》最終無法扛損而黯淡出局。《使報》最後關門大吉。《水牛城》在完爆了《使報》之後壕取地區性壟斷地位,到了 1986 年,稅前利潤已高達 3500 萬美元。《水牛城新聞報》的勝利對波克夏至關重要,因為這是當時最大的一個部位。

順便提一句,蒙格曾經蔑稱不斷漲價的 Valeant 為一條臭水溝,我當時在年會現場,聽到之後第一反應就覺得這個真的是諷刺到不行。因為蒙格本人就曾說過 (見於 Alice Schroeder 的巴菲特傳記《滾雪球 (The Snowball) 》) :巴菲特屢試不爽的管理技術就兩點:抽出公司帳面上的現金—然後再給公司的產品漲價。

除了碾壓競爭以外,老爺子通過碾壓投資對象管理層來釋放價值也是一把好手。再舉一個稍微冷僻一些的例子。

上個世紀五十年代,這還是在巴菲特的前波克夏時期,當時的巴菲特合夥基金看上了一家叫Sanborn Map 的公司,該公司致力於出版與更新美國各大城市的精密地圖,而這種地圖精密、詳細、內容豐富到爆炸。詳細到什麼地步?老爺子家鄉小鎮奧馬哈的地圖,做出來可以重達 50 磅 (大約 23 公斤) 。那誰會需要這些比當今的衛星圖象還要詳細的地圖呢?—比如火災保險公司,他們就迫切需要這些訊息來衡量承保風險。

在公司早期,由於近乎壟斷的地位,Sanborn 地圖公司利潤驚人,而且幾乎不受經濟週期影響,也幾乎不需要資本再投入。這就是巴菲特最喜歡的不需要巨大的資本投入卻可以源源產生現金流的公司。由於錢多又沒處花,這家公司自然而然地於三十年代開始了投資生涯,一半債券一半股權,並逐步積累了一個頗為可觀的投資組合。

後來,公司的老本行就比較凋敝,從 1938 年到 1958 年,道指從 100 漲到了 550 美元,但 Sanborn 的股票從 110 美元跌到了 45 美元。但與此同時,Sanborn 公司投資組合的價值從每股 20 美元漲到了每股 65 美元。

這就說明 — 在 1938 年投資者覺得地圖業務值 90 塊,投資值 20 塊;但到了 1958 年,投資者覺得公司投資資產部分至少要打個七折,而地圖業務可以白送。面對這個情況,老爺子就饑渴難耐了 — 巴菲特合夥基金用了 35% 的資產收了這家公司。

看到這裡我忍不住想插播一下,大家有沒有覺得有點似曾相識,這一幕是如此熟悉?主業異常凋敝,但投資組合慢慢漲,這讓你想到了哪一家中概公司請大聲說出來 — 我們的老朋友人人公司嘛 — 主營稀爛、股價低迷、但投資組合價值連城。怎麼,閲讀關於巴菲特的書多 如牛毛的你,摩拳擦掌但總是哀嘆沒有價投機會的你,想學巴菲特玩一把巴氏價投的你,敢用 35% 的部位下注人人嗎?

先等等,別太樂觀,且看故事發展。與人人一樣,Sanborn 打折扣的原因是市場對管理層的不信任 — 投資收益巨大,誰還有心思去哈哈地去做實業。 那董事會呢 — 光景更是稀爛,十四個董事裡有九個來自於保險行業 (也就是 Sanborn 的客戶,這裡的利益衝突你懂的) ,且九個董事一共持有 46 股 (公司總股本是 10 萬 5000 股) ,與股東利益完全不綁定。他們毫無動力去為公司股東釋放價值。

公司的前主席去世後留下個孤兒寡母,寡母持有 1 萬 5000 股,孤兒是公司董事,並對公司光景異常不滿,在爭取公司元首職位而不得的情況下其憤而辭職。於是這些股票就被巴菲特給收購走。之後巴菲特又在公開市場增持至 2 萬 4000 股,占公司總股本 44%,並親自進駐董事會;他還聯合個別其他不滿的大股東,開始向管理層施壓。

最後為了避免一場代理權大戰 (proxy fight) 管理層選擇讓步,因為他們知道即使開戰巴菲特聯盟也勝券在握。最後 Sanborn 的投資組合以公允價格被分拆出來,價值得以釋放,利潤得以彰顯。

是役,老爺子合夥基金在這個 35% 的部位上獲利大約是 50%。大家可想而知這一戰對於早年的巴菲特及其襁褓中的帝國是個什麼意義。

所以對於價值投資而言,有時候看到價值並不難,但如何釋放價值才是千年難題。這也是現在討論投資人人公司的關鍵,大多數人不具備巴菲特這種直接殺進去庖丁解牛的實力。我們都非常清楚巴菲特在富國銀行 (Wells Fargo) 、美國運通(American Express, AXP-US) (American Express) 這些超巨型上市公司上躺著做個安靜的美股東,但比較忽視巴菲特曾經也是 — 而將來如果需要他仍然會是 — 一個 activist。

用老爺子在 1960 年投資者信的原話來講:

“目前我們利潤衰減的被動型投資與利潤猛漲的主動型投資 (control investments,在這裡主動 vs. 被動不是主動管理 vs 指數基金,而是主動參與決策 vs. 被動當個股東) 到底哪塊更重要?我其實並不知道,因為這取決於當時的市場狀況。

我目前的態度是,將此二者當做此消彼長的策略毫無道理……在很多情況下群眾都喜歡搭便車 (coattail riding) ,而大股東必須要為盈利不佳或者利用不足的資產想想辦法,來扭轉局面。我們在 Sanborn 和 Dempster 的投資上都親力親為,但在其他條件不變的情況下,我們還是更願意別人來做這個累活。當然,在這種情況下一是要吃準巨大的投資價值,二是我們還要分外留意在搭誰的車。”

“我們還要分外留意在搭誰的車。”

巴菲特不但在前期對一些大部位關懷備至,中後期老爺子在他的上市公司投資組合上其實也沒少操心,並不是躺著賺錢。而除此之外,老爺子最厲害的還有一點,他很知道什麼時候應該做 activist,而什麼時候應該避免 proxy fight。

比如可口可樂(Coca-Cola, KO-US) (Coca-Cola) 公司,曾經有過一段時間股東們都希望老爺子出面去砍一砍高層們天價的報酬。但是巴菲特冷靜地一看,發現這是要亂 — 關鍵時刻與其投票宣戰,不如私下和談化干戈為玉帛,於是最後此事和平解決。

巴氏 activism 的哲學:1. 如無必要,千萬不與生意夥伴開戰;2. 公司董事會:一半是生意,另一半是人情。好的生意人如好的政治家:知道什麼時候應該和平而什麼時候應該戰爭,也知道什麼時候應該仁慈什麼時候應該殘忍。

時常笑靨如花的巴菲特殘酷起來讓人也是很害怕:波克夏最近正忙著與巴西的私募基金 3G一起給漢堡王(母公司 Restaurant Brands, QSR-US) (Burger King) 和卡夫亨氏(Kraft Heinz, KHC-US) (Kraft Heinz) 進行全方位的裁員減支。自從合併以來 Heinz 已經有五分之一員工 (大約 1 萬人) 被無情裁掉;媒體形容此事:如割喉一般 (cutthroat) 。

巴菲特不僅是他某些投資的 activist,更是他自己的公司 — 波克夏紡織廠的終極大 activist,老爺子鐵腕治廠五十餘載,波克夏全身上下都透著濃濃的遮掩不住的厲害與不凡。

任何上市公司想要模仿波克夏的成功模式,畫虎類犬幾成必然。是的你可以買上幾個保險公司,是的你可以全資吞下一些極好的生意,是的你可以長期持有一籃子大型績優股,你可以幻想自己在搞波克夏模式。

但是你能幾十年如一日地在利潤滿盈的情況下堅持不分紅嗎?你能擋住華爾街的壓力讓你做這做那嗎?你能無視公司短期的股價波動嗎?如果企業龐大,你能避免官僚化嗎?你能放權給手下的經理嗎?你能用一種類似合夥的方式統領一個市值千億記的上市公司嗎?你能不給你公司的董事們開工資嗎?

標普 500 公司董事會席位的平均報酬是 25 萬美元,波克夏是 3800 美元 — 因為波克夏的董事們諸如比爾·蓋茲 (Bill Gates) 什麼的根本不 care 報酬,這些大手筆持股的董事是發自內心真正地關切波克夏的命運,因為他們的波克夏股票太值錢。

波克夏,從各個角度看都是一個變態的公司。我曾到過波克夏的全球總部 — Kiewit Plaza — 其派頭不會超過鐵嶺市民政局大樓,你會徹底淪陷於驚愕之中 — 這是一家市值 4000 億美元公司的總部?這種檔位這種級別的公司不應該在地球上造個 home 鍵嗎? (前段時間讀到一文,說一間 App 創業公司拿到 300 萬天使輪後第一件事就是去租一個 200 多平方的辦公區,當然不久後就被迫要搬走了。)

而波克夏的內在系統 — 其公司治理更是變態無比,全世界可能都找不出第二家來,而這一切都是因為有一個八旬老漢在那裡守著。很多人會問在巴菲特之後波克夏將如何如何,蒙格卻直接反問道:你們覺得世界上有多少人能做巴菲特做的這些事?

(波克夏的全球總部)

(波克夏的全球總部)

我們說了槓桿也說了 activism,這兩件事在老爺子的厲害路上可不是錦上添花的,而是雪中送炭;這兩個元素無論缺了哪個,老爺子雖然還是可能成功,但是不可能成功到這個令人髮指的地步,而成為這個星球上最有名的投資家。

老爺子厲害路上的這兩個因素是一般的個人投資者很難做到的,哪怕你掌握了巴氏價投的精髓。所以我不確定你要嘗試去複製巴菲特之道一定是一件好事。如果你表示不能贊同,那可以想想如果現在持倉了 35% 的人人股票,是個什麼感受。

當然老爺子還是有很多可以學的地方,這方面的記載已經車載斗量不可勝數了,能力圈、護城河、安全邊際三連擊,幼叟皆知,我也不想在此累牘。就簡單講一個,回到一開始提到的那篇論文《巴菲特的阿爾法》。

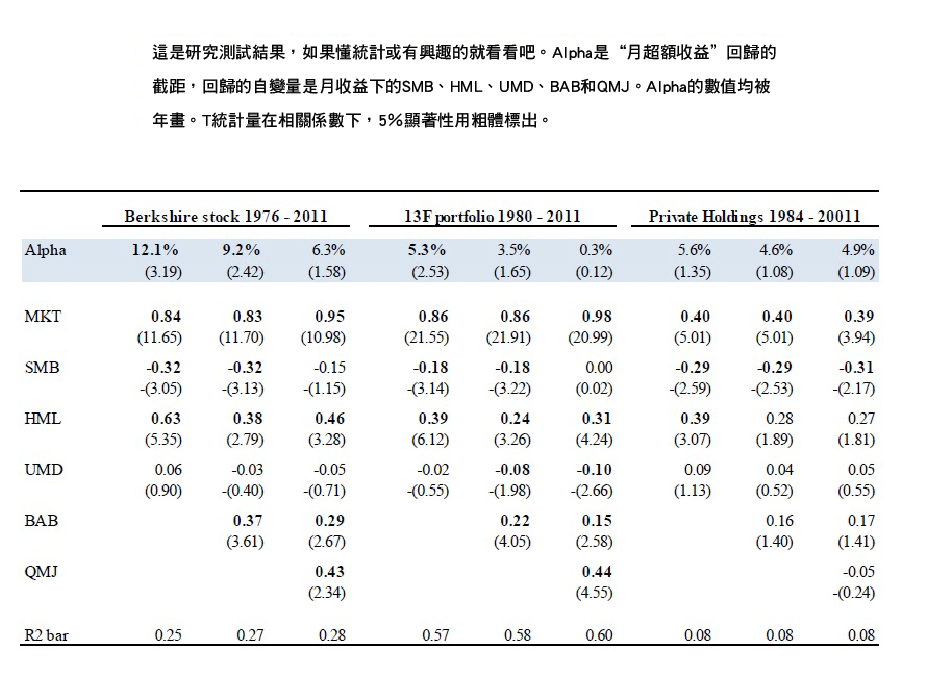

這篇論文用 Carhart 四因子模型分析了一下巴菲特的回報表現,這個模型本身不複雜,我們回顧一下Fama-French三因子模型:

- 市場風險溢價因子,股票市場回報減去無風險收益率;

- 規模因子 (SMB, small minus big) ,反應公司規模,歷史上小規模公司表現好於大規模公司;

- 價值因子 (HML, high book-market minus low book-market) ,反應公司帳面價值與市值之比,歷史上此比率高的公司表現好於比率低的公司。

而 Carhart 的四因子模型就是在三因子上再加一個動量因子 (UMD,up-minus-down) ,表示漲勢的股票與跌勢的股票之差 (近 12 個月股價表現最好股票的加權平均與表現最爛股票的加權平均之差) 。

分析的結果也很簡單 — 四因子模型不能解釋巴菲特的阿爾法 (超額收益) ,規模、價值、動量這些因子在巴大神面前都是渣渣。於是研究者測試了其他兩個因子,第一叫是“對賭 beta” (BAB,betting-against-beta) ,意思是做多低 beta 資產並做空高 beta 資產;第二個是質量因子 (QMJ, quality-minus-junk) ,反映做多“優質”公司 — 公司高利潤、高成長、高分紅等 — 並做空“劣質”公司而帶來的收益。

結果是這兩個因子卻能很好解釋巴菲特的阿爾法。所以我們大概知道巴氏價投的很大一塊超額收益來自於投資低 beta、相對穩定、且高質量的公司,並且,再加一個不小的槓桿。我們發現巴菲特的業績不能用價值因子解釋,但可以用質量因子解釋。

所以你看,其實我們嘴上整天叨逼叨的價投,有兩種:一種是葛老 (Ben Graham) 、賽斯·克拉爾曼 (Seth Klarman) 倡導的這種 — 可以稱其為價投原教旨主義 — 只要價值高過價格就可以一戰,這種投資方法下,價值因子對超額收益會有深遠影響;另一種是巴菲特的“巴氏價投”,他認為投資者值得用公允的價格去投資一個優秀的企業,更強調質量。

此因子分析的結果也驗證了這句話是老爺子的肺腑之言 — “用公道的價格買一個王道的公司要好過用王道的價格買一個公道的公司。” (It’s far better to buy a wonderful company at a fair price than a fair company at a wonderful price. 見 1987 年股東信) 。這句話我個人雖然不太敢苟同,但老爺子確實是身體力行、誠不我欺也。

最後我也想來灌點雞湯 — 巴菲特的成功,很大程度也來自於五六十年矢志不渝、心無旁鶩地在做同一件事情。當然他有一個足可依靠的支持網絡,而我認為這個挺重要,一般人也很難具備 — 比如聽說巴菲特在生活上比較低能、飲食起居全依賴妻子服侍。舉個例子,每天早上出門老爺子的太太會在他車裡面放三個杯子,分別放入 2.61 美元、2.95 美元和 3.17 美元,這分別對應麥當勞(McDonald’s, MCD-US)的三種漢堡稅後的價格。

這種心無旁鶩一般人很難做到,我要是連續幾天不多陪一下女兒,我老婆可能就要請我吃一套獨孤九劍。還有其他一些原因確實是原因但都是顯而易見 — 什麼美國 GDP 的成長啊, 什麼老爺子長壽啊,有些人把沒有發生第三次世界大戰也歸入巴菲特成功的因素 — 正確的廢話太多了,你怎麼不說太陽系沒有爆炸這個前提也很重要呢。

巴菲特的成功確實是很多因素的完美風暴,有很強的不可複製性。有些人追尋巴氏價投、機緣巧合下賺了點錢,就膨脹了,他們說我要是被播撒在美帝、我要是有個當議院的爹、我要是拜葛拉漢為師,老子我也能成第二個巴菲特 — 但問題是,你真的快樂嗎?

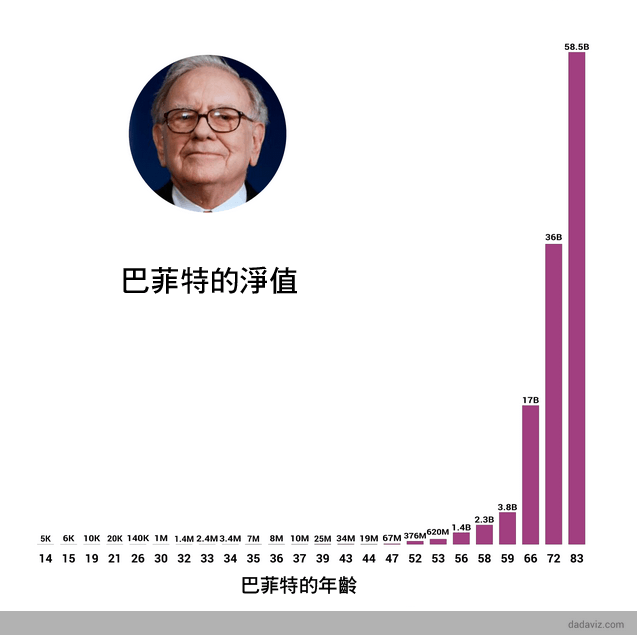

老爺子巨額身家的絶大部分是在 52 歲以後賺到的,他們覺得自己還年輕;但其沒注意的是,年輕時候的老巴起點已然很高 — 你看他 26 歲就已經有 14 萬美元,而 30 歲就有 100 萬美元,而 1960 年 100 萬美元的購買力大概等於現在的 800 萬,可以算是年輕有為的人傑了,已然實現財務自由。這起點哪能是一般人能及。

所以,放棄去複製巴菲特、甚至放棄去複製巴菲特之道,對一個一般的投資者而言,居然可能是一件好事 — 因為你如何能複製得了呢。當然老爺子的許多投資思想仍然有極其璀璨的光環,樸素而睿智,很有教育意義;如果你想將一些相對正確的理財投資觀教給下一代,確實大可一用。

《雪球》授權轉載

【延伸閱讀】

特斯拉與Solar-City間的秘密-華爾街究竟有多醜陋ai.png)