股市走到今年最後一季,流動性降低,市場也出現了分化行情。而今年以來,因為部分板塊一直無懼外部環境的衝擊,迎來上漲行情,促使投資者紛紛買入。其中就不乏我們經常關注的那些頂級投資機構。

近期,大部分機構都公佈了今年第三季度末的美股持股情況。巴菲特旗下的波克夏海瑟威(Berkshire Hathaway, BRK.B-US),以及 高瓴資本 、 橋水 、 淡馬錫 等也包括在內。

他們的持股情況有著不少的共同點,電商、SaaS 以及 新能源板塊 都是這些頂級投資機構的持股選擇。那麼它們具體選擇了哪些公司呢?而在美股眾多板塊中,為何這些公司涉及的板塊能夠在牛市或許熊市中股價依然堅挺,吸引機構的目光?

巴菲特旗下的波克夏海瑟威(Berkshire Hathaway, BRK.B-US),以及高瓴資本、橋水、淡馬錫等,他們的持股情況有著不少的共同點,電商、SaaS 以及 新能源板塊 都是這些頂級投資機構的持股選擇。

一、“巴菲特們”三季度都買了什麼

今年第三季度,機構在資本市場上不斷加大籌碼,因此持股規模也在逐漸擴大。

在波克夏海瑟威提交的最新報告中,相比第二季度,巴菲特在美股第三季度持股增加了 260 多億。而目前持股 49 隻股票,累計價值為 2288.9 億美元。雖然巴菲特多次在一些股票裡來回調倉,但蘋果(Apple, AAPL-US)仍然是其最大持股股票,短期內它的所處的地位可能難以撼動。

高瓴資本、橋水基金和淡馬錫也不約而同地擴大了部位。目前高瓴在美股市場持有 89 家公司股票,總市值為 132 億美元;橋水基金持股 431 隻股票,市值達 83 億美元;而淡馬錫的持股市值為 197 億。

仔細研究諸多頂級投資機構的美股持股情況,美股研究社總結出了幾大看點:

1. 資本重倉中概股,“電商三巨頭”成首選

在高瓴的美股持股中,前十大持股裡中概股就佔據了 8 個席位,其中中國電商三巨頭備受高瓴的青睞。目前京東(JD-US)的部位大幅增加了 104.92% ,阿里增加 2.82% ,拼多多(Pinduoduo Inc, PDD-US)則增加了 3.47% 。

對於電商板塊的投資,同樣有橋水基金的身影,而中國電商三巨頭也成為其選擇。值得一提的是,上季度阿里巴巴(Alibaba, BABA-US)就已成為了前十大持股,而橋水本季度也繼續增持阿里。

阿里巴巴同樣成為了淡馬錫的第一大重倉股,持股市值達到 35.46 億美元。此外,淡馬錫還選擇了 東南亞電商 Sea Limited 和全球電商巨頭 亞馬遜(Amazon, AMZN-US)。

2. “埋伏”新能源,“造車三傻”火遍全球

第三季,機構對於新能源相關領域的投資佈局也一直未停止。高瓴入手了“造車新勢力”蔚來、理想和小鵬汽車。截至 9 月 30 日,持有三隻股票的總價值約為 9862 萬美元。

橋水基金同高瓴資本在新能源領域依然不謀而合,本季度也增持了蔚來的股票。蔚來汽車(Nio, NIO-US)更是受到了全球市場的青睞,美國最大公共養老金CalPERS在最新報告顯示,對其和特斯拉(Tesla, TSLA-US)均進行加倉。另外,加拿大養老金三季度也大幅加倉了蔚來汽車。

值得一提的是,“造車三傻”接連在美股上市後,股價漲勢迅猛,第四季度表現則最為突出。

蔚來汽車今年累計漲幅超過 1100% ,市值達 664.34 億美元;理想累計漲幅超過 230% ,市值達 318.31 美元;小鵬累計漲幅超過 259% ,市值達 395.93 億美元。

3. 不過時的“硬科技”,資本相中SaaS黃金賽道

目前來看,資本將網路、新能源作為主要佈局領域。此外,機構對於科技和SaaS板塊也是青睞有加。

高瓴資本在三季度持有了 4 家雲端運算產業公司,其中就包括了Zoom雲影片通訊、Salesforce(CRM-US)、國內IDC龍頭萬國數據以及Snowflake。其中,Zoom一直作為高瓴長期持有的個股,今年已累計上漲超過 544% ,早已邁過千億市值關口。

Snowflake無疑是今年SaaS板塊中的明星股之一。不僅是收穫了高瓴和淡馬錫的青睞,而且巴菲特也因其開始了首次認購新股。

💡 延伸閱讀>> 讓巴菲特罕見出手!雲運算公司 Snowflake 究竟是何方神聖?

巴菲特旗下的波克夏在Snowflake上市後就直接購買了 2.5 億美元股票,還將從公司的一位投資人手上再購買價值超 3.2 億美元的股票。可見,巴菲特對Snowflake的重視程度。

可以發現,三季度電商、新能源、SaaS板塊都深受機構喜愛。而具體到個股,電商三巨頭、新勢力造車、Zoom、Snowflake等都是投資者重點關注的科技類型公司。它們能夠穿越週期的動力究竟是什麼?

二、價值投資 成穿越牛熊週期的原動力?

投資回報的本質是作為企業擁有者,獲得管理團隊為企業創新成長帶來的價值累積。這句話放在任何時間都受用,而那些可被稱為“產業風向標”的投資機構們也深諳這個道理。

無論是電商、新能源板塊,還是SaaS板塊,都是科技創新的產物,它們都緊跟著時代發展的腳步。

因此,投資機構們都相中它們未來巨大的潛力空間,選擇陪伴它們成長。

在電商板塊中,電商三巨頭已逐漸形成規模效應,在產業中長期佔據著頭部地位。最新季度中,阿里營收達 1550.59 億元,與上期相比成長 30% ;京東實現營收 1742 億元,與上期相比成長 29.2% ;拼多多營收為 142.1 億元,與上期相比成長 89% 。此外,拼多多還在Non-GAAP下首次實現季度獲利,達 4.67 億美元。

數據顯示, 2019 年全球線上零售總額為 3.5 兆美元,與上期相比成長 20.73% ,預計 2020 年全球線上零售總額將突破 4 兆美元,未來幾年仍將持續成長;而今年的線上購物滲透率將達到 64.6% 受到公共衛生事件影響,線上購物滲透率將會進一步成長,全球的電商企業都將迎來了更廣闊的成長前景。網路經濟作為重要部分,也將會受益於國內整體經濟的高速公路發展。

高盛表示,預計明年中國實際GDP成長將達到 7.5% ,名義GDP成長將超過 10% 。經濟將在一段時間內維持一枝獨秀,但全球金融市場尚未對此充分定價。

在新能源板塊中,在相比政策的支持下,蔚來、理想和小鵬所處的產業具備更大的成長潛力。蔚來、理想和小鵬汽車最新季度的毛利率分別為 12.9% 、 19.8% 和 4.6% ,今年整體完成“轉正”。目前領先企業都已擺脫貼錢賣車的陰霾,整個產業在向著規模效應逐漸邁進。

目前國內新能源汽車的滲透率依然不足 10% ,具備著巨大的成長空間。特斯拉作為全球新能源汽車巨頭,最新季度營收達 87.7 億美元,今年股價上漲超過 484% ,市值超過 4641 億美元。特斯拉的“鯰魚效應”持續升級,也將帶動整個產業加速滲透。

先前提及未來國內經濟較國外發展更快,也將利多於新能源板塊。因此,蔚來、理想和小鵬汽車也將隨之釋放出更大的價值。

而SaaS板塊因為其具備用戶粘性強、續費率高的特點,成為了越來越多企業的選擇。

根據Gartner統計,全球雲端運算市場 2019 年規模達 1883 億美元,與上期相比成長 20.86% ,SaaS市佔率則高達 50% 以上。

其中Zoom的業績表現格外突出,今年二季度營收錄得 6.64 億美元,與上期相比成長 355% ;一季度錄得 3.28 億美元,與上期相比成長 169% 。曾經僅作為輔助工具的雲視訊軟體變成了多數企業的必需品,加上衛生事件刺激遠程通訊需求,雲視訊產業以及SaaS板塊企業的發展普遍提速。

總的來看,處在這些產業的公司都踩在了時代的浪潮上,因此深受著投資機構們的喜愛。此外,還有一個明顯的共同點,機構都在加碼著中國。

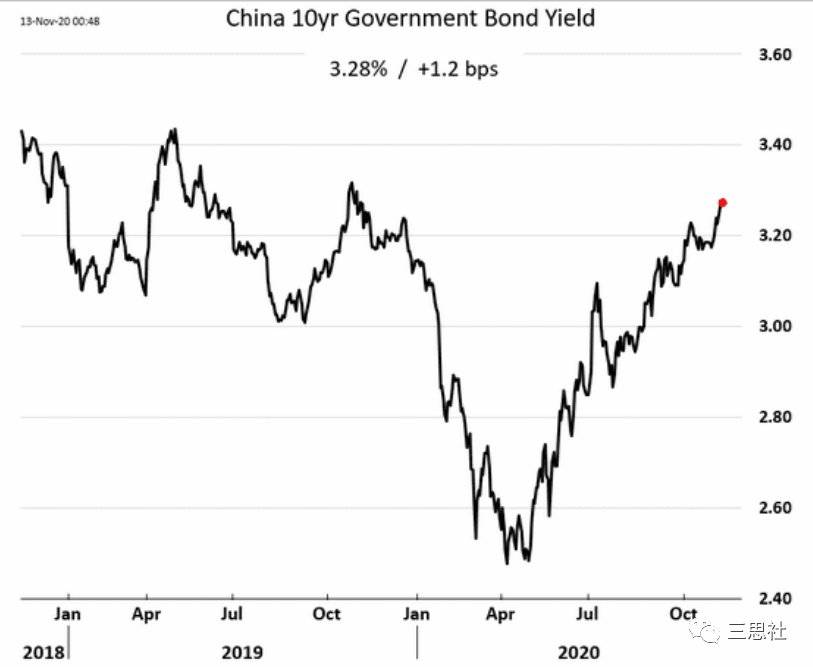

高盛先前表示,中國經濟將在一段時間內維持一枝獨秀,但全球金融市場尚未對此充分定價。中國也是全球唯一一個利率水平重返高位的大型經濟體。國債提供較高報酬率,又能在全球市場走出獨立產業,因而吸引著海外配置資金源源不斷地流入。

▲ 圖片來源:三思社

在橋水創辦人近日也表示,在公共衛生事件後,中國的經濟的反彈速度更快,因此吸引了大量資本。正是如此,中國電商三巨頭、造車新勢力、處在SaaS賽道的萬國數據們在資本市場也扮演著更重要的角色,獲得越來越多機構的認可。

三、結語

回歸到投資機構本身,它們每一輪新週期的重倉股票都是時代的代表企業,這些可能就是它們業績長青的保障。若拉長時間軸,可以發現在巴菲特的投資生涯當中,出現大幅虧損的情況僅有兩年,而這些都是因為不可抗拒的因素造成的, 2008 年就是其中之一。

因此,忘記那些短期的波動,選擇時代的龍頭企業,並且盡可能地長期跟隨他們的成長步伐,這可能就是高瓴資本、波克夏等穿越牛熊的終極答案。

《虎嗅網》授權轉載

【延伸閱讀】

中小航運公司開始重新買船-大洗牌後航運“新周期”真開啟了?_-.png)